کارشناسان از برآورد خود درخصوص گزارش شرکتها در بهار ۱۴۰۱ میگویند

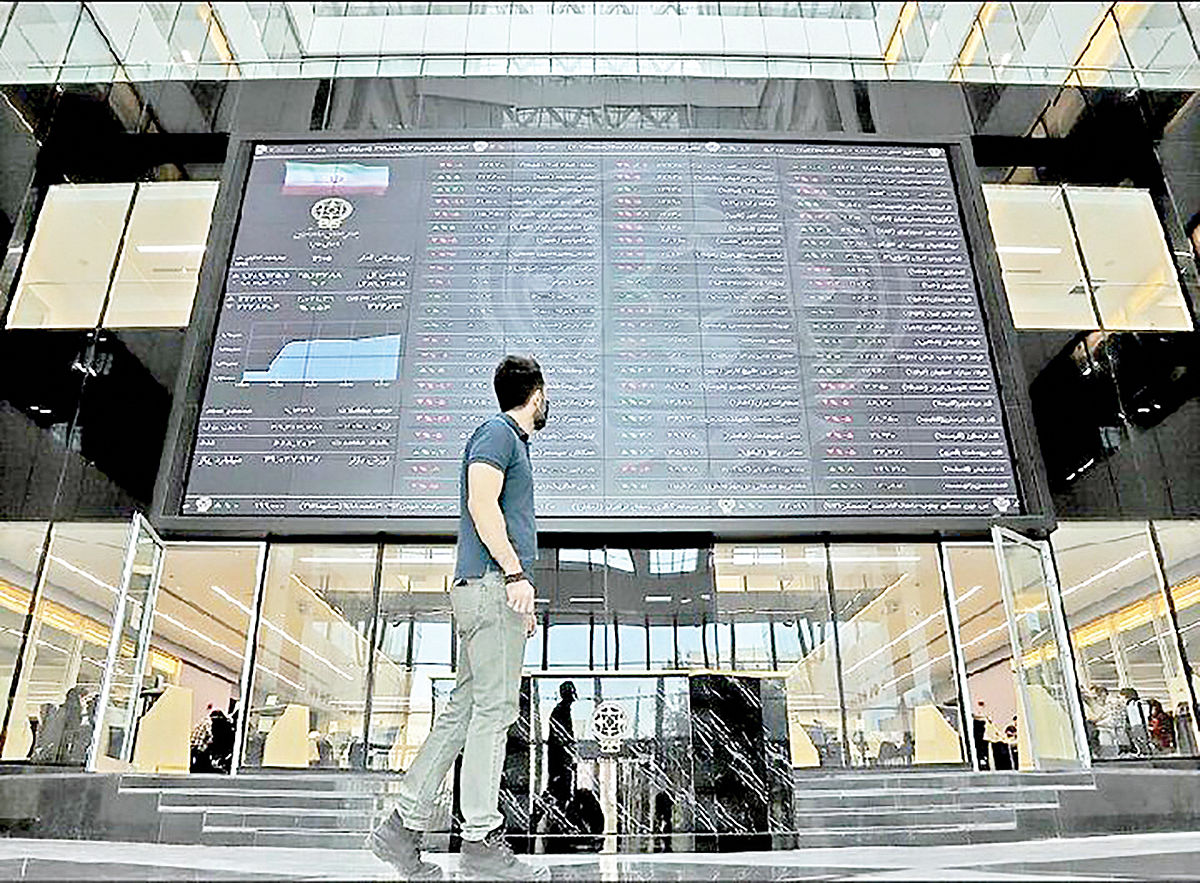

چرخش گزارشهای فصلی در بورس؟

کارشناسان و تحلیلگران بازارسرمایه انتظار تفاوت فاحش در نتایج عملکرد شرکتهای بورسی فصل بهار نسبت به گذشته را دارند و چشمانداز جدیدی همراه با تغییرات را برای بورسبازان ترسیم میکنند. صنایع بورسی که در ماههای گذشته تحتتاثیر ریسکهای مختلف با فراز و فرود بسیاری مواجه بودهاند حالا زیر سایه سرنوشت برجام، نرخ دلار، قیمتهای جهانی و همچنین سیاستهای اقتصادی دولت کارنامه متفاوتی در چنته معاملاتی خود خواهند داشت. تورم تولیدکننده بخش صنعت در سال۱۴۰۰ که از سوی مرکز آمار منتشر شد نشان میدهد برای دومین سال پیاپی تورم تولیدکننده در بخش مذکور در محدوده رکورد تاریخی ۵۷درصد محقق شده که بهمعنای جهش هزینه تولید محصولات صنعتی در کشور است. از آنجا که عوامل ذکر شده در این روند تا حد زیادی نقش داشتهاند برخی گمانهزنیها از تداوم روند مزبور و ردپای آن در گزارشهای اولین فصل ۱۴۰۱ حکایت میکند.

در ماههای گذشته نیز کارشناسان بورسی نسبت به تبعات افزایش هزینه و عدمرشد متناسب درآمد فروش و اثرگذاری منفی آن بر سودآوری شرکتها هشدار داده بودند. این شرایط در حالی است که با توجه به تحمل صنایع مختلف نسبت به افزایش قابلملاحظه هزینه دستمزد، افزایش قیمتها در بخش انرژی و سایر اقلام سربار از ابتدای سال، انتظار میرود با تغییراتی در روند حاشیه سود شرکتها در فصل بهار مواجه باشیم. در زمستان ۱۴۰۰ نیز تحلیلگران بازار وضعیت متوسطی را برای بورس تهران در فصل بهار متصور بودند اما آنطور که شواهد نشان میدهد گزارشهای سهماهه ابتدای سالجاری نیز نمیتواند انتظارات مثبت سرمایهگذاران را برآورده سازد و این در حالی است که بازار در هفتههای اخیر شاهد خروج سرمایه از سمت بورس بهسوی بازارهای غیرمولد از جمله مسکن بوده است.

آمار بانک مرکزی از رونق چشمگیر بازار مسکن در خردادماه حاکی از این مساله مهم است که ثبت رکوردهای جدید در بازارمسکن به خروج سرمایهگذاران از بورس بازمیگردد. سهامداران بورسی نسبت به سایر سرمایهگذاران در دو سالاخیر با تراژدی بیسابقهای در زمینه سرمایهگذاری مواجه بودند. این امر مهاجرت از بورس به سمت بازارهای موازی و بعضا تورمزا را رقمزده به همین دلیل برخی از کارشناسان اقتصادی تداوم این وضعیت را به ضرر بازار سهام و منتفعشدن بازارهای رقیب عنوان میکنند.

تفاوت محسوس گزارشها

بازار سرمایه درحالیکه برگ برنده جذابی برای جذب سرمایهگذار در اختیار ندارد، روزهای نوسانی را پشتسر میگذارد اما باید دید واکنش اهالی این بازار پر حاشیه نسبت به گزارش فصل بهار بورس چگونه خواهد بود. در همین رابطه مهدی افنانی، کارشناس بازار سرمایه اظهار میکند: صنایع مختلف در فصل بهار عملکرد متفاوتی را از خود نشان دادند. بررسی گزارش ماهانه صنایع نشان میدهد برخی شرکتها از جمله گروههای موادغذایی و تولیدکنندگان بیسکوئیت افزایش فروش چندصددرصدی را در کارنامه فصلی خود ثبت کردند، اما از سوی دیگر برخی دیگر از شرکتها به دلیل افزایش هزینههای تحمیلی بهخصوص در بخش انرژی دچار کاهش حاشیه سود و سودآوری مدنظر شدند. وی با اشاره به تفاوت عملکرد شرکتها نسبت به دورههای قبل بیان میکند: بررسی این دوره عملکرد صنایع حاوی نکات جدید و مهمی است که جذابیت جدیدی برای تحلیلگران دارد. در گذشته نتیجه گزارشها تا حدودی قابلپیشبینی بود. بهعنوان مثال گفته میشد سهامداران در پرتفو خود گروههای پتروشیمی و پالایشی را حتما جای دهند، اما روند کنونی از تفاوتهای جدیدی حکایت میکند. تغییرات حاصلشده در نوع سودآوری شرکتها نشان میدهد میزان سودآوری شرکتها به مثابه قبل قابلپیشبینی نیست.

افزایش هزینه انرژی

وی یکی از مهمترین عوامل در تغییرات ایجاد شده را افزایش هزینهها در بخش انرژی عنوان میکند و میگوید: شرکتهای «انرژیبر» با افزایش هزینههای سرسامآوری مواجه شدند. بازارهای فروش برخی از این شرکتها تحتتاثیر عامل نامبرده با افزایش سودآوری همراه بودند اما برخی دیگر از آنها به دلیل افزایش هزینه انرژی با کاهش تولید و کاهش سودآوری روبهرو شدند. به گفته این کارشناس، تغییرات بنیادی از مهمترین نکات قابلتوجه گزارشهای فصلی خواهد بود. بررسی فروش شرکتها در وهله اول و بعد حاشیه سود میتواند سلیقه سرمایهگذاری در دورههای آتی را تغییر میدهد. حدود ۱۰۰ شرکت افزایش فروشهای چندصددرصدی داشتند، اما در این میان شرکتهایی هستند که با کاهش سودآوری مواجه بودند. برخی گروههایی که در گذشته از سودآوری مناسبی برخوردار بودند در ماههای اخیر نهتنها سودآور نبودند، بلکه موجی از ناامیدی را در دل سرمایهگذاران خود ایجاد کردند.

وی در ادامه به واکنش احتمالی سهامداران نسبت به گزارشهای فصل بهار اشاره و خاطرنشان میکند: فعالان بازار به گزارشهای عملکرد ماهانه منتشرشده واکنش مثبتی نشان ندادند. بهعنوان مثال در گروه بانکی برخی از بانکها گزارش عملکرد مطلوبی منتشر کردند اما سهامداران در دو هفته اخیر نسبت به این اتفاق موضع مثبتی نگرفتند. وضعیت گزارش شرکتها در سهماه نخست سال از نوسان برخوردار بود اما شرکتهایی هم که عملکرد مثبتی ارائه کردند، نتوانستند در هفتههای اخیر موردتوجه سهامداران قرار بگیرند. افنانی ضمن اشاره به نقش سیاستگذاریهای اقتصادی و سلباعتماد سرمایهگذاران از بازار سهام تاکید میکند: رفتار سیاستگذار در بخش سیاستگذاریهای بانک مرکزی درخصوص نرخ بهره بهدنبال تغییرات نرخ بهره بانکهای مرکزی آمریکا و اروپا در راستای کنترل نرخ تورم، شایعات بسیاری در مورد نرخ بهره بهوجود آورده که بهنظر میرسد سرمایهگذاران بر همین اساس کمتر به سراغ بازار سهام بیایند.

سمت و سوی گزارشهای فصلی زیر سایه مذاکرات

علیرضا ایمانی، کارشناس بازارسرمایه نیز از دیگر کارشناسانی است که میگوید عدمشفافیت در سیاستگذاریهای اقتصادی کشور منجر به بیرغبتی سهامداران نسبت به گزارش مثبت برخی شرکتها در سهماه نخست سال شده است. بحثهای پیرامون برجام و مباحث مرتبط با سیاست خارجی کشور بهقدری با فراز و فرود همراه است که سرمایهگذار نمیتواند برای پرتفوی خود برنامهریزی کند. وی کاهش سودآوری برخی شرکتها را تحتتاثیر روند طولانی برجام و چشمانداز مبهم مذاکرات عنوان و تصریح میکند: شرکتهایی که با نرخ ارز سر و کار دارند، هزینههای معاملاتی آنها از این طریق تحتتاثیر قرار خواهد گرفت. کش و قوس در فرآیند مذاکرات هستهای بازار سهام را نشانه گرفته و بهنظر میرسد عمده شرکتها برهمین اساس نتوانستند خواسته فعالان بورسی را برآورده سازند.

گزارش ماه بهماه شرکتها در فصل بهار همانطور که از قبل نیز تاحدودی قابلپیشبینی بود به دلیل افزایش هزینههای تحمیلی چنگی به دل نمیزند. بازار با کمبود نقدینگی دست و پنجه نرم میکند و اگر سلیقه سرمایهگذاران در راستای تعیین مهرههای جدید در پرتفو مشخص شود، بدونشک بازار نیز راه خود را به سمت متعادلشدن طی خواهد کرد. این کارشناس تاکید میکند: بررسی گزارشها نشان میدهد شرکتهایی که درگذشته سودآور نبودند هماکنون به مرز سودآوری رسیدند، حاشیه سود مناسبی دارند و تحرکات مثبتی نشان دادند اما در مقابل آن دسته از گروههایی که بعضا بزرگ هم هستند و به سودآوری معروف بودند، در خلال آخرین گزارشهای عملکردی خود جایی نداشتند و چندان از نظر فعالان بازار مطلوب نبودند.