«دنیایاقتصاد» بررسی میکند

چهار بازیساز بورس سال ۹۸

بورس تهران در حالی به پایان سال ۹۷ نزدیک میشود که شرایطی نسبتا پرالتهاب را در ۱۲ ماه اخیر پشتسر گذاشته است؛ دورهای که با کاهش ۶۵ درصدی ارزش ریال در بازار آزاد همراه شد و ارزش بازار بورس و فرابورس طی آن، بهرغم ورود برخی شرکتهای جدید، از ۱۱۱ میلیارد دلار به ۶۳ میلیارد دلار بر اساس نرخهای بازار آزاد کاهش یافت. به عبارت دیگر، رشد ۵۵ درصدی شاخص قیمت (وزنی-ارزشی) نتوانست بخش مهمی از آثار کاهش ارزش پول ملی را در قیمت سهام شرکتها جبران کند. در اوایل سال، همگام با رشد برابری ارزهای خارجی در برابر ریال، مقاومتهای مهمی از سوی سیاستگذاران در تعیین نرخ تبدیل ارز صادرکنندگان و نیز قیمتگذاری محصولات در بورس کالا و خارج از آن صورت گرفت؛ تلاشهایی که میکوشید تا موج تورم احتمالی ناشی از تضعیف ارزش ریال را مهار کند. با این حال، با مشخص شدن کم اثر بودن این سیاستها، انعطاف دولت در گذر زمان بیشتر شد تا جایی که یک سامانه مستقل برای مبادلات ارز صادرکنندگان و واردکنندگان موسوم به «نیما» شروع بهکار کرد؛ در بورس کالا نیز محدودیتهای قیمتی به تدریج برداشته شد. در سایر محصولات هم به تدریج مجوزهای افزایش نرخ بهطور محدود و طی چند مرحله اعطا شد. در نتیجه این اقدامات، درآمد ریالی فروش شرکتها شروع به جهش کرد، هر چند به دلیل آثار تحریمهای آمریکا در محدود کردن صادرات و فاصله حداقل ۳۰ درصدی نرخهای سامانه نیما از قیمت ارز در بازار آزاد، این رشدها در تناظر با افزایش ارز آزاد نبوده و به همین دلیل، سهام شرکتها هم از قافله رشد عقب مانده است. اکنون درآستانه سال جدید، پرسش بسیاری از اهالی بازار سرمایه این است که چشمانداز آتی چگونه است و آیا بورس تهران در سال جدید قادر به جبران عقبماندگی بازدهی خود خواهد بود؟

برای پاسخ به این سوال باید عوامل موثر بر بازدهی بازار سهام در سال آینده به تفکیک بررسی شود. موارد مزبور در چهار سر فصل بررسی شده است:

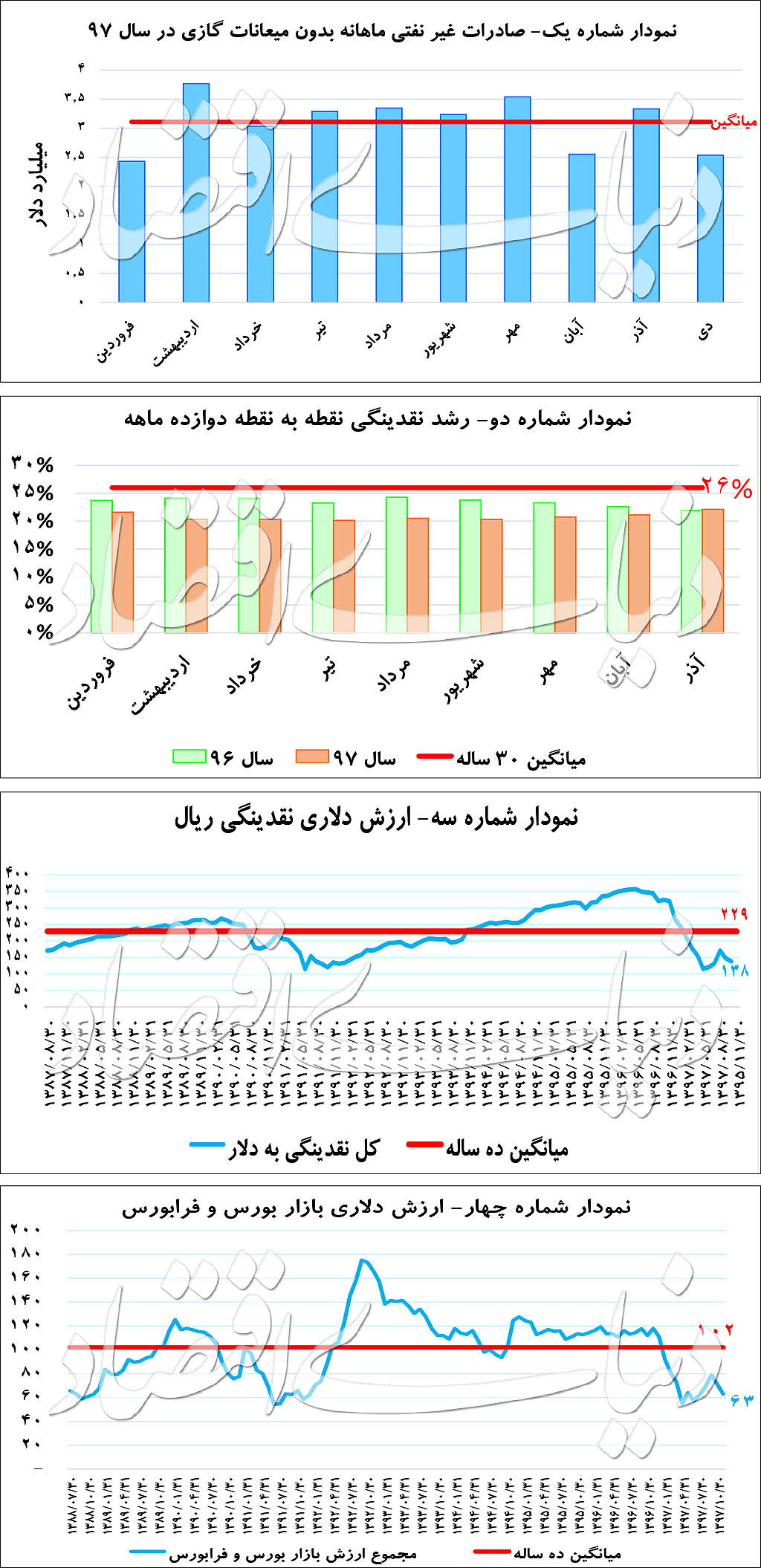

۱- سیاست خارجی: پس از خروج ایالاتمتحده از توافق برجام و بازگشت تحریمهای ثانویه آمریکا از ماه آبان، روند تجارت خارجی ایران با دشواریهایی روبهرو شده است. در حوزه مرتبط با بورس، دو مورد قابل ذکر است: اول؛ کاهش تقریبا ۵۰ درصدی صادرات نفت و میعانات گازی نسبت به ماههای آغازین سال جاری و دوم؛ اختلال در صادرات کالاهای پتروشیمی و فلزات اساسی که منجر به کاهش حجم فروش و نیز پیشنهاد تخفیفات به مشتریان برای حفظ آنها شده است. پس از تمدید معافیت خریدهای نفتی برای چند کشور در ماه آبان، منابع مختلف خبری از صادرات بیش از یک میلیون بشکه نفت خام برای ایران در ماههای اخیر گزارش میدهند که البته باید رقمی حدود۲۰۰ هزار بشکه میعانات گازی را به آن افزود. در این میان، صادرات غیرنفتی کشور در سطح ماهانه سه میلیارد دلار باقی مانده و افت کمتر از ۱۰ درصد را نسبت به سال قبل نشان میدهد که نشاندهنده تاثیرگذاری محدود تحریم بر این بخش از تجارت ایران است. (نمودار شماره یک) جالب است که این رقم، با افزودن سهم میعانات به صادرات، تقریبا پاسخگوی کامل نیاز واردات رسمی (با عنایت به افت تقاضای واردات) خواهد بود. بنابراین میتوان گفت به لحاظ موازنه تجاری، به دلیل افت قابلتوجه واردات و انقباض کمتر از حد انتظار صادرات غیرنفتی، شرایط متعادلی در تجارت خارجی برقرار است و بانک مرکزی نیز با استفاده از منابع خود ناشی از صادرات نفت میتواند پاسخگوی سایر نیازهای ارزی باشد.

اما این وضعیت در سال آینده از دو منظر میتواند تحتتاثیر قرار گیرد. نخست؛ تصمیم آمریکا در عدم تمدید یا محدود کردن سقف مجاز خرید مشتریان نفت از ایران و دوم؛ سرنوشت تصویب لایحههای موسوم به گروه اقدام مالی (FATF) در اواخر فصل بهار. درخصوص مورد اول، با توجه به قیمتهای فعلی نفت و در پیش بودن انتخابات آمریکا و حساسیت رئیسجمهور این کشور بر تمدید معافیتها، اکثر تحلیلگران بر این باورند که بخش مهمی از معافیتها در این مقطع زمانی برای خریداران نفت ایران تمدید خواهد شد. در مورد FATF هم با عنایت به تاثیر منفی قرار گرفتن در لیست سیاه بر مبادلات مربوط به فروش نفت و واردات کالاهای ایران، احتمال این امر وجود دارد که تحولات از سمت دو طرف به گونهای پیشرود که نام کشور وارد لیست سیاه نشود. در صورت تحقق این امر میتوان انتظار داشت که تاثیرات واقعی سیاست خارجی بر شرایط کلان اقتصادی با تحول جدیدی روبهرو نشود؛ بهویژه آنکه دولت آمریکا نیز با نزدیک شدن به انتخابات سال ۲۰۲۰، بیشتر بر شرایط داخلی خود و مهار رقبای بالقوه تمرکز خواهد کرد.

۲- سیاستهای اقتصادی داخلی: دولتها با سیاستهای مالی و بودجهای و بانکهای مرکزی با سیاستهای پولی و اعتباری بر وضعیت اقتصاد یک کشور تاثیرگذار هستند. مطالعه واکنش دولت و بانک مرکزی ایران به دور جدید تحریمها و کاهش درآمدهای ملی نشان میدهد که این دو نهاد، با تشخیص درست از مختصات دو انتخاب دشوار، گزینه بهتر اما سختتر را برگزیدهاند. انتخاب اول در چنین شرایطی میتوانست سیاستهای انبساطی بودجهای و پولی باشد که با وسوسه خروج از رکود و جبران قدرت خرید مردم، عمدتا منجر به تحریک موج تورمی در شرایط کمبود عرضه میشد. راه دوم عبارت از انقباض بودجهای و پولی است که پیگیری آن، بهخوبی در عملکرد دولت و بانک مرکزی قابل رصد است. بر این اساس، دولت در پیشنهاد بالابردن حقوق کارکنان و نیز بودجه عمرانی بسیار محتاط بوده است. نمودار شماره دو هم نشان میدهد که نرخ رشد نقدینگی نه تنها از متوسطهای تاریخی بلندمدت (۲۶ درصد) فراتر نرفته بلکه در سال جاری بهطور پیوسته کمتر از مدت مشابه سال قبل بوده است. در همین حال، با تصدی مدیریت جدید بانک مرکزی، روند کاهش معنادار در بدهی بانکهای خصوصی در فصل پاییز به بانک مرکزی آغاز شده که میتواند یکی از عوامل اصلی مهار رشد پایه پولی در سال آینده باشد. این رویکرد، هرچند آثار انقباضی و رکودی دارد، ولی میتواند از یکسو موج تورم کنونی در بازار کالاهای مصرفی را مهار کند و از سوی دیگر، با محدود کردن رشد پایه پولی در سال آینده، از شتابگیری رشد نقدینگی جلوگیری کند. تلفیق این مساله با رویکرد انقباضی در مخارج دولت موجب میشود انتظار کاهش تورم نقطه به نقطه از سطح نزدیک به ۵۰ درصدی به محدوده ۳۰ درصدی و نیز رکود تقاضا در بازارهای سرمایهگذاری به دلیل انقباض پولی، سناریویی محتمل جلوه کند.

۳- نرخ ارز: با توجه به آنچه طی دو سرفصل قبلی مطرح شد، تحلیل شرایط ارز در سال آتی با مفروضات پیش گفته امکان پذیر خواهد بود. در مطلب قبلی نگارنده مورخ ۲۴ شهریورماه با عنوان «چشم انداز بورس از سه دوربین»، با عنایت به چند متغیر تحلیلی مطرح شد که افزایش قیمت ارز از سطح ۱۳ هزار تومان به ازای هر دلار فاقد مبانی تحلیلی بر اساس نسبتهای مقایسهای است. گذشت زمان نشان داد که بهرغم عبور مقطعی ارز از محدوده مزبور، قیمتها بار دیگر به سطوح منطبق با دیدگاه تاریخی مقایسهای بازگشت. برای سال آینده هم از یکی از مهمترین متغیرهای مقایسهای برای تخمین سقف قیمت ارز استفاده میکنیم. نمودار شماره سه ارزش نقدینگی کشور با نرخ تبدیل دلار آزاد را در یک دهه اخیر نشان میدهد. همانطور که از نمودار پیداست، این رقم اکنون در سطح حداقل تاریخی خود قرار گرفته یعنی از منظر تئوریک، برای تبدیل کل نقدینگی موجود به ارز خارجی، کمترین میزان عرضه بهطور تاریخی مورد نیاز است. با فرض کارکرد این الگوی تاریخی (کف نقدینگی ۱۱۰ تا ۱۲۰ میلیارد دلاری) در سال آینده میتوان انتظار داشت که با رشد ۲۲ درصدی نقدینگی و عدم تغییر شرایط محیطی به لحاظ تحریمها و سایر عوامل، دلار نیزتوان چندانی برای رشد نسبت به سطح کنونی نداشته باشد(حداکثر در محدوده تورم). این محدودهای است که بهطور تاریخی کمترین ارزش دلاری نقدینگی در کشور وجود داشته و طبیعتا شکستن آن با مقاومت زیادی توام میشود. البته باید توجه کرد که در این پیشبینی، مفروضات پیش گفته در زمینه سیاست خارجی و نیز رویکرد انقباضی پولی و مالی دولت مهم هستند و در صورت تغییر آنها، شرایط متفاوت خواهد بود.

۴- قیمتهای جهانی: ارزش جهانی کالا پس از یک سقوط سخت ۳۰ درصدی در فصل چهارم سال گذشته میلادی (بر اساس شاخص موسسه اساند پی) در سال جدید مسیر کاملا متفاوتی در پیش گرفتهاند. بر این پایه شاخص مزبور که متوسط قیمت طیف وسیعی از مواد خام را دربرمیگیرد، حدود ۱۲ درصد از ابتدای سال میلادی بالا رفته و روند مثبت ملایمی را طی کرده است. تلفیق سیاستهای انبساطی چین و آمریکا و نیز قوت گرفتن بازارهای نوظهور ناشی از ضعف دلار دست به دست هم داده تا گمانهها مبنی بر تداوم این روند لااقل در افق کوتاهمدت تقویت شود.

تثبیت مناسب ارزش هر بشکه نفت اوپک بالای ۶۰ دلار در کنار افزایش قیمتهای جهانی مس و روی به بالاترین سطوح فصلی سیگنال مثبتی را به بورس تهران فرستاده است. از آنجا که بسیاری از تحلیلگران ادامه مسیر رشد ملایم یا حداقل تثبیت قیمتهای جهانی کالا در اکثر بخشها را در سال جاری میلادی محتمل میدانند، میتوان گفت این سرفصل بهعنوان یکی از عوامل رونق بازار سرمایه کشور در سال ۹۷ فعال خواهد بود. هر چند از آنجا که بسیاری از مراجع تحلیلی خطر رکود اقتصاد جهانی در مقطعی از سال ۲۰۲۰ را مطرح کردهاند، باید به این عامل ریسک در چشم انداز سرمایهگذاری میان مدت توجه داشت. بورس تهران از منظر تاریخی همواره نسبت به موجهای تضعیف ارزش ریال حساس بوده است. مطالعه آخرین دور از این اتفاقات در سالهای ۹۰ تا ۹۲ نشان میدهد در شرایط ناطمینانی از سایر عوامل غیر اقتصادی، واکنش شاخص کل به جهش ارزی بهصورت تقریبا دو سوم افزایش ارز ترجمه شده و با تثبیت عوامل محیطی و ایجاد چشم انداز گشایش خارجی، بورس تهران توانسته تا کل ارزش دلاری خود را در سطح قبل از تضعیف پول ملی تثبیت کند. با عنایت به مختصات مشابه شرایط فعلی این احتمال وجود دارد که بورس تهران در این دوره نیز از الگوی رفتاری مشابهی پیروی کند. از این جهت، میتوان انتظار داشت که با عنایت به جهش اخیر نرخ ارز نسبت به پاییز سال ۹۶ (و پیشبینی ارائه شده در سرفصل سوم)، شاخص بورس در سال ۹۸ برای تطبیق با عوامل بنیادی و حفظ کفهای تاریخی ارزش دلاری خود به سمت بازه ۲۳۰ تا ۲۴۰ هزار واحد حرکت کند که انتظار بازدهی ریالی ۴۰ تا ۵۰ درصدی نسبت به ارقام کنونی را در افق سال آینده ایجاد میکند. در این صورت، ارزش دلاری بازار اندکی از سطوح فعلی بالاتر میآید اما کماکان در محدوده ۳۰ درصد کمتر از میانگین بلند مدت ۱۰۰ میلیارد دلاری (بدون لحاظ اثر ورود شرکتهای جدید) قرار میگیرد که یک کف حمایتی معتبر به لحاظ تاریخی در شرایط نااطمینانی از عوامل غیر اقتصادی است. (نمودار شماره چهار) به این ترتیب، با اتکا بر شواهد تاریخی میتوان گفت سرمایهگذاری در بورس در سطوح فعلی شاخص یک گزینه مناسب برای جبران هر گونه احتمال در کاهش بیشتر ارزش پول ملی است ضمن آنکه میتواند در صورت شوک مساعد عوامل غیر اقتصادی، رالی پرشتابی را به سمت سطوح تعادلی بالاتر آغاز کند. یکی از پیش نیازهای مهم تحقق این پیشبینی آزادسازی هر چه بیشتر قیمتگذاریهای دولتی خواهد بود که در مورد بورس کالا بهطور موثری محقق شده و در مورد سامانه نیما نیز روند رو به انعطافی به سمت پیروی از منطق عرضه و تقاضا دارد. پیشبینی بر اساس مفروضات مورد اشاره و با فرض عدم دخالت مثبت یا منفی سایر عوامل غیر مترقبه انجام شده و طبیعتا چشم انداز بورس ۹۸ بسته به تغییر فرضیات در سر فصلهای چهارگانه مورد بحث، متفاوت خواهد بود.

شروین شهریاری

ارسال نظر