عوامل موثر بر نوسانات نرخ ارز در ایران

نقدینگی: مدلهای پولی تعیین نرخ ارز که توسط دورنبوش (1976) مطرح شد، بهخوبی تاثیر تغییر متغیرهای پولی بر نوسانات جهشی نرخ ارز را توضیح میدهد. رهیافت پولی بیان میکند که نرخهای مبادله ارز، در فرآیند تعادل عرضه و تقاضای کل پول ملی در هر کشور تعیین میشود. سطح تقاضای پول تابعی از درآمد حقیقی کشور، سطح عمومی قیمتها و نرخ بهره است. زمانی که مقامات پولی کشور کنترل چندانی بر عرضه پول (نقدینگی) ندارند، تعادل بازار پول در کوتاهمدت به هم خورده و برای حفظ آن، باید ارزش پول ملی کاهش یابد.

کسری بودجه: اکثر کشورها بودجه خود را با استفاده از تامین مالی برای جبران کسری بودجه، آن هم در مقیاس بزرگ، تهیه میکنند. در صورتی که با افزایش بدهیهای دولت، اوضاع اقتصادی کشور طوری نباشد که بتواند مقدمات رشد اقتصادی را فراهم کند، در این حالت، ممکن است بدهی دولت از رشد اقتصادی پیشی بگیرد که این امر میتواند با جلوگیری از ورود سرمایهگذاری خارجی به کشور، موجبات افزایش تورم داخلی را فراهم کند. این موضوع نیز میتواند تورم را افزایش داده و آن هم به نوبه خود، سبب افزایش نرخ ارز شود.

تورم: یکی دیگر از متغیرهای بنیادی اثرگذار بر نرخ ارز، تورم است. تورم هم بر نرخ ارز موثر بوده و هم از تغییرات ارزی متاثر شود. تورم از جنبههای مختلف میتواند بر نرخ ارز موثر باشد. با افزایش تورم، مردم به جهت حفظ ارزش پول خود، به سمت تبدیل داراییهای خود برحسب ارزهای دیگر بهویژه دلار (بهعنوان ارز مسلط جهانی) میروند. این اقدام گاه تودهای مردم، خود به خود باعث ایجاد انتظارات تورمی شده و آن هم به نوبه خود، موجب افزایش بیشتر نرخ ارز و افزایش ادامهدار تورم داخلی میشود که تورم بالاتر در یک کشور، فضای اقتصادی ملتهب و پر از نااطمینانی را برای سرمایهگذاران خارجی ترسیم میکند.

نرخ بهره: نرخ بهره بالاتر از طریق سهکانال بر متغیرهای کلیدی اقتصاد کلان اثرگذار است: 1. تقاضای داراییهای مالی به پول داخلی را افزایش میدهد؛ 2. نرخ بهره داخلی بالاتر از طریق کانال اعتباری سبب انقباض در تولید داخلی میشود و 3. افزایش نرخ بهره، بار خدمات بدهی مقامات مالی را افزایش میدهد که باعث افزایش انتظارات تورمی و در نتیجه تضعیف ارز میشود که تاثیر نرخ بهره بر نرخ ارز، به میانگین این سه اثر بستگی دارد.

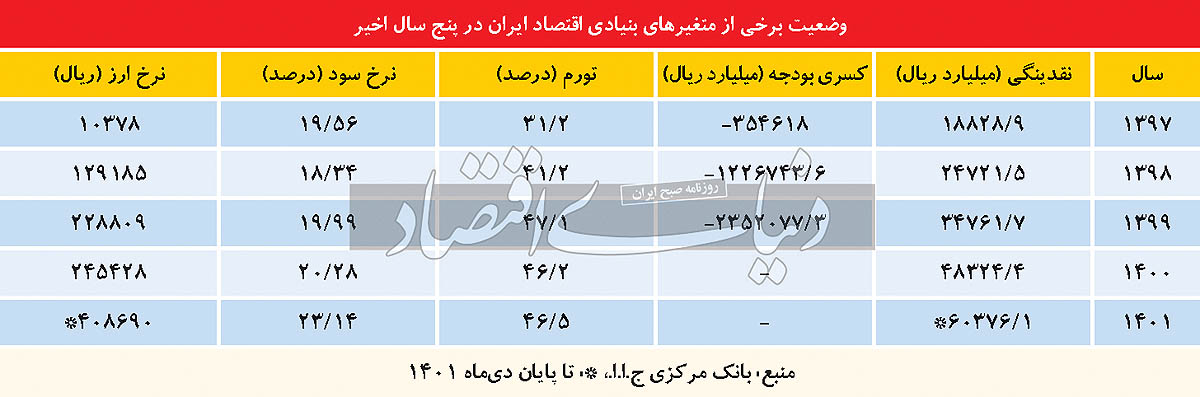

بهمنظور بررسی بیشتر، آمار پنجسال اخیر متغیرهای اقتصادی بحثشده فوق در جدول بالا ارائه شده است.

میزان نقدینگی از 1397 تا انتهای دیماه 1401 حدود 220درصد رشد داشته است. وضعیت مالی دولت تا انتهای سال 1999، نشان میدهد که مجموع تراز عملیاتی و سرمایهای دولت در سال 1398، رشد بسیار زیادی نسبت به سال قبل (1397) داشته است. در سال 1399 نیز رشد 91درصدی نسبت به سال 1398 در کسری بودجه دولت به ثبت رسیده است. تورم در دوره مورد بررسی همواره افزایش داشته است که بعضا عدمارائه بهموقع آمار تورم در دولتهای مختلف سبب اطلاعرسانی نادرست در خصوص نرخ تورم و موجب شکلگیری تصمیمات نادرست و بعضا عجولانه از سوی عوامل اقتصادی، صاحبان کسبوکار و مردم خواهد شد. بهطور خلاصه میتوان گفت نرخ برابری دلار/ ریال غیررسمی بازار آزاد در سال 1397، حدود 10هزار تومان بوده که همین نرخ برابری در انتهای دیماه 1401 به حدود 40هزار تومان افزایش پیدا کرده است. به عبارت دیگر، نرخ برابری دلار/ ریال در این مدت چهاربرابر شده است؛ اتفاقی که میتوان شروع روند افزایشی آن را به زمان خروج آمریکا از برجام (اردیبهشت سال 1397) و تشدید تحریمها نسبت داد.

مطالعاتی که در داخل کشور به منظور پیشبینی نرخ ارز صورت گرفته، نتوانست نرخ ارز را بهدرستی پیشبینی کند و دلیل آن هم احتمالا این است که مدلسازی نرخ ارز با متغیرهای صرفا بنیادی، مناسب اقتصاد ایران نیست. بهطوری که در جهشهای متعددی که تا به حال در نرخ ارز در ایران اتفاق افتاده، متغیرهای اقتصادی سهم کمتری در دامنزدن به این نوسانات داشتهاند. بهعنوان مثال، در شوک ارزی که اواخر سال 1401 اتفاق افتاد، نرخ برابری دلار/ ریال ابتدا به کانال 40هزار تومان ورود کرد، سپس در روزهای پایانی سال، به 60هزار تومان هم رسید. این افزایش جهشی را نمیتوان به نقش متغیرهای بنیادی اقتصاد نسبت داد؛ زیرا در دوره زمانی بسیار کوتاهمدت، تغییر چندانی در متغیرهای بنیادی اقتصاد ایجاد نمیشود که در نتیجه، مدلسازی براساس متغیرهای اقتصادی برای پیشبینی نرخ ارز در چنین دورههایی با شکست مواجه میشود.

همچنین بهواسطه تحریمهای مختلفی که از سوی کشورهای غربی و اروپایی علیه ایران وضع میشود، بهناچار دولتها برای جلوگیری از افزایش فشار تورمی در گروه کالاهای اساسی برای مردم، نرخ ارزهای مختلفی مانند ارز 4200تومانی و 28هزار و 500تومانی را مدنظر قرار دادند که نهتنها حلال مشکلات نبوده، بلکه اوضاع ارزی کشور و سایر متغیرهای کلان مرتبط با ارز را دچار تغییرات اساسی کرده است. وجود همین ارزهای چندگانه (رسمی، نیمایی و غیررسمی بازار آزاد) که ناشی از سیاستگذاریهای غلط مقامات پولی کشور و در راس آنها بانک مرکزی است، سبب ایجاد جرقههای اولیه در نوسانات نرخ ارز در ایران است. القا و پیادهسازی این نوع نگرش در جامعه مبنی بر اینکه مردم به جای فعالیت در کارهای مولد، به دلالی در بازارهای مختلف مانند ارز، طلا، مسکن و حتی خودرو در سالهای اخیر روی بیاورند، اثرات جبرانناپذیری بر اقتصاد کشور وارد خواهد کرد. زمانی که فضای اقتصاد کشور برای فعالیتهای سوداگرانه مهیا باشد انتظارت تورمی در جامعه شکل گرفته و در ادامه همین انتظارات تورمی، نوسانهای بعدی در قیمتها را رقم خواهد زد. حتی در چند سال اخیر، رفتاری که از جانب مردم مشاهده شده، رفتار سفتهبازی از نوع غیرتثبیتکننده (Destabilizing Speculation) آن بوده است. در چنین حالتی، افراد خرید یک ارز (یا هر دارایی) را در زمان افزایش قیمت آن انجام میدهند، درحالیکه به افزایش مجدد آن در آینده نزدیک امید دارند. همین امر سبب تشدید انتظارات و افزایش پیدرپی قیمتها خواهد شد.

با توجه به وضعیت متغیرهای بنیادی بحثشده در جدول بالا برای اقتصاد ایران و ادامهدار بودن تصمیمات و سیاستگذاریهای بعضا عجیب و غریب و نیز استمرار وجود تحریمهای ظالمانه در کنار فشارهای تورمی و تورم انتظاری هر ساله، بعید به نظر میرسد که نرخ ارز غیررسمی بازار آزاد، به محدوده کانال 40هزار تومانی یا حتی پایینتر از آن برگردد.