متغیرهای بنیادی بزرگترین اورهساز خاورمیانه بررسی شد

ذرهبین مالی روی شرکت تکمحصولی

از آنجا که شرکتهای اورهای موظف هستند سالانه بین 10 تا 20درصد از تولیدات خود را به جهاد کشاورزی با قیمت بسیار پایین ارائه کنند، همواره یکی از مشتریان اصلی این صنعت خود دولت است. با وجود این انباشتی از مطالبات در سالهای اخیر برای اورهسازان رقم خورده است. طبعا هرزمان که پای دولت در مطالبات شرکتها وسط باشد عدموصول یا وصول دیرهنگام امری بدیهی خواهد بود. در رابطه با اورهسازان تا دوسال گذشته دولت حتی مطالبات را به رسمیت نشناخته بود. عدموصول مطالبات یا وصول دیرهنگام مطالبات سبب کاهش وجه نقد و در نتیجه عدمتوسعه شرکتها میشود.

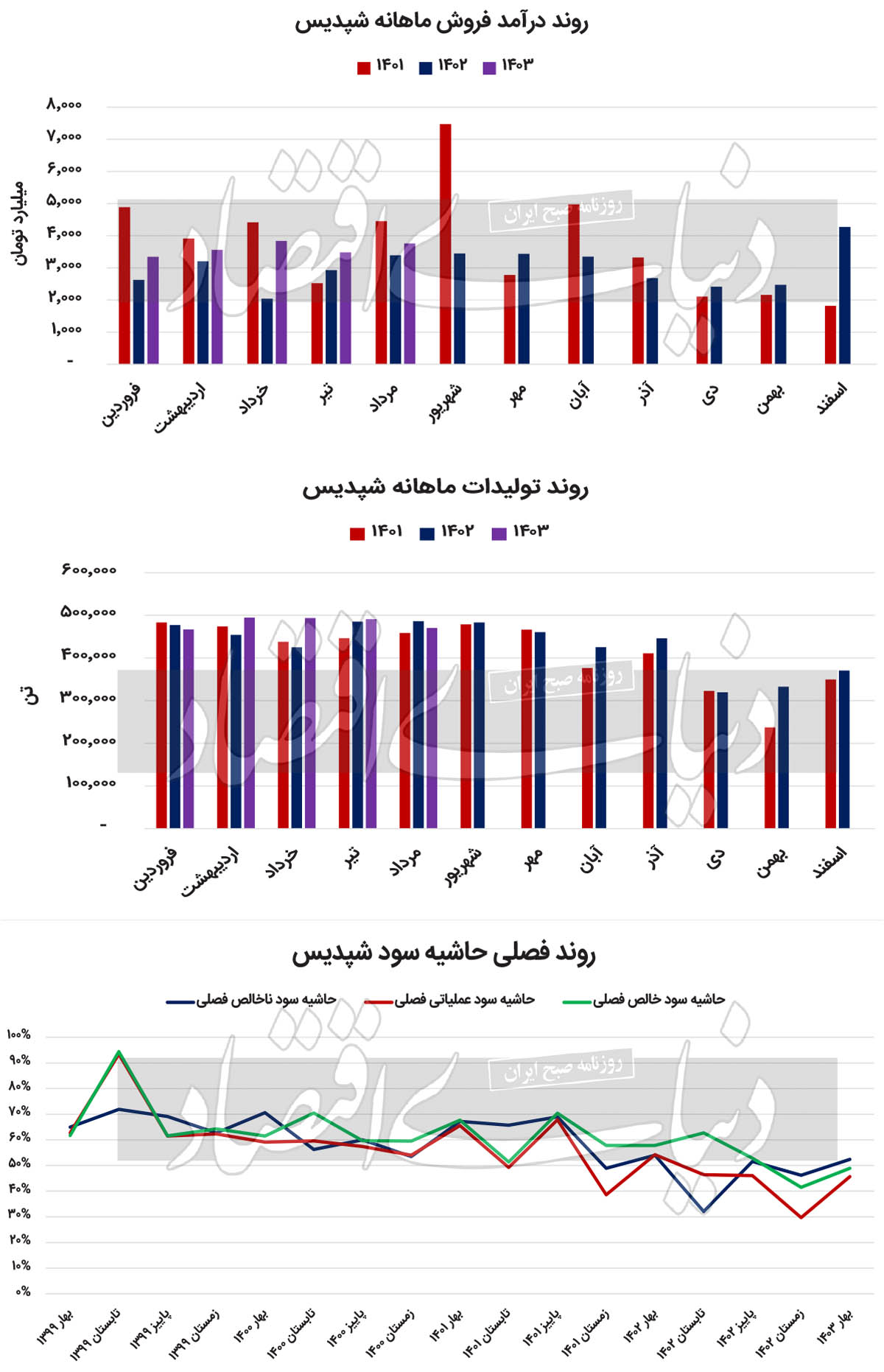

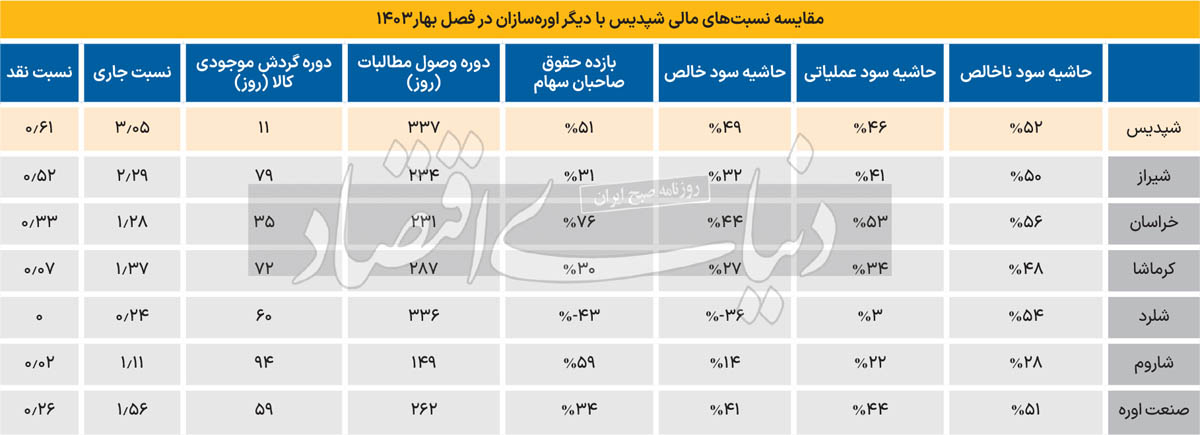

بررسی دوره وصول مطالبات شپدیس نشان میدهد وصول مطالبات این شرکت بیش از 335روز زمان میبرد. این در حالی است که نسبت مذکور برای دیگر اورهسازان به طور متوسط 200روز است. با وجود این مدیریت صحیح نقدینگی موجب شده دو نسبت اصلی سنجش نقدینگی یعنی نسبت جاری و نسبت نقد شپدیس همچون متوسط صنعت باشد و شرکت از منظر نقدینگی آسیب کمتری را تجربه کند. در پنجماه نخست امسال عمده اورهسازان با کاهش جدی در مقادیر تولید و فروش همراه شدهاند. با این حال پتروشیمی پردیس عملکرد ضعیف سال 1402 خود را تا حدی جبران کرده و موفق شده در تناژ تولید و فروش خود نسبت به پنجماه نخست 1402 بهترتیب رشد 4 و 2درصدی را تجربه کند. از منظر درآمدی مجموع فروش این شرکت طی سالجاری نزدیک به 18همت بوده که در قیاس با پنجماه ابتدایی سال گذشته 27درصد رشد تجربه داشته است. شپدیس با این رشد درآمدی یکی از بهترین عملکردها را بین اورهسازان داشته اما باتوجه بهاینکه این افزایش از متوسط تورمی کمتر است، نمیتوان گفت عملکرد این شرکت قابل قبول است.

از منظر حاشیه سود متوسط سه متغیر سودآوری پتروشیمی پردیس در سال 1402 و بهار امسال بهترتیب 56 و 49درصد به ثبت رسید که در قیاس با متوسط سالانه و فصلی صنعت بهبود 4درصدی را تجربه کرده است. در مجموع از نقاط ضعف پردیس میتوان به تکمحصولی بودن و در نتیجه تاثیرپذیری بالا از نرخ جهانی اشاره کرد. همچنین وصول مطالبات در این شرکت بسیار بالاست که این خود هشداری برای ریسک نقدینگی و نکول بدهیهای شرکت در آینده خواهد بود. در سال 1402 عملکرد این شرکت بهدلیل نرخ خوراک بالا، نزول قیمتی اوره جهانی و عدموصول مطالبات دولتی بسیار ضعیف بوده است. با وجود این به نظر میرسد در سالجاری باتوجه به حذف مصوبه نرخ گاز خوراک اورهسازان، افزایش قیمت خرید اوره دولتی و انتظار افزایش قیمت جهانی اوره سال خوبی برای پردیس باشد و تا حدی زخم برجای مانده از سال گذشته این شرکت ترمیم یابد.

بزرگترین اورهساز خاورمیانه

شپدیس ابتدا با نام پتروشیمی اوره و آمونیاک غدیر در سال 1383 به ثبت رسید. سپس نام شرکت در سال 1387 به پتروشیمی پردیس تغییر یافت. این شرکت در سال 1390 با نماد شپدیس در سازمان بورس اوراق بهادار پذیرفته شد. شرکت پتروشیمی پردیس به مساحت کل 64.5هکتاری در منطقه ویژه اقتصادی انرژی پارس-عسلویه در سه فاز 1، 2 و 3 احداث شده است. ظرفیت اسمی تولید در هریک از فازهای مذکور، 680هزار تن آمونیاک و یک میلیون و 75هزار تن اوره است. مجموع تولیدات اوره و آمونیاک پتروشیمی پردیس در سال بهترتیب 3میلیون و 225هزار تن و 2میلیون و 40هزار تن است.

فازهای 1، 2 و 3 بهترتیب در سالهای 1386، 1388 و 1396 به بهرهبرداری رسیدهاند. از ۲میلیون و ۴۰هزار تن آمونیاک تولیدی، یکمیلیون و ۸۰۰هزار تن بهعنوان خوراک تولید اوره مورد استفاده قرار میگیرد و ۴۰۴هزار تن نیز صادر میشود. خوراک هر فاز مجتمع، گاز طبیعی بهمیزان 670میلیون مترمکعب در سال است که از شرکت پتروشیمی مبین تامین شده و مصرف عادی گاز خوراک و سوخت در هر فاز مجتمع 80هزار مترمکعب گاز در ساعت است. مصارف آب، برق، سرویسهای جانبی و پشتیبانی کارخانه نیز از شرکت پتروشیمی مبین تامین میشود. تامین بخار و آب بدون املاح برای فاز 3 بهعهده این شرکت است که به این منظور یک واحد تولید آب شیرین به ظرفیت 265مترمکعب در ساعت و دو بویلر تولید بخار HP به ظرفیت 300تن در ساعت و مصرف سالانه 180میلیون مترمکعب گاز سوخت احداث شده است.

موضوع فعالیت شرکت پتروشیمی پردیس شامل احداث، راهاندازی و بهرهبرداری کارخانههای صنعتی بهمنظور تولید، بازاریابی، فروش و صدور محصولات پتروشیمی است. ذخیره، صادرات و تبدیل کلیه مواد پتروشیمی و پتروشیمیایی و فرآوردههای فرعی و مشتقات ذیربط آنها از دیگر فعالیتهای شرکت محسوب میشود. همچنین از جمله فعالیتهای این شرکت میتوان به انجام کلیه فعالیتهای تولیدی، صنعتی، بازرگانی، فنی و مهندسی مرتبط با عملیات شرکت اشاره کرد. شرکت پتروشیمی پردیس، مالک بزرگترین مجتمع تولیدی اوره و آمونیاک در خاورمیانه است. علاوه بر این، شپدیس یکی از بزرگترین تولیدکنندگان این محصولات در سطح جهان نیز محسوب میشود. حجم بالای تولیدات و فناوری برتر، هماهنگی با استانداردهای زیستمحیطی، سهولت دسترسی به خوراک گاز طبیعی، خطوط حملونقل دریایی و برخورداری از تاسیسات ذخیرهسازی و اسکله بارگیری اختصاصی برای صادرات محصول اوره و قرار گرفتن در کنار دریا از جمله مزیتها و ویژگیهای این مجتمع است.

این ویژگیها چشمانداز روشنی را برای جایگاه این شرکت در بازارهای بینالمللی ترسیم میکند. با توجه به ظرفیت تولید و سبد محصولات این شرکت، شرکتهای پتروشیمی شیراز، پتروشیمی کرمانشاه و پتروشیمی خراسان از رقبای داخلی آن محسوب میشوند. محصولات تولیدی شرکت پتروشیمی پردیس شامل اوره و آمونیاک است. از آمونیاک تولیدی عمدتا برای تهیه کودهای شیمیایی و سایر مصارف صنعتی استفاده میکنند. از موارد استفاده اوره میتوان به کاربرد آن در صنعت کشاورزی و همینطور به عنوان مادهاولیه ملامین اشاره کرد.

تغییرات مثبت تولید 1403

اولین متغیر کلیدی در بررسی وضعیت مالی یک شرکت تولیدی، طبعا روند تولیدات آن است. در پتروشیمی پردیس طی سال 1402 مجموعا 5میلیون و 166هزار تن اوره و آمونیاک تولید شد که این میزان تولید در قیاس با سال 1401 معادل 5درصد رشد یافته است. در سالجاری اخبار مثبت فراوانی برای شرکتهای اورهای انتشار یافت. از جمله مهمترین این اخبار میتوان به برگشت نرخ گاز خوراک این صنعت به سال گذشته اشاره کرد. این موضوع موجب جو بسیار مثبتی برای این صنعت شد چرا که شروع ریزش بازار سرمایه و نزول قیمتی شرکتهای اورهساز، از اردیبهشت ماه سال گذشته رقم خورد و حال این خبر بار دیگر سرمایهگذاران را به سوی این صنعت سوق داد. در پتروشیمی شپدیس طی سالجاری مجموعا 2میلیون و 416هزار تن اوره و آمونیاک تولید شده که این میزان تولید در قیاس با مدت مشابه سال گذشته افزایش 4درصدی را تجربه کرده است.

در سالجاری عمده شرکتهای اورهای بورسی با نزول تولید نسبت به پنج ماه نخست 1402 همراه بودند. با وجود این تنها دو شرکت «شاروم» و «شپدیس» طی امسال موفق به رشد مثبت تولیدات خود شدند. البته در این مقیاس برنده پتروشیمی شاروم است چرا که این شرکت توانسته در سالجاری تولیدات خود را 37درصد نسبت به مدت مشابه افزایش دهد. در مقیاس نقطه به نقطه طی مرداد ماه امسال تمامی اورهسازان با نزول مقادیر تولید همراه بودند. در این بین تولیدات پتروشیمی شپدیس با 3درصد کاهش نسبت به مرداد 1402 بهمیزان 470هزار تن بوده است. این در حالی است که در همین ماه شرکت «خراسان» توانسته است میزان تولیدات خود را همچون سال گذشته حفظ کند و با نزول تولیدات همراه نشود.

رشد همگام مقادیر فروش شپدیس

ارزیابی تناژ فروش شرکت شپدیس در کنار مقادیر تولید میتواند عملکرد شرکت را بهتر به نمایش بگذارد. در بازه سالانه طی سال 1402 مجموع مقدار فروش شرکت «شپدیس» در سال 1402 بهمیزان 3میلیون و 439هزار تن بوده که در مقایسه با سال 1401 تنها 2درصد بهبود یافته است. عملکرد این شرکت را بهلحاظ رشد مقادیر فروش میتوان ضعیف قلمداد کرد چرا که از بسیاری شرکتهای همگروه خود عملکرد ضعیفتری را به ثبت رسانده است. در سال 1402 شرکت «شلرد» و «شاروم» هریک بهترتیب 52 و 16درصد تناژ فروش خود را نسبت به سال ماقبل افزایش دادند. این در حالی است که طی سال اخیر تنها 2درصد به مقدار فروش شپدیس افزوده شده است. در پنجماه نخست امسال مجموع مقدار فروش شپدیس یکمیلیون و 519هزار تن بوده که در قیاس با مدت مشابه 2درصد بهبود یافته است.

این در حالی است که در مدت زمان مذکور عمده تولیدکنندگان اوره بورسی با نزول مقادیر فروش همراه بودهاند. به عنوان مثال «شلرد» برخلاف عملکرد خوب خود در سال گذشته، طی سالجاری نزول 62درصدی در تناژ فروش تجربه کرده است. با این حال شرکت «شپدیس» همگام با «شاروم» در سالجاری توانست رشد مثبتی را در مقادیر فروش خود تجربه کند. بنابراین هرچند در مقیاس سالانه عملکرد شپدیس نسبت به همگروهیهای خود ضعیف بوده است، در سالجاری عملکرد نسبتا خوبی را در رشد مقداری تولید و فروش به ثبت رسانده است.

تاثیرپذیری بالا از نرخ جهانی

از آنجا که بیش از 80درصد اوره تولیدی شپدیس صادر میشود، نرخ جهانی تاثیر بسزایی در سودآوری و درآمد این شرکت دارد. پتروشیمی شپدیس در حال حاضر تکمحصولی است و ریسک نرخ جهانی برای این شرکت بسیار بالاست و موجب میشود با کوچکترین نزول سودآوری و درآمد شپدیس تغییر بسیار بالایی را تجربه کند. از طرفی یکی از دغدغههای شرکت شپدیس، بحث حجم پایین ذخیرهسازی انبار آن است. حجم بالای محصول تولیدی «شپدیس» سبب شده است بحث انبارداری محصولات به یکی از معضلات شرکت تبدیل شود. در حال حاضر چهار انبار در این شرکت موجود است که هر کدام ظرفیت ذخیرهسازی ۵۰هزار تنی اوره را دارند. بهطور کلی ماهیت اوره به نحوی است که هر زمان میتوان آن را انبار کرد، اما وقتی حجم تولید بالا باشد، انباشت بیش از ۲۰روز آن موجب میشود تا دانههای اورهای که در کف قرار گرفتهاند به دلیل فشار واردشده خراب و غیرقابل استفاده شوند.

این موضوع موجب میشود شپدیس مجبور شود حتی اگر نرخ جهانی پایین است، اوره خود را به فروش برساند چرا که اگر این اوره را نفروشد ظرف مدت 21روز تولید از مدار خارج میشود و شرکت را دچار زیان خواهد کرد. باتوجه به موضوعات مطرحشده در بالا، شرکت «شپدیس» همواره مجبور است اوره خود را با نرخ کمتری نسبت به همگروهیها به فروش رساند که طبعا این موضوع بر سودآوری و عملکرد شرکت تاثیر بسزایی دارد. ارزیابی نرخ فروش اوره شپدیس در مقیاس نقطه به نقطه نشان میدهد که در مرداد ماه امسال این شرکت اوره را با 19درصد افزایش نسبت به مرداد سال گذشته به فروش رسانده است. این در حالی است که دو شرکت «شیراز» و «خراسان» اوره خود را بهترتیب با افزایش 31 و 23درصدی در مقایسه با ماه مشابه سال گذشته به فروش رساندهاند.

مقایسه نرخ فروش اوره شپدیس طی مرداد ماه با متوسط سالجاری نیز نشان میدهد که این شرکت اوره خود را در پنجمین ماه سال تنها 5درصد بیشتر از میانگین سالجاری به فروش رسانده است. این در حالی است که طی ماه اخیر شرکتهای «شیراز»، «خراسان» و «کرماشا» اوره را با رشد متوسط 8درصدی نسبت به میانگین سال به فروش رساندهاند. این دو مقایسه نرخ فروش شپدیس، صحت این موضوع را تایید میکند که شپدیس بهدلیل عدمکفایت ذخیره انبار مجبور به فروش حتی با قیمت جهانی پایین است و این موضوع در بلندمدت موجب کاهش سرعت رشد درآمد و سود این شرکت نسبت به رقبای خود میشود.

افزایش درآمدی کمتر از تورم

پس از ارزیابی وضعیت روند رشد و کاهش مقادیر تولید، فروش و نرخ فروش شرکت «شپدیس» حال نوبت به بررسی درآمد فروش پتروشیمی پردیس است. در بازه سالانه طی سال 1402 مجموع درآمد این شرکت 36همت بوده است که در مقایسه با سال 1401 نزول 19درصدی در درآمد شپدیس رقم خورده است. این در حالی است که در همین سال شرکتهایی همچون «شاروم» توانستند درآمد خود را بیش از 80درصد افزایش دهند. بنابراین در بازه سالانه میتوان اذعان کرد سال 1402، سال خوبی برای «شپدیس» نبوده است.

عامل کلیدی در نزول بالای درآمد این شرکت طی سال گذشته را میتوان بحث رشد نرخ گاز خوراک، قطعی مکرر گاز و نزول بالای قیمت اوره جهانی دانست که موجب شد تا شپدیس نزول بالایی را در درآمد خود تجربه کند. با وجود این طی سالجاری از آنجا که نرخ خوراک اورهایها اصلاح شد و نرخ جهانی اوره نیز رشد نسبتا خوبی را تجربه کرد شپدیس توانست تا حدی زخم برجایمانده از نزول درآمدی سالانه خود را ترمیم کند.

مجموع فروش شپدیس در پنج ماه نخست امسال 17هزار و 984میلیارد تومان بوده که در مقایسه با مدت مشابه سال گذشته 27درصد افزایش یافته است. در مقیاس نقطه به نقطه طی مرداد ماه امسال فروش شپدیس 3هزار و 761میلیارد تومان بوده که در قیاس با مرداد سال قبل 11درصد افزایش یافته است. این در حالی است که دیگر اورهسازان بورسی چه در پنجماه نخست امسال و چه در مرداد ماه عمدتا عملکرد ضعیفی داشتهاند. به عنوان مثال شرکت «کرماشا» و «شاروم» در سالجاری بهترتیب نزول 14 و 9درصدی فروش را تجربه کردند. با وجود این چون میزان افزایش درآمد شپدیس در سالجاری و مرداد ماه کمتر از متوسط تورم مصرفکننده بوده است، نمیتوان نمره قبولی در رشد درآمد به این شرکت داد. با این حال مقایسه شپدیس با دیگر اورهسازان نشان از عملکرد متوسط این شرکت در سالجاری در مقایسه با نزول بالای درآمدی آن طی سال اخیر دارد.

ریسک تکمحصولی بودن پردیس

سودآوری شرکت شپدیس به متغیرهای مختلفی بستگی دارد. از آنجا که پتروشیمی پردیس تکمحصولی است طبعا مهمترین محرک تاثیرگذار بر سودآوری این شرکت قیمت جهانی اوره است. در سال 1402 حاشیه سود ناخالص، عملیاتی و خالص پردیس بهترتیب 52، 54 و 63درصد به ثبت رسیده که در مقایسه با متوسط شرکتهای اورهساز عملکرد خوبی محسوب میشود. میانگین سه حاشیه سود مذکور شرکت شپدیس در سال 1402 بهمیزان 56درصد بوده است. میانگین حاشیه سود اورهسازان بورسی در سال 1402 بهمیزان 51درصد بوده که این بهمعنای عملکرد 5درصدی بهتر شرکت شپدیس در سال گذشته بوده است.

در مقیاس فصلی طی بهار امسال عملکرد شپدیس بهلحاظ متغیرهای سودآوری مناسبتر از متوسط فصلی صنعت اوره بوده است. متوسط سه حاشیه سود این شرکت در بهار امسال 49درصد بوده که در قیاس با بهار اورهسازان 4درصد بهبود یافته است. حاشیه سود ناخالص، عملیاتی و خالص این شرکت در بهار امسال بهترتیب 52، 46 و 49درصد به ثبت رسیده است. شپدیس برترین شرکت بهلحاظ سودآوری نبوده و شرکت «خراسان» با ثبت میانگین 51درصد بیشترین میزان سودآوری را تجربه کرده است.

وصول دیرهنگام مطالبات

دوره وصول مطالبات، معیاری است که مدت زمان میانگین لازم برای وصول مطالبات شرکت از مشتریان را نشان میدهد. طولانی شدن این دوره، معمولا بهعنوان یک علامت منفی تلقی میشود، زیرا میتواند منجر به مشکلات نقدینگی و افزایش ریسک اعتباری شرکت شود. ارزیابی دوره وصول مطالبات در شرکت پتروشیمی پردیس نشان میدهد که همواره وصول مطالبات در این شرکت طی دورههای اخیر بیش از 335روز زمان برده است. این در حالی است که در بسیاری از شرکتهای بزرگ اورهساز بورسی این دوره وصول مطالبات در حدود 200روز است. دوره بالای وصول مطالبات شپدیس باتوجه به حجم بالای سهم اوره دولتی این شرکت رقم خورده و این موضوع میتواند ریسک نقدینگی پتروشیمی پردیس را بسیار افزایش دهد.

گردش بالای موجودی کالا

دوره گردش موجودی کالا، یکی از نسبتهای فعالیت شرکتهاست. به فاصله زمانی بین دریافت مواد اولیه، تبدیل آن به کالا و فروش آن به مشتری، دوره گردش موجودی کالا اطلاق میشود. طولانی بودن آن میتواند به دلیل کاهش فروش یا افزایش موجودی کالا باشد و منجر به افزایش هزینههای نگهداری شود. دوره گردش موجودی کالا در شرکت «شپدیس» طی بهار امسال 32 بوده است. در قیاس با متوسط صنعت میتوان اذعان کرد عملکرد این شرکت شبیه به میانگین صنعت بوده است. عمدهترین عامل این موضوع کمبود فضای انبار شپدیس است که موجب میشود مواداولیه را سریعا به اوره تبدیل کرده و به فروش رساند. در این مقیاس دوره گردش موجودی کالای شرکت «شیراز» عدد نزدیک به 80 طی بهار بوده است که نسبت به متوسط صنعت عملکرد بسیار ضعیفی محسوب میشود.

رتبه دوم ROE

بازده حقوق صاحبان سهام (ROE) معیاری است که نشان میدهد شرکت چه میزان سود برای سهامداران خود ایجاد کرده است. این شاخص از تقسیم سود خالص بر مجموع حقوق صاحبان سهام به دست میآید و بازده سرمایهگذاری سهامداران را نشان میدهد. بازده حقوق صاحبان سهام در پتروشیمی پردیس به میزان 51.4درصد است. بیشترین بازده حقوق صاحبان سهام در اورهسازان متعلق به شرکت «خراسان» با ثبت بازده 76درصدی است. شپدیس در جایگاه دوم این صنعت قرار دارد که بر این اساس عملکرد آن در قیاس با اورهسازهای دیگر قابل قبول است.

مدیریت صحیح نقدینگی

نسبت جاری یکی از مهمترین شاخصهای نقدینگی است که توانایی شرکت را در پرداخت بدهیهای کوتاهمدت ارزیابی میکند. این نسبت از تقسیم داراییهای جاری بر بدهیهای جاری به دست میآید. نسبت جاری کمتر از یک نشاندهنده مشکلات نقدینگی و ناتوانی احتمالی شرکت در بازپرداخت بدهیهای کوتاهمدت است. بررسی نسبت جاری در شرکت پردیس نشان میدهد که وضعیت این شرکت در قیاس با اورهسازان دیگر مطلوب است. نسبت جاری شپدیس در بهار امسال 3.05بوده است. باتوجه به عدموصول مطالبات اورهسازان از دولت، متوسط نسبت جاری این صنعت 1.3 است. بنابراین میتوان گفت شپدیس در وصول مطالبات خود طی سالجاری بسیار موفقتر از دیگر اورهسازان عمل کرده است. نسبت وجه نقد یکی از محافظهکارانهترین شاخصهای نقدینگی است که موجودی نقدی و سرمایهگذاریهای کوتاهمدت را در مقابل بدهیهای جاری قرار میدهد. بالا بودن این نسبت نشاندهنده احتیاط بیش از حد و عدماستفاده بهینه از منابع نقدی است، در حالی که پایین بودن آن میتواند به مشکلاتی در بازپرداخت بدهیها منجر شود. نسبت نقد در شرکت «شپدیس» همچون متوسط صنعت در عدد 0.61واحد است. کمترین میزان نسبت نقد در اورهسازان مربوط به «کرماشا» با 0.07واحد طی بهار امسال است. باتوجه به معضل وصول دیرهنگام مطالبات نسبت نقد بهطور کلی در اورهسازان ضعیف بوده است.

شکاف 2واحدی نسبت قیمت به سود

برای بررسی وضعیت ارزشگذاری بازار سهام شرکتها، یکی از شاخصهای مهم، نسبت قیمت به سود یا P/E است. این نسبت بیانگر مبلغی است که سرمایهگذاران حاضرند به ازای هر یک ریال سود محقق شده توسط شرکت بپردازند. متوسط نسبت قیمت به سود هر سهم در صنعت پتروشیمی 7.38واحد است. عمده اورهسازان با نسبت قیمت به سود همچون صنعت پتروشیمی در حال معامله هستند. با این حال نسبت قیمت به سود هر سهم در شرکت شپدیس 5.6واحد است. فاصله دو واحدی قیمت به سود شپدیس با میانگین صنعت نشان از جایگاه خوب قیمتی سهام پردیس نسبت به اورهسازهای دیگر است.