چرا با وجود قرارگرفتن دماسنجهای ارزشگذاری بورس در کف سالانه، بورس رشد نمیکند؟

ارزندگی بورس از لنز نسبتهای بنیادی

در سال 98 اما با توجه به شرایط بهتر بورس نسبت به دیگر بازارها، خرید و فروش سهام در این بازار اوج گرفت و میانگین روزانه 2هزار و 580میلیارد تومانی برای فاکتور ارزش معاملات به ثبت رسید. رشد 317درصدی ارزش معاملات در سال 98 نسبت به سال 97 در حالی به ثبت رسید که شاخص کل در این سال رشد 187درصدی و شاخص هموزن نیز رشد 437درصدی را به ثبت رساند. این در حالی بود که دلار در سال 98 فقط 16درصد افزایش قیمتی را تجربه کرد و بورسبازان در قیاس با تورم عمومی جامعه و عملکرد نرخ ارز، یکی از بهترین سالهای خود را تجربه کردند. اما چرا بازار از سال 98 با چنین اقبالی از سوی مردم عادی مواجه شد؟ پاسخ به این سوال را میتوان در جاماندگی بازار سهام نسبت به نرخ ارز در سالهای 96 و 97 جستوجو کرد. دلار در سالهای 96 و 97 به ترتیب رشد 30 و 165درصدی را به ثبت رسانده و بازار سهام متناسب با نرخ ارز رشد نکرده بود. این در حالی بود که در دوسال مذکور، شاخص هموزن که نشاندهنده اثرگذاری یکسان کلیه نمادهای معاملاتی است و چهره بازار را به نحو مطلوبتری نمایش میدهد، با رشدهای 10 و 91درصدی همراه شده بود.

انفجار قیمتها در سال 99

بنابراین نگاهی به آمار و ارقام یادشده، مخاطب را به سمت و سوی دریافت این نتیجه رهنمون میسازد که پرتفوی سرمایهگذاران در دو سال 96 و 97 نسبت به نرخ ارز و دیگر بازارها، دچار جاماندگی زایدالوصفی شده و سهام نسبت به دیگر داراییهای موجود، ارزانتر قیمتگذاری شده بود. در چنین شرایطی محتمل بود که دیر یا زود، بازار سهام با استقبال عمومی همراه خواهد شد و جاماندگی قابلتوجه خود نسبت به دیگر بازارها را جبران خواهد کرد. همین سناریو نیز رنگ واقعیت به خود گرفت و بورس در سالهای 98 و 99 علاوه بر جبران جاماندگی خود نسبت به سایر بازارها، بازدهی واقعی بیشتری نیز نسبت به دیگر بازارها از خود برجای گذاشت. سال 99، یکی از سالهای تاریخی بورس تهران بود. در این سال شاخص کل در پنجماه نخست، رشد 305درصدی را به ثبت رساند و پس از آن بازار گرفتار ریزش فجیع قیمتها شد. میانگین روزانه ارزش معاملات خرد در سال 99، 13هزار و 128میلیارد تومان بود. ارزش معاملات خرد بازار در سال 99 نسبت به سال 98، رشد 408درصدی و نسبت به سال 97 رشد 2هزار و 24درصدی را نشان میداد.

نسبتهای بنیادی چه میگویند؟

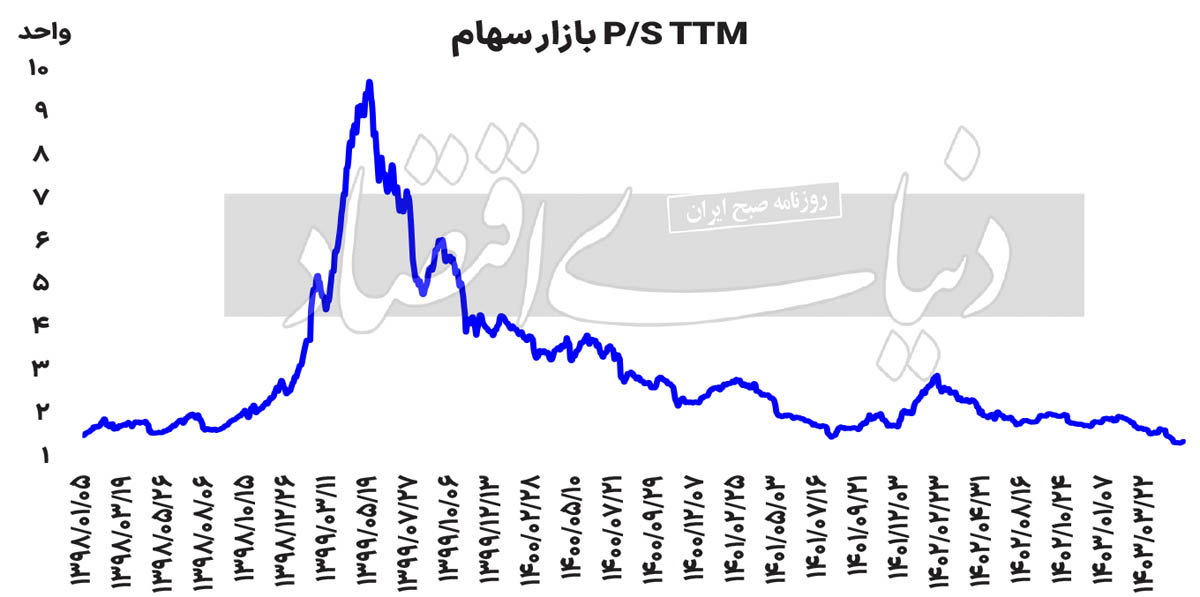

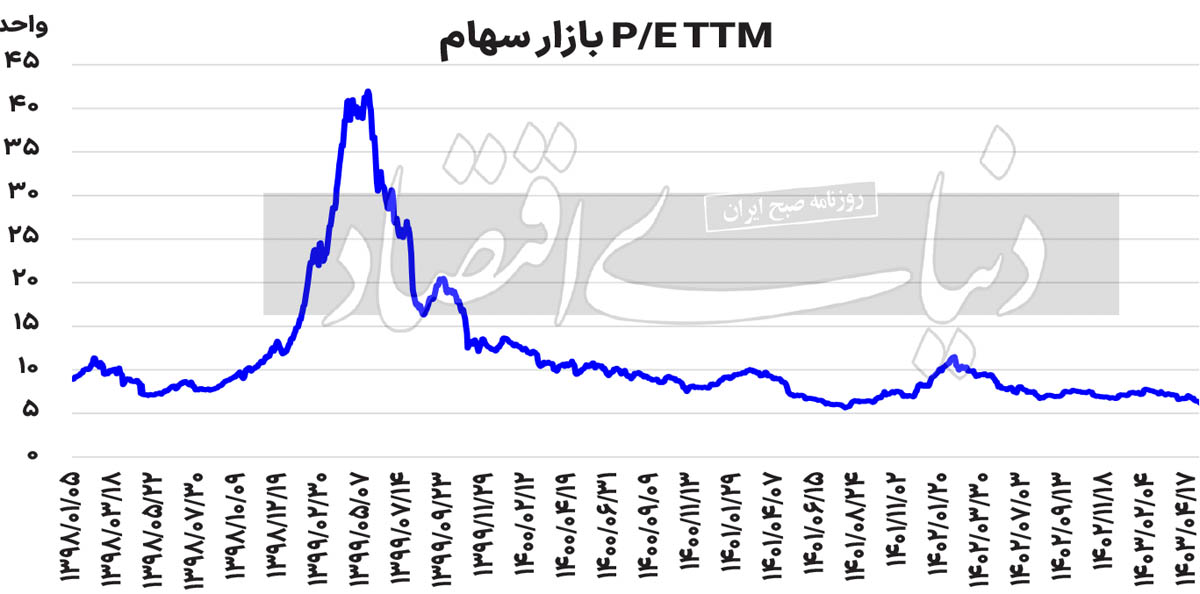

البته رکوردشکنیها فقط محدود به بازدهیها و حجم و ارزش معاملات نبود و همه پارامترهای آماری بازار در سال 99 به سقف تاریخی خود رسیدند. بررسی نسبت قیمت به سود گذشتهنگر بازار سهام (P/E TTM) نشان میدهد که این متغیر در اوج خود در سال 99، به 42واحد رسیده بود؛ این امر به این معناست که فعالان بازار سهام در آن مقطع، سهام را 42برابر سود ساختهشده در 12ماه گذشته، ارزشگذاری کرده بودند که بسیار فراتر از میانگین تاریخی این پارامتر است. افت قیمت سهام در سال 99 به کاهش صورت این نسبت و همچنین افزایش سودآوری شرکتها در فصول بعدی به افزایش مخرج این کسر منجر شد و در نهایت این نسبت از قله تاریخی خود فاصله معناداری گرفت و اکنون به حوالی 5.9واحد رسیده است. نسبت قیمت به درآمد یا فروش بازار سهام (P/S TTM) در سقف سال 99، به رقم 9.79واحد رسیده بود، یعنی در قله سال 99، بازار به سهام شرکتها، تقریبا 10برابر مبلغ فروش آنها قیمت داده بود. این نسبت اکنون به 1.43واحد رسیده است که رقم بسیار نازلی برای این پارامتر آماری محسوب میشود. نسبت قیمت به ارزش دفتری بازار (P/BV) نیز که در قله سال 99، به 13.85واحد رسیده بود، اکنون به 2.17واحد رسیده است. این موضوع به این معناست که ارزش بازار شرکتها، تنها 2.17برابر ارزش دفتری ثبتشده آنها در صورتهای مالی است.

چرایی اهمیت ندادن بورس به پارامترهای بنیادی

همانطور که مشاهده شد، متغیرهای بنیادی بازار در حوالی کفهای چندساله خود هستند و میتوان این موضوع را جزو عواملی برشمرد که میتواند تقاضا را به سمت بازار سهام رهنمون سازد. اما چیزی که جریان معاملات امسال نشان داده، این بوده که بازار به کلیه این متغیرها و رشد دلار در بازار آزاد و حتی رشد دلار نیمایی نیز بیتفاوت بوده است. اما چرا چنین چیزی حادث شده است؟ در پاسخ به این سوال میتوان چنین استنباط کرد که ریسکهای مختلف حاکم بر بازار سهام اولا جزو دلایل و عواملی هستند که سبب شدهاند جریان قیمتهای بازار سهام به محدودههای نازل کنونی برسد؛ ثانیا مانع از آن میشوند که بورس با وجود افت تا این محدودهها در ادامه مسیر با استقبال همراه شود. در هیچ سالی به اندازه امسال در حوالی بازار سهام، ریسکهای سیستماتیک و ژئوپلیتیک پرسه نزده و امسال در چند نوبت و در جریان رویدادها و رخدادهای مختلف، ابهام و نااطمینانی بر فضای معاملات سهام سایه افکنده است.

بهمنظور درک شدت اتفاقات مختلفی که در امسال در کشور اتفاق افتاد، در ادامه اتفاقات سالجاری تا مردادماه مرور اجمالی خواهد شد. فعلا و تا این جای کار، پنجماه نخست سالجاری یکی از پنجماهههای پرحادثه تاریخ در سپهر سیاسی و اقتصادی کشور بوده است. با توجه به این موضوع و حاکمشدن فضای نااطمینانی بر اقتصاد کلان ایران، بازار سهام نیز در این مدت، اوضاع و احوال نابسامانی را تجربه کرده است. سیزدهم فروردین، اسرائیل کنسولگری ایران در دمشق را مورد هدف قرار داد که این موضوع در حکم سوت آغاز منازعههای خاورمیانه و حاکم شدن ریسکهای ژئوپلیتیک بر فضای کشور بود. ترس ناشی از سرایت آتش جنگ به ایران، بازار سهام را در مدار نزولی قرار داد و پس از حمله موشکی و پهپادی ایران به اسرائیل، سازمان بورس دامنه نوسان را بهمنظور حمایت از سرمایه سهامداران کاهش داد. بعد از زدودهشدن سایه ریسک، مجددا دامنه نوسان با افزایش همراه شد.

بعد از فروکش کردن ریسکها، بازار بخش اعظم افت ناشی از ترس جنگ را جبران کرد. پس از سقوط بالگرد رئیسجمهور در اواخر اردیبهشت، مجددا فضای ابهام و ریسک بر بازار سهام سایه افکند و سازمان بورس مجددا دامنه نوسان را برای حمایت از بازار کاهش داد. با توجه به اینکه برگزاری انتخابات ریاستجمهوری به هشتم تیرماه موکول شده بود، سازمان از اواخر اردیبهشت تا هشتم تیرماه دامنه نوسان را به صورت محدود نگه داشت که این موضوع به افت قابلتوجه ارزش معاملات بازار در آن مقطع منتهی شد. پس از آن بازار با اعلام پیروزی مسعود پزشکیان در انتخابات ریاستجمهوری، فقط در دو روز پس از اعلام نتیجه انتخابات با رشد همراه شد و مجددا در مسیر نزولی قرار گرفت.

بازار کمکم در حال برگشت به مسیر آرامش بود که پس از تحلیف مسعود پزشکیان، اسماعیل هنیه -رئیس دفتر سیاسی حماس- در تهران ترور شد و بازار در دو روز معاملاتی پس از این اتفاق افت قابلتوجهی را تجربه کرد و سازمان بورس بعد از تاخیر مشکوک، دو روز معاملاتی بعد از این ماجرا، مجددا دامنه نوسان را با کاهش همراه کرد. پس همانطور که مشاهده شد، ریسکهای حاکم بر بازار سهام در سالجاری بهگونهای بوده که بازار را در وضعیت قمر در عقرب اینچنینی قرار داده است. میتوان گفت تا زمانی که این مدل ریسکها و همچنین ریسکهای اقتصادی مانند قیمتگذاری دستوری و نرخ بهره بالا حل و فصل نشوند، آب خوش از گلوی سهامداران پایین نخواهد رفت. اما در مجموع میتوان به محدودههای کنونی بهعنوان نقطه شروع خرید نگریست و به صورت پلهای در محدودههای کنونی اقدام به خرید سهام کرد.