ماهیت و روند اوراق خزانه از لنز بازار سهام بررسی شد

اخزای دولت؛ پشتپرده بورس

برای تامین کسریبودجه، پرداخت بدهیها و تامین سرمایهگذاریهای زیربنایی از روشهای متفاوتی استفاده میشود. رایجترین روش انتشار اوراقبدهی از جمله اسناد خزانه با نام معاملاتی اخزا است. این ابزار مالی درجه نقدشوندگی بالایی دارد و گرچه فاقد کوپن بهره است و با کسر از مبلغ اسمی بهفروش میرسد، اما مانند اوراق قرضه ماهیت ربوی دارد. ماهیت اسناد خزانه مبتنی بر تنزیل بوده و در صورتیکه بدهی از پیش موجود باشد، فروش این اوراق نه تنزیل دین دارد بلکه قرض با بهره است. تغییرات نرخ بازده تا سررسیداوراقبدهی همیشه موردتوجه اهالی بازارهای مختلف بودهاست، چراکه از طرفی بهعنوان نرخ سود بدونریسک شناخته میشود و دولت به هیچعنوان امکان نکول روی آن را ندارد و از طرفی تغییرات آن میتواند ارتباط مناسبی با تورم و تورم انتظاری جامعه داشته باشد. تغییر نرخ بازدهی این اوراق میتواند گاهی باعث افزایش جذابیت صندوقهای سرمایهگذاری و قابلمعامله درآمد ثابت در بورس اوراقبهادار تهران (ETF) در زمانهایی که بازار سهام در یک روند نزولی قرار گرفتهاست، شود.

اصلاح قیمتها در بازار سهام موجب میشود میزان تقاضا برای اوراق اخزا یا بهصورت غیرمستقیم نیز با افزایش تقاضای سرمایهگذاری در صندوقها افزایش یابد. اوراقی که سرمایهگذاری در آن بدونریسک است؛ اما افزایش تقاضا برای آن موجب افزایش قیمت و در نتیجه کاهش نرخ بازده تا سررسید آنها خواهد شد. این روند بهنحوی پیش رفتهاست که در طول ماههای گذشته میانگین نرخ بازدهی این اوراق به 23درصد رسیدهاست. صندوقهای سرمایهگذاری بخشی از منابع خود را در این اوراق سرمایهگذاری میکنند، بهویژه صندقهای سرمایهگذاری با درآمد ثابت خریداران اصلی این اوراق هستند. بر این اساس روند اوراق اخزا توانسته میزان بازدهی بسیاری از صندوقهای با درآمد ثابت را تحتتاثیر قرار دهد. این موضوع در بازههای زمانیکه جریانات ورود و خروج پول در بازار سهام و صندوقها نسبت بههم واگرایی دارند، باعث رونق سرمایهگذاری در صندوقها با ویژگی مذکور میشود تا بتوانند تا زمان اصلاح بازار سهام از سودهای ثابت این صندوقها بهرهمند شوند.

ماهیت اوراق خزانه اسلامی

گاهی اوقات دولتها به دلایل مختلفی دچار مشکلاتی در تامین مخارج عمومی میشوند. زمانیکه این گرفتاریها پدیدار میشوند، دولتها نیاز به تامینمالی پیدا میکنند. این تامینمالی روشهای مختلفی دارد. یکی از این شیوهها، استفاده از اسناد خزانه اسلامی یا اخزا است که از نمونههای بارز خلاقیت و راهگشایی محسوب میشود. اسناد خزانه اسلامی بهعنوان ابزاری کارآمد امکان مشارکت بخشهای غیردولتی با دولت را هموار کردهاست. اسناد خزانه چون بهنوعی تعهد دولتها بهشمار میآیند، از آنها بهعنوان اسناد بدونریسک هم یاد میشود؛ در واقع اسناد خزانه اسلامی، اوراقبدهی هستند که دولت به طلبکاران خود میدهد و بهنوعی ابزاری برای تامین کسریبودجه دولت محسوب میشود، بهویژه از زمانیکه خصوصیسازی در کشور افزایش پیدا کردهاست بسیاری از نهادهای دولتی برای پیشبرد اهداف و برنامههای خود با شرکتهای خصوصی وارد مذاکره میشوند و کار را به آنها میسپارند. به دلیل حجم بالای این قراردادها، دولت برای اینکه بتواند مدتی وقت بخرد، به طلبکاران خود اوراقبدهی یا همان اخزا تحویل میدهد. این اوراق زمان مشخصی برای نقدشدن دارند و شرکتها و افرادی که این اوراق را گرفتهاند میتوانند اسناد خزانه اسلامی را از طریق ابزارهای نوین مالی در بورس اوراقبهادار تهران بهفروش برسانند و به این ترتیب طلب خود را از دولت بگیرند. از روانترین و کاربردیترین راههای صافکردن حساب استفاده از اسناد خزانه دولت است. بانکمرکزی بهعنوان متولی سیاستگذاری پولی هر ماه تغییرات اوراق خزانه اسلامی را بررسی و تحلیل میکند و مخصوصا بر هماهنگی تغییرات نرخ سودهای مختلف تاکید و توجه دارد.

لازم به ذکر است که پرداخت بدهیهای حجیم دولت از جمله به پیمانکاران بخشخصوصی یک معضل است که خود عاملی برای تعویق بدهی بخشخصوصی به نظام بانکی شدهاست. اعطای اوراق خزانه اسلامی به طلبکاران، میسرترین راهحل است. این راهحل در کشورهای پیشرفته تجربه شده و ثمرات خوبی بهبار آورده است. ماهیت اخزا و بازار آن که مبتنی بر تولید یا خرید (نقد یا غیرنقد) و فروش نسیه و تنزیل است، از نظر فقهی مشکلی ندارد.

سوال این است که مزایا و چالشهای اخزا کدام است؟ اخزا مزایای بسیار مانند ایجاد رونق، کنترل بدهی دولت بدون اثر تورمی، شفافشدن نرخ سود تعادلی، افزایش فرصتهای تامینمالی، تولید اطلاعات، تعمیق بازار سرمایه و کاهش فشار بر نظام بانکی دارد. از چالشهای این اوراق که ضرورت بررسی بیشتر را اقتضا میکند که در این میان دائمیشدن بدهیهای دولت، تسلسل انتشار اوراق و شکلگیری بازار سیاه است. فرضیه این است که اخزا بهرغم ضرورت، دولت را به بدهی مزمن و کلان دچار خواهد ساخت و ممکن است کشور را در گردابی عمیق غرق کند.

اثر احتمالی نرخ بازده اوراق بر بورس

افزایش نرخ بازده تا سررسید در بازار بدهی به این معنی است که بخشی از نقدینگی موجود در بازار سهام به این بازار منتقل میشود. با افزایش بازده اوراق خزانه اسلامی که بهنوعی بازده بدونریسک نیز هست، جذابیت نسبی بیشتری نسبت به بازار پرریسک و پرتلاطم این روزهای بازار سرمایه پیدا کند و لااقل بخشی از سبد داراییهای سهامداران را دربرگیرد، اما از طرف دیگر به دلیل سررسیدشدن بخشی از اوراق خزانه اسلامی بهنوعی انبساط نقدینگی نیز صورت میگیرد و بالقوه ممکن است بخشی از این نقدینگی آزاد شده به بازار سرمایه نیز وارد شود و بخشی از اثر منفی فوق را تعدیل کند. دولتها معمولا برای جبران کسریبودجه خود، اقدام بهفروش اوراقبدهی (اخزا و...) میکنند. لازم به ذکر است که فروش این اوراق از طریق بازار سرمایه صورت میگیرد؛ بنابراین سیاستهای اقتصادی دولت برای فروش اوراقبدهی، میتواند یکی از مهمترین عوامل تاثیرگذار بر وضعیت بورس باشد. طبق قاعده با توجه به اینکه نرخ اوراق اخزا معادل نرخ بهره بدونریسک است، هر زمان که منحنی قیمتها در بازار سهام نزولی و روند ریزش بورس ممتد میشود، سرمایهگذاران به خرید اوراق بدونریسک در بازار بدهی اقبال نشان میدهند. بر همین مبنا، افزایش تقاضا برای اوراق اخزا، باعث افزایش قیمت این اوراق و در نتیجه کاهش نرخ بازده تا سررسید؛ یعنی YTM آنها میشود، اما سوی دیگر، کاهش نرخ بهره بانکی و سود اوراق اخزا باعث افزایش جذابیت بازار سهام و نسبت قیمت به درآمد (P/ E) تحلیلی بورس میشود. این فرآیند چرخهای طبیعی است و عموما سرمایهگذاران پس از کسب اطمینان از ادامهداربودن روند صعودی قیمت سهام، پول خود را از بازار اوراقبدهی (اخزا) به سمت بازار سهام هدایت میکنند.

از دیگر عواملی که این اوراق را از نرخ سود تعادلی دور میسازد، صندوقهای سرمایهگذاری با درآمد ثابت است. گسترش این نوع از صندوقها بر پیچیدگی اوضاع میافزاید. در پی کاهش دستوری نرخ سود بانکها اقدام به ایجاد صندوقهای سرمایهگذاری با درآمد ثابت که بعضی نیز در بورس قابلمعامله است، کردند تا با پیشنهاد نرخهای بالاتر از نرخ مصوب بانکمرکزی از خروج منابع در اختیار خود پیشگیری کنند، در نتیجه میتوان گفت که بخش عمدهای از سرمایهگذاران این صندوقها سپردهگذاران بانکی یا موسسات و پیمانکاران کلان هستند که پولهای درشتی در اختیار دارند.

بررسیها حاکی از آن است که دارایی این دسته از صندوقهای سرمایهگذاری رشدهای چشمگیری داشته که نشانگر انتقال بخشی از منابع شبکه بانکی به نهادهایی از بازار سرمایه است.

بازارگردانی اوراقبدهی همچون اخزا در گذشته از سوی بانکها بوده و بازخرید اوراق قبل از سررسید در بانکها تعریف میشد. عرضه چنین اوراقی در بازار سرمایه با نگرانی عدمتقاضا همراه بود.

به این دلیل صندوقهای سرمایهگذاری با درآمد ثابت برای ایجاد تقاضا در بازار بدهی در دسترس مردم قرار گرفت. به این ترتیب با حضور تعدادی از این صندوقها در بازار سهام و با داشتن پشتوانه بانکی و سلطه بر بخش قابلتوجه سپردههای مردمی، مداخلاتی در روند بورس اوراق بهادرا تهران نیز دارد و کارکردشان در جهت افزایش عمق بازار بدهی نبوده و صرفا نقش بازارگرمی را در نگاه اول ایفا میکنند.

واگرایی صندوقها با بازار سهام

یکی از علائم تغییرات در روندهای کوتاه و بلندمدت بازار سهام، نرخ اخزا و واگرایی آن با شاخصکل است، بهطوریکه این اوراقبدهی در ایران مقابل یا بهعبارتی در تضاد با نماگر اصلی بورس تهران قرار دارند. این موضوع بدان معنی است که هر زمانیکه قیمت اخزا با تغییرات مثبت همراه است، میتوان گفت که بازار سهام نیز در برآیند با ایجاد فشار فروش سهامداران همراه است؛ در واقع چنین موضوعی را میتوان بهصورت سناریویی مطرح کرد که در آن چون صندوقهای با درآمد ثابت خریداران اصلی این دسته از اوراق با حجم بالا هستند و این نهادهای مالی پولهای درشت را تحت مالکیت خود دارند، لذا با بالارفتن نرخ بازدهی اخزا، سودآوری این صندوقها را تحتتاثیر قرار میدهد و در زمانیکه بازار سهام با تمایلات نزولی قوی همراه است، سرمایهگذاران بهویژه کلان برای جبران زیاد یا کسب سود در بازار منفی به سراغ این صندوقها که از ضریب اطمینان بالایی در پرداخت سود برخوردار هستند میروند. به این ترتیب صندوقهای درآمد ثابت نیز بهخاطر حجم پول زیاد و تعداد قابلتوجهی از این صندوقها که مبالغ زیادی اخزا نیز خریداری کردهاند، در تشدید افت و رشد بورس تاثیرگذار هستند، بهویژه در زمانهایی که هیجان معاملات بسیار بالا است. روند اخزا در ایران بهطور کلی

(برآیند بلندمدت) صعودی است که این موضوع از روند تورم روزافزون نیز نشات میگیرد، از اینرو جابهجاکردن پولهای خرد و کلان با قلاب کسب سود در روند نزولی توسط این صندوقها که مالکان اصلی اخزا با نرخ سود ثابت هستند، رخ میدهد. بهطور کلی نرخ اخزاها با نرخ سپرده بانکی و سیاستهای پولی بانکمرکزی بسیار مرتبط است. هر تغییر و بخشنامهای در نرخ سپرده بانکی باعث تغییر نرخ این اوراق میشود، بهطوریکه افزایش نرخ سپرده منجر به کاهش قیمت این اوراق خواهد شد.

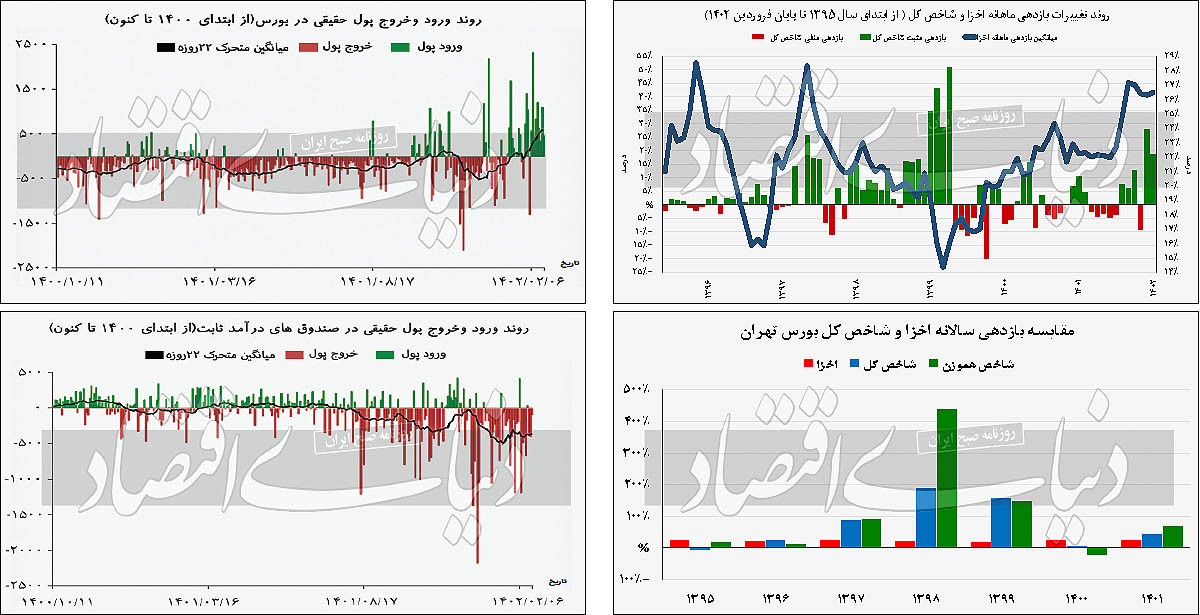

بنابراین نرخ سپرده بانکی، نرخ اخزا در مقاطع حساس بورس تهران یا بهعبارتی در موجهای نزولی بهطور غیرمستقیم نقش طرف دوم معاملات در منفی را ایفا میکند که با این نوع ساز کار در بلندمدت تنشهای بیشتری به بازارهای مالی وارد میشود، بهطوریکه صرفا بازارها با رفتار هیجانی رشد و نزول میکنند. در بررسی روند تغییرات روزانه اوراق اخزا بهصورت کلی این مورد بهدست آمد که در بازههای زمانیکه اخزا نوسانهای منفی داشت و بهطور کل با عملکرد منفی همراه بود، تمایلات صعودی در بازار سهام حضور داشت و بالعکس. بر این اساس مقایسه میانگین روند تغییرات قیمت اخزا در سری زمانیهای مختلف با شاخصکل یا حتی شاخص هموزن میتواند بهعنوان متغیر کمکی برای تحلیل و سرمایهگذاریهایی با نگاه میانمدت و بهویژه بلندمدت بهحساب آید. این بحث را میتوان با آمار تاریخی خالص تغییر مالکیت سرمایهگذاران خرد (ورود و خروج پول حقیقی) در بازه زمانی سال1400 تاکنون بهوضوح دید که واگرایی قوی در رفتار معاملهگران با توجه به وضعیت بازار وجود دارد؛ در واقع در نیمه دوم سال1400 میانگین متحرک 22روزه تغییر مالکیت بورس منفی بوده و نشان از روزهای منفی با خروج پول حقیقیها را دارد، درحالیکه در مقابل میانگین متحرک 22روزه تغییر مالکیت در صندوقهای درآمد ثابت در محدوده مثبت قرار دارد که نشان از حضور گسترده معاملهگران در این بخش از بازار برای کسب سود حداقلی دارد. به این ترتیب این واگرایی میان برایندهای میانمدتی تغییر مالکیت صندقهای درآمد ثابت و بازار سهام نیز در بازههای زمانی دیگر نیز بهوضوح مشخص است.

راهبردی برای اخزا

بازار اخزا در صورتی به بهینهسازی تصمیمات اقتصادی کمک میکند که با اصلاحات اقتصادی همراه باشد. اگر دولت به موازات راهاندازی بازار اخزا یا توسعه و تعمیم آن به تعیین دستوری نرخ سود بانکی و چند نرخکردن بازار ارز ادامه دهد، اثر مثبت انتشار اوراق خزانه در تصحیح رفتار آحاد اقتصادی کاهش مییابد و حتی ممکن است به آنها سیگنالهای اشتباه بدهد و سرمایهگذاری را از فعالیتهای مولد به سمت سفتهبازی و سودجویی ناشی از عدمتعادلهای ایجادشده در این بازارها سوق دهد. بر این اساس دولت بهجای رونق بازار اوراقبدهی، بهتر است که سهام شرکتهای دولتی و شبهدولتی را در بازار سهام بهفروش رساند که علاوهبر تسریع پرداخت بدهیهای دولتی فرآیند خصوصیسازی را تسریع و بهبود میدهد. راه دیگر این است که با کوچکشدن دست دولت در سازوکار بازار و کاهش هزینههای غیرمولد و واگذاری وظایف به بخشخصوصی (خصوصیسازی) میتواند تاثیرات مثبتی را هم در بورس و هم در بخشهای دیگر اقتصاد داشته باشد.