انتظارات بورسی پارلماننشینها امکانسنجی شد

بازار داغ حمایت از بورس

رویای ثبات

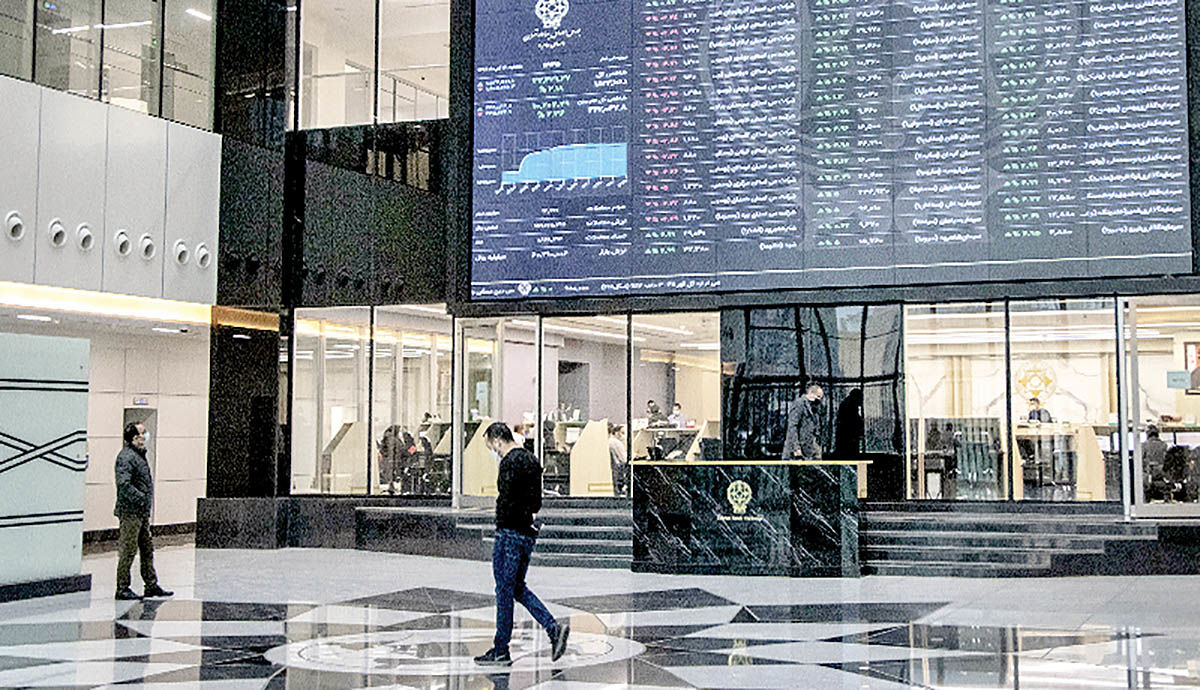

گشتوگذار منفی و مثبت قیمتها در بازار سهام یک روز دیگر نیز ادامه پیدا کرد و در این روز شاخص بورس تهران به میزان ۹۳/ ۰ درصد افزایش یافت. در این روز مجلس شورای اسلامی در راستای اهمیت بازار سرمایه شاهد ایراد سخنرانیها و ارائه توضیحاتی بود که در خصوص چرایی تضعیف بورس در هفتههای اخیر بیان شدند تا هم حاکی از اهمیت بورس برای نمایندگان باشند و هم نارضایتی از وضعیت بازار را بیش از گذشته به تصویر بکشند. با این حال توجه به گفتوشنودهای انجام شده در این روز حاوی نکات دیگری نیز بود.

در این روز محمدباقر قالیباف، رئیس مجلس شورای اسلامی در راستای تبیین انتظارات از بازار سرمایه گفت که توقع نمایندگان مجلس ثبات بورس است. او در ادامه گفت: «شفافیت و مهمتر از همه توجه به فلسفه وجودی بورس از مطالبات و انتظاراتمان است. فلسفه وجودی بازار سرمایه این است که موجب رونق تولید و توسعه زیرساختهای کشور شود.» اینطور که به نظر میرسد تعداد زیاد ذینفعان بازار سرمایه و هجوم سال گذشته بخش زیادی از مردم عادی به این بازار موجب شده تا اعتمادسازی نسبت به این بازار و همچنین تقویت نظام تصمیمگیری در این زمینه با نشان دادن عزم قوه مقننه پیگیری شود، با این حال بررسی گفتههای نمایندگان حکایت از آن دارد که در بعضی از مواقع حرفهای زده شده تکراری است؛ تکراری که در سالهای گذشته بارها در گفتههای مسوولان دیده شده و اگرچه ممکن است گفتن آن برای نمایندگان مجلس و سایر مسوولان جدید تازگی داشته باشد، اما برای بسیاری از فعالان بازار سهام قدیمی است. در سالهای اخیر بارها شاهد آن بودیم که در مراسم و مجالس مختلف سخن از لزوم شفافیت بازار به میان آمده و به عنوان یک موضوع کلی افزایش کارآیی بازار و حذف رانتهای اطلاعاتی نیز مورد توجه سایرین قرار گرفته؛ این در حالی است که صرف تاکید زبانی بر این موضوعات راه به جایی نمیبرد. البته که مجلس به عنوان مهمترین بازوی نظارتی حاکمیت میتواند نقشی اساسی در بهبود و توسعه بخشهای مختلف اقتصاد داشته باشد اما باید توجه داشت که اگر همین نهاد نقشه راه درستی برای مطالبهگری از بازار سرمایه نداشته باشد مانند دورههای قبل در نهایت فعالان بازار را معطل گذاشته است.

البته بررسی گفتههای روز گذشته حکایت از آن دارد که مشکل درک نادرست از شرایط، حادتر از این حرفهاست و بسیاری بر این باور هستند که حمایت از بازار سرمایه به معنای پوشش ریسک فعالان آن و جبران زیانهای این افراد است. همانطور که میدانیم در سالهای گذشته به سبب رشد قیمت ارز که خود معلول رشد بالای نقدینگی و متعاقبا بروز تورم بود بسیاری به سمت بازار سرمایه هجوم آورده و در نهایت با واژگونی روند صعودی بازار سهام متضرر شدند. از آن پس بسیاری از سیاستمداران بر این باور بودند که زیان این عده باید جبران شود و اعتماد به بازار سرمایه بازگردد؛ مطلبی که البته مایه خشنودی تمام کارشناسان است اما اختلافنظرهای جدی برای نیل آن وجود دارد.

گفتههای مسوولان در طول هفتههای اخیر حکایت از آن دارد که پیشبینیپذیر شدن بورس و کاهش ریسک در آن به یک مطالبه تبدیل شده و بسیاری توقع رشد قیمتها را دارند. این در حالی است که چنین حرفی در نهایت به کلیگویی شبیه است و حتی اصرار برای نیل به آن اگر عجولانه و بدون مطالعه دقیق باشد وضعیت را وخیمتر از گذشته خواهد کرد.

بورس، آینه اقتصاد است

چرا با ثبات کردن بازار سرمایه امری دشوار است؟ برای پاسخ به این سوال ابتدا لازم است نگاهی به رابطه بازار سرمایه با کلیت اقتصاد یک کشور بیندازیم. شاید برای بسیاری از خوانندگان دماسنج اقتصاد خواندن بورس برای اقتصاد امری آشنا باشد اما در نگاهی کلیتر باید بگوییم که یک بازار سرمایه به عنوان بستری برای تداوم حیات بازارهای سهام، بدهی و کالایی در واقع آینه تمام نمای تصمیمات فضای اقتصادی کشور است، به طوری که آثار بسیاری از سیاستهای تعرفهای، قیمتی و قانونی بهخصوص سیاستهای پولی مالی در تمامی آنها به انحای مختلف قابل ملاحظه است. همین امر سبب میشود تمامی ناملایمات نیز در عملکرد این بازار به سرعت منعکس شود. این مساله مختص به ایران هم نیست و از بازارهای مالی ایالات متحده گرفته تا همین کشورهای همسایه نظیر ترکیه و امارات به وضوح قابل ملاحظه است.

در هیچیک از این کشورها از سرمایهگذاران انتظار نمیرود ریسکهای غیرمعقول را تحمل کنند. علاوه بر این هیچ سرمایهگذاری نیز انتظار ندارد سیاستگذار از تصمیمگیری برای کلیت اقتصاد و آن وجوهی که به طور بالقوه یا بالفعل موجب افزایش ریسک سرمایهگذاری او میشود جلوگیری کند. برای مثال هیچ سهامداری در آمریکا، فدرال رزرو را برای فروش اوراق قرضه شماتت نمیکند، همانطور که سیاستگذار همهروزه مشغول اعمال تغییر در قوانین یا دستکاری کردن قیمتها آن هم با ایدههای نخ نمایی نظیر حمایت از مصرفکننده نیست. به عبارت بهتر بازاری نظیر بازار سرمایه زمانی ثبات را تجربه میکند که هم رویههای تصمیمگیری کلان و هم خود اقتصاد، ثباتی نسبی را شاهد باشند. در چنین اقتصادی تصمیمات به شکلی بلندمدت گرفته میشوند. نحوه تعامل تجاری کشور با سایر کشورها به نحوی است که ریسک نرخ ارز بالا نیست، پایین بودن ریسک و مشخص بودن دورنمای کسبوکارها هزینه وامگیری را کاهش داده و در نتیجه نرخ بهره به عنوان مهمترین متغیر پولی دستکاری نخواهد شد. از سویی دیگر قوانین مشرف بر فضای کسبوکار هم به نحوی است که ایجاد کسبوکار آسان و از حداقل پیچیدگی (بهخصوص از حیث مجوز) برخوردار است. در چنین شرایطی بازار سرمایه نیز با ریسکی معقولتر همراه بوده و به سبب وجود ثبات در کلیت اقتصاد قابل پیشبینیتر است.

ناکامی کلان بورس

حالا نگاه خود را به داخل مرزها محدود میکنیم تا ببینیم که رویای ثبات بخشیدن به بازار سرمایه چگونه تحقق خواهد یافت. بازارهای مالی ایران اعم از سهام، کالایی و بدهی طی سالهای گذشته در فضایی فعالیت کردهاند که در آن نه از ثبات اقتصادی خبری بوده و نه از ثبات مدیریتی. بستر اقتصادی شکلدهنده به این بازارها در فضایی به حیات خود ادامه میدهد که در آن ریسکهای سیاسی عمده نظیر تحریمهای برجامی و محدودیتهای ناشی از قرار گرفتن در لیست سیاه گروه ویژه اقدام مالی FATF راه را برای انجام مبادلات با حداقل هزینه ممکن بسته و گفته میشود که ایران به اندازه ۲۰درصد از کل هزینه صادرات خود را هزینه دور زدن تحریم میکند. همین امر سبب شده در برخی از صنایع فروش محصولات به دلیل افزایش ریسک مبادله با طرفهای خارجی با تخفیف فروخته شوند و از این بابت نیز سودآوری شرکتهای بورسی کاسته شود. تمام اینها به کنار، تنشهای ژئوپلیتیک از امنیت صادرات و واردات میکاهد. در این شرایط تهدید عرضه ارز در بازارها که منبعث از عوامل یاد شده است بازار داخلی را با تنش مواجه کرده و موجب شده در سالهای گذشته شاهد پیشدستی تقاضا برای پوشش ریسک افزایش نرخ ارز باشد.

تمامی اینها در شرایطی رخ میدهد که ناتوانی دولتها در اعمال سیاستهای انضباط مالی، سال به سال ناترازی درآمدها و هزینههای دولت را بیشتر کرده و سبب افزایش کسری بودجه میشود. کسری بودجه هم که به سبب مقاومت دولت برای افزایش نیافتن هزینههای بدهی به جای انتشار و فروش اوراق با نرخ مناسب (حداقل بهنحوی که اختلافی منطقی با نرخ تورم انتظاری برقرار کند) عملا از اضافه برداشت از بانک مرکزی تامین میشود. این مساله سبب میشود نهفقط سرمایهگذاران بورس بلکه کل فعالان اقتصادی با دست کشیدن از تصمیمات بلندمدت که لازمه آن وجود ثبات و رویه باثبات در اقتصاد کشور است به سمت تصمیمات کوتاهمدت روی بیاورند و در تمامی بازارها به جای ماندگاری فقط به دنبال مفری برای گذشتن از بزنگاه بعدی باشند.

در واقع آنچه در سالهای اخیر مبنی بر دعوت به سرمایهگذاری بلندمدت بهخصوص از سوی مقامات دولت دوازدهم مورد تاکید قرار میگرفت رویایی بیش نیست چراکه در شرایط عدماطمینان ناشی از ریسکهای بالای سیاسی و تورم که انتظارات را افزایش میدهد کوچکترین وقفهای به افت ارزش دارایی خواهد انجامید. بنابراین هیچکس به دنبال استفاده از موقعیتهای بلندمدت نیست و این مساله به خوبی نشان میدهد که چرا افزایش سرمایه از محل آورده نقدی در سال گذشته ابدا مورد استقبال شرکتهای بورسی قرار نگرفت؛ چراکه پرداختن به آن به دلیل عدماستقبال مردم صرفا بار مالی برای حقوقیهای شرکت داشت. در حال حاضر نیز آنچه سبب شده بازار شاهد بهبود معاملات باشد دلگرمی به وعده وزیر برای اصلاح فرمول قیمتگذاری دستوری است که صرفا درمان را عقب میاندازد چراکه نمیتوان گفت آن فرمول نیز چهوقت تغییر خواهد کرد. این در حالی است که روندها در بازار با تقریب بیشتری قابلیت پیشبینی پیدا میکنند. گستردگی قیمتگذاری دستوری در حال حاضر کشور را به سمتی برده که به دلیل درهم تنیدگی تحولات در عمل نمیتوان منافع سلب شده را به درستی تخمین زد. اما آنچه مشخص است این است که افزایش قیمتهای جهانی سوخت نیز عاملی است که میتواند در نهایت به عنوان راه فرار دولتها ریسکی جدی به صورتهای مالی شرکتها وارد کند. این خود ریسکی است که از سوی بازار در نظر گرفته شده و احتمالا بالاخره یک روز خود را در قیمتها نشان خواهد داد، چراکه ناتوانی دولتها در کاهش هزینه در نهایت میتواند چشم آنها را به سمت عدمنفع عظیمی ببرد که به دلیل اختصاص یارانه پنهان از کشور سلب میشود.