بازگشت فلزات غیرآهنی به مسیر رشد نرخ با خوشبینی نسبت به عقبنشینی تورمی در شرق و غرب

فلزیها منتظر صعود با فروکشکردن تورم

فلزات پایه گران میشوند؟

فلزات غیرآهنی ظرف دوروز ابتدایی هفته در بازارهای جهانی گران شدند؛ به نحوی که اواسط روز سهشنبه سیزدهم سپتامبر در معاملات بورس فلزات لندن مس توانست مجددا به کانال 8هزار دلاری صعود نرخ داشته باشد، آلومینیوم پس از 10روز کانال 2هزار و 300دلاری را پس گرفت، نیکل با قیمت 24هزار و 290دلار که اوج قیمت 70روز اخیر این فلز بود معامله شد، روی به بیشترین نرخ پس از ابتدای سپتامبر بازگشت، سرب و قلع نیز بازده قیمتی مثبتی را برای معاملهگران رقم زدند. تضعیف ارزش دلار آمریکا و خروج سرمایه از بازار ارز، کاهش انتظارات تورم مصرفی در ایالاتمتحده آمریکا و انتشار دادههای مثبت تورمی از اقتصاد چین در هفته گذشته و وعده دولت این کشور برای حمایت از اقتصاد، مهمترین دلایل بازگشت بهای فلزات به مسیر رشد ظرف روزهای اخیر بوده است.

در حالی ظرف روز ابتدایی هفته جاری بر نرخ فلزات پایه در بورس فلزات لندن و معاملات آتی کامکس (بورس آمریکا) افزوده شد که بازارهای چین تعطیل بودند؛ اما این تعطیلی و فروکش کردن تقاضای چینیها در بازار نتوانست مانع عقبگرد قیمتی در سایر بازارهای دنیا شود. نبود تقاضا از سوی چینیها در بازارهای جهانی به دلیل تعطیلات جشنواره نیمهپاییز در این کشور رقم خورد، این تعطیلات هر سال در پانزدهمین روز ماه هشتم چینی برپا میشود که امسال تاریخ میلادی آن برابر دهم تا دوازدهم سپتامبر بود.

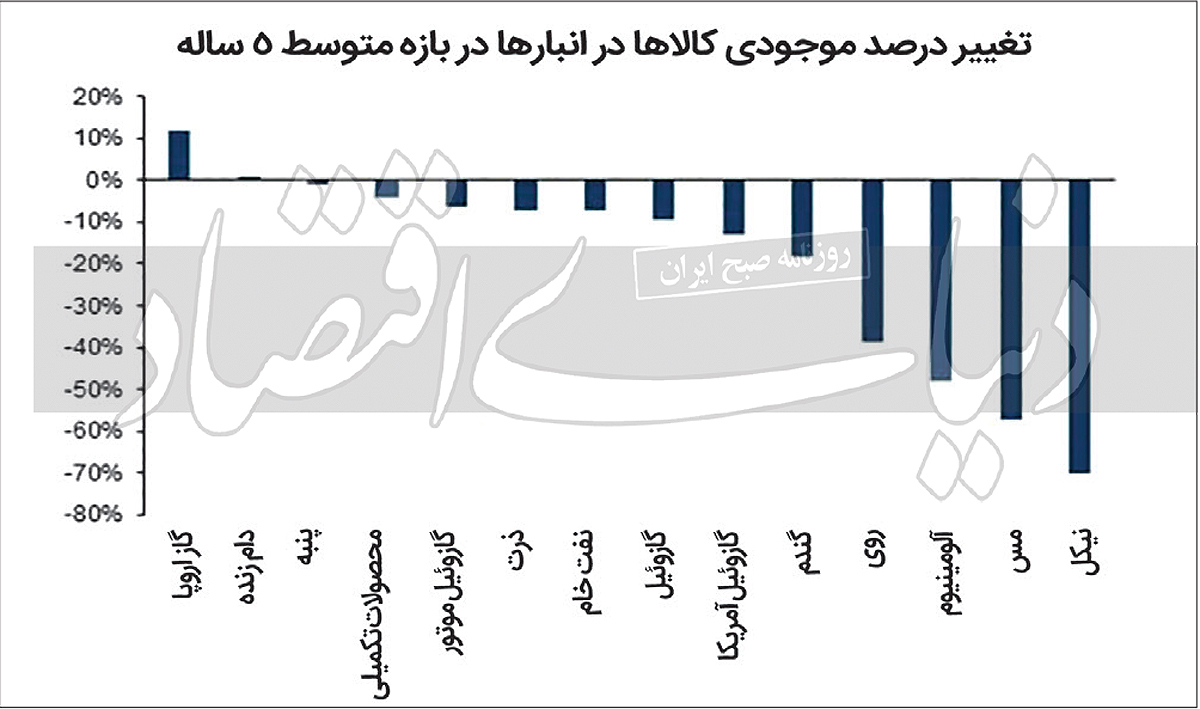

کاهش موجودی فلزات، مانع کنترل نرخ میشود

میزان موجودی اغلب فلزات غیرآهنی در نرخی کمتر از متوسط پنجساله آن قرار دارد. دادههای موسسات مختلف معتبر بینالمللی از این امر حکایت دارد که در شرایط کنونی، میزان موجودی نیکل در انبارهای بازارهای اصلی سرمایه در دنیا حدود 70درصد کمتر از میانگین موجودی در پنجسال اخیر است. همچنین میزان موجودی مس در نرخی کمتر از 55درصد متوسط پنجساله قرار دارد، میزان موجودی آلومینیوم به حدود 50درصد کمتر از متوسط پنجساله رسیده است، روی نیز با کاهش حدود 40درصدی موجودی نسبت به میانگین پنجساله مواجه است. کفنشینی موجودی فلزات در انبارهای بورسی دنیا سیگنالی موثر در جهت رشد قیمت این فلزات بهشمار میرود. البته با وجود این سیگنال مهم افزایشی، اغلب فلزات با نرخی کمتر از نرخ فروش یکسال اخیر خود به فروش میروند. درواقع واهمه از بروز رکود اقتصادی در دنیا و کاهش تقاضا مانع از آن شده است تا این سیگنال افزایشی بتواند تاثیر خود را بر بازارها برجای بگذارد؛ هر چند ریسک کمبود عرضه همچنان بر بازار فلزات صنعتی سنگینی میکند و این موضوع پتانسیل ایجاد جهش قیمتی در این بازارها در صورت ایجاد جریان مثبت افزایشی در بخش تقاضا را دارد.

تضعیف دلار؛ حامی رشد نرخ کالاهای پایه

ایجاد جریان افزایشی در نرخ دلار آمریکا ظرف ماههای اخیر از مهمترین دلایل عقبگرد قیمت دلاری این محصولات در بازارهای جهانی بود. افزایش چندمرحلهای نرخ بهره از سوی فدرالرزرو در سالجاری میلادی زمینه صعود شاخص دلار آمریکا را فراهم کرد و سرمایهگذاران را از بازارهای پرریسک همچون کامودیتیها فراری داد. در روز سیزدهم سپتامبر، شاخص دلار آمریکا در محدوده 77/ 107واحد نوسان دارد که اگرچه این رقم نسبت به میانگین ارزش شاخص دلار آمریکا در بازه بلندمدت 10ساله بیشتر است، اما این شاخص در حال فاصله گرفتن از رکورد قیمتی 20سال اخیر خود است که ششم ماه سپتامبر برای آن به ثبت رسید. در ششم سپتامبر شاخص دلار آمریکا توانست تا 2/ 110واحد صعود کند و در قله 20سال اخیر خود بایستد. این موضوع با ایجاد تمایل به خرید دلار میان سرمایهگذاران، زمینه عقبگرد قیمتی در بازارهای مالی و کالایی را فراهم کرد. البته شاخص دلار نتوانست برای زمانی طولانی در کانال 110واحدی جا خوش کند و ظرف روزهای اخیر تا 7/ 107واحد عقب نشست. اگرچه همچنان این شاخص نسبت به میزان آن در بلندمدت بالاتر است؛ اما عقبنشینی آن از رکورد 20سال اخیر خود فرصتی برای ورود سرمایه به بازارهای مالی و کالایی و رشد قیمت کامودیتیها فراهم کرد.

انتظارات تورمی میان مصرفکنندگان آمریکایی عقب نشست

انتظارات تورمی میان مصرفکنندگان آمریکایی برای ماه اوت نسبت به ماه ژوئیه کاهش بیشتری داشت. نظرسنجی ماهانه انتظارات قیمتی مصرفکنندگان که توسط فدرالرزرو در روز دوشنبه دوازدهم سپتامبر منتشر شد، نشان داد که مصرفکنندگان آمریکایی در این ماه تورم 75/ 5درصدی را نسبت به مدت مشابه در سال قبل حس کردند، این در حالی بود که این شاخص برای ماه ژوئیه نسبت به مدت مشابه در سال قبل رشد 2/ 6درصدی داشت. میزان شاخص انتظارات قیمتی مصرفکنندگان آمریکایی برای ماه اوت به کمترین میزان پس از اکتبر 2021 رسید. افت نرخ بنزین در آمریکا مهمترین دلیل کاهش انتظارت تورمی مصرفکنندگان آمریکایی برای ماه اوت بود. این خبر احتمالا به مذاق سیاستگذاران فدرالرزرو خوش خواهد آمد؛ چرا که نشاندهنده موفقیت آنها در کنترل تورم است.

بالا ماندن تورم برای زمانی طولانی در وهله اول به کاهش تقاضای مصرفی منجر شده و این موضوع احتمال بروز رکود در اقتصادها را فراهم میکند؛ در این شرایط بالا ماندن تورم بهرغم اتخاذ سیاستهای کنترلی میتواند باعث شود تا به اعتماد مردم به وضعیت اقتصادی خدشه وارد شود و این موضوع از میزان تقاضای مصرفی آنها در بلندمدت خواهد کاست که این موضوع آسیبی مهم برای اقتصاد تلقی میشود. در این شرایط، بازگشت احتمالی تورم به مسیر کاهش این ریسک را رفع کرده و به سود اقتصاد خواهد بود. درصورتی که برآوردها از کاهش تورم آمریکا در ماه اوت درست از آب درآید، احتمال کاهش میزان رشد نرخ بهره از سوی فدرالرزرو وجود دارد. روزهای 20 و 21 سپتامبر جلسه بعدی فدرالرزرو برگزار و احتمالا در خصوص افزایش 50 تا 75واحدی نرخ بهره در این کشور تصمیم گرفته میشود. در شرایطی که ظرف هفتههای اخیر فعالان بازارهای مالی و کالایی، خود را برای افزایش 75واحدی نرخ بهره آماده کردهاند، تصویب رشد 50واحدی نرخ بهره میتواند از رشد قیمتی در بازارها حمایت کند.

کاهش تورم چین به مذاق کامودیتیها خوش آمد

تورم برای تولیدکنندگان و مصرفکنندگان چینی در ماه اوت کاهش داشت. براساس دادههای منتشرشده از سوی اداره ملی آمار چین، شاخص قیمت مصرفکننده در ماه اوت نسبت به زمان مشابه در سال قبل 5/ 2درصد رشد داشت؛ این در حالی بود که این شاخص در ماه ژوئیه نسبت به سال قبل افزایش 7/ 2درصدی را تجربه کرده بود. در عین حال، شاخص قیمت تولیدکننده برای ماه اوت نسبت به مدت مشابه سال قبل 3/ 2درصد افزایش یافت که این رقم پایینترین نرخ رشد آن پس از فوریه 2021 است. عقبنشینی تورمی در چین باعث میشود تا دست دولت این کشور برای اعمال محرکهای مالی باز باشد و این موضوع از رشد نرخ فلزات حمایت میکند.