پژوهشکده پولی و بانکی بانک مرکزی بررسی کرد

آسیب ارز چند نرخی به تولید

رژیم چندنرخی ارز با هدف مقابله با تضعیف مستمر قدرت خرید خانوارها، کاهش هزینههای تولید و نیز تعدیل آثار تورم انتقالی متاثر از کاهش مقطعی قدرت خرید پول ملی در تعداد بسیار محدودی از اقتصادهای درحال توسعه و ایران طی یک دهه گذشته مورد استفاده قرار گرفته است. استفاده از این رژیم بهترتیب موجب بروز چالشهای مختلفی در قالب تخصیص غیربهینه نهادههای تولید و منابع مالی، کاهش رشد اقتصادی، تضعیف مولفههای سلامت مالی نهادهای اعتباری، افزایش انتظارات تورمی و نیز رشد عدم تعادل و ناپایداری ترازپرداختهای ارزی شده است. مجموعه این چالشها اگرچه ناپایداری بازار ارز را تحت رژیم چندنرخی افزایش داده، میزان اتکا به این رژیم را نیز در شرایط تعدیل تدریجی شکاف میان نرخهای حمایتی رسمی و غیررسمی تقویت کرده است.

چالشهای نظام چند نرخی ارز

رژیمهای پولی چند نرخی ارز موجب اخلال در فرآیند تخصیص بهینه نهادههای اولیه تولید و منابع مالی اقتصاد کلان میشود که بهترتیب زمینه کاهش بهرهوری عوامل، تضعیف رشد اقتصادی و همچنین افزایش میانمدت قیمتها را فراهم میکنند. رژیمهای چند نرخی ارز، از طریق ایجاد شکاف میان نرخهای رسمی و غیررسمی، باعث کاهش بهرهوری در بازار عوامل، تضعیف قدرت رقابت بینالمللی تولیدات بخشهای قابل تجارت خصوصا بخشهای منتفع از ارزهای ترجیحی، کاهش رابطه مبادله و همچنین تضعیف تراز تجارت خارجی میشوند. باتوجه به این موضوعات، حرکت تدریجی از رژیمهای چند نرخی بهسمت یکسانسازی نرخ ارز موجب بهبود پایداری رشد، ارتقای تراز تجاری و نیز ثبات مالی در اقتصادهای نوظهور جنوب شرق آسیا و آمریکای لاتین شده است.

بررسیهای تجربی نشان میدهد که در مجموعه گستردهای از اقتصادهای نوظهور و درحال توسعه طی چهار دهه گذشته، عملا استفاده از رژیمهای چند نرخی ارز از طریق اخلال در سازوکار قیمتهای نسبی، از یکطرف موجب تخصیص غیربهینه عوامل اولیه تولید، کاهش بهرهوری کل و نیز تضعیف روند رشد پایدار اقتصادی شده و از طرف دیگر باعث کاهش نسبی رشد صادرات، وخامت تراز تجاری و همچنین افزایش آسیبپذیری ثبات مالی و قیمتی نسبت به تکانههای خارجی شده است.

رژیم چندنرخی ارز در اقتصاد ایران

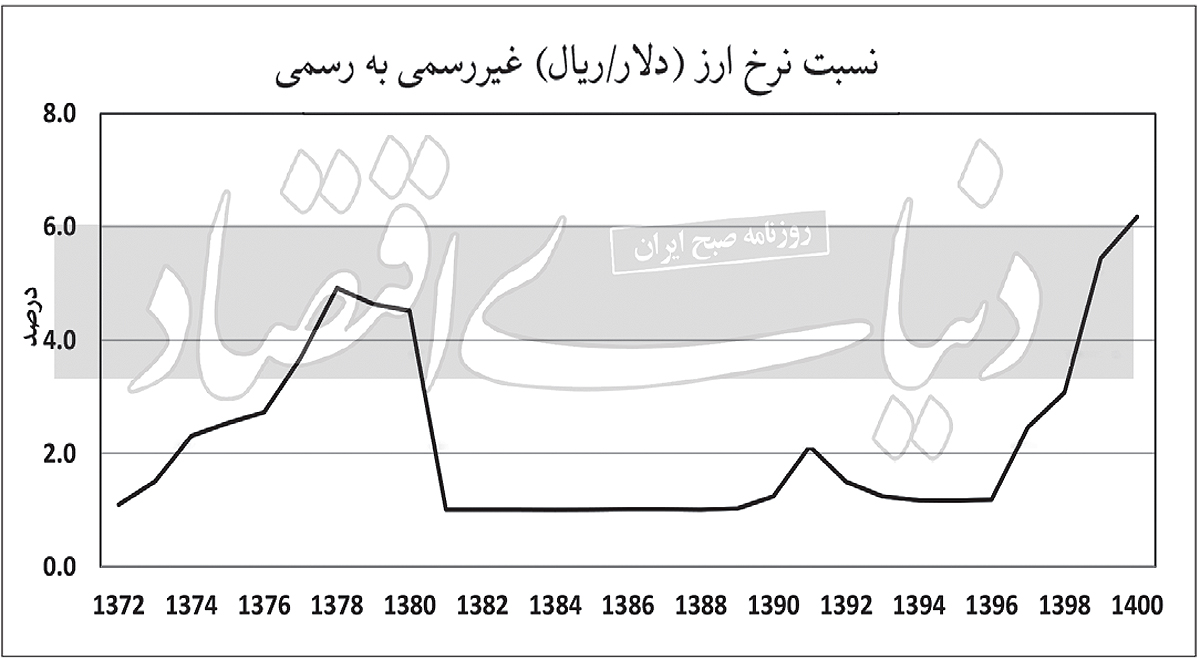

اقتصاد ایران در ۴۳سال گذشته به استثنای دهه۱۳8۰، همواره بهدلیل تکانههای چهارگانه حاصل از خالص خروج سرمایه در سالهای پس از انقلاب، کاهش درآمدهای نفتی در سالهای جنگ تحمیلی و نیمه دوم دهه۱۳۷۰، نکول بازپرداخت تعهدات ارزی خارجی طی نیمه نخست دهه۱۳۷۰ و نیز تشدید تحریمهای دو و چندجانبه مالی و تجاری بینالمللی طی دهه۱۳9۰، بهصورت قهری از رژیم ارزی چند نرخی استفاده کرده است. رژیم چند نرخی طی دهه منتهی به سال۱۳۷۰، بهترتیب مشتمل بر نرخهای پایه دولتی برای واردات کالاهای اساسی، نرخهای ترجیحی برای واردات کالاهای واسطهای و سرمایهای، نرخهای صادراتی برای تسعیر صادرات غیرنفتی و همچنین نرخ بازار آزاد برای مبادله سایر منابع و مصارف ارزی مورد استفاده بوده است.

در اوایل دهه هفتاد با هدف تخصیص کارآمدتر منابع ارزی و اصلاح روند قیمتهای نسبی عوامل تولید و بهبود بهرهوری کل اقتصاد، سیاست یکسانسازی نرخ ارز توسط مقامات پولی به اجرا درآمد. اما پس از دو سال بهعلت بروز تکانههای مربوط به کاهش قیمت و درآمدهای صادراتی نفت و نیز بروز بحران نکول بازپرداخت تعهدات بینالمللی ارزی، عملا بازگشت به رژیم چندنرخی ارز اجتنابناپذیر شد. طی دهه۱۳9۰، بهدلیل گسترش تحریمهای فراگیر بینالمللی و نیز تعلیق روابط کارگزاری مالی و بانکی خارجی، مستقیما صادرات کل کشور را بهطور عام و صادرات بخش نفت را بهطور خاص کاهش داد. همچنین هزینههای سربار مبادلات مالی و تجاری خارجی و درنتیجه کسری موازنه ارزی اقتصاد ایران بهشدت افزایش یافت.

همزمان، دسترسی به سامانههای پرداخت و تسویه بانکی بینالمللی برای وصول درآمدهای صادراتی، تخصیص داراییهای خارجی بهمنظور تامین مالی واردات، مدیریت ذخایر بینالمللی و نیز انتقالات ارزی بهشدت محدود شد. به همین علت، عدم تمدید خطوط اعتباری متنوع ارزی از بازارهای پولی جهانی برای تامین مالی واردات، در کنار تعلیق فرآیند صدور بیمههای اعتباری و تجاری بهترتیب باعث محدودسازی مبادلات مالی و تجاری اشخاص مقیم، کاهش شدید عرضه در بازار ارز، و رشد تقاضاهای مالی و تجاری ارزی شد که نهایتا زمینه شکلگیری مازاد تقاضا و گسترش شکاف میان نرخهای رسمی و غیررسمی ارز را فراهم کرد. پیامد مهم دیگر، کاهش پلکانی قدرت خرید پول ملی و عمیقتر شدن ناترازیهای اقتصاد کلان کشور تحت رژیم چندنرخی ارز طی دهه1390 بوده است.

توصیههای سیاستی

رژیم چند نرخی ارز برای اقتصادهایی که با عدم تعادلهای پیوسته بخشهای حقیقی، عدم تعادل پولی و خارجی، سلطه مالی، کششهای اندک تجارت خارجی، مبادلات محدود و پرنوسان مالی و تجاری بینالمللی و تورمهای بالا مواجهند، عملا بهعنوان یک رژیم ارزی با کارآمدی کمتر اما اجتنابناپذیر، مورداستفاده سیاستگذاران پولی قرار میگیرد. این رژیم با هدف حمایت از قدرت خرید خانوارها، کاهش هزینههای تولید و نیز تضعیف آثار تورم انتقالی متاثر از کاهش مقطعی قدرت خرید پول ملی، در تعداد بسیار محدودی از اقتصادهای درحال توسعه و ایران طی یک دهه گذشته مورداستفاده قرار گرفته است. استفاده از رژیم چند نرخی ارز بهترتیب موجب بروز چالشهای مختلفی در قالب تخصیص غیربهینه نهادههای تولید و منابع مالی، کاهش رشد اقتصادی، تضعیف مولفههای سلامت مالی نهادهای اعتباری، افزایش انتظارات تورمی و نیز رشد عدم تعادل و ناپایداری تراز پرداختهای ارزی میشود.

اقتصاد ایران، در کنار این چالشها، با افزایش ریسکهای ساختاری ناظر بر مبادلات مالی و تجاری بینالمللی در قالب محدودیتهای گسترده متاثر از عدم دسترسی به شبکههای پرداخت و تسویه بینالمللی، قطع روابط کارگزاری با نهادها و موسسات اعتباری خارجی، عدم دسترسی به خدمات موسسات بیمه اعتباری بینالمللی، محدودیت عملیاتی بازار برونمرزی پول ملی نیز مواجه بوده که از یک طرف ناپایداری تراز پرداختهای ارزی را تشدید کرده و از طرف دیگر نسبت مبادلات نقدی به تعهدی بخش خارجی اقتصاد کشور را طی دهه گذشته افزایش داده است.

کاهش عدم تعادلهای بازار ارز در شرایطی که خروج از چالشهای ساختاری و تغییر در رژیم چند نرخی در میانمدت ممکن نباشد، صرفا از طریق کاهش تدریجی شکاف میان نرخهای رسمی و غیررسمی و مدیریت عدم تعادلهای کلان در میانمدت و نیز تعدیل چالشهای زیرساختی ناظر بر مبادلات بینالمللی میسر است. آثارتورم انتقالی حاصل از افزایش ادواری نرخهای اسمی در قالب تضعیف روند رشد پایدار غیرتورمی، خروج منابع مالی از بخشهای حقیقی به مالی و ناپایداری ترازپرداختها و بازار ارز که در شرایط تداوم چالشهای مربوط به تحریمهای بهوقوع پیوسته، مستقیما موجب تعمیق رژیم چندنرخی و گسترش موانع حرکت بهسوی یکسانسازی نرخ ارز طی دهه گذشته شده است. در این راستا پژوهشکده پولی و بانکی بانک مرکزی، مدیریت عدم تعادلهای مالی مخصوصا کسری بودجه بخش عمومی در کنار تقویت قدرت تصفیه بازارها، تقویت استقلال و کارآیی ابزارهای سیاست پولی با هدف کاهش اختلالات میانمدت در رژیم چند نرخی ارز با فرض تداوم محدودیتهای برونزای مالی و تجاری بینالمللی را، به عنوان آخرین انتخاب برای اقتصاد ایران پیشنهاد داده است.