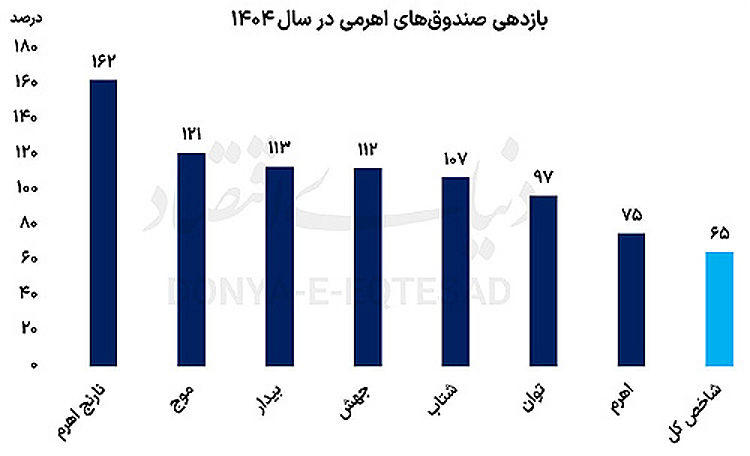

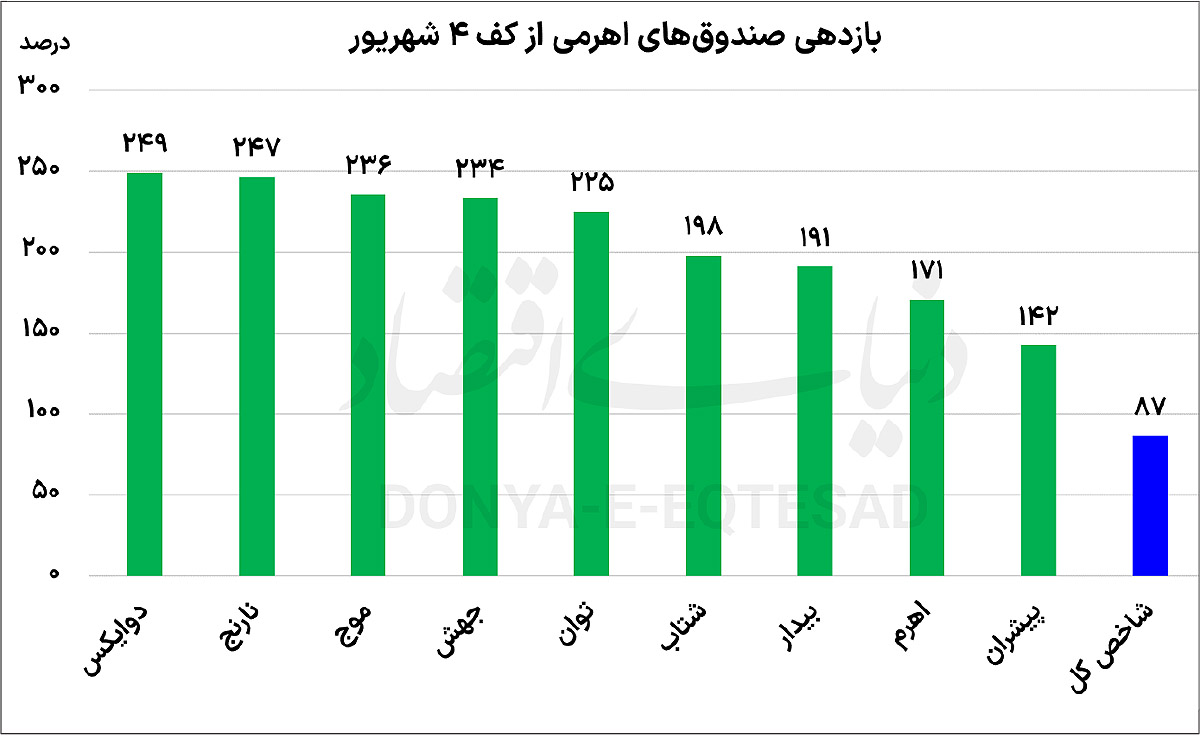

بازدهی صندوقهای اهرمی از کف شهریورماه بررسی شد؛

اهرمیها پرچمدار بورس

علی عبدالمحمدی: روند صعودی شاخصکل بازار سهام بعد از تجربه کف 2میلیون و 395 هزار واحدی در اوایل شهریور آغاز شد و از آن زمان تا پایان معاملات روز گذشته، شاخصکل بورس رشد 87درصدی را تجربه کرده و به حوالی 4میلیون و 500هزار واحد رسیدهاست. بررسی آمار 9 صندوق اهرمی حاضر در بازار در این بازه زمانی نشان میدهد؛ 5 صندوق اهرمی با رشد بیش از 200درصد همراه شدهاند. صندوق دوایکس با رشد 249درصدی از ابتدای شهریور تا پایان معاملات روز گذشته، بهترین صندوق اهرمی بازار به لحاظ ثبت بازدهی بودهاست. نارنج با رشد 247درصدی جایگاه دوم را به خود اختصاص دادهاست و صندوق موج نیز 236درصد بر ارتفاع خود افزوده است و در رتبه سوم قرارگرفتهاست. صندوق پیشران نیز با 142درصد رشد، ضعیفترین صندوق اهرمی به لحاظ ثبت بازدهی در این برش زمانی بودهاست.

ضرورت تحلیل در خرید صندوقهای اهرمی

صندوقهای اهرمی در روند صعودی اخیر بازار، یکی از پرشتابترین رشدهای خود را تجربه کردهاند؛ این صندوقها در روندهای صعودی بهدلیل استفاده از مکانیزم اهرم در ساختار خود، بازدهی بیشتری نسبت به سهام و شاخصهای سهامی بهثبت میرسانند. از سوی دیگر، دلیل تفاوت بازدهی میان این صندوقها، به پرتفوی و نحوه چینش سبد معاملاتی این صندوقها بازمیگردد. همچنین اختلاف فاحش میان بازدهی این صندوقها با یکدیگر، ضرورت تحلیل و بررسی دقیقتر و بیشتر را در خرید و فروش صندوقهای اهرمی یادآور میشود. همانطور که عنوان شد؛ تفاوت در بازدهی صندوقها عمدتا ناشی از انتخاب داراییهای پایه، زمانبندی ورود و خروج و استراتژیهای اهرمی مدیران است.

این وضعیت نشان میدهد؛ سرمایهگذاران خرد نمیتوانند تنها با نگاه به بازدهی گذشته تصمیمگیری کنند؛ بلکه باید با تحمل ریسک، افق زمانی سرمایهگذاری خود را بهدقت تعیین کنند. در همین راستا، ترکیب صندوقهای اهرمی با سایر ابزارهای سرمایهگذاری میتواند به تعادل ریسک و بازده کمک کند و امکان بهرهگیری از نوسانات کوتاهمدت بازار را فراهم آورد. بهطور کلی، صندوقهای اهرمی همچنان بهعنوان ابزار مکمل برای پرتفوی فعال شناخته میشوند. تحلیل روند بازدهی این صندوقها از کف ابتدای شهریور نشان میدهد؛ مدیریت هوشمند صندوق و انتخاب دقیق زمان ورود، عامل اصلی موفقیت سرمایهگذاران در این حوزه است و بدونتوجه به این عوامل، سرمایهگذاری در این صندوقها میتواند با ریسک قابلتوجهی همراه باشد.

عملکرد درخشان صندوقهای اهرمی

بازدهی بهثبت رسیده در صندوقهای اهرمی در بازه زمانی ابتدای شهریور تا پایان روز گذشته در هیچیک از انواع صندوقها بهثبت نرسیدهاست و صندوقهای اهرمی در این مدت پرچمدار بازدهی صندوقها بودهاند. بازار سهام پس از جنگ 12روزه که در اواخر بهار و اوایل تابستان امسال رخداد؛ به مدت دو هفته تعطیل بود، پس از بازگشایی بازار سهام در هفتم تیرماه، بازار سهام با خروج گسترده پول همراه شد و شاخصهای سهامی در مسیر نزولی گام برداشتند.

بعد از جنگ، افت قیمتها در بازار با سرعت زیادی رخداد و بهنوعی قیمتها در بازار سهام بیش از حد به ماجرای جنگ واکنش نشاندادند. در چنین شرایطی، صندوقهای اهرمی نیز که یکی از پرریسکترین ابزارهای بازار سهام محسوب میشوند؛ افتهای قیمتی سنگینی را متحمل شدند؛ اما از اوایل شهریور و با کاهش نسبی سطح تنشها و ریسکهای سیستماتیک، روند صعودی جدیدی در بازار سهام آغاز شد که صندوقهای اهرمی، جزو پیشروان این روند صعودی بودند و بازدهیهای درخشانی را نیز در این مدت بهثبت رساندند. تحلیلگران بازار سرمایه معتقدند نوسان بالای صندوقهای اهرمی به ماهیت اهرمی این ابزارها بازمیگردد؛ به این معنا که تغییرات قیمت دارایی پایه بهطور مضاعف در صندوقها اثر میگذارد.

این ویژگی هم باعث افزایش جذابیت بازدهی در دورههای صعودی میشود و هم ریسک زیانهای سنگین در دورههای نزولی را بههمراه دارد. کارشناسان توصیه میکنند سرمایهگذاران خرد پیش از ورود به صندوقهای اهرمی، بازه زمانی سرمایهگذاری و تحمل ریسک خود را دقیق بررسی کنند. بهنظر میرسد در سالهای آینده، این صندوقها همچنان ابزار مهمی برای مدیریت پرتفوی فعال و بهرهگیری از نوسانات بازار باقیبمانند.

عبور از سهام مستقیم به سمت ابزارهای ترکیبی

روند تحولات اخیر نشان میدهد؛ ساختار رفتار سرمایهگذاران در بورس تهران در حال تغییر است. تا پیش از سال۱۴۰۳، عمده معاملهگران حقیقی ترجیح میدادند مستقیما در بازار سهام فعالیت کنند، اما در سال۱۴۰۴ و به ویژه از ابتدای شهریور، حجم ورود پول حقیقی به صندوقهای اهرمی به طرز قابلتوجهی افزایشیافتهاست.

علت اصلی این تغییر، ترکیب ریسک و بازدهی جذاب صندوقهای اهرمی است. این صندوقها به واسطه ساختار دوسطحی خود که شامل واحدهای عادی و ممتاز میشود؛ امکان استفاده از اهرم مالی را برای سرمایهگذاران فراهم میکنند، بدون آنکه نیازی به مدیریت فعال پرتفوی شخصی باشد؛ در واقع صندوقهای اهرمی، با مدیریت حرفهای در دورههای رونق، بازدهی بیش از شاخص کسب میکنند و در زمان رکود نیز با ابزارهای پوششریسک، افت را کنترل میکنند. از سوی دیگر، این روند میتواند به افزایش عمق بازار سرمایه و کاهش نوسانات رفتاری معاملهگران کمک کند، زیرا بخش بیشتری از نقدینگی، بهجای ورود هیجانی به سهام، در ساختارهای حرفهای و قانونمند قرار میگیرد. کارشناسان بازار سرمایه معتقدند در صورتی که نهاد ناظر بتواند چارچوبهای شفافتری برای گزارشگری عملکرد صندوقهای اهرمی تدوین کند، این ابزارها در آیندهای نهچندان دور به یکی از پایههای اصلی بازار سرمایه ایران تبدیل خواهند شد.

ادامه مسیر صعود یا زمان احتیاط؟

با وجود بازدهی چشمگیر صندوقهای اهرمی در روند صعودی اخیر، برخی تحلیلگران نسبت به ادامه این روند در ماههای آتی هشدار میدهند. بخش عمدهای از رشد اخیر در اثر افزایش نرخ دلار و همراهی با روند صعودی بازار بودهاست.

در این شرایط، انتظار میرود صندوقهایی که با نسبت اهرم بالاتر فعالیت میکنند، دربرابر نوسانات آینده بازار حساستر باشند. به ویژه اگر شاخصکل وارد فازاصلاحی کوتاهمدت شود، بازدهی صندوقهای اهرمی میتواند سریعتر کاهش یابد. با اینحال، تجربه ماههای اخیر نشانداده که رفتار حرفهای مدیران صندوقها و چرخش به موقع پرتفویها میتواند اثر منفی اصلاحات مقطعی را کاهش دهد، در نتیجه انتظار میرود در صورت حفظ ثبات در کلیت بازار و تداوم ورود نقدینگی، صندوقهای اهرمی همچنان از جذابترین گزینههای سرمایهگذاری غیرمستقیم در بازار سهام باقیبمانند. در مجموع، عملکرد سال۱۴۰۴ را میتوان نقطهعطفی در مسیر بلوغ صندوقهای اهرمی دانست.