۸۵درصد صنایع در محدوده منفی به کار خود پایان دادند

ورود ریالیها به رالی هفتگی

یکی از ویژگیهای مهم هفته گذشته بازار معاملات، خروج قابلتوجه نقدینگی از بازار بود که در نتیجه، شاهد افت شاخصها و کاهش فعالیتهای معاملاتی در برخی صنایع بودیم. روز چهارشنبه، ارزش خروج پول حقیقی از بازار به 129میلیارد تومان رسید و در مجموع، طی هفتروز گذشته، 1077میلیارد تومان از بازار سرمایه خارج شد که 931میلیارد تومان آن در هفته اخیر اتفاق افتاد. خروج نقدینگی در میان سرمایهگذاران حقیقی، میتواند نشانهای از کاهش اعتماد عمومی به بازار و پیشبینیها در خصوص روند نزولی آینده باشد.

این موضوع در کنار ضعف تقاضا، فشار فروش را در بازار افزایش داده و بر روند کلی بازار اثر گذاشته است. در هفته گذشته، میانگین ارزش معاملات روزانه به 2848میلیارد تومان رسید که نسبت به مدت مشابه قبل، افت 5.5درصدی را نشان میدهد. کاهش میانگین ارزش معاملات خرد، احتمالا به دلیل کاهش تقاضا و نوسانات بیشتر در روند کلی بازار است. تجربه تاریخی بورس تهران نشان میدهد بازار سرمایه همواره به انتخابات آمریکا واکنش نشان میدهد. انتخابات ریاستجمهوری در این کشور، بهویژه از منظر سیاستهای تجاری و روابط بینالملل، میتواند موجب تغییراتی در فضای اقتصادی جهانی شود و سبد سرمایهگذاری بازیگران را تغییر دهد.

بازدهی هفتگی شاخصها

هفته گذشته، بازار سرمایه با افت قابلتوجهی در بخش شاخصها مواجه شد که بر روند کلی بازار تاثیر منفی داشت. شاخص کل بورس با کاهش 1.86درصدی روبهرو شد، در حالی که شاخص هموزن عملکردی ضعیفتر را نشان داد و افت 2.08درصدی را تجربه کرد. فرابورس نیز با کاهش 2.36درصدی مواجه شد. این افتها که در تمامی شاخصها مشاهده شد، نشاندهنده کاهش قدرت خرید و ضعف عمومی بازار است. کارشناسان بر این باورند که چنین ضعفی، بهویژه در شرایطی که ریسکهای اقتصادی و تحولات پیچیده در بازار وجود دارد، بر فضای روانی بازار تاثیرات منفی میگذارد و احتمالا موجب ادامه روند نزولی در کوتاهمدت خواهد شد. این وضعیت میتواند به کاهش اعتماد سرمایهگذاران و تشدید فشار فروش بینجامد؛ مگر آنکه اقدامات موثری برای بهبود شرایط انجام شود.

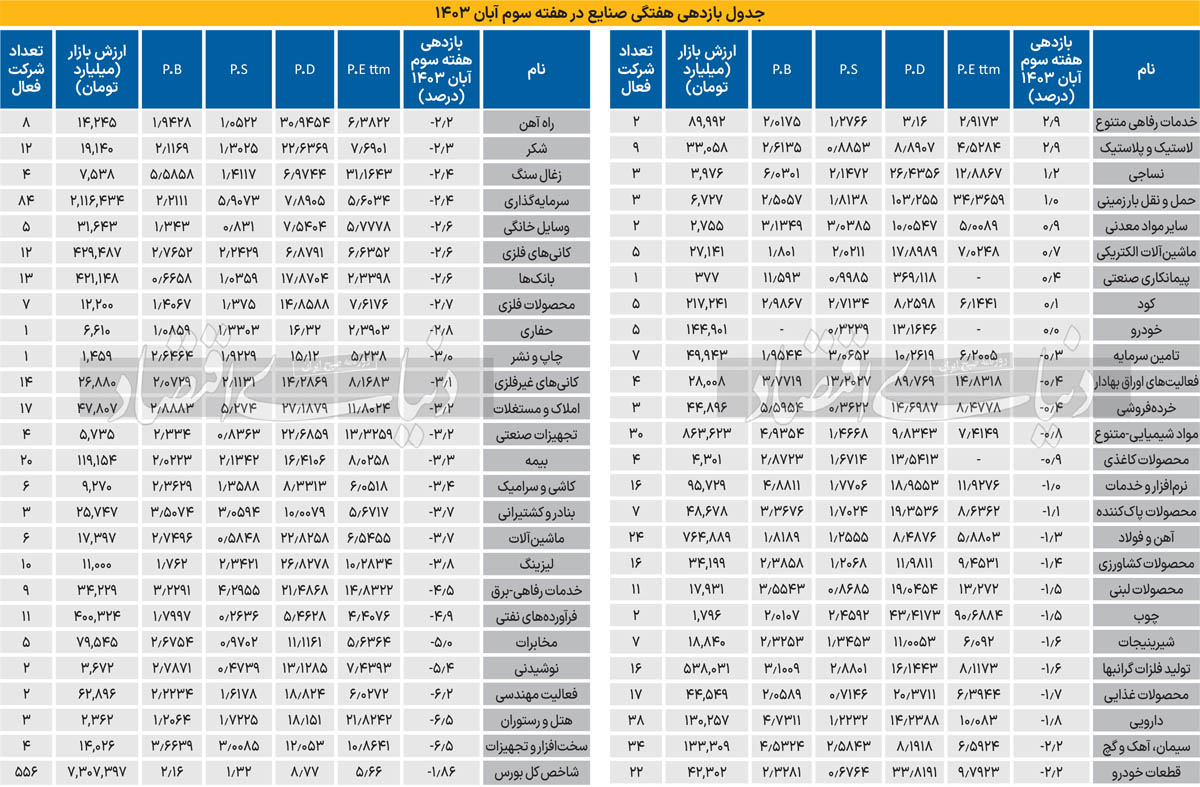

عملکرد صنایع در هفتهای که گذشت

بررسی عملکرد صنایع مختلف در هفته اخیر، نشان میدهد تنها تعداد محدودی از صنایع با بازدهی مثبت روبهرو شدند، در حالی که اکثر گروهها تحتتاثیر تحولات اقتصادی و کاهش تقاضا، با افت بازدهی مواجه شدند. مجموعا در هفته گذشته از 51گروه مختلف در بازار سرمایه تنها 8گروه بازدهی مثبت را به ثبت رساندند که حاکی از ادامه روند منفی در سطح بازار است. این نوسانات و تفاوتهای عملکردی میان صنایع، نشاندهنده چالشهای موجود در شرایط اقتصادی است که بسیاری از صنایع را با مشکلاتی مانند کاهش تقاضا و فشارهای مالی روبهرو کرده است.در هفته سوم آبان 1403، گروه خدمات رفاهی متنوع با بازدهی 2.9درصدی در صدر جدول بازدهی صنایع قرار گرفت و توانست بهترین عملکرد هفتگی را ثبت کند.

شاخص P/E این گروه در سطح 2.91 است که نشاندهنده نسبت قیمت به سود مناسبی است و میتواند معیاری از ارزندگی این گروه برای سرمایهگذاران به شمار برود. ارزش بازار این گروه به 89هزار و 992میلیارد تومان رسید که آن را در جایگاه یکی از صنایع متوسط بازار سرمایه قرار داد. این صنعت شامل دو نماد «مبین» و «بفجر» است که در حوزههای مختلف خدمات رفاهی فعالیت دارند. همچنین، شاخص P/D این گروه در هفته گذشته حدود 3.16 بود که نشاندهنده تعادلی مناسب میان قیمت و سود تقسیمی است و میتواند برای سرمایهگذاران درآمدزا جذاب باشد. نسبت P/S این صنعت نیز در سطح 1.28 قرار دارد که بیانگر نسبت فروش به قیمت مناسب و قدرت سودآوری این صنعت در بازار است. گروه لاستیک و پلاستیک نیز در کنار خدمات رفاهی متنوع، بازدهی 2.9درصدی را ثبت کرد و در صدر صنایع با بهترین عملکرد هفتگی قرار گرفت.

اگرچه شاخص P/E این گروه برابر با 4.52 است و نسبت به گروه خدمات رفاهی بالاتر است، اما ارزش بازار آن به 33همت میرسد که نشاندهنده کوچکی نسبی این گروه در بازار سرمایه است. نسبت P/B (قیمت به ارزش دفتری) این گروه 2.61 است که نشاندهنده قیمتی متناسب با ارزش دفتری داراییهاست. همچنین، نسبت P/S آن در سطح 0.88 قرار دارد که به سرمایهگذاران امکان خرید سهام با قیمتی پایینتر از فروش را فراهم میکند. به دلیل نیاز دائمی به محصولات لاستیکی و پلاستیکی در صنایع مختلف، 9نماد فعال در این گروه از پایداری و تقاضای مناسبی برخوردار هستند.

صنعت نساجی با بازدهی 1.2درصدی در رتبه سوم قرار گرفت. شاخص P/E این گروه 12.88 است که نشاندهنده نسبت بالاتری از قیمت به سود نسبت به دو صنعت قبلی و بیانگر ریسک بالاتر سرمایهگذاری در این گروه است. ارزش بازار این گروه حدود 3همت است که آن را در دسته صنایع کوچک بازار سرمایه قرار میدهد. شاخص P/B آن برابر با 6.03 است که نسبت به ارزش دفتری داراییها قیمت بالاتری را نشان میدهد. همچنین، P/D این گروه در سطح 26.43 قرار دارد که نشان میدهد سود تقسیمی نسبتا کمی در این گروه به سرمایهگذاران میرسد و ممکن است برای سرمایهگذارانی که به دنبال بازدهی از سود تقسیمی هستند، کمتر جذاب باشد. از میان 6نماد فعال در این صنعت، میتوان به نمادهای «نمرینو»، «نخریس» و «نبروج» اشاره کرد که در زمینههای مختلف نساجی فعالیت دارند.

از دیگر سو در هفته گذشته، برخی صنایع با بازدهی منفی روبهرو بودند. در بازه زمانی یادشده گروه سختافزار و تجهیزات با افت 6.5درصدی، بیشترین کاهش بازدهی را تجربه کرد و همراه با گروه هتل و رستوران در انتهای جدول بازدهی هفتگی صنایع بازار سرمایه قرار گرفت. نسبت P/E این صنعت به 10.86 رسید که نشاندهنده ارزشگذاری بالاتری نسبت به سود شرکتهاست و ممکن است برای سرمایهگذارانی که به دنبال بازدهی کوتاهمدت هستند، جذابیت کمتری داشته باشد. ارزش بازار این گروه به حدود 14همت رسید و 4نماد فعال آن هفتهای نامطلوب را پشت سر گذاشتند.

گروه هتل و رستوران نیز مشابه با گروه سختافزار و تجهیزات، افت بازدهی 6.5درصدی را ثبت کرد و در انتهای جدول عملکرد هفتگی قرار گرفت. نسبت P/E این گروه در سطح 21.82 است که به طور نسبی نشاندهنده ریسک بیشتری برای سرمایهگذاران است. در رتبه بعدی، گروه فعالیتهای مهندسی با کاهش بازدهی 6.2درصدی قرار گرفت. این صنعت با چالشهای اقتصادی نظیر کاهش پروژههای عمرانی و کمبود سرمایهگذاری در ایران روبهروست که باعث شده است چشمانداز سودآوری این گروه با عدمقطعیت مواجه باشد. نسبت P/B این گروه 6.02 است که نشاندهنده ارزشگذاری نسبتا بالا در ارزش دفتری داراییهاست.

چشمانداز آینده

در مجموع، بازار سرمایه در هفته اخیر با کاهش شاخصها و خروج قابلتوجه نقدینگی روبهرو بود. اگرچه برخی بخشها با بازدهی مثبت همراه بودهاند، اما روند کلی بازار منفی و تحتتاثیر ریسکهای اقتصادی و سیاسی قرار داشته است. در صورت عدمبهبود شرایط اقتصادی و توجه به عوامل موثر در بخش کلان اقتصاد همچنان این چالشها تالار شیشهای را تهدید میکنند.