صورتهای مالی بانکها در اردیبهشت بررسی شد؛ چرا سرمایهگذاران جذب بازار پول نمیشوند؟

ریشه رکود سپردهگذاری

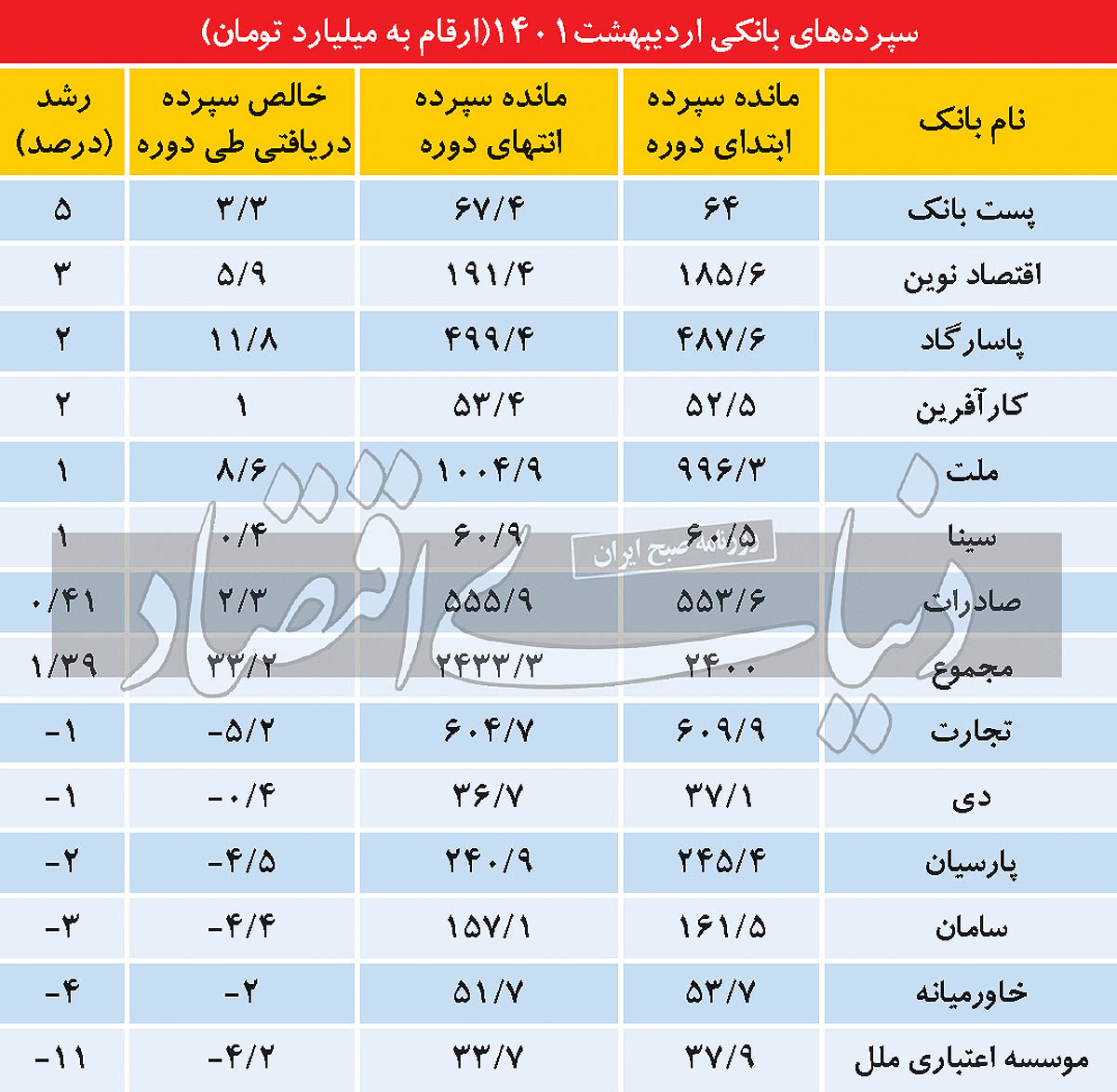

بررسی صورتهای مالی اردیبهشتماه بانکها نشان میدهد که میزان خالص سپردههای دریافتی بانکها کمتر از یک درصد رشد داشته است. بر اساس این اطلاعات، بیشترین میزان رشد مانده سپردهها مربوط به پستبانک به میزان ۵درصد بوده است. بهطور کلی میزان رشد خالص سپردههای بانکی در اردیبهشت سالجاری از لحاظ مبلغی حدود ۵/ ۱۲هزار میلیارد تومان بوده است که باتوجه به آمار گذشته و همچنین شرایط اقتصادی داخل کشور، مبلغ کمی بهنظر میرسد. با توجه به اطلاعات صورتهای مالی، مجموع مانده سپردههای بانکهای بورسی در انتهای اردیبهشت به ۳۵۵۸هزار میلیارد تومان رسیده است. این میزان در پایان فروردین ماه سالجاری، حدود ۳۵۴۵هزار میلیارد تومان بوده است. با توجه به شرایط اقتصادی، به نظر میرسد بهرغم افزایش نرخ سود بانکی، سرمایهگذاران به دنبال بازار پربازدهتری برای سرمایهگذاری هستند؛ چراکه با تورم کنونی، نرخ سود سپردههای بانکی نمیتواند به حفظ ارزش سرمایه منجر شود.

صورتهای مالی چه میگوید؟

مطابق صورتهای مالی اردیبهشتماه، بانکها مجموعا ۵/ ۱۲هزار میلیارد تومان سپرده بهصورت خالص جذب کردهاند که رشد ۳۵/ ۰درصدی در سپردههای بانکی را نشان میدهد. این درحالی است که در فروردین، میزان خالص جذب سپرده در بانکهای بورسی حدود ۱۰۰هزار میلیارد تومان بوده و میزان رشد آن هم حدودا ۹۲/ ۲درصد ثبت شده است. این موضوع نشان از رکود سپردهگیری در بانکها دارد.

بر اساس این اطلاعات، بیشترین میزان رشد خالص سپردهها طی دوره اردیبهشت، مربوط به پستبانک ایران است. سپردههای این بانک در اردیبهشت۱۴۰۲ مجموعا حدود ۵ درصد رشد داشته است. میزان مانده سپردههای این بانک در انتهای فروردین، رقمی حدودا ۶۴هزار میلیارد تومان گزارش شده بود که این رقم در انتهای اردیبهشت به ۶۷هزار میلیارد تومان رسید که نشان از رشد ۳/ ۳هزار میلیارد تومانی مانده سپردههای این بانک طی دوره موردبررسی دارد.

پس از پستبانک، بانک اقتصادنوین با رشد حدود ۳درصدی منابع در جایگاه بعدی قرار دارد. میزان سپردههای این بانک از ۱۸۵هزار میلیارد تومان به بیش از ۱۹۱ هزار میلیارد تومان در انتهای اردیبهشت رسیده است.

از لحاظ مبلغی، بانک پاسارگاد بیشترین میزان رشد منابع را تجربه کرده است. مانده سپردههای این بانک در پایان فروردین رقم ۴۸۷هزار میلیارد تومان را به ثبت رسانده بود که این عدد در انتهای اردیبهشت به ۴۹۹هزار میلیارد تومان رسید. از این نظر، سپردههای این بانک رشد ۷/ ۱۱هزار میلیارد تومانی را تجربه کرده و رشد آن حدود ۲درصد بوده است. پس از بانک پاسارگاد، بانک ملت قرار گرفته است. سپردههای این بانک در اردیبهشت رشدی ۵/ ۸هزار میلیارد تومانی داشته است.

مانده سپردههای بانک ملت در انتهای اردیبهشت رقمی ۹۹۶هزار میلیاردی را ثبت کرده بود و اکنون به ۱۰۰۴هزار میلیارد تومان رسیده است. از این جهت میتوان گفت که بانک ملت بیشترین میزان سپرده را در میان بانکهای بورسی در اختیار دارد.

پس از بانک ملت هم بانک تجارت از این حیث در جایگاه بعدی قرار دارد. این بانک با در اختیار داشتن 604هزار میلیارد تومان منابع، در جایگاه دوم بیشترین میزان سپردههای بانکی قرار گرفته است.

طی دوره اردیبهشت ماه، موسسه اعتباری ملل بیشترین میزان کاهش در مانده سپردهها را تجربه کرده است. این بانک بهطور خالص 1/ 4هزار میلیارد تومان از منابع خود را از دست داده است. میزان مانده سپردههای این بانک در پایان فروردین عدد 9/ 37هزار میلیارد تومانی را به ثبت رسانده بود که این رقم در انتهای اردیبهشت به 7/ 33هزار میلیارد تومان رسید. با این اطلاعات میتوان گفت که این بانک حدود 11درصد از سپردههای خود را از دست داده است. بهطور کلی 6 بانک از 13بانک مورد بررسی با کاهش سپردههای خود مواجه بودهاند.

چرا سرمایه از بانک میگریزد

سپردههای بانکی معمولا یکی از گزینههای سرمایهگذاری کمریسک بهشمار میروند. معمولا بانکهای مرکزی با افزایش نرخ سپردههای بانکی افراد را برای سپردهگذاری در بانک تشویق میکنند. این موضوع باعث خواهد شد که سرعت گردش پول در جامعه کاهش یافته و تورم کمتر شود اما در شرایط تورمی، بازده بازارهای ریسکی بیشتر از نرخ سپرده شده است. در چنین شرایطی سرمایهگذاران ترجیح میدهند با ورود به بازارهای موازی، از سود بیشتری بهرهمند شوند. با توجه به موج تورمی که از اواسط زمستان سال گذشته آغاز شد و همچنین رشد اخیر بازارهای موازی مانند بورس، بهنظر میرسد که سرمایه به سمت بازارهای موازی حرکت کرده است و این رشد کم مانده سپردهها نتیجه این جابهجایی سرمایه است.

سپردههای بانکی را میتوان از دو جهت برای اقتصاد مفید دانست. موضوع اول کنترل نقدینگی در کشور است. سپردههای بانکی با قفل کردن نقدینگی در بانک، سرعت گردش پول در جامعه را کاهش میدهند. از این منظر، بسیاری از کشورها سیاستهای پولی خود را به گونهای تنظیم میکنند که همواره با تغییرات آن بتوانند رکود و رونق در کشور را کنترل کنند. با توجه به آمار تورم در کشور، بانک مرکزی نیز در سال گذشته دست به چنین اقدامی زد. این نهاد سیاستگذار تلاش کرد تا با افزایش نرخ سود سپردههای بانکی، از حجم پول در گردش بکاهد. بر این اساس سود سپردههای بانکی تا 23درصد افزایش پیدا کرد. درحال حاضر بانکها بالاترین سود پیشنهادی خود را که 5/ 22درصد است برای سپردههای سهساله ارائه میکنند. البته گزارشهای غیررسمی حاکی از آن است که بعضا بانکها در مبالغ بسیار بالا، سودهای بالاتری را هم به منظور جذب منابع پیشنهاد میکنند که البته این موضوع در فضای غیررسمی رخ میدهد که آمار دقیق از آن وجود ندارد.

موضوع دوم هم راهاندازی چرخه گردش منابع در کشور است. با توجه به عدمحضور قدرتمند بازارهای تامین مالی در کشور و همچنین نوپا بودن شتابدهندهها و شرکتهای سرمایهگذاری، تقریبا بار سنگینی از تامین مالی پروژهها در کشور بر عهده بانکهاست. به گفته برخی کارشناسان 80 تا 90درصد پروژههای اجرایی در کشور با کمک تسهیلات بانکی تامین مالی شده که گستره آن هم پروژههای خصوصی و هم پروژههای دولتی را در بر میگیرد. همانطور که در سال گذشته هم مشاهده شد، بخش زیادی از منابع طرح ملی مسکن بنا بود که توسط بانکها تامین شود، هرچند که بخش زیادی از بار آن بر عهده بانک مسکن بود، اما دیگر بانکها نیز در این موضوع مشارکت داشتند، هرچند این مشارکت هم با اجبار دولت بود. علاوه بر اینها، هرساله دولت تسهیلاتی را در قالب تسهیلات تکلیفی برای بانکها مشخص میکند که شامل تسهیلاتی مانند ازدواج، فرزندآوری، مسکن و... است و این تسهیلات تاثیر بسزایی در رفاه برخی خانوارها دارند.

در نتیجه فرآیند سپردهگیری و همچنین تسهیلاتدهی بانکها از اهمیت بسزایی در اقتصاد ایران برخوردار است. بر اساس آمار مذکور، فعلا نمیتوان تاثیر چندانی از سیاستهای پولی در میزان جذب سپردههای بانکی مشاهده کرد. البته دو عامل اصلی وجود دارد که ممکن است از موانع جذب سپرده بانکها در فروردین باشد. نکته اول، تعطیلات نیمه اول فروردین ماه است. این تعطیلات قطعا بر فرآیند جذب سپردهها موثر بوده است، چرا که عملکرد شعب را تحتتاثیر قرار داده است. عامل دوم، نرخ بازده حقیقی سرمایهگذاری در بانک است. با توجه به تورم بالای 40درصد در کشور، همواره سپردهگذاری در بانک زیان حقیقی بیش از 20درصد را در برخواهد داشت. این درحالی است که با توجه به رشد قیمت کالاها در کشور، بازار سود بازارهای موازی داغتر از بازار سپرده است و در نتیجه سرمایهداران ترجیح میدهند با سرمایهگذاری در دیگر بازارها، از سود بیشتری برخوردار شوند. چاره این موضوع، آزادسازی نرخ سود سپردههای بانکی است. با چنین کاری، بانک میتواند نرخ سود سپردههای خود را مطابق تورم تنظیم کرده تا بتواند در شرایط تورمی، منابع بیشتری جذب کند.