اکونومیست در سرمقاله این هفته خود تحلیل کرد

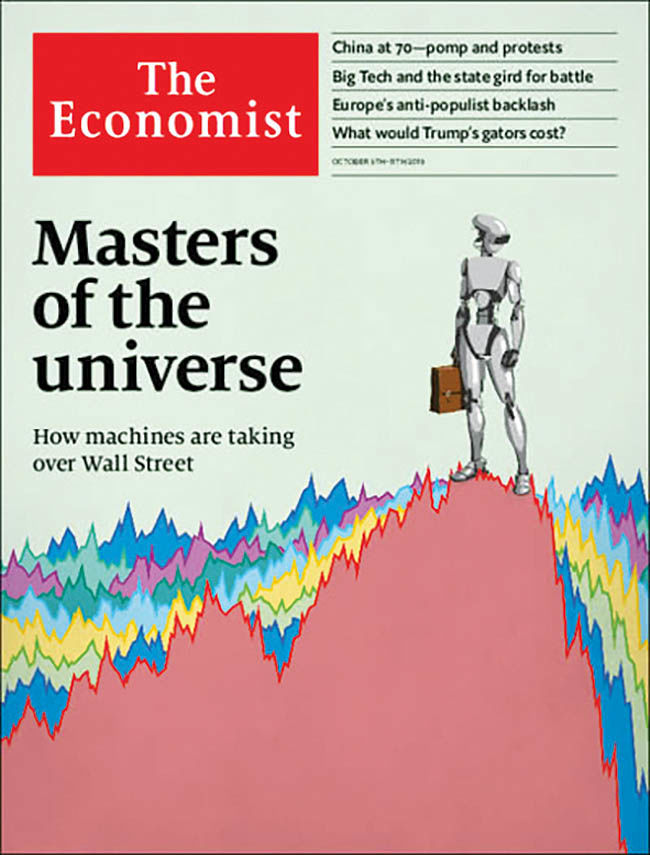

ظهور ماشینهای مالی

برای مثال بازارهای مالی امروز، در گرداب جنگتجاری و سیاستهای نرخهای بهره پایین گیر افتادهاند. این نهادها همچنین بازتابی از تغییرات در بخش مالی هستند که برای ایجاد مزیت رقابتی مدام متحول میشوند. بر اساس گزارشهای اکونومیست، تازهترین انقلاب اقتصادی به اوج خود رسیده است. در حالحاضر ماشینها کنترل فعالیتهای سرمایهگذاری را به دست گرفتهاند، نهتنها در فعالیتهای کسلکننده خرید و فروش سهام بلکه در زمینههای مهمی نظیر نظارت بر اقتصادها و تخصیص سرمایه.

به گزارش گروه اقتصاد بینالملل روزنامه «دنیایاقتصاد» اکونومیست با اشاره به اینکه صندوقهای سرمایهگذاری که توسط کامپیوترها اداره میشوند، در ۳۵ درصد از بازارهای سهام آمریکا، ۶۰ درصد از داراییهای سهام نهادها و ۶۰ درصد از فعالیتهای معاملاتی، مقررات تدوین شده توسط انسانها را دنبال میکنند، افزود که با این حال برنامههای جدید هوش مصنوعی در حال تعریف قوانین سرمایهگذاری مختص به خود هستند، قوانینی که شاید بخشی از آن قابل درک برای انسانها نباشد. بر این اساس، پیشرفتهای تکنولوژی تغییرات قابلتوجهی در طیف گستردهای از صنایع از تهیه و توزیع پیتزا گرفته تا فیلمسازی هالیوود ایجاد کردهاند. با این حال بخش تامین مالی منحصربهفرد است، چراکه چنین تحولاتی میتواند قدرت اثرگذاری شرکتها را افزایش دهد، منجر به بازتوزیع ثروت و ایجاد اثرات اخلالگر در اقتصاد شود.

با توجه به گستردگی اثرگذاری این تحولات، بخش مالی همواره منابع مالی کافی برای بهرهمندی از این پیشرفتها را داشته است. قرار دادن اولین کانال ارتباطی زیر اقیانوس اطلس که تکمیل آن به سال ۱۸۶۶ بازمیگردد، منجر به ارتباط قیمت پارچه در نیویورک و لیورپول شد. تحلیلگران والاستریت اولین کسانی بودند که از نرمافزارهای حسابداری همچون اکسل در دهه ۱۹۸۰ میلادی استفاده کردند. از آن زمان تاکنون، صنایع مالی به سلطه کامپیوترها درآمدهاند. اولین نقشآفرینی آنها انجام سفارشهای خرید و فروش کسلکننده روزانه بود. اگر امروز شما به مراکز دادوستد مالی سر بزنید بیش از اینکه هیاهوی معاملهگران را بشنوید، صدای پردازش سرورها به گوش شما خواهد رسید. در این رابطه حجم گسترده دادوستدها منجر به تفاوتهای ناچیز در اوراق بهادار مشابه میشود.

در یک دهه اخیر کامپیوترها در اداره پرتفلیوها خبره شدهاند. در حالحاضر صندوقهای سرمایهگذاری بهطور خودکار شاخصهای سهام و اوراق قرضه را دنبال میکنند. ماه گذشته، این ماشینها بیش از ۳/ ۴ هزار میلیارد دلار در بازارهای سرمایه آمریکا سرمایهگذاری کردند، حجمی که برای اولینبار از دادوستدهای انسانی جلو زد. استراتژی که تحتعنوان «بتاهوشمند» شناخته میشود با جدا کردن یکی از متغیرهای آماری نوسانات، سهامهایی که آن را به نمایش میگذارند را زیرنظر میگیرد.

تعدادی از صندوقهای سرمایهگذاری برجسته مستقر در سواحل شرقی آمریکا نیز با استفاده از عملیات ریاضی پیچیده جعبه سیاه، حجم سرمایهگذاری بالغ بر یک میلیارد دلاری را رقم زدهاند. بر این اساس اثبات کارکرد ماشینها در بازارهای سهام و قراردادهای آتی، باعث شده است به طور روزافزون در بازارهای بدهی نیز از آنها استفاده شود. تمام این تحولات در حالی است که خودکار شدن، پیشرفتهایی چشمگیر در کامپیوترها ایجاد کرده است. برنامههای نرمافزاری که از هوشمصنوعی استفاده میکنند، بدون نیاز به راهنمایی انسانها، استراتژیهای مختص به خود را توسعه میدهند.

ظهور کامپیوترها تاکنون از طریق کاهش هزینهها منجر به رقابتیشدن روشهای تامین مالی شده است. هزینه صندوقهای سرمایهگذاری که توسط ماشینها اداره میشوند سالانه تنها ۱/ ۰ درصد است، در حالی که هزینههای که در صندوقهای سرمایهگذاری فعال سالانه به یک درصد میرسد. بهعلاوه شما میتوانید دادوستدهای مالی خود در صندوقهای سرمایهگذاری خودکار را با استفاده تلفنهای همراه هوشمند انجام دهید. در این رابطه تداوم جنگ قیمتی به معنای روند کاهشی هزینههای دادوستد خواهد بود، شرایطی که در آن بازارها بیش از هر زمان دیگری نقدتر خواهند شد. البته با وجود رشد قدرتهای پردازش و توانایی ماشینها، برخی مدیران صندوقهای سرمایهگذاری نسبت به هوش مصنوعی چندان خوشبین نیستند.

در این رابطه ظهور بخش مالی تحتسلطه ماشینها نگرانیهایی به همراه دارد، نگرانیهایی که ممکن است هر یک از این مزایا را با چالشهایی مواجه سازد. یکی از این موارد ثبات مالی است. سرمایهگذاران فصلی معتقدند با توجه اینکه عمده الگوریتمها سهامی با ویژگیهای یکسان را دنبال و سپس بهطور ناگهانی از آنها صرفنظر میکنند، میتوانند منجر به اخلال در قیمت داراییها شوند. یکی دیگر از نگرانیها در این زمینه این است که چطور تامین مالی ماشینیشده میتواند منجر به تمرکز ثروت شود. با توجه به اینکه عمده عملکردها در این حوزه به قدرت پردازش و اطلاعات بستگی دارد، آنهایی که از امکانات بالاتر بهره میبرند میتوانند بهصورت نامتناسبی پولهای عظیم بهدست آورند و در نهایت مساله دیگر حکمرانی شرکتها است. برای دههها انتصابها در هیاتمدیرههای شرکتها توسط مدیران صندوقها از جانب مشتریان آنها صورت میگرفته است.

در این رابطه در صورتی که وظایف شرکتها به کامپیوترها محول شود و در آن برنامهریزیها در راستای اهدافی محدود نظیر پرداخت سود سهام صورت گیرد، چه اتفاقی در انتظار این فرآیندها خواهد بود؟ بر اساس تجارب، عوامل انسانی توانایی غلبه بر این چالش را دارند. برای مثال شرکت «بلک راک»، بزرگترین شرکت که توسط ماشینها اداره میشود، شرکتها را در زمینه سیاستهای استراتژیک و محیطزیستی راهنمایی میکند. با این حال یک مشکل در این رابطه وجود دارد؛ در صورتی که جریان داراییها به تعداد معدودی از مدیران صندوقها تعلق گیرد، اثرات نامتقارن پیرامون قدرت رأیدهی در اقتصاد ایجاد خواهد شد.

به عقیده صاحبنظران نوآوریهای عظیم در بخش مالی توقف ندارد و تا زمانی که جای پایشان محکم نشود، میتوانند بحرانهای عظیمی در این حوزه رقم بزنند. در قرن هجدهم میلادی شرکتهای تازهمتولد مشترک-سهام پیش از اینکه به مقیاس کسبوکارهای بزرگ درآیند منجر به ایجاد حبابهایی شدند. سهامیشدن شرکتها منجر به فروپاشیهایی شد، فرآیندهایی که امروزه یکی از ابزارهای مهم برای مقابله با ریسک بهشمار میروند. از طرفی اصول کلی مقررات بازارها ثابت هستند: رفتاری برابر با همه مشتریان، دسترسی آزاد به اطلاعات و تقویت رقابتپذیری. با این حال آنطور که به نظر میرسد انقلاب محاسباتی مهر تاریخ گذشته بر قوانین فعلی بازارها خواهد زد. بهزودی سرمایهگذاران انسانی متوجه خواهند شد که دیگر دست برتر را ندارند.

ارسال نظر