تحلیلی بر عوامل موثر بر تغییرات تورم در اقتصاد ایران

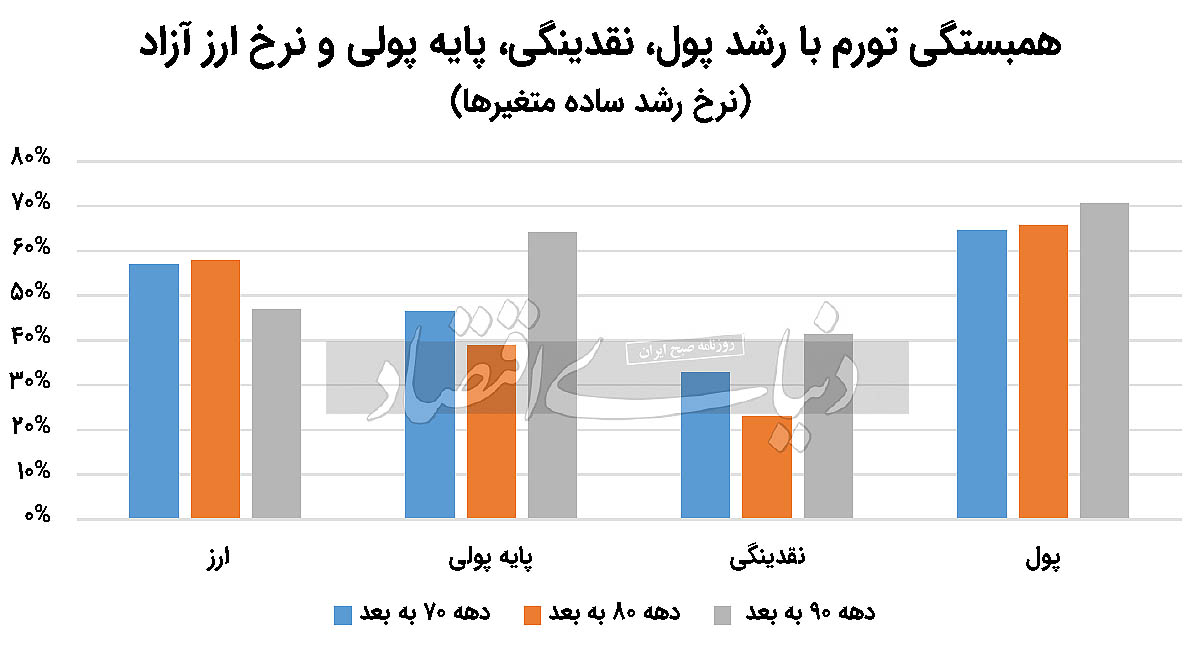

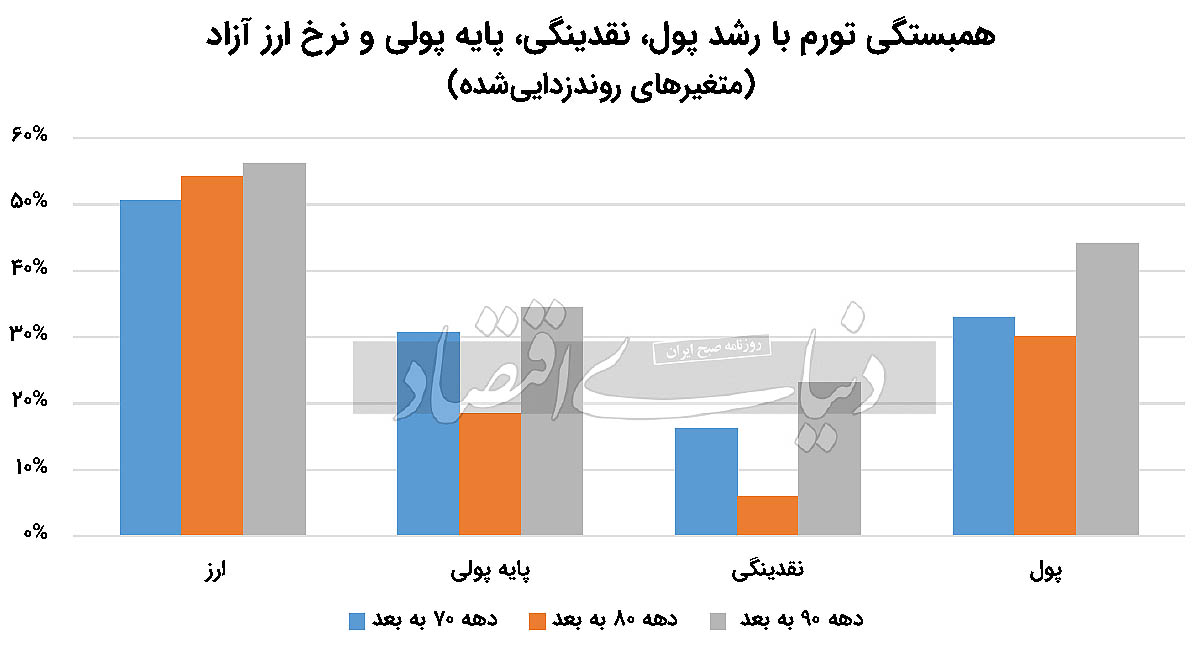

در دو نمودار محاسبه همبستگی میان نرخ تورم و رشد متغیرهای اسمی اقتصاد ایران (پول، نقدینگی، پایه پولی و نرخ ارز) را با استفاده از دادههای فصلی این متغیرها ملاحظه میکنید. در نمودار اول متغیرها روندزدایی شدهاند و در نمودار دوم از نرخ رشد ساده آنها استفاده شده است، لذا در هر دو حالت امکان مقایسه را با نرخ تورم که خود رشد شاخص قیمت مصرف کننده است، به مخاطب میدهند. بررسی همحرکتی میان متغیرهای یادشده در تفاضل اول یا حالت روندزداییشده، منعکسکننده رابطه کوتاهمدت میان آنها است. مقایسه رشد شاخص قیمت مصرفکننده (تورم) با متغیرهای اسمی اقتصاد در دهههای مختلف حاکی از آن است که اگر سال پایه را ابتدای دهههای مختلف در نظر بگیریم، رشد نرخ ارز (در حالت اول) و رشد پول (در حالت دوم) بیشترین همحرکتی را با تورم در دهههای مختلف در ایران دارد. لذا نوسانات شاخص قیمت مصرفکننده بیشترین همبستگی را با نوسانات نرخ ارز و پول در کوتاهمدت دارند. همچنین دو متغیر پایه پولی و نقدینگی بعد از ارز و پول به ترتیب بیشترین همحرکتی را با تورم داشتهاند. بر این اساس با توجه به همبستگی کمتر رشد نقدینگی با تورم، کاهش نقدینگی در چرخههای کوتاهمدت لزوما با کاهش تورم همراه نخواهد بود.

زمانی که همبستگی میان این متغیرها در سطح محاسبه میشود، تقریبا همحرکتی بالای ۹۸درصد را با هم دارند و این مساله حاکی از رابطه بلندمدت قوی میان متغیرهای مورد بررسی است که با تئوریهای اقتصادی که در بلندمدت صحت آنها برقرار است، همخوانی دارد. اما پویایی این متغیرها در کوتاهمدت لزوما با قواعد اقتصادی اثباتشده که در بلندمدت برقرار هستند، همسو نخواهد بود و از این رو است که ادبیات چرخههای تجاری و بررسی دینامیک متغیرها در کوتاهمدت اهمیت ویژهای برای سیاستگذاری اقتصادی پیدا میکند. بر این اساس اگرچه بررسی رابطه همبستگی میان دو متغیر نمیتواند رابطه علّی میان آنها را تضمین کند، با این حال اولین قدم در تشکیل یک فرضیه و بررسی رابطه علّی میان متغیرهای مذکور، چه در کوتاهمدت و چه در بلندمدت، اطمینان از همحرکتی میان این متغیرها بهعنوان بخشی از حقایق سبکشده اقتصاد مورد مطالعه است. تورم کل از ابتدای۱۴۰۱ تا اردیبهشت۱۴۰۲ روند صعودی داشته و تورم نقطه به نقطه در ابتدای سال۱۴۰۲ حدود ۵۵.۵درصد گزارش شده است. با اتخاذ سیاست پولی انقباضی بانک مرکزی که با کنترل مقداری ترازنامه بانکها همراه بوده و همچنین ثبات بازار ارز، تورم نقطه به نقطه و سالانه کاهش داشته است. کاهش تورم نقطه به نقطه از فروردین۱۴۰۲ تا تیرماه با شیب تند ادامه داشته؛ بهطوری که از ۵۵.۵درصد تا ۳۹.۴درصد کاهش یافته است. تورم ماهانه نیز از اعداد بالای ۳ یا ۴درصد در سال۱۴۰۱ به حدود ۲درصد در سال۱۴۰۲ رسیده که حاکی از موفقیت بانک مرکزی در کاهش تورم بوده است.

با این حال نکته قابل توجه چسبندگی تورم نقطه به نقطه از تیرماه۱۴۰۲ در حوالی ۳۹درصد بوده که در هفتماه اخیر بهرغم کاهش مستمر رشد نقدینگی، در این محدوده باقی مانده است. بر این اساس سوالی که میتواند مطرح باشد، میزان اثرگذاری سیاست کاهش رشد نقدینگی با تکیه بر کاهش ضریب فزاینده پولی بر کاهش تورم در مقطع کوتاهمدت ۹ماه ابتدایی۱۴۰۲ است که در ادامه توضیح داده خواهد شد. با توجه به پویاییهای کوتاهمدت تورم و متغیرهای پولی که در بخش قبلی بررسی شد، نسبت دادن کاهش تورم در بازه هفتماهه ابتدایی سال۱۴۰۲ به سیاست کاهش رشد نقدینگی با توجه به ضعیف بودن همبستگی میان تورم و رشد نقدینگی (رابطه کوتاهمدت آنها) جای تامل دارد. اتخاذ سیاست کاهش رشد نقدینگی همسو با کنترل تغییرات نرخ ارز و کاهش رشد تقاضای پول همگی در کنترل انتظارات تورمی کارگزاران اقتصادی در نیمه اول۱۴۰۲ تاثیر داشته است. بیشترین همبستگی میان نرخ ارز و تورم در کوتاهمدت تایید میشود و کاهش انتظارات تورمی به دلایل آرامش روابط بینالمللی و متعاقبا کاهش نوسانات نرخ ارز نیز در روند کاهشی نرخ تورم در سال۱۴۰۲ موثر بوده است. بهطور کلی سیاست کاهش رشد نقدینگی، با توجه به زمانبر بودن اثرگذاری آن، در میانمدت و بلندمدت به شرط عدم اصابت تکانههای خارجی (تحریم، شوکهای سیاسی و... که با افزایش نرخ ارز همراه هستند) بر کاهش تورم کارساز خواهد بود و این مساله در راستای رابطه قوی همبستگی میان این دو متغیر در بلندمدت است. لذا انتظار اینکه کاهش رشد نقدینگی بهسرعت اثر خود را بر تورم نشان دهد، در شرایط فعلی انتظار منطقی نخواهد بود. با این حال اثرات کاهش رشد نقدینگی و ادامهدار بودن اتخاذ این سیاست از طرف بانکمرکزی قطعا تاثیرات مثبت خود را در جهت کاهش تورم در طول زمان نشان خواهد داد.

![]()

از دلایل احتمال توقف روند کاهشی تورم برای ادامه سال۱۴۰۲و سال۱۴۰۳ میتوان به کاهش اثربخشی سیاست پولی با تاکید بر کاهش رشد نقدینگی از طریق کنترل مقداری ترازنامه بانکها و کاهش ضریب فزاینده پولی اشاره داشت. آنچه در سال۱۴۰۲ مشاهده شده، تاکید بانکمرکزی بر کاهش قدرت خلق پول بانکها از طریق کنترل دو سمت ترازنامه بانکها بوده است. ادامه این اقدام با توجه به پرداختیهای تکلیفی سیستم بانکی و بدهی دولت به بانکها میتواند ناترازی بانکها را افزایش دهد و فشار بیشتری بر ترازنامه بانک مرکزی ایجاد کند. به عبارت دیگر از یکسو، اگر در شرایط فعلی به هر طریقی سیاست کاهش رشد نقدینگی پیگیری نمیشد، در غیاب واکنش انقباضی بانک مرکزی به تورمهای بالا، احتمالا انتظارات تورمی کارگزاران اقتصادی بیش از پیش تحریک میشد و با افزایشهای بالاتر در تورم و انبساط بیش از پیش اقتصاد روبهرو بودیم. از سوی دیگر انتظار ادامه کاهش تورم با اصرار بر نحوه فعلی کاهش نقدینگی (صرفا با تاکید بر کنترل ترازنامه شبکه بانکی) احتمال عدم موفقیت بانکمرکزی را بالاتر میبرد. در ادامه توضیح داده خواهد شد که چرا نحوه فعلی کاهش نقدینگی نمیتواند به کاهش پایدار کلهای پولی و لذا کاهش تورم کمک کند. ادامه روند مثبت کنترل تورم در اقتصاد ایران مستلزم درک عوامل موثر بر تورم و لذا انتخاب کردن لنگر انتظارات تورمی متناسب در دو بعد کوتاهمدت و بلندمدت است. بر این اساس عوامل تاثیرگذار را به دو قسمت عوامل کوتاهمدت و بلندمدت تقسیم میکنیم.

از دلایل احتمال توقف روند کاهشی تورم برای ادامه سال۱۴۰۲و سال۱۴۰۳ میتوان به کاهش اثربخشی سیاست پولی با تاکید بر کاهش رشد نقدینگی از طریق کنترل مقداری ترازنامه بانکها و کاهش ضریب فزاینده پولی اشاره داشت. آنچه در سال۱۴۰۲ مشاهده شده، تاکید بانکمرکزی بر کاهش قدرت خلق پول بانکها از طریق کنترل دو سمت ترازنامه بانکها بوده است. ادامه این اقدام با توجه به پرداختیهای تکلیفی سیستم بانکی و بدهی دولت به بانکها میتواند ناترازی بانکها را افزایش دهد و فشار بیشتری بر ترازنامه بانک مرکزی ایجاد کند. به عبارت دیگر از یکسو، اگر در شرایط فعلی به هر طریقی سیاست کاهش رشد نقدینگی پیگیری نمیشد، در غیاب واکنش انقباضی بانک مرکزی به تورمهای بالا، احتمالا انتظارات تورمی کارگزاران اقتصادی بیش از پیش تحریک میشد و با افزایشهای بالاتر در تورم و انبساط بیش از پیش اقتصاد روبهرو بودیم. از سوی دیگر انتظار ادامه کاهش تورم با اصرار بر نحوه فعلی کاهش نقدینگی (صرفا با تاکید بر کنترل ترازنامه شبکه بانکی) احتمال عدم موفقیت بانکمرکزی را بالاتر میبرد. در ادامه توضیح داده خواهد شد که چرا نحوه فعلی کاهش نقدینگی نمیتواند به کاهش پایدار کلهای پولی و لذا کاهش تورم کمک کند. ادامه روند مثبت کنترل تورم در اقتصاد ایران مستلزم درک عوامل موثر بر تورم و لذا انتخاب کردن لنگر انتظارات تورمی متناسب در دو بعد کوتاهمدت و بلندمدت است. بر این اساس عوامل تاثیرگذار را به دو قسمت عوامل کوتاهمدت و بلندمدت تقسیم میکنیم.

در اقتصاد ایران بهویژه در دهه۱۳۹۰، انتظارات تورمی با محرک تحریمها و عوامل سیاسی با تاثیر بر ترکیب سرمایهگذاری در بازار دارایی و عوض کردن توازن تقاضای دارایی به ضرر ریال و به نفع دلار، بازار ارز را بهعنوان اولین مقصد تحت تاثیر قرار داده و در ادامه تغییرات نرخ ارز با مکانیزمهای انتشار متفاوت بار دیگر بر بخشهای عرضه و تقاضای اقتصاد ایران تاثیر داشته است.

با توجه به همحرکتی بالای نرخ رشد ارز و تورم در اقتصاد ایران، در کوتاهمدت نوسانات نرخ ارز مجرای مسلط اثرگذاری بر تورم است و بیشترین توضیحدهندگی را در تغییرات تورم دارد. در دهه ۹۰ در ۴ مقطع (۱۳۹۲-۱۳۹۱)، (۱۳۹۸-۱۳۹۷)، (۱۴۰۰-۱۳۹۹) و (۱۴۰۱-۱۴۰۰) چرخه کوتاهمدت تورم با محرک تحریمها و عوامل سیاسی مشاهده شده است. در این تحلیل که ناظر بر پویاییهای کوتاهمدت تورم است، نقش کلهای پولی را میشود به انبار باروتی تشبیه کرد که از دهههای گذشته نامتناسب با شرایط حقیقی اقتصاد رشد کرد و نرخ ارز را میتوان به کبریتی تشبیه کرد که درنهایت باعث متورم شدن اقتصاد میشود و همحرکتی بالای رشد نرخ ارز و تورم که در دادههای اقتصاد ایران مشاهده میشود، بهدلیل همین تقارن زمانی دینامیک این دو متغیر است. در غیاب تکانههای خارجی و کنترل نرخ ارز (بهدلیل درآمدهای نفتی بالا) در دهه۸۰ و تا حدی دهه۷۰، نقدینگی خلقشده در اقتصاد قابلیت متورم کردن بیش از اندازه اقتصاد را نداشته است و به همین دلیل در بازه زمانی ۳۰ساله ۱۳۷۰ تا ۱۴۰۰، همبستگی تورم با رشد نقدینگی کمتر از تورم با نرخ ارز دیده میشود. لنگر کردن انتظارات تورمی کوتاهمدت در اقتصاد ایران که با تکانههای متعدد خارجی روبهرو بوده، مشکلی جدی برای سیاستگذار پولی بهوجود آورده و چالش سیاستگذار انتخاب سیاستهایی باورپذیر و قابل اعتماد برای کارگزاران اقتصادی است. در سالهای اخیر کارگزاران اقتصادی با افزایش یادگیری از تجربه سیکلهای کوتاهمدت اقتصاد ایران، اتفاقات و تکانههای خارجی (عوامل سیاسی و تحریمها و...) آتی را با سرعت بیشتری در بازار ارز و داراییهایی مانند طلا و مسکن قیمتگذاری میکنند. لذا این شرایط لنگر کردن انتظارات تورمی را به مراتب سختتر کرده است. کما اینکه با توجه به کاهش حدود ۲۰درصدی رشد نقدینگی و ثبات بازار ارز در ۹ماه۱۴۰۲، مشاهده میکنیم که نرخ تورم کاهش محسوسی نداشته است. درواقع انتظارات تورمی کارگزاران اقتصادی حتی جلوتر از بازار نرخ ارز بوده است. برای آنکه این نوع از انتظارات تورمی مدیریت شود، باید بهصورت جلونگر به آن نگاه شود و لذا مدیریت نوسانات نرخ ارز میتواند تاثیر مثبتی بر کاهش تورم در کوتاهمدت داشته باشد. کنترل نوسانات نرخ ارز به معنای کنترل نرخ رشد ارز و جلوگیری از بیشجهشهای آن است. این موضوع متفاوت از کنترل نرخ ارز در سطح این متغیر است. کنترل سطح نرخ ارز باعث فاصله گرفتن نرخ ارز از قیمت تئوریک اقتصادی آن خواهد شد و اتفاقا احتمال تشکیل فنر ارزی و بیشجهشهای بعدی را تقویت خواهد کرد. از طرفی ادعای کنترل سطح نرخ ارز با توجه به شوکهای متفاوتی که در اقتصاد ایران وجود دارد، میتواند به اعتبار سیاستگذار پولی لطمه وارد کند و در مراحل بعدی با افزایش یادگیری کارگزاران اقتصادی موجب کماثر شدن سیاستهای بانک مرکزی شود.

در پایان نظر نگارنده نافی اثرگذاری کلهای پولی بر تورم در اقتصاد ایران نیست و سعی بر این است که تفکیک مشخصی از نقش متغیرهای پولی و نرخ ارز در افق زمانی کوتاهمدت و بلندمدت بر تورم ارائه شود. توجه به تاثیرگذاری و پویایی این متغیرها در کوتاهمدت و بلندمدت میتواند به تصمیمگیری و سیاستگذاری بهتر پولی کمک کند.

* پژوهشگر اقتصادی