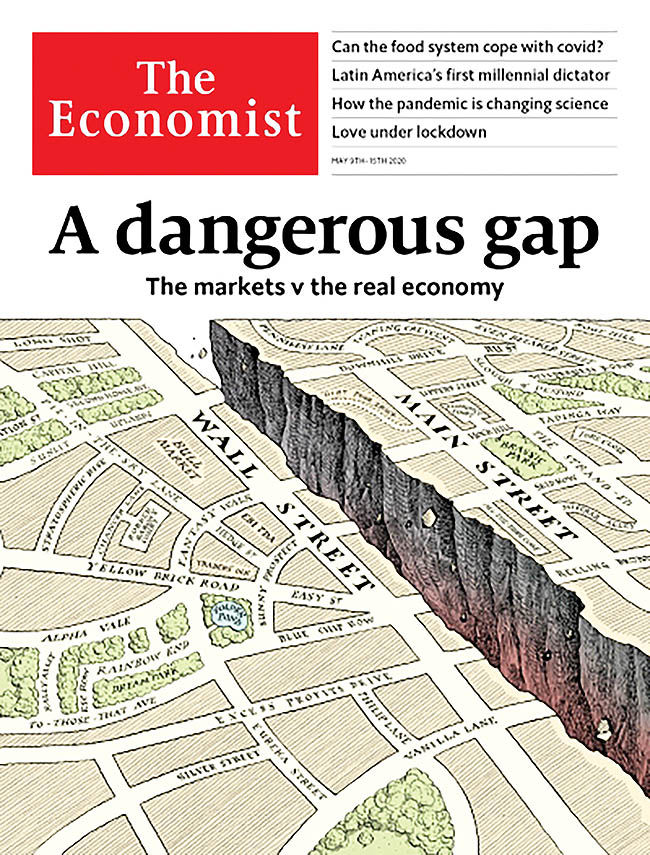

والاستریت رو به اوج است و مین استریت سر به زیر دارد

یک جای کار میلنگد

به گزارش گروه اقتصاد بینالملل روزنامه «دنیایاقتصاد»، نشریه اکونومیست این هفته در سرمقاله خود به رشد غیرمنطقی و خطرناک بورس آمریکا طی هفتههای اخیر و پس از ریزش ناشی از کرونا پرداخت و نوشت: تاریخ بورس همواره با افتوخیزهای دراماتیکی عجین بوده است: سقوط بزرگ سال ۱۹۲۹؛ دوشنبه سیاه ۱۹۸۷ که قیمت سهام با ریزش ۲۰ درصدی مواجه شد و حباب «دات کام» در سال ۱۹۹۹ که ناشی از اقبال بیش از حد سرمایهگذاران به شرکتهای حوزه اینترنت و فناوری ایجاد شد. با درنظر گرفتن چنین سوابقی، بروز هر سناریو در این بازارها جای تعجب نخواهد داشت، اما با این حال هشت هفته گذشته چشمگیر بوده و پس از عرضههای فراوان، نوبت به تقویت عجیب در بازار بورس آمریکا رسیده است. بین ۱۹ فوریه و ۲۳ مارس، شاخص اساندپی یکسوم از کل ارزش خود را از دست داد و از آن زمان تاکنون و بدون توقف روند رشد را درپیش گرفته است و تاکنون نیز نیمی از ارزش از دست رفته را بازگردانده است. عامل اصلی بازگشت بازار نیز انتشار خبر خریداری اوراق قرضه شرکتی توسط فدرال رزرو بود تا به شرکتهای بزرگ برای پرداخت بدهیهای خود کمک شود. سرمایهگذاران نیز بدون ذرهای تعلل ترس خود را کنار گذاشته و نسبت به آینده خوشبین شدند. البته این تصویر خوش آب و رنگ از والاستریت جای نگرانی دارد چرا که در تضاد با بازارهای دیگر است. برای نمونه ارزش سهام در بریتانیا و قاره اروپا با شتاب بسیار کندتری در حال بهبود است. بهعلاوه روند والاستریت با آنچه در مین استریت (اشاره به کسبوکارهای کوچک و خردهفروشیها که بدنه اصلی اقتصاد آمریکا را تشکیل میدهند) رخ داده، زمین تا آسمان متفاوت است. حتی با کاهش محدودیتهای ناشی از قرنطینه کرونا، ضربهای که به مشاغل وارد آمده بسیار سهمگین است و اکنون نرخ بیکاری از ۴ درصد پیش از کرونا به ۱۶ درصد افزایش یافته است و این میزان از سال ۱۹۴۸ در بالاترین حد خود قرار دارد. درحالیکه سهام شرکتهای بزرگ با سرعت در حال رشد هستند و این شرکتها حمایت فدرال رزرو را نیز دارند، کسبوکارهای کوچک در تقلا هستند تا بتوانند کمکهای مالی وعده داده شده را از عمو سام (دولت فدرال) دریافت کنند.

جو بایدن، نامزد دموکراتها برای انتخابات ریاستجمهوری آمریکا میگوید: «زخمهای بحران مالی ۲۰۰۸ در حال سرگشودن هستند. این دومین باری است که ما جان آنها (شرکتهای بزرگ) را نجات میدهیم.» نزاع بر سر اینکه چه کسی باید هزینههای مالی پاندمی کرونا را به عهده بگیرد تازه در حال آغاز است. با احتساب مسیر کنونی احتمال واکنش شدید علیه شرکتهای بزرگ نیز وجود دارد.

در بازارهای بورس آمریکا بخش عمدهای از بهبود رونق را میتوان ناشی از اقدام فدرال رزرو دانست که نسبت به بانکهای مرکزی دیگر کشورها اقدامات گستردهتری را انجام داده است و داراییهای بیشماری را خریداری کرده است. فدرال رزرو حتی اعلام کرده که قصد خرید مقدار بیشتری از اوراق قرضه شرکتها را دارد که شامل «اوراق قرضه زباله» یا همان اوراق با ریسک بالای شرکتها نیز خواهد شد.

صدور اوراق جدید قرضه توسط شرکتها که در ماه فوریه مسدود شده بودند موجب بازگشایی بازارها به شیوهای تماشایی شده است. شرکتهای آمریکایی طی ۶ هفته اخیر ۵۶۰ میلیارد دلار اوراق قرضه را صادر کردهاند که دو برابر بیشتر از میزان معمول است. حتی شرکتهای کشتیسازی نیز توانستند با این شیوه اگرچه به بهایی گزاف، اما نقدینگی برای خود دست و پا کنند. فدرال رزرو انتخابهای زیادی نداشت و تسریع صدور و خریداری اوراق قرضه شرکتی میتواند یک رکود اقتصادی عمیق را سرعت ببخشد. سرمایهگذاران نیز با هجوم بهسوی بازار سهام به این روند شتاب دادهاند. آنها جای بهتر دیگری را برای سرمایهگذاری پولهای خود سراغ ندارند. بازده اوراق دولتی در آمریکا به ندرت مثبت هستند. بازده این اوراق در اروپا و ژاپن منفی است. در واقع شما محکوم به از دست دادن پول خود هستید و اگر تورم نیز افزایش یابد در آن زمان اثر دردناک زیانها بیشتر احساس میشود. تا اواخر ماه مارس ارزش سهام به قدری افت کرده بود که برای تشویق افراد جسور در بازار کافی باشد. آنها بر این باور هستند که بخش عمدهای از ارزش بازار سهام وابسته به سودی است که در دوران بهبود پساکروناحاصل خواهد شد.

اگرچه شایان ذکر است که افزایش اخیر در قیمت سهام مساوی نبوده است. حتی پیش از آغاز این پاندمی نیز بازار نامتعادل بود و اکنون این تعادل بیش از پیش بههم خورده است. بورس در بریتانیا و اروپا که مملو از صنایع پرچالشی نظیر خودروسازی، بانکداری و انرژی است از رشد معمول جا ماندهاند و در این بین هم اختلافاتی در مورد واحد پولی مشترک یورو از سرگرفته شدهاند. در ایالاتمتحده، سرمایهگذاران بیش از پیش امید خود را در شرکتهای مطرح فناوری نظیر آلفابت، آمازون، اپل، فیسبوک و مایکروسافت قرار دادهاند که اکنون یکپنجم از ارزش کل شاخص اساندپی را به خود اختصاص میدهند.

در واقع منطقی نیز به نظر میرسد که سرمایهگذاران پولهای خود را در جای مطمئنی سرمایهگذاری کنند. البته جنبه خطرناکی نیز برای این مساله وجود دارد. اکنون ارزش سهام آمریکا از هر زمانی در ماه آوریل بیشتر است و این به معنای آن است که تجارت و بهطور کلی اقتصاد میتواند مانند گذشته به فعالیت خود بازگردد. اما سه چالش بسیار مهم دراینباره وجود دارند.

ابتدا ریسک بروز یک پسلرزه است. کاملا محتمل است که موج دومی از شیوع ویروس کرونا آغاز شود. بسیاری از مدیران شرکتها امیدوارند بتوانند با کاهش گسترده در هزینههای مختلف خود حاشیه سودآوری خود را حفظ کنند و معوقههای خود را پرداخت کنند. اما بر خلاف تصور این سیاست ریاضتی در شرکتها موجب کاهش تقاضا میشود. این سناریو در یک اقتصاد ۹۰ درصدی که با تمام ظرفیت خود فعالیت نمیکند، کاملا محتمل است.

دومین خطر کلاهبرداری است. سالها دسترسی به پول ارزان و مهندسی مالی به معنای احتمال رشد شیطنتهای مالی توسط شرکتها است. در هفتههای اخیر دو مورد از رسواییهای مالی در شرکتهای لاکین کافی چین و هین لئونگ سنگاپور به ثبت رسیده است. این دسته از کلاهبرداریها و فروپاشی شرکتها موجب میشود تا آنگونه که رسوایی مالی شرکت انرون در سال ۲۰۰۱ و شرکت لمن برادرز در سال ۲۰۰۸ بر بازارها موثر بودند، اعتماد به بازار خدشهدار شود.

اما مهمترین ریسکی که نادیده گرفته میشود، واکنشهای شدید سیاسی است. این شرایط ضربات مهلکی را به کسبوکارهای کوچک وارد میکند و اینگونه قدرت و تمرکز را در برخی از شرکتها و صنایع بزرگی که پیش از این نیز یک مشکل جدی محسوب میشد، افزایش میدهد. بحرانها قربانی طلب میکنند و یک صورتحساب بزرگ را بر جای خواهند گذاشت. اکنون سرمایهگذاران سهام معتقدند که فدرال رزرو از آنها حمایت میکند. اما اوضاع بازار میتواند بهطور ناگهانی تغییر کند. این روند دراماتیک بازار سرمایه هنوز چند حرکت دیگر را برای غافلگیری سرمایهگذاران به دنبال خواهد داشت.