«دنیای اقتصاد» تحمل ریسک ۳۵۸ شرکت بازار سهام را بررسی کرد

ترازوی ریسک و بازده شرکتها

نرخ بهره بدون ریسک در اغلب پژوهشها و متون مالی معادل بازده اوراق قرضه دولتی در نظر گرفته میشود. به کمک این معیار میتوان بازده مازاد داراییها در هر سطحی از ریسک را سنجید. این دسته از اوراق به دلیل اعتبار دولت که در پس آن نهفته است، کمترین احتمال نکول را داشته و معیار مناسبی برای مقایسه با داراییهای پرریسکتر به شمار میروند.

در این گزارش با بررسی 358 نماد بورسی در بازه زمانی آبان 1402 تا آبان 1403، نمادهایی که توانستهاند تناسب منطقی میان بازده و ریسک ایجاد کنند و همچنین نمادهایی که از این منظر ناکارآمد بودهاند، شناسایی شدند. مبنای این مقایسه، اوراق خزانه دولتی (اخزا) بوده است، چرا که این اوراق بهعنوان نماد نرخ بهره بدون ریسک، مرجع مناسبی برای ارزیابی بازدهی مازاد داراییهای پرریسک محسوب میشوند. هدف نهایی از این تحلیل، طراحی پرتفویی بهینه است که بتواند با به حداکثر رساندن نسبت بازدهی به ریسک، به سرمایهگذاران کمک کند تا تصمیماتی آگاهانه و مبتنی بر داده اتخاذ کنند. این امر بهویژه در بازارهای پرتلاطم، از اهمیت بیشتری برخوردار بوده و میتواند به ایجاد ثبات و کارآیی در سرمایهگذاریها منجر شود.

سنجش عمق ریسک با نسبت شارپ

در دنیای پیچیده سرمایهگذاری، تصمیمگیری درباره انتخاب داراییها بدون در نظر گرفتن معیارهای ریسک و بازدهی، بهسادگی امکانپذیر نیست. امروزه نسبت شارپ و بتا از جمله معیارهایی هستند که به زبان مشترک تحلیلگران بازارهای مالی تبدیل شده و نقشی محوری در تصمیمگیریهای آگاهانه ایفا میکنند. نسبت شارپ بر این اصل استوار است که هیچ سرمایهگذاری بدون پذیرش ریسک امکانپذیر نیست، بهویژه در بازارهای سهام که تحت تاثیر متغیرهای پیچیدهای همچون نرخ بهره، تورم، و سیاستهای پولی و مالی قرار دارند. این نسبت به کمک انحراف معیار بازدهی (بهعنوان معیاری از ریسک)، میزان بازدهی مازاد داراییها نسبت به نرخ بازده بدون ریسک، نظیر اوراق قرضه دولتی، را میسنجد. هرچه نسبت شارپ بالاتر باشد، جذابیت سرمایهگذاری در آن دارایی بیشتر خواهد بود، چرا که نشاندهنده بازدهی بیشتر در ازای ریسک کمتر است.

ویلیام شارپ، اقتصاددان برجسته و برنده جایزه نوبل، این معیار را توسعه داد تا ابزاری کارآمد برای مقایسه منطقی و دادهمحور داراییها در بازارهای مختلف ارائه دهد. در بازارهایی که با نوسانات شدید و ریسکهای اقتصادی متعددی روبهرو هستند، نسبت شارپ بهعنوان یک معیار راهبردی، نهتنها ابزاری برای تحلیل گذشتهنگر است، بلکه به سرمایهگذاران دیدگاه روشنتری برای مدیریت ریسک و طراحی استراتژیهای بهینه ارائه میدهد.

محدودیتهای نسبت شارپ

اگرچه نسبت شارپ یکی از کاربردیترین ابزارهای سنجش ریسک و بازدهی است، با این حال شامل محدودیتهایی میشود که میتواند بر دقت تحلیلها تاثیر بگذارد. نخستین محدودیت این است که نسبت شارپ بر اساس فرض توزیع نرمال بازدهیها عمل میکند. این به آن معناست که این ابزار در شرایطی که بازدهیها توزیع نامتقارن داشته باشند یا نوسانات ناگهانی و شدید داشته باشند، ممکن است نتایج گمراهکنندهای ارائه دهند. همچنین، نسبت شارپ تنها به ریسک کلی دارایی توجه میکند و میان ریسک سیستماتیک (ریسک بازار) و ریسک غیرسیستماتیک (ریسک خاص دارایی) تمایزی قائل نمیشود. از این رو، ممکن است در مقایسه داراییهایی که به شدت تحت تاثیر نوسانات بازار هستند، کارآیی کافی نداشته باشد. در این گزارش با استفاده از معیار بتا سعی داشتهایم ارزیابی دقیقتری ارائه داده و کاستی نسبت شارپ تا حدودی برطرف شود.

علاوه بر این، نسبت شارپ به تغییرات کوتاهمدت بسیار حساس است. این حساسیت میتواند منجر به تصمیمات اشتباه برای سرمایهگذاران شود، چرا که ممکن است نسبت شارپ بالا به دلیل نوسانات موقتی و نه عملکرد واقعی دارایی، ظاهر شود. به این منظور دادههای این گزارش در بازه زمانی سالانه جمعآوری شدهاند. همچنین باید توجه داشت که این نسبت صرفا بر پایه دادههای تاریخی محاسبه شده و به سرمایهگذاران اطلاعاتی درباره عملکرد آینده دارایی ارائه نمیدهد. بنابراین، استفاده از آن بدون در نظر گرفتن سایر ابزارهای تحلیلی و شرایط بنیادی بازار، ممکن است منجر به نتیجهگیری نادرست شود.

در نهایت، نسبت شارپ ممکن است در بازارهایی که بازدهی داراییها به شدت تحتتأثیر عوامل غیرقابل پیشبینی مانند شوکهای اقتصادی یا تغییرات سیاستگذاری قرار دارند، از دقت کمتری برخوردار باشند. از این رو توصیه میشود این ابزار همواره در کنار سایر شاخصها و با در نظر گرفتن تحلیلهای کیفی و بنیادی استفاده شود.

آنچه در یکساله بورس گذشت

سال 1403 برای بورس ایران مملو از چالشهای پیشبینینشده بوده است که تاثیر مستقیم و غیرقابلانکاری بر عملکرد شرکتهای بورسی گذاشته است. این وقایع که بیشتر در قالب ریسکهای سیستماتیک ظاهر شدهاند، ساختار بازار و توانایی نمادهای مختلف در مواجهه با چالشها را به نمایش گذاشتند. عملیات وعده صادق ۱، سقوط بالگرد حامل رئیس جمهور و همراهانش و برگزاری مجدد انتخابات ریاست جمهوری در دو مرحله، ترور اسماعیل هنیه در قلب تهران، مرگ حسن نصرالله و در نهایت عملیات وعده صادق ۲، هر یک به نوبه خود نوسانات گستردهای را در شاخصهای بورسی ایجاد کردند. نحوه واکنش سهمها به این رخدادها و شدت این واکنشها در این بازه زمانی حقایق مهمی را درباره ماهیت شرکتها افشا کرد.

در چنین فضایی، ابزارهای تحلیلی نظیر بتا و نسبت شارپ بهعنوان دو شاخص کلیدی برای ارزیابی عملکرد سهمها، بیش از پیش اهمیت پیدا میکنند. تحلیل و بررسی نسبت شارپ اگرچه امری ضروری است، ولی به تنهایی برای قضاوت کافی نیست. قطعهای که میتواند این پازل را به خوبی تکمیل کند بتا است. بتا معیاری برای سنجش حساسیت یک سهم نسبت به تغییرات کلی بازار است. بهعبارتدیگر، این شاخص نشان میدهد که یک نماد تا چه حد به نوسانات شاخص کل واکنش نشان میدهد. همچنین این معیار میتواند به خوبی حساسیت نمادها را در برابر ریسکهای سیستماتیک ارزیابی کند. سهمهایی با بتای بالا برای سرمایهگذارانی که روحیهای ریسکپذیر دارند جذابتر است، چراکه امکان بازدهی بالاتری را در شرایط رونق بازار فراهم میکنند. از سوی دیگر، سرمایهگذاران ریسکگریز تمایل بیشتری به انتخاب سهمهایی با بتای پایین دارند چرا که این دسته از سهمها نوسانات کمتری را تجربه میکنند.

تقابل بازدهی و ریسک

در ادبیات مالی، سرمایهگذاران به سه دسته کلی تقسیم میشوند: ریسکگریز، ریسکپذیر و ریسکخنثی. این تقسیمبندی نقش مهمی در طراحی استراتژی سرمایهگذاری دارد. سرمایهگذاران ریسکگریز، به دنبال داراییهایی هستند که بازدهی قابلپیشبینی و مطمئن با حداقل نوسان را حاصل میکنند. برای این گروه، اوراق قرضه دولتی یا سهمهایی با بتای پایین در اولویت قرار دارد. در مقابل، سرمایهگذاران ریسکپذیر ترجیح میدهند سهمهایی را انتخاب کنند که نوسانات بیشتری داشته باشند و بازدهی بالاتری را فراهم کنند. با وجود این نقطه اشتراک هر دو دسته از سرمایهگذاران در یک سوال کلیدی نهفته است: کدام دارایی بازدهی کافی برای جبران ریسک تحمیل شده را فراهم میکند؟

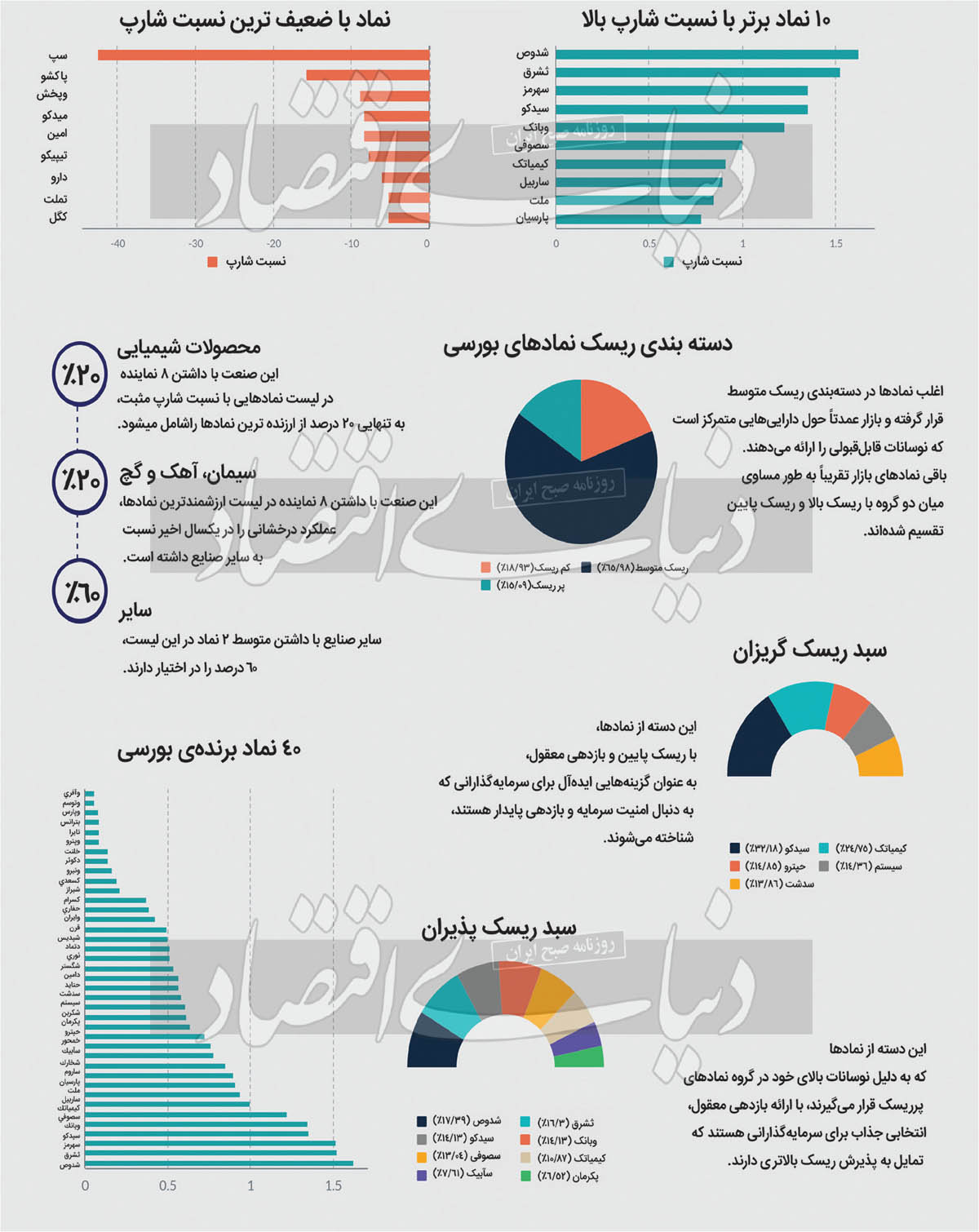

در این گزارش، عملکرد ۳۵۸ شرکت بورسی طی بازه زمانی یکساله (آبان ۱۴۰۲ تا آبان ۱۴۰۳) مورد بررسی قرار گرفته است. نتایج نشان میدهند که تنها ۴۰ شرکت توانستهاند نسبت به اوراق خزانه اسلامی (اخزا)، که بهعنوان شاخص نرخ بازده بدون ریسک شناخته میشود، عملکرد بهتری داشته باشند. به عبارت دیگر، در یک سال گذشته تنها 40 نماد بورسی نسبت به اخزا ارزندهتر بودهاند. این لیست ۴۰ تایی شامل نمادهایی از صنایع مختلف است که برخی از آنها بهطور خاص عملکرد درخشانی داشتهاند. از جمله این نمادها میتوان به سهرمز، سیدکو، وبانک، سصوفی، کیمیاتک، سآبیک، پکرمان، شکربن و نوری اشاره کرد. بررسی این نمادها نشان میدهد که این شرکتها توانستهاند با وجود ریسکهای متعدد و نوسانات بازار، بازدهی قابلتوجهی نسبت به نرخ بازده بدون ریسک ارائه دهند.

سبدی برای ریسکگریزها

در فرآیند چینش یک سبد سرمایهگذاری برای افراد ریسکگریز، گام اول رتبهبندی نمادها بر اساس نسبت شارپ است. این رتبهبندی به افراد کمک میکند تا عملکرد نمادها را از نظر بازدهی تعدیلشده نسبت به ریسک مقایسه کنند. گام بعدی، تخصیص وزن مناسب به هر نماد بر اساس بتای سهمها است. در این مرحله میزان ریسک قابل تحمل برای سرمایهگذار تعیین میشود. با این حال، شناسایی نمادهای برتر، هسته اصلی این فرآیند را تشکیل میدهد. در صدر نمادهای مناسب برای ریسکگریزها، سیدکو قرار دارد. این نماد با نسبت شارپ 1.3 در یک سال گذشته، جایگاه چهارم در میان 40 نماد ارزنده با نسبت شارپ بالا را به خود اختصاص داده است.

نکته مهمتر این است که بتای این سهم همواره کمتر از یک بوده است. این مساله نشان می دهد که نوسانات این نماد کمتر از بازار بوده و در نتیجه، برای سرمایهگذاران ریسکگریز جذابیت بالایی دارد. عملکرد پایدار سیدکو و توانایی آن در ارائه بازدهی معقول در برابر ریسک پایین میتواند آن را به یکی از گزینههای محبوب در سبد افراد ریسکگریز تبدیل کند. دیگر نمادی که در این دسته جایگاه ویژهای دارد، کیمیاتک است. این نماد، با ویژگیهای مشابه سیدکو، توانسته است در صنعت خود به عنوان یک بازیگر پیشرو ظاهر شود. بازار هدف کیمیاتک که شامل محصولات آرایشی، بهداشتی و دارویی است، تنوعی منحصربهفرد به آن بخشیده که به آن اجازه داده است از رقبای خود پیشی بگیرد. این استراتژی تنوعبخشی نه تنها ریسک این نماد را کاهش داده، بلکه به آن کمک کرده است تا در برابر شوکهای اقتصادی و سیاسی مقاومت بیشتری نشان دهد.

همچنین در سال های اخیر شاهد این مساله بودیم که برندهای زیرمجموعه این نماد از جمله الارو، کالیستا و شون جایگاه ویژهای را در بازار محصولات آرایشی و بهداشتی ایران پیدا کردهاند. استراتژی کیمیاتک که در سالهای اخیر منجر به عملکرد خیرهکنندهاش شده است، میتواند این نماد را تبدیل به وزنه مهمی در سبد سرمایهگذاران ریسکگریز کند. در صنعت حملونقل، حپترو به عنوان یک گزینه جذاب برای سرمایهگذاران ریسکگریز ظاهر شده است. این نماد با بتای کمتر از یک و نسبت شارپ 0.63 در جایگاه پانزدهم لیست نمادهای ارزنده قرار گرفته است. عملکرد حپترو نسبت به سایر نمادهای رقیب، نشاندهنده مدیریت ریسک مناسب و پتانسیل بازدهی معقول است. برای سرمایهگذارانی که به دنبال تنوعبخشی به سبد خود با افزودن یک نماد از صنعت حملونقل هستند، حپترو میتواند انتخابی ایدهآل باشد.

درنهایت برای تکمیل این سبد، میتوان به نمادهایی نظیر سیستم و سدشت اشاره کرد. این سهمها به واسطه مدیریت منطقی ریسک و ارائه بازدهی پایدار، توانستهاند جایگاه خود را در میان برترین نمادهای مناسب برای افراد ریسکگریز تثبیت کنند. سیستم، با اتکا به پایداری در عملکرد و چشمانداز روشن در صنعت فناوری اطلاعات، یک گزینه کمریسک اما با بازدهی معقول محسوب میشود. از سوی دیگر، سدشت با فعالیت در صنعت سیمان، نهتنها از پتانسیل بالایی برای رشد در بلندمدت برخوردار است، بلکه به دلیل نوسانات محدود، میتواند آرامش خاطر سرمایهگذاران ریسکگریز را نیز فراهم کند. نکتهای که باید همواره به آن توجه داشت این است که تنوعبخشی به سبد سرمایهگذاری و تخصیص وزن مناسب به نمادها، میتواند به کاهش ریسک کلی پرتفوی کمک کرده و سرمایهگذاران را به دستیابی به اهداف مالی خود نزدیکتر کند.

سبدی برای ریسکپذیران

آن دسته از بازیگران بازار که روحیهای ریسکپذیر دارند، برای دستیابی به سودهای بیشتر، آمادگی پذیرش ریسکهای بالاتری را نیز دارند. برای این گروه، توجه به نسبت شارپ و تحلیل دقیق بتای نمادها اهمیت ویژهای دارد چرا که سود حاصل شده باید ارزش ریسک تحمیل شده را داشته باشد. در این سبد، نمادهایی که در دستهبندی ریسک متوسط یا بالا قرار میگیرند، میتوانند گزینههای مناسبی باشند؛ مشروط بر آنکه بازدهی به دست آمده، توجیهگر ریسکهای متحملشده باشد. در صدر این لیست، نام شدوص میدرخشد. این نماد با قرار گرفتن در رتبه نخست از منظر نسبت شارپ، توانسته است جایگاه خود را در میان نمادهای جذاب برای سرمایهگذاران ریسکپذیر تثبیت کند.

شدوص که در گروه نمادهای ریسک متوسط قرار دارد، با عملکرد مطلوب خود نشان داده است که میتواند بازدهی بالایی را به سرمایهگذاران ارائه دهد. جذابیت این نماد در میان سرمایهگذاران، ناشی از ترکیب بازدهی قوی و مدیریت نسبی ریسک است. در رتبه دوم این لیست، نماد ثشرق قرار دارد. این نماد در دسته ریسک متوسط سهمهایی با ریسک متوسط قرار داشته و میتواند گزینه مناسبی برای سرمایهگذاری باشد. این نماد با توجه به ویژگیهای بنیادین، گزینهای ارزشمند برای سرمایهگذارانی است که به دنبال بازدهی معقول در برابر ریسکهای تحمیلی هستند. همچنین توصیه میشود سرمایهگذاران ریسکپذیر بتوانند با ساختن سبدی ترکیبی بخشی از ریسک سبد خود را پوشش دهند. ترکیب نمادهای پرریسک با نمادهایی که ریسک کمتری دارند از جمله رایجترین استراتژیها است. برای مثال، افزودن نمادهایی که پیشتر برای افراد ریسکگریز معرفی شده بودند (مانند سیدکو و کیمیاتک) به سبد، میتواند به تعادل بهتر ریسک و بازدهی منجر شود.

از نگهداری چه سهمهایی بپرهیزیم؟

یکی از مهمترین بخشهای مدیریت سبد سرمایهگذاری، شناسایی و حذف داراییهای کمبازده و پرریسک است. در تحلیل یکساله نمادهای بورسی، برخی از سهمها عملکردی ضعیفتر از میانگین بازار از خود نشان دادهاند و نگهداری آنها میتواند ریسکهای جبرانناپذیری برای سرمایهگذاران به همراه داشته باشد. نماد سپ، با نسبت شارپ 42 -، به عنوان ضعیفترین سهم از نظر بازدهی در مقابل ریسک شناسایی شده است. این نماد نهتنها در مقایسه با کل بازار، بلکه در میان رقبای همصنعت خود نیز عملکرد مطلوبی نداشته است. از خرداد 1402، قیمت این سهم در حال درجا زدن بوده و از تابستان 1403، شاهد صفهای خرید و فروش طولانیمدت در این نماد بودهایم. این مساله نشاندهنده کاهش شدید نقدشوندگی و افزایش نااطمینانی نسبت به این سهم است. همچنین بررسی نمودار تکنیکال این نماد حاکی از کندلهای هیجانی و حرکات شارپی است که موجب ایجاد عدم قطعیت در ذهن سهامداران شده و درحال حاضر آن را به یکی از گزینههای نامناسب برای نگهداری تبدیل کرده است.

در رتبههای دوم و سوم لیست ضعیفترینها، به ترتیب نمادهای پاکشو و وپخش قرار دارند. پاکشو با نسبت شارپ -15 نشان داده که بازدهی آن به هیچ عنوان متناسب با ریسک تحمیلی نیست. ضعف در استراتژیهای بازاریابی و عدم موفقیت در گسترش سهم بازار، از دلایل اصلی عملکرد ضعیف این نماد محسوب میشود. از سوی دیگر صورتهای مالی پاکشو همواره تحتتاثیر استهلاک بالای خطوط تولید قدیمی اش قرار گرفته است. همچنین وپخش با نسبت شارپ 8 -، مشکلات متعددی نظیر صفهای طولانی خرید و فروش و کاهش اعتماد سهامداران را تجربه کرده است. نمودار تکنیکال این نماد نیز حالتی نامطلوب و ناپایدار را نشان میدهد که انتخاب آن را بهعنوان یک دارایی در بلندمدت پرریسک میکند.

پرریسکهای پر بازده

صنعت چندرشتهایهای صنعتی همواره یکی از جذابترین صنایع برای سرمایهگذاران بوده است. این صنعت در سال گذشته شاهد عملکردهای متفاوتی از سوی نمادهای مختلف بوده است که با استفاده از ابزارهایی مانند بتا و نسبت شارپ میتوان رفتار و بازدهی آنها را تحلیل کرد. در این صنعت نماد شستا همواره به عنوان یکی از نمادهای بزرگ و کمریسک شناخته میشود. بررسیها نشان میدهد که این نماد با بتای پایین خود توانسته است در برابر نوسانات بازار مقاومت خوبی نشان دهد و در دسته داراییهای کمریسک جای گیرد. اگرچه میتوان شستا را با قطعیت به عنوان نماد برنده این صنعت از منظر بتا معرفی کرد، با این حال نسبت شارپ 1.5- آن طی یک سال اخیر بیانگر این است که شستا نتوانسته بازدهی متناسب با ریسک تحمیلی خود ارائه کند.

به بیان دیگر طی بازه زمانی یکساله اخزا همواره ارزندگی بیشتری نسبت به نمادهای موجود در این صنعت داشته است. با این وجود، با توجه به وقایع سیاسی یکسال اخیر و عملکرد خیره کننده این نماد برای مواجهه با آنها، میتوان در کوتاهمدت از نسبت شارپ منفی آن چشمپوشی کرده و به دید میان مدت و بلند مدت در سبد سرمایهگذاری گنجانده شود. از سوی دیگر، نمادهای شگستر و قرن در همین صنعت، بهرغم قرار گرفتن در دسته داراییهای پرریسک، توانستهاند بازدهی بالایی را به ارمغان آورند. نسبت شارپ نزدیک به 0.5 برای هر دو نماد، نشاندهنده بازدهی فراتر از ریسکهای تحمیلی است.

این عملکرد مثبت، این نمادها را به گزینههایی جذاب برای سرمایهگذاران ریسکپذیر تبدیل کرده است. در حالی که شستا برای سرمایهگذاران محافظهکار مناسب است اما بازدهی پایین آن نقطه ضعفی مهم به شمار میرود، شگستر و قرن برای افرادی که به دنبال فرصتهای بازدهی بالا هستند، انتخابهایی هوشمندانه محسوب میشوند.

سایه همیشگی بتای بزرگ بر شرکت های کوچک

دادهها نشان میدهند که در تمامی بازههای زمانی(کوتاهمدت، میانمدت و بلندمدت)، شرکتهای کوچک و متوسط همواره بتای بزرگتری نسبت به شرکتهای بزرگ داشتهاند. این تفاوت در بتا بهویژه در بازههای زمانی کوتاه مشهودتر است، بهگونهای که در بازه زمانی 6 ماهه، بیشترین اختلاف بین بتای شرکتهای کوچک و متوسط با شرکتهای بزرگ ثبت شده است. این پدیده عمدتا به دلیل تفاوتهای ساختاری و محدودیت دسترسی به منابع مالی است. شرکتهای بزرگ، به دلیل دسترسی آسانتر به منابع مالی و ساختار پایدارتر، قادرند بهمراتب بهتر و مؤثرتر ریسکهایی را که در مسیرشان قرار میگیرد، مدیریت کنند. این ویژگیها به آنها کمک میکند تا در برابر تغییرات ناگهانی بازار مقاومتر باشند و نوسانات کمتری تجربه کنند.

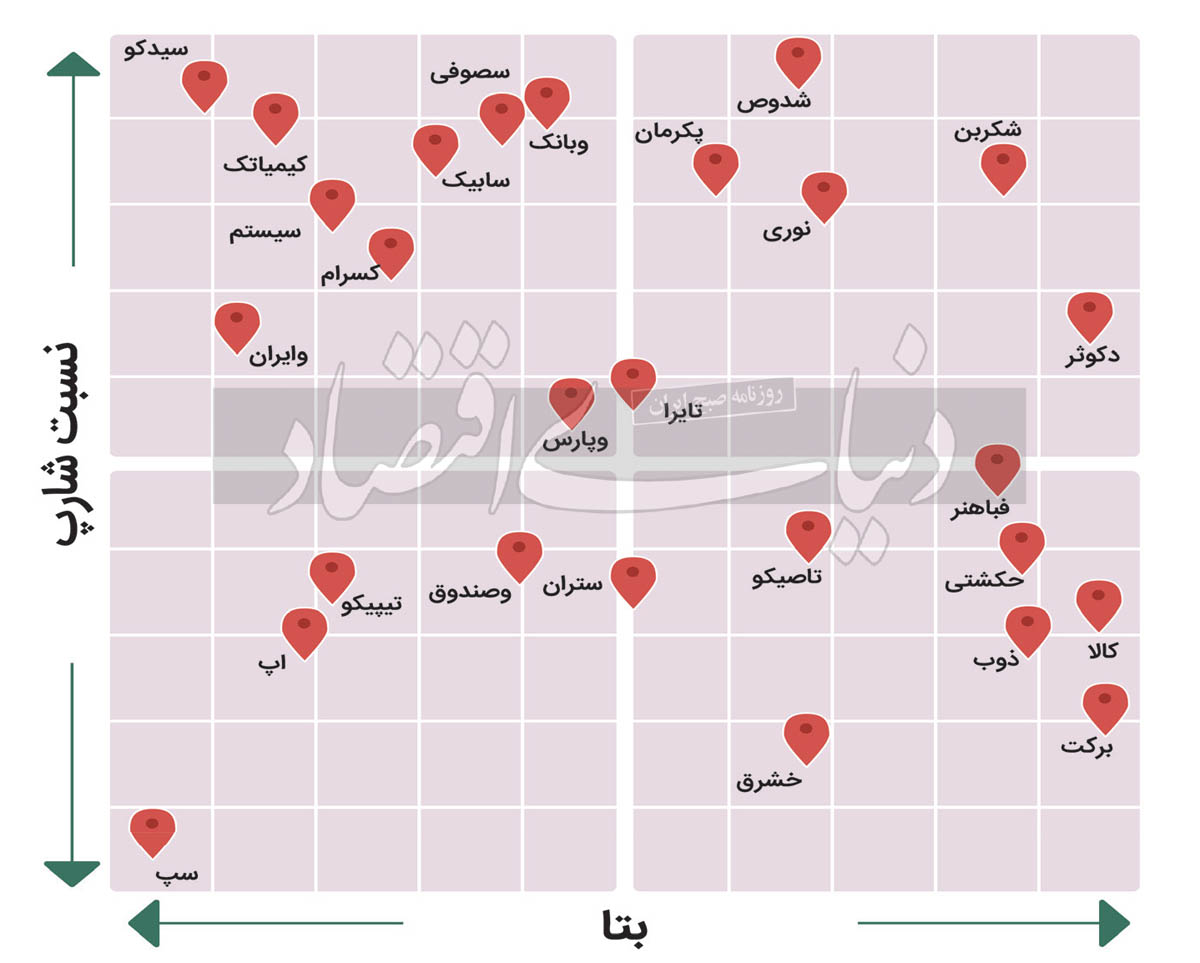

ماتریکس ریسک و بازده

برای تحلیل و مقایسه عملکرد نمادها، استفاده از ماتریکس ریسک و بازده یکی از ابزارهای کاربردی و موثر است. این ماتریکس با ترسیم موقعیت هر نماد بر اساس دو معیار اصلی، یعنی ریسک (نوسانات بازدهی) و بازده (عملکرد نسبی نسبت به نرخ بدون ریسک)، دید جامعی از وضعیت داراییها ارائه میدهد. هرچه موقعیت یک نماد در این ماتریکس به سمت بالا و راست نزدیکتر باشد، از شرایط بهینهتری برخوردار است؛ چراکه هم ریسک کمتری دارد و هم بازده بیشتری ارائه میدهد. این نقطه مطلوب به طور خاص برای سرمایهگذارانی جذاب است که به دنبال داراییهایی با بازده بالا و نوسانات کنترلشده هستند. در سمت راست و پایین این ماتریکس، نمادهایی قرار میگیرند که ریسک بالایی دارند و در عین حال بازدهی کمی ارائه میدهند. این دسته از نمادها به عنوان پرریسکترین و کمبازدهترین گزینهها شناخته میشوند و برای سرمایهگذارانی که اهداف بلندمدت یا میانمدت دارند، توصیه نمیشوند.

از سوی دیگر، سهمهایی که در بالا و راست ماتریکس قرار میگیرند، به دلیل بازده بالا و نوسانات مناسب، معمولا انتخابهای ایدهآلی برای نوسانگیران محسوب میشوند. این سرمایهگذاران به دلیل استراتژیهای کوتاهمدت خود، تمرکز بیشتری روی سود ناشی از نوسانات کوتاهمدت دارند. بنابراین، موقعیت هر نماد در ماتریکس ریسک و بازده نه تنها وضعیت فعلی آن را مشخص میکند، بلکه ابزار مهمی برای هدایت استراتژیهای سرمایهگذاری در شرایط مختلف بازار است.