رابطه میان ضریب اهرم و قیمت صندوقهای اهرمی بررسی شد

سایهروشن گرداب اهرمیها

سیر تحولات ابزار نوپای بازار سهام

در اواخر پاییز 1400 و در هنگام معرفی صندوق اهرم کاریزما، کمتر کسی از سرمایهگذاران خرد وجود داشت که با سازوکار صندوقهای اهرمی آشنا باشد. در همان ابتدا با توجه به ریسکهای موجود در بازار و عدم تابآوری اهرمی سرمایهگذاران آسیبدیده و همچنین فرازو فرودهایی که شاخص کل در حوالی دیماه 1400 به همراه خود داشت، همزمان با آغاز معاملات نماد اهرم، فعالان بازار سرمایه با معامله واحدهای ممتاز این صندوق تا محدوده منفی 10درصد (کمتر از ارزش اسمی) در سیوپنجمین روز معاملاتی، نشانههایی از عدم محبوبیت سازوکار اهرمی را به جامعه سرمایهگذاری نشان دادند که حاکی از عدم اقبال نسبت به این ابزار معاملاتی بود.

پیشتازی صندوقهای اهرمی در روندهای صعودی

پس از گذشت زمان و رشد بازار سرمایه در آبانماه 1401 تا اردیبهشتماه 1402، میتوان صندوقهای اهرمی را یکی از صندوقهای پیشرو و مورد توجه بازار سرمایه دانست؛ به طوری که در محدوده زمانی اشارهشده، صندوق اهرم حدود 290درصد بازدهی را در مقایسه با رشد 105درصدی شاخص کل تجربه کرد. این موضوع بیانگر پیشتازی صندوقهای اهرمی در قیاس با کلیت بازار سهام در جریان روند صعودی است. البته عکس این قضیه نیز صادق است و صندوق اهرمی در روند نزولی نیز افت بیشتری نسبت به کلیت بازار تجربه میکند.

وضعیت کنونی صندوقهای اهرمی

پس از تحلیف رئیس دولت چهاردهم در نهم مردادماه و حادثه ترور اسماعیل هنیه، رئیس دفتر سیاسی حماس، در بامداد دهم مردادماه، صندوقهای اهرمی سقوط آزاد 20درصدی را در 2روز کاری تجربه کرده که باعث کال مارجین شدن بسیاری از معاملهگران بازار مشتقه فعال روی داراییهای اهرمی و همچنین زیان قابل توجه در زمان کوتاه برای سرمایهگذاران صندوقهای مذکور شد که حتی حباب این صندوقها را تا محدوده منفی 10درصد نیز هدایت کرد. این در حالی است که این صندوقها در اوایل بهار حباب مثبت قابلتوجهی را در قیمت خود داشتند.

والیان اهرم بازار

با بررسی میزان بازدهی یکساله و بازدهی کلی صندوقها از ابتدای معاملات تا زمان حال میتوان به این نتیجه رسید که نوسانات صندوقهای اهرمی برای معاملهگران دارای جذابیت بیشتری نسبت به نگهداری بلندمدت واحدهای ممتاز دارد. بررسیها نشان میدهد که بازدهی یکساله 4صندوق اهرمی که عمر بالاتر از یک سال دارند، در محدوده منفی قرار دارد. بررسی دادههای قیمتی یکساله صندوق اهرم نشانگر تلاطم 40درصدی در این صندوق است. این موضوع گویای این نکته است که صندوقهای اهرمی و مشتقات این ابزار تبدیل به مأمنی برای معاملهگران و سرمایهگذاران کوتاهمدت بازار سهام شدهاند. ازطرفی این نکته نیز قابل چشمپوشی نیست که بازار سهام دارای رویکردی بلندمدت در سرمایهگذاری است که صرفا سه صندوق اهرم، توان و موج توانایی پایداری بازده در بلندمدت را داشتهاند که مهمترین عامل این رویداد را میتوان بازدهی مثبت شاخصکل در بازه زمانی بعد از معرفی و آغاز فعالیت صندوقهای مذکور دانست. این بدان معناست که نهادهای مالی و ارکان بازار سرمایه با توجه به اطلاع از وضعیت نامطلوب بازار سهام اقدام به پذیرهنویسی صندوقهای اهرمی داشته که حتی خود صندوقها، توانایی عمقبخشی بر ریزشهای بازار سهام را با توجه به سهم بالا از حجم معاملات بازار سرمایه و همچنین دارا بودن دامنه نوسان بیشتر و اهرم بالا داشتهاند.

ماهیت اهرم

مبنای اهرم در صندوقهای اهرمی بر مبنای کل ارزش خالص صندوق، تقسیم بر کل ارزش خالص واحدهای ممتاز تعیین میشود. با توجه به ماهیت محاسباتی اهرم، چند نکته از این موضوع قابل استنباط است. اول اینکه با تجمیع ارزش واحدهای ممتاز صندوقهای اهرمی به عدد 15.9همت میرسیم که با محاسبه میانگین وزنی هر کدام از صندوقهای اهرمی میتوان اهرم جاری بازار را محاسبه کرد که درحالحاضر، اهرم فعلی بازار در محدوده 133درصد است که در مقایسه با محاسبه میانگین تاریخی اهرم بازار با روش یکسان به عدد 79درصد خواهیم رسید. به طور کلی صندوقهای اهرمی در میانمدت و در بلندمدت به محدوده میانگین تاریخی اهرم خود بازخواهند گشت. نکته دوم نیز این است که با توجه به بالا بودن اهرم 4 صندوق جدید بازار (جهش، موج، بیدار و نارنج) که در محدوده 200درصد و بالاتر از آن هستند، و با توجه به زمزمههای سیاستگذاری جدید سازمان بورس در خصوص اصلاح سقف دامنه اهرم صندوقها از عدد 2 به 1.5، باید سه راهکار را بررسی کرد که در ادامه به آنها پرداخته خواهد شد.

صدور واحدهای ممتاز جدید

با توجه به وضعیت فعلی بازار مبنی بر دامنه نوسان مشترک 2± معاملات سهام و معاملات صندوقها، نمیتوان حباب منفی واحدهای ممتاز را به حباب مثبت رسانده که بر اساس ضوابط سازمان در خصوص صندوقها، صندوقهای اهرمی در این شرایط امکان صدور واحدهای ممتاز را ندارند.

ابطال واحدهای عادی

تنها راهکار صندوقها در هفته بعد از ترور شهید هنیه، عدم صدور واحدهای عادی بوده که در صورت تقاضای بالا ابطال واحدهای عادی، میتوان نگرانی بالایی در خصوص بحران نقدشوندگی واحدهای عادی و ممتاز صندوقهای اهرمی را داشت.

افزایش قیمت واحدهای ممتاز

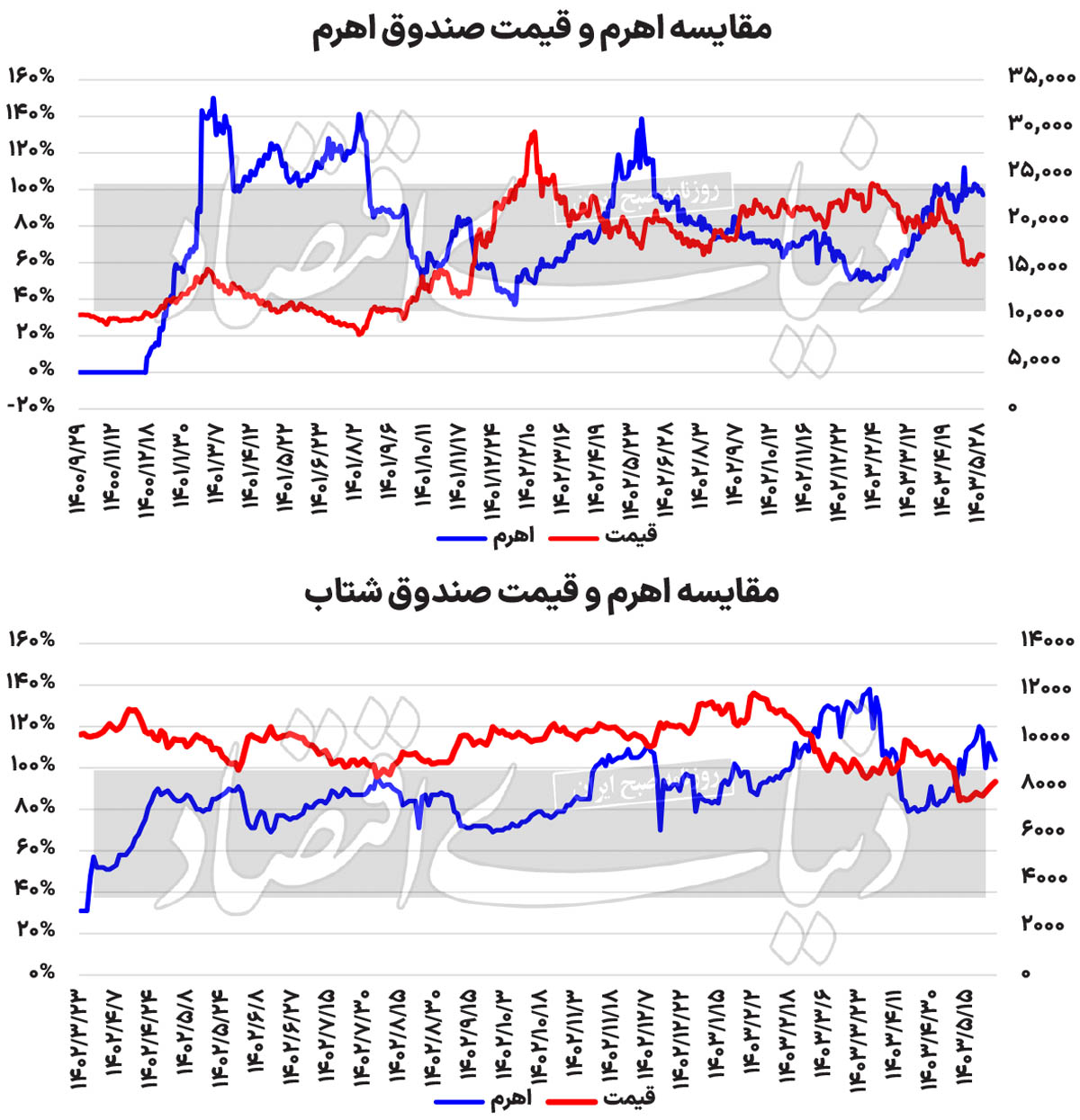

بررسی دادههای قیمتی و محاسبات مربوط به ارزش خالص داراییهای صندوقها، نشاندهنده رابطه معکوس اهرم صندوقها با قیمت روزانه صندوقهاست که براساس فرمول محاسبه اهرم، این رابطه کاملا منطقی است.

رابطه قیمت و اهرم

از طرفی با بررسی تغییرات قیمتی و تغییرات روزانه اهرم 5 صندوق با سابقه بالاتر بازار میتوان به همبستگی قیمتی و اهرمی رسید که این همبستگی به طور میانگین تا حدود منفی 50درصد بوده است که اهرم صندوق وابستگی شدیدی به قیمت داشته است. در نتیجه در صورت انتخاب راهکار افزایش قیمتی برای کاهش اهرم صندوقها به محدوده میانگین تاریخی بازار (80درصد) میتوان انتظار رشد 20 الی 25درصدی را با اولویت صندوقهای با اهرم بالا داشت.

تقابل واحدهای عادی و واحدهای ممتاز

طبق سازوکار صندوقهای اهرمی، این صندوقها به دو بخش صندوق عادی درآمدثابت و همچنین صندوقهای اهرمی با ماهیت واحدهای ممتاز تقسیم میشوند که عموم منابع موجود در صندوقهای عادی را سپردههای بانکی تشکیل میدهند. بر همین اساس، سهامداران واحدهای عادی از یک بازده مشخص ازقبلتعیینشده بر اساس بازدهی صندوقهای درآمد ثابت بهره میبرند که تا قبل از روزهای 13 و 16 مردادماه در محدوده 33.5-31درصد سود اسمی سالانه بود که در صورت عدم حصول بازده مذکور توسط صندوقهای عادی، باید نرخ بازده صندوقهای عادی از محل صندوقهای با واحد ممتاز

تامین شود. با تشدید ریسک ژئوپلیتیک در دهم مردادماه مبنی بر ترور اسماعیل هنیه، بازار سرمایه واکنش بسیار شدیدی به این اتفاق داشت که در نهایت منجر به کاهش ارزش کل بازار سرمایه و کاهش بازدهی واحدهای عادی صندوقهای اهرمی شد که باعث کاهش ارزش واحدهای ممتاز میشد. راهکار مدیران صندوقهای اهرمی برای مدیریت این بحران، کاهش بازده صندوقهای عادی بود که در روزهای 13 و 16مرداد به تصویب اغلب صندوقهای عادی رسید که خود عاملی بر کاهش فشار روی واحدهای ممتاز صندوقهای اهرمی شد. بنابراین میتوان با توجه به عدم امکان جبران حباب منفی، فاصله بسیار زیاد از میانگین اهرم تاریخی، سیاست سازمان در خصوص کاهش سقف اهرم صندوقها، انتظارات مثبت بازار سرمایه در خصوص افزایش نرخ دلار سامانه نیما و کاهش بازدهی واحدهای عادی و همچنین در صورت کاهش ریسکهای سیاسی، بر اساس همبستگی اهرم و قیمت صندوقها، انتظار رشد 20 الی 25درصدی را از کف تجربهشده این صندوقها در 23 مردادماه متصور شد که بخشی از این رشد محقق شده و بخش دیگر نیز محتمل است.