بیسابقهترین ریزش بازار طی ۱۰ماه اخیر در روز یکشنبه رقم خورد

ماشه ریزش بورس

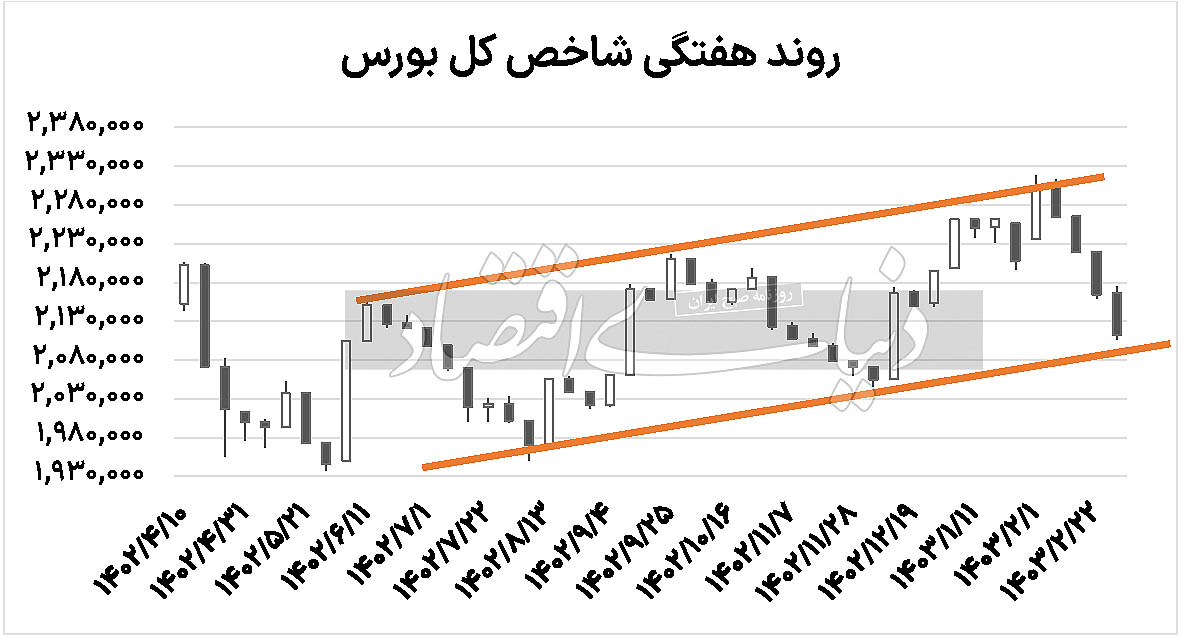

علی قاسمی : بورس تهران طی دومین روز هفته، ساعات معاملاتی سختی را برای اهالی بازار رقم زد، بهطوریکه شاخصکل بورس، با افت 2.74درصدی به 2میلیون و 112هزار واحد رسید. بهنظر میرسد آغوش 2میلیون و 200هزارتومان برای بورس پناهگاه امنی نبود و بازار سهام به دلیل سیاستگذاریهای غلط، خود را به محدوده کف کانال 2میلیون و 100هزار واحد رساند. بازدهی موردانتظار بازار سهام، آنقدر افزایش یافتهاست که بورس باید اعداد پایینی را ببیند، تا بتوان برچسب ارزندگی بر آن زد. این تحولات، در حالی است که شاخص هموزن نیز با افت 20هزارواحدی، 2.85درصد از ارزش خود را از دست داد و این نماگر پس از 125روز معاملاتی، از کانال 700هزارواحدی عبور کرد.

ارزش معاملات خرد به 3هزار و 90میلیاردتومان رسیده و حدود 347میلیاردتومان سرمایه حقیقی از بازار خارج شدهاست. سرکوبگران بورس آنقدر قدرتمند ظاهر شدهبودند که نیاز به شیطنت برخی از نمادها برای افشای صورتهای مالی نبود و بازار صرفا بهدنبال بهانه جدید برای افت بیشتر بود. در روز شنبه، شبندر با انتشار صورتهای مالی خود از کاهش 40درصدی سود هر سهم خبر داد. این شرکت طی اصلاحیهای سود هر سهم خود را به دلیل اشتباه در محاسبه هزینه مالیات تغییر داد. این خبر آنقدر دیرهنگام منتشر شد که قبل از آن جو بازار متشنج شدهبود. در نهایت این تحولات موجب شد تا بازار حساستر از گذشته به روند کاهشی ادامه دهد. با وجود آنکه برخی از معاملات پالایشیها ابطال شد، اما متاسفانه معاملات سایر صنایع موردتایید قرارگرفت و این تبعیض در نهایت به ضرر کل بازار تمام شد.

شبندر بهانه بود؟

شبندر، واژهای بود که در روز یکشنبه در گوش اهالی بازار تکرار شد. این نماد روز شنبه صورتهای مالی سالانه خود را منتشر کرد و به اشتباه، هزینه مالیاتی برای خود درنظر گرفت. با انتشار صورت مالی اشتباه جو بازار را بههم ریخت، اما در میانه ساعات معاملاتی روز یکشنبه، صورتهای مالی خود را اصلاح کرد. هرچند سود این نماد تنها 4درصد پس از اصلاح افزایش یافت، اما متاسفانه در ساعات اولیه بازار آنقدر قیمتها کاهش یافتهبود که جو بازار بهشدت منفی شد. بهنظر میرسد، ریسک تصمیمگیری دولت در کنار ریسک عدمانتشار بهموقع و صحیح اطلاعات فضای سرمایهگذاری در بورس را متشنج کردهاست. هرچند بازار دنبال بهانه است تا افت بیشتری را تجربه کند و فقط صورتهای مالی شرکتها به این جو منفی دامن میزند. بازار آینده را میخرد و بهره بالای 30درصد و سیاستگذاری ضعیف تیم اقتصادی دولت ابهام را افزایش دادهاست. اطلاعات گذشتهنگر بازار پیشخور شده و بازدهی سالگذشته بورس تهران، آیینه تمامنمای شرایط صورتهای مالی شرکتها است. صورتهای مالی که با دخالت بیرویه دولت در افزایش بیش از اندازه هزینهها و افزایش قطرهای دلار نیما، به این روز افتاده و دیگر خبری از سودهای شیرین نیست.

نامه عشقی کارساز شد؟

مجید عشقی؛ رئیس سازمان بورس و اوراقبهادار، طی نامهای به وزارت نفت خواستار اصلاح دستورالعمل قیمت خوراک و فرآوردههای نفتی شد، چراکه در سالگذشته نیز اثرات سیاست غلط تغییر فرمول نرخ بنزین و خوراک پالایشیها، بر بازار نمود پیدا کرد و یکی از عوامل متشنجکننده جو بازار بود. بهنظر میرسد ریاست سازمان بورس عزم خود را برای اصلاح موانع بازار سرمایه جزم کردهاست، اما آنقدر رویکرد غلط در اقتصاد کشور وجود دارد که احتمالا اصلاح همه آنها نیاز به تلاش و زمان بسیار دارد. تلاشهای سکاندار سازمان بورس درخصوص بند«س» مالیاتی نیز نتیجه داد و انتظار میرود همت رئیس سازمان برای برداشتن سایر موانع نیز در آینده افزایش یابد. با توجه به شرایط بورس تهران و دخالتهای دولت در شرکتهای پالایشی، سود این صنعت بهشدت کاهشیافته و احتمالا با توجه به قیمتهای جهانی و روند کرکاسپردها، روند نزولی سودآوری ادامه خواهد داشت. از آنجاکه این صنعت سهم قابلتوجهی در ارزش کل بازار دارد، میتواند یکی از عوامل برهم ریختن بازار در آینده باشد. این موضوع جدای از این موضوع است که با این سیاست نادرست، طرحهای توسعه این صنعت نیز عملا متوقف شدهاست.

چرا بورس بیرحم شدهاست؟

بورس از دیدگاه مردم به یکی از بیرحمترین بازارها تبدیل شدهاست. در ریزش اخیر شاهد آن بودیم که هر تارگت حمایتی، شکست خورد و شاخصکل بورس اعداد پایینی را به خود دید. اول حرف از حمایت 2میلیون و 300هزارواحدی بود. برخی معتقد بودند بازار ظرفیت ریزش بیشتر را ندارد. بورس 2میلیون و 300هزار واحد را با قدرت از دست داد و انتظار میرفت، 2میلیون و 200هزار واحد نقطه پایانی روند نزولی شاخصکل باشد.

خیلی زود این سطح هم از دست رفت. بورس، بیرحمتر از آن بود که به این سطوح احترام بگذارد. شاخص بورس در هیچ سطح حمایتی آرام نگرفت و الان نیز اگر رویههای غلط ادامه یابد، ممکن است شاخص بورس تا 2میلیون واحد نیز افت پیدا کند. نرخ بهره بالا در اقتصاد در کنار عدمهماهنگی تیم اقتصادی دولت، فشار را بر بازار دوچندان کردهاست. سوال اصلی اینجا مطرح میشود که چرا در شاخص 2میلیون و 300هزارواحدی باید بازار را با نسبت قیمت به سود 7.7واحدی خرید. چه اتفاقی در بازار افتاده که برخی گمان میکنند که P/E زیر میانگین تاریخی خود است و ارزنده است؟ زمانی بازار با P/E 8واحدی معامله میشد که نرخ بهره زیر 25درصد بود و ریسکهای تصمیمگیری آنچنانکه اکنون وجود دارد، بر بازار سایه نیفکنده بود. اکنون با بهره 30درصدی و ریسکهای حاکم بر بازار که احتمالا بازده موردانتظار بازار را به 50درصد نیز رسانده و نرخ رشد پایینی که در انتظار سود شرکتها است و احتمالا عمده شرکتها از تورم جاماندهاند، چرا باید بازار را با نسبت قیمت به سود 8واحدی معامله کرد؟ اکنون این نسبت در بازار به 7.42واحد رسیدهاست که رقم موردانتظاری هم بود. چهبسا، این نسبت در اسفند سالگذشته 6.7 واحد بود.

بهطور کلی 3عامل همچنان میتوانند سریال ترسناک بورس را تکرار کنند. اول، نرخ بهره است که با بازار و اهالی آن سرشوخی ندارد. دوم، دلار نیما است که دیگر انگیزهای برای تغییر آن وجود ندارد. اگر با فرض خوشبینانه تورم هزینههای شرکتها حداقل 30درصد باشد، بدون رشد دلار نیما روزهای سختی در انتظار همه شرکتهای بورسی است. برخی از شرکتها که تعداد کمی دارند از ثبات نیما نفع میبرند و عدمتوزیع منفعت اقتصادی در بورس در نهایت به بیاعتمادی دامن میزند. سوم نیز ریسک تصمیمات دولت است که با شدت کمتری از سال99 آغاز شد، اما در دولت سیزدهم به اوج خود رسید و هر آن، این امکان وجود دارد که سود برخی از شرکتها تعدیل منفی شود و دوباره جو بازار را برهم بزند. این درحالی است که اگر امسال بورس رونق نسبی نداشتهباشد، شعار سال که با مشارکت مردم ترکیب شدهاست، عملی نخواهد شد.

قامت سرخ بورس