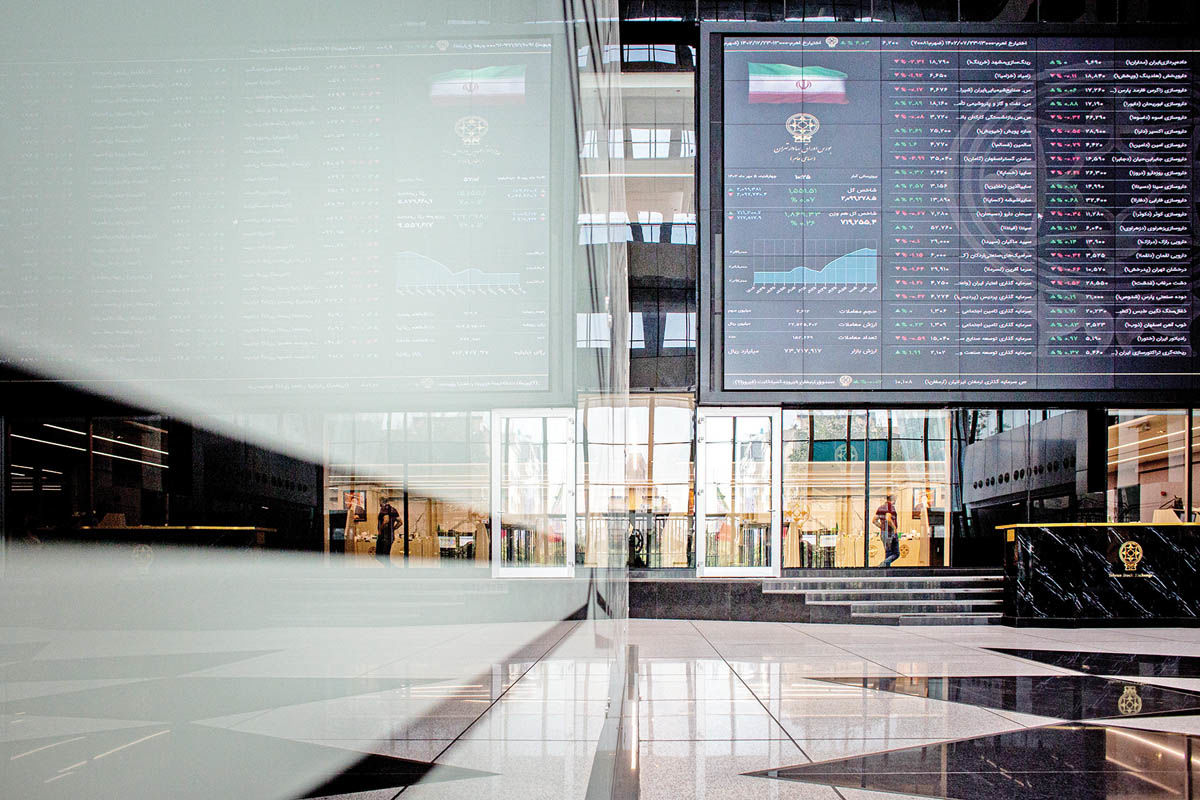

چرا بازار سهام نتوانست در نیمسال دوم تغییر مسیر دهد؟

نیمه تاریک بورس

دنیای اقتصاد/علی محمدی

دنیای اقتصاد/علی محمدی

بررسیهای آماری نشان میدهد شاخص سهام در نیمسال نخست بیش از ۸درصد بازدهی را کسب کرده؛ این در حالی است که در نیمه دوم ۱۴۰۲ درحدود ۱.۳۷درصد بازدهی را به ثبت رسانده است. سایر سنجههای آمای در این بازار حاکی از این است که نیمه دوم سال برای بورسبازان از هر لحاظ نامطلوب بوده است. به عنوان مثال در بخش ارزش معاملات خرد شاهد کاهش ۵۰درصدی این شاخص آماری مهم هستیم. به این ترتیب میانگین ارزش معاملات خرد (سهام و حق تقدم در بورس و فرابورس) که در نیمه اول سال به سطح ۸۵۹۸میلیارد تومان رسیده بود، با ورود به مهرماه پرحاشیه و بعد از ۶ماه اکنون در سطح ۴۳۰۲میلیارد تومان قرار دارد.

از سوی دیگر فشار از ناحیه سیاستگذار پولی در ماههای پایانی سال جاری در جهت کنترل نرخ تورم و صدور مجوز انتشار گواهی سپرده خاص با نرخ سود علیالحساب ۳۰درصدی، موجی از نااطمینانی را نزد فعالان بورسی دامن زد، چرا که تاثیر این بخشنامه بر روند خروج پول اثرات چشمگیری را بر جا گذاشت. با بررسی وضعیت ورود و خروج پول حقیقی به بازار مذکور بهروشنی میتوان متوجه اثر این بخشنامه بر عملکرد تالار شیشهای شد.

آمارها میگویند در نیمه دوم سال خروج پول سهامداران خرد و حقیقی از بازار سهام سرعت بیشتری نسبت به شش ماه اول داشته است. خروج ۲۰۲۷۸ میلیارد تومانی پول از گردونه معاملات سهام بر همین موضوع تاکید میکند. این در حالی است که در نیمسال اول خروج پول حقیقی به میزان ۱۷۸۴۷میلیارد تومان بوده است. طی همین مدت افراد بیشتری از بازار خارج شدهاند. بااینحال برخی از گمانهزنیها حاکی از این بود که شکلگیری انتظارات تورمی میتواند سبب ایجاد رونق در بورس شود. اما با بررسی بسته شدن پرونده بورس ۱۴۰۲ دریافتیم که محرک دلار بهتنهایی نمیتواند بورس را وارد رالی بازارها کند. بهویژه اینکه شرکتهای بزرگ در مباحث صادراتی با ابهامات بسیاری مواجه هستند. درحالیکه معمولا همزمان با رشد بازارهای موازی، عادت به تجربه رشد قیمتهای سهام و تلطیف فضای معاملاتی نیز هستیم، شرایط سال جاری بهکلی از جنس دیگری بود و بورس نتوانست تحرکات جدی از خود نشان دهد. اما چرا این اتفاق برای بازار سهام رخ داد؟

بازنده نیمه دوم

در فوتبال نیمه دوم بازی به نیمه مربیان مشهور است. در واقع مربیان با تحلیل عملکرد تیم خود در نیمه اول، تصمیمات مهمی را برای نیمه دوم اتخاذ میکنند، از تغییر در سیستم تیم گرفته تا تعویض بازیکنان. این تغییرات در راستای این است که مربی تیم بتواند نتیجه بازی را بعد از نود دقیقه به سود خود رقم بزند. به همین دلیل برنده بازی را در نهایت به تفکرات تیم مربیان در بین دو نیمه نسبت میدهند. با ذکر این مثال میتوان شباهتهایی میان بورس و فوتبال مشاهده کنیم. بازار سهام در دو نیمه سال دو روند متفاوت را پشتسر گذاشته است. عملکرد بازار سهام بیانگر این است که بورس نیمه دوم سال را واگذار کرده است.

البته رئیس سازمان بورس همانند مربی یک تیم نمیتواند دست به تعویض و تغییر ترکیب برای فرار از باخت بزند، اما میتواند در برابر عوامل مخل و بخشنامههای آزاردهنده واکنش نشان دهد. به عنوان مثال وقتی فضای استادیوم توسط هواداران متشنج میشود، مربی برای جلوگیری از محرومیتهای احتمالی، از تماشاچیان درخواست میکند از رفتارهای پرخطر همچون پرتاب اشیا به داخل زمین خودداری کنند، تا از این طریق علاوه بر دعوت هواداران به آرامش، جلوی تصیمات بعدی را که به ضرر تیم گرفته میشود بگیرد. در واقع واکنش نشان دادن به برخی اتفاقات میتواند به نفع تیم تمام شود؛ همان نکتهای که طی ماههای گذشته بهکرات از سوی کارشناسان بازار سهام مورد انتقاد قرار گرفته است، اینکه چرا سکاندار بازار سهام در برابر بخشنامههای ضدبورسی واکنش سریع نشان نداده است.

به همین دلیل است که صاحبنظران بورسی «کمواکنشی» در برابر بخشنامههای ضدبورسی از جمله نامه با تاخیر نرخ خوراک ۷هزار تومانی، تغییر ناگهانی فرمول نرخ بنزین برای پالایشگاهها و عقبنشینی فوری از این رویکرد، حواشی ایجادشده درخصوص لغو معاملات فولاد و سیمان در بورس کالا و برخی موارد دیگر را مهمترین عوامل ریزش ۱۵.۱۹درصدی شاخص از قله اردیبهشت تاکنون مطرح میکنند. در واقع با توجه به مهمترین دلیل عقبگرد بورس در نیمه اول سال (مباحث مرتبط با نرخ خوراک)، سیاستگذار بورسی میتوانست با «ورود بهموقع» مانع از ادامهدار شدن حواشی ایجادشده به نیمه دوم سال بشود. اما در عمل این اتفاق رخ نداد.

در همین رابطه کارشناسان بازار سهام معتقدند رئیس سازمان بورس بعد از عملکرد بازار در نیمه نخست باید به این نتیجه میرسید که استراتژی جدیدی را در مواجهه با «ریسکهای مختلف و تهدیدهای احتمالی نیمه دوم» به کار ببندد تا بتواند از پس توفانهای احتمالی زنده بیرون بیاد. ازاینرو برخی از تحلیلگران معتقدند در جایی که بازار به دلیل تنشهای بیرونی، قدرت تحلیلپذیری خود را از دست میدهد، یک سکاندار حرفهای اگر به پیروزی ایمان داشته باشد با تاکتیک و تلاش مضاعف، مانع از باخت میشود. به عبارت دیگر حتی با وجود ریسکهای متعدد، اگر سرمایهگذار به این نتیجه میرسید که تلاشی از سوی متولیان سازمان در جهت «نجات بازار» صورت خواهد گرفت؛ قطعا در صورت فروکش کردن التهابات، سرمایهگذاران به بازار باز میگشتند. اما با توجه به این حفره خالی، بازار سهام با تشدید بدبینی و نااطمینانی مواجه شده است. به همین دلیل میتوان گفت سکاندار بازار نقش مهمی در خروج پول سهامداران حقیقی و اعتماد رختبسته از بازار ایفا کرده است.