ارزش معاملات پس از سه روز متوالی به زیر ۵ همت بازگشت

توقف موقت بورس؟

علی قاسمی : بورس تهران در آخرین روز معاملاتی هفته، شرایط چندان مناسبی را تجربه نکرد، بهطوریکه شاخصکل بورس، با کاهش 6هزار و 500واحدی به 2میلیون و 165هزار واحد رسید. این درحالی است که نماگر هموزن، کاهش 0.15درصدی را تجربه کرد. بهنظر میرسد، بازار سهام نیاز به استراحت کوتاهمدت دارد تا بتواند با نقدینگی بیشتری به روند روبهرشد خود ادامه دهد. همانطور که از نمودار تکنیکال شاخص سهام نیز مشخص است، احتمالا شاخصکل تا سقف کانال صعودی که در نمودار قیمتی ایجاد شدهاست، رشد خواهد کرد و محدوده مقاومتی 2میلیون و 300هزار واحد را لمس میکند.

اگر قیمت دلار از 60هزارتومان عبور کنــــــد، خـــروج شاخصکل از این کانال راحتتر خواهد بود، اما اگر در محدوده 60هزارتومان تثبیت شود، عبور شاخصکل از 2میلیون و 200هزار واحد سختتر خواهد شد، چراکه احتمال رشد دلار نیما نیز منتفی خواهد شد و در صورتیکه دلار نیما نتواند کانال قیمتی جدیدی را به خود ببیند، احتمالا بازار دوباره وارد فاز رکودی خواهد شد. علاوهبر این، اگر بانکمرکزی از پرداخت نرخ بهره بالاتر اجتناب نکند، با رکود حاکم بر بازار، سرمایهها بهثبت نرخ بدونریسک خواهد رفت. احتمال آن وجود دارد که گپ میان نرخ دلار نیما و بازار آزاد پر شده و بازار سهام و شرکتهای آن از این محل نیز منتفع شوند. اکنون این فاصله حدود 50درصد است. این درحالی است که بهطور تاریخی باید فاصله دلار نیما و بازار آزاد حدود 20درصد باشد.

افزایش ارتفاع قیمتهای جهانی

بازارهای جهانی، طی یک ماه گذشته افزایش ارتفاع خوبی را تجربه کردند، بهطوریکه احتمال کاهش نرخ بهره، از قیمتها حمایت میکند. فلزات اساسی رشد بیش از 5درصد را در یک ماه اخیر تجربه کردهاند. قیمت شمش فولاد ایران از 500دلار عبور کردهاست. بهنظر میرسد دیگر سطح پایینی از قیمتهای جهانی در سال2024وجود نداشتهباشد. انسجهانی طلا در حال رکوردزنی است و شاخص کرکاسپرد در حال بهبود است. معاملات پالایشیها نیز تا حدودی به این شاخص مرتبط است. بازار عمدتا تحتتاثیر دو عامل قیمتهای جهانی و قیمت دلار داخلی تحرکاتی را بهثبت رسانده است.

پولهای ریسکپذیر

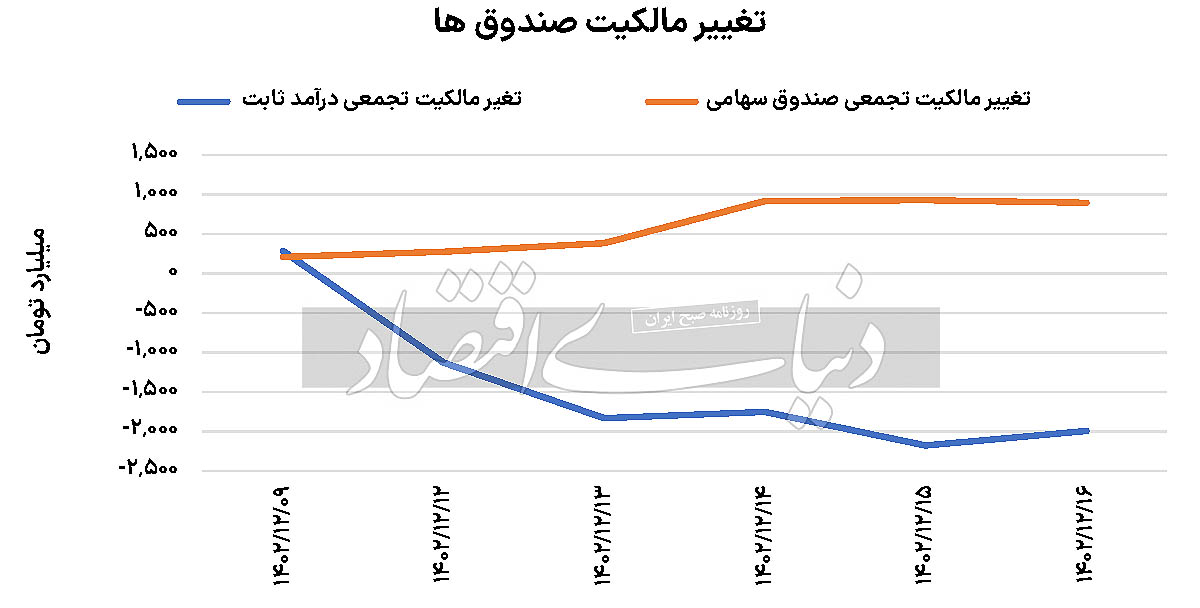

صندوقهای بورسی یکی از بهترین گزینههای سرمایهگذاران برای خرید غیرمستقیم سهام است، بهطوریکه ورود پول به صندوقهای سهامی در روزهای سبز بازار، حدود هزار میلیاردتومان بودهاست. علاوهبر این، برخی از صندوقها ارزش معاملات بسیار بالایی دارند. صندوقهای اهرمی رونق بهخصوصی گرفتند و احتمالا صندوقهایی که ضریب بتای بالایی دارند، با استقبال خوبی مواجه خواهند شد، چراکه در شرایط رونق بازار، سرمایهگذاران تمایل بالایی به صندوقهای اهرمی و پرریسک خواهند داشت. این درحالی است که میزان خروج پول از صندوقهای درآمد ثابت از چهارشنبه گذشته، حدود 2هزار میلیاردتومان بودهاست؛ این درحالی است که حدود 700میلیارد تومان پول وارد صندوقهای سهامی شدهاست. ارزش معاملات خرد نیز اکنون دوباره به زیر 4هزار میلیاردتومان بازگشته است، بهطوریکه میانگین 5روزه ارزش معاملات خرد به بالای میانگین 20، 60 و 120روزه رسیده و انتظار میرود با تداوم فضای رونق بر بازار سرمایه، همچنان میانگینهای متحرک بزرگتر از میانگینهای کوچکتر حمایت کنند.

اختیارهای پرمعامله

بازار اختیار معامله نیز طی این مدت حال و روز خوبی داشت، بهطوریکه ارزش معاملات این بازار دوباره به کانال 200میلیاردتومان بازگشت. همچنین سهم ارزش معاملات این بازار از ارزش مفهومی معاملات بیشتر شدهاست. پرمعاملهترین قرار داد در بازار اختیار معامله، «ضهرم1219» است که حدود 20میلیاردتومان مورد معامله قرارگرفت. قراردادهایی که سررسیدآنها اسفند سالجاری است، احتمالا با افت بیشتر پرمیوم همراه خواهند بود. قراردادهای فروردین و اردیبهشت نماد خودرو در حال فعالشدن است و احتمالا پرمعاملهترینهای بازار خواهند بود. بهنظر میرسد، بازار اختیار معامله روزهای کمرونقی را برای بازار طی یک یا دو روز آتی پیشبینیکند، با این حال قراردادهای اردیبهشت و خرداد ماه مثبت معاملهشده و برخی از آنها پررونق شدهاند.

مسیر پیشروی بازار

بازار سهام، توجه ویژهای به دلار بازار آزاد میکند و بازار آزاد را محرکی برای بازار نیما میداند. با وجود آنکه طی روز جاری دلار نیما به حوالی 40هزارتومان رسید، اما شاخصکل واکنش منفی نشانداد، چراکه دلار تا حدودی از قیمتهای روزهای گذشته عقبنشینی کرد. بهنظر میرسد اگر قرار بر تثبیت دلار زیر 60هزارتومان باشد و بازار نیز به این عقیده برسد که تکانه خاصی در انتظار بازار نیست، نمیتوان انتظار رشد قیمتی برای شاخصکل داشت، چراکه دلار نیما بین 45 تا 50هزارتومان مورد دادوستد قرار خواهد گرفت، لذا از این محل، بازار منتفع نخواهد شد و بازار نمیتواند از 2میلیون و 300هزار واحد عبور کند. قیمتهای فعلی سهام، بسیار پرخطر است و با احتیاط بیشتر باید نسبت به سهام رفتار کرد. همچنان احتمال رشد نماگر اصلی به مقاومت یادشده هست. رشد نرخ دلار تا حدودی اثر نرخ بهره 30درصدی را خنثی کردهاست، اما تثبیت آن به نفع بازار نخواهد بود.

واکنش بورس به موضعگیری متغیرها

علیرضا فرشید، کارشناس بازار سرمایه: هفتهجاری بورس با فروکش ریسکهای اقتصادی همراه بود. موضوعی که رشد 5.4درصدی نماگر این بازار را رقم زد. در این شرایط مهمترین عاملی که میتواند روند بورس را تحتتاثیر قرار دهد، تداوم تحرکات مثبت در بازارهای موازی است.این امر همواره با اندکی تاخیر در معاملات سهام منعکس شدهاست، بنابراین طی روزهای اخیر که قیمت دلار، طلا و سکه رکوردشکنیهای جدیدی را بهثبت رساندهاند؛ انتظارات از بازار سهام نیز افزایش یافتهاست که میتواند سبب ایجاد نوسان مثبت در گروههای مختلف بورس تهران شود.

بازار سهام پس از عبور از شوکهای سیاسی و اقتصادی ماههای قبل ناشی از سیاستگذاریهای اقتصادی و نرخ بهره در این هفته، مسیر عادی را پیدا کرد و با قرارگرفتن در سطح 2.165میلیون واحدی، سه روز سبز رنگ را در این هفته ثبت کرد. بررسی رفتار معاملهگران نشان میدهد؛ نگرانیها در مورد تثبیت روند صعودی بورس پابرجاست. درهمین حال با بازگشت توجه سرمایهگذاران به عوامل درونی بازار بهویژه رکوردزنی درآمد ماهانه بهمن نسبت به 10ماه گذشته، امیدواری به سمت گزارشهای شرکتها بازگشته است؛ بنابراین ممکن است شاهد تداوم نوسانات مثبت در بورس باشیم. 8روز تا پایان سال معاملاتی باقیمانده و این در حالی است که شاخص سهام فاصله چشمگیری با قله اردیبهشت دارد.در هفتهجاری شاهد اتفاقات مثبتی در بازار سهام بودیم، اما علاوهبر این موضوع شاهد شدتگرفتن انتظارات تورمی نیز هستیم. این امر به نوبه خود از عوامل تحریک بازارها محسوب میشود.

انتظارات تورمی بهصورت سنتی در پایان هر سالشکل میگیرد.در کنار این موضوع روند صعودی بازارهای موازی نیز سببشده تا سرمایهگذاران نیمنگاهی به بورس نیز بیندازند، بههمین دلیل از ابتدای هفته تا حدودی از احتیاط معاملهگران کاسته شدهاست، اما واقعیت امر این است که عقبنشینی از برخی سیاستگذاریهای مبهم اقتصادی باعث ایجاد موج امیدواری نسبت به رشد سهام شدهاست.مباحث مرتبط با عوارض صادرات زنجیره فولاد، تحولات مالیاتی در بخش کالاهای خام و نیمهخام و همچنین زمزمه اصلاح مصوبه پالایشیها و افزایش احتمالی قیمت کرکاسپردها اثرات مثبت خود را بر تابلوی معاملات برجای گذاشتهاست.در روزهای اخیرمجددا مباحث جدی پیرامون «احتمال واگذاری سهام حاکمیتی و شرکتی و سهام تودلی» شکل گرفتهاست، بنابراین انعکاس این اخبار را در روزهای اخیر در رشد قیمت زنجیره گروههای آهن و فولاد، پالایشیها، پتروشیمی و خودرو بهعنوان لیدرهای بازار مشاهده کردیم.اقبال به سمت این صنایع میتواند به فضای کلی بازار کمک کند و نمادهای کوچکتر نیز همزمان با آن در مسیر صعوی قرار بگیرند.در این میان باید یک نکته مهم را درنظر گرفت و اینکه هنوز نرخ سود اوراق اخزا بالای 32درصد است.اکنون این اوراق برای سرمایهگذاران نسبت به سهام جذابیت بیشتری دارد.بهنظر میرسد باید در انتظار سرنوشت سیاستگذاریهای اقتصادی بهعنوان «ابرریسکهای بورسی» بود. امری که بهصورت مستقیم وضعیت قیمتی سهام را مورد هدف قرار میدهد.اگر دولت برای تامین کسریبودجه اهداف جدیدی را مدنظر قرار دهد بدونشک بازار سهام از روند تعادلی بازمیماند. تجربه نشانمیدهد؛ دولت برای جبران تامین منابع سراغ هر اهرمی میرود.

هر ابزاری که بتواند برای دولت به درآمد منتهی شود؛ جزو هدفگذاریهای تامین منابع محسوب میشود.در یک سالگذشته مصوباتی که در راستای جبران کسریبودجه اجرایی شدهاست؛ به نوبه خود رکوردهای عجیب و غریبی را شکسته است. مصوباتی که عمدتا گزارشهای حسابرسیشده بنگاهها را تحتتاثیر قرارداده و سبب خروج نقدینگی و کاهش جذابیت بازار سهام شدهاست.با توجه به مباحثی که مطرح شد؛ میتوان بیان کرد که وضعیت شاخص سهام تا پایان سال در بهترین حالت لمس مجدد کانال 2.2میلیون واحد خواهد بود. بهنظر میرسد با رسیدن به فصل مجامع و تعطیلات فروردین احتمالا تقاضا برای سهام افزایش یابد اما با نزدیکشدن به پایان سال و تسویه اعتبارات توسط کارگزاریها، از تب و تاب بازار کاسته میشود اما بهصورت سنتی افرادی که در اسفندماه سهامدار هستند؛ سود مطلوبی در فروردین ماه کسب خواهند کرد.