وفاداران به سهام در والاستریت پاداش گرفتند

استراتژی برنده در ۲۰۲۳

شاخص معیار بورس آمریکا احتمالا امسال کمترین نوسان بین کف و سقف سالانه خود را از سال2017 تجربه میکند. درست است که تحلیلگران بهندرت از ابزارهای نموداری به تنهایی استفاده میکنند، اما عملکرد بد آنها در سالجاری شرایط دردناکی را برای کسانی که به سینگالهای فروش صادرشده از این ابزارها توجه کردهاند، بهوجود آوردهاست. باوجود عوامل مختلفی که به بازار فشار وارد کردند، از جمله یکی از تهاجمیترین چرخههای انقباضی فدرالرزرو در چند دههگذشته، کاهش سود شرکتها در سه فصل متوالی و ورشکستگی چندین بانک محلی آمریکایی، کسانی که امسال از والاستریت خارج شدند، نتوانستند از رالی هفتتریلیون دلاری بازار سهام آمریکا بهره ببرند. به گفته یک استراتژیست ارشد بازار، امسال نویزها و دلایل زیادی وجود داشت که باعث نگرانی سرمایهگذاران بورس شود، اما وقتی کسی سرمایهگذار بلندمدتی باشد، با لحظات زیادی در بازار روبهرو میشود که سختترین کار ممکن این است که کاری نکند. شاخص S&P 500 با رشد 0.2درصدی در پنج روز معاملاتی آخر خود، موفقشد ششمین هفته متوالی سبز خود را ثبت کند. یکی از مدیران گروه مالی هریس شاهد تنبیهشدن مشتریانی بودهاست که زمانبندی اشتباهی درمورد روند بازار داشتهاند. بهعنوان نمونه یکی از مشتریان این موسسه مالی در ماه اکتبر که همزمان با جهش بازده اوراقبدهی، بازارسهام بزرگترین پولبک خود را تجربه میکرد، برخلاف توصیهها تصمیم به خروج از بازار گرفت و از رشد چشمگیر هفتههای اخیر بازار عقب افتاد.

نگاه احتیاطی

گرچه شواهد اخیر بازهم استراتژی مطمئن و آزموده شده سهامداری بلندمدت را تایید میکند، اما نگاه احتیاطیبار دیگر درحال بازگشت به بازار است. براساس دادههای گردآوری شده توسط شرکت کارگزاری وابسته به موسسه مالی مورگان استنلی، صندوقهای پوششریسک هفته گذشته در بازارهای مالی بینالمللی درسمت عرضه سهام قرارگرفتند. کارشناسان گروه گلدمنساکس نیز به مشتریان خود توصیه کردهاند که برای پوششریسک معکوسشدن احتمالی روند بازار، اقدامات احتیاطی لازم را اتخاذ کنند. درهمین حال، یکی از تحلیلگران ارشد

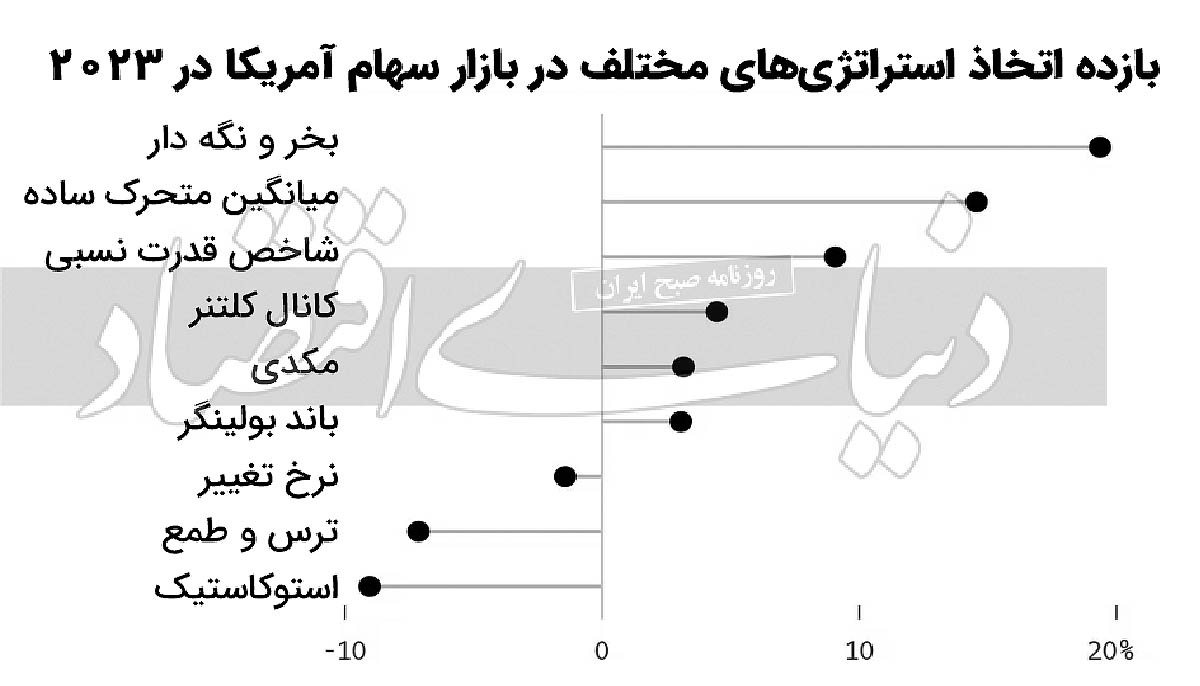

«بنک او آمریکا» معتقد است که بازار سهام در فصل اول سالآینده آسیب خواهد دید. یکی از استدلالهای کسانی که به بازار بدبین هستند این است که نسبتهای ارزشگذاری بورس از میانگینهای تاریخی خود بسیار بالاتر رفتهاست. گرچه انتظارات برای کاهش نرخ بهره بانکمرکزی آمریکا اخیرا باعث تقویت بازار سهام شدهاست، اما این نگرانی نیز وجود دارد که تسهیل احتمالی سیاست پولی فدرالرزرو به علت افت رشد اقتصادی نیز خبر خوبی برای داراییهای ریسکی همچون سهام نیست. از طرف دیگر، اندیکاتورهای تکنیکال نشان میدهند که بازار بیش از حد و بسیار سریع رشد کردهاست. شاخص قدرت نسبی 14روزه مربوط به نماگر S&P 500 ماه قبل سیگنال فروش صادر کرد. همزمان اندیکاتور باندهای بولینگر در وضعیت هشدار قرارگرفت. این هفته نیز اندیکاتور مهم همگرایی و واگرایی میانگین متحرک معروف به مکدی اخطار قرمز صادر کرد. اما باید توجه کرد که خروج از بازار براساس هشدارهای نموداری خیلی در سالجاری به نفع معاملهگران تمام نشدهاست. بلومبرگ مدلهای معاملاتی طراحی کرده است که براساس دادههای یک سامانه رصد اندیکاتورها، موقعیت خرید و فروش اتخاذ میکنند. بررسی وضعیت فعلی این مدلها نشان میدهد که هفت مدل معاملاتی نمودار محور از 22 مدل طراحی شده، در سالجاری زیان ساختهاند و همه مدلها عملکرد بدتری نسبت به استراتژی ساده «بخر و نگهدار» داشتهاند. بررسی مومنتوم بازار در 2023 نیز درس مهمی به سرمایهگذاران میدهد؛ درسالی که بازگشتهای بازار بعد از پولبکهای آن شتاب زیادی دارد، بیرون ماندن از بازار سهام حتی برای دورههای کوتاه، سرمایهگذاران را با ریسک سنگینی مواجه میکند. این بدین معناست که از دستدادن روزهای صعود بزرگ بازار در سالجاری برای سرمایهگذاران بسیار گران تمام شدهاست. درواقع بدون درنظر گرفت پنج جلسه معاملاتی که در 2023 شاهد بالاترین صعود شاخص بودهاند، بازده 20درصدی کنونی بازار از ابتدای سالبه 9درصد کاهش مییافت. اگرچه بازار سهام آمریکا عقب نشینیهای مقطعی داشتهاست، اما در بازه بلندمدت مشخص شدهاست که روند صعودی شاخص به پشتوانه چشمانداز مناسب درآمدی شرکتهای بورسی، پایا بودهاست. در سه ماه سوم سال، سود شرکتهای حاضر در شاخص S&P 500 به مسیر مثبت بازگشت و انتظار میرود که این روند در سال2024 شتاب بیشتری نیز بگیرد.