عملکرد دو سیاستگذار پولی داخلی و خارجی بررسی شد

راه اصلی حمایت از بورس

بررسی تجربه جهانی در زمینه بحرانهای مالی نشان میدهد که بهترین عملکرد در گام نخست، کنترل تورم و در گام بعدی، ایجاد رونق اقتصادی است؛ دو موضوعی که بورس تهران هنوز از آن بیبهره است. آمارها نشان میدهد که در تمامی روزهای بهمن خروج سرمایه از بورس تهران رخ داده است که نشان میدهد بورس به مدار آرامش بازنگشته است.

نقش بازار سرمایه در رشد اقتصادی

یکی از دغدغههای سیاستگذاری، حفظ پایداری رشد اقتصادی کشور است. در کنار رشد اقتصادی، توسعه اقتصادی پایدار مطرح میشود. عملکرد بانکها و بازار سهام در توسعه اقتصادی اثر مستقیم و همافزا دارد. بازار سهام بهعنوان یک بازار سرمایه میتواند به تامین مالی شرکتها کمک کند و با بازجذب سرمایه برای شرکتها نقش بسزایی در تولید، رشد و توسعه ملی ایفا کند. هرچه عملکرد بازار بهتر باشد، اطمینان در بازار افزایش پیدا میکند و ریسک و نااطمینانی کاهش مییابد. در بحرانهای اقتصادی امروزی یکی از بزرگترین مشکلات، مبارزه با نااطمینانی در اقتصاد و ایجاد فضای مناسب برای سرمایهگذاری است. در سالهای ابتدایی دهه ۲۰۲۰ میلادی پس از پایان همهگیری ویروس کووید-۱۹ خیلی از کشورها با از کار افتادن صنایع و شکست بازارهای مالی، تورم و بحرانهای اقتصادی متنوع مواجه شدند. در این شرایط، وقت آن بود که دولتها و بانکمرکزی کشورها، بهعنوان سیاستگذاران سیاستهای پولی و مالی بهمنظور رونق بخشیدن به تولید، حفظ و رشد اقتصادی و کمک به تامین سرمایه شرکتها با اتخاذ سیاستهای پولی و مالی درست از بازارهای مالی حمایت کنند؛ اتفاقی که در سال 1399 برای بازار سهام تهران نیز افتاد و بعد از آن، روند کمثبات و پرافتوخیزی شروع شد که هنوز هم ادامه دارد. اهمیت رشد اقتصادی و نقش مکمل و همافزایی بین عملکرد بانکها و بازار سهام، مطالعه این دو و اثر هریک بر دیگری و نقش بانک مرکزی را بسیار پررنگ میکند.

اثر سیاستهای پولی و مالی بر ریسکهای سرمایهگذاری

با توجه به نوسانات گسترده بازارهای مالی بعد از همهگیری ویروس کرونا، اتخاذ سیاستهای پولی و مالی مختلف توسط کشورها، در حفظ و ثباتبخشیدن به بازارها بعد از پایان همهگیری اهمیت بسزایی داشته است. یکی از مهمترین ویژگیهای این سیاستها برای اثرگذاری درست بر بازار سرمایه باید شفافیت و قابل پیشبینی بودن آنها باشد تا ریسکهای سرمایهگذاری به حداقل برسد و مردم و شرکتها به سرمایهگذاری در بازار سرمایه ترغیب شوند.

سیاستهای پولی که بانکهای مرکزی کشورها آنها را تعیین میکنند، بهطور مستقیم بر حجم پول در دسترس مردم نقش دارند و عرضه پول را کنترل میکنند. در واقع بانکهای مرکزی کشورها سخت و ساده بودن به دست آوردن اعتبارات را برای مردم و شرکتها مشخص میکنند و با کنترل عرضه پول در کنار تعیین نرخ بهره میتوانند حجم پولی را که به بازار سرمایه وارد یا از آن خارج میشود کنترل کنند.

بسیاری از شرکتهای بزرگ با مقادیر زیادی بدهی مواجه هستند. پایین آوردن نرخ بهره بانکمرکزی باعث میشود که این شرکتها توان جذب سرمایه مجدد بیشتری را داشته باشند و با بازجذب سرمایه، داراییهای خود را افزایش دهند. قابلتوجه است که رشد داراییهای شرکتها در ترازنامه در مقابل افزایش بدهیها خواهد بود. این دسترسی به سرمایه مجددا میتواند از دومنظر قابل بررسی باشد. اگر خود شرکت در بازار سرمایه حضور داشته باشد، توانایی بازجذب سرمایه در برابر نرخ بهره پایین، باعث افزایش ارزش شرکت، ورود سرمایه به سهام شرکت و بالا رفتن قیمت سهام آن میشود. از طرف دیگر اگر شرکت، خود در بازار سرمایه حضور نداشته باشد، سهولت دسترسی به اعتبارات برای شرکت، میتواند باعث افزایش سرمایهگذاریهای آن شود و شاید بخشی از این افزایش سرمایهگذاریها در بخش دارایی شرکت به خرید سهام سایر شرکتها و ورود پول به بازار سرمایه ختم شود. از سوی دیگر، سیاستهای مالی که دولتها اتخاذ میکنند، با استفاده از تغییرات در نرخ مالیات و هزینههای دولت اعمال میشوند. دولتها با استفاده از درآمدهای مالیاتی و کنترل هزینههای دولت میتوانند حجم سرمایه در گردش بخش تولید را مشخص و بر ارزش سهام و ورود و خروج پول نظارت کنند. اتخاذ سیاستهای مالی توسط دولتها میتواند تورم را به صورت بالقوه به همراه داشته باشد. یکی از مهمترین ویژگیهای کنترل عملکرد بازار سهام توسط دولتها شفافیت و قابل پیشبینی بودن اتفاقات بازار است. با توجه به اینکه دولتها بهطور مستقیم توان قیمتگذاری و دخالت در بازار سهام کشورها را ندارند، باید با استفاده از ابزارهای پولی و مالی و اتخاذ سیاستهای مناسب در صورت نیاز عملکرد بازار سهام را کنترل کنند. هرچه شفافیت دولتها در اطلاعرسانی تصمیمات بیشتر و گزارشهای لازم به فعالان در بازار سهام دقیقتر و بهموقعتر باشد، اعتماد سرمایهگذاران به سرمایهگذاری در بازار بیشتر خواهد بود و با اطمینان خاطر بیشتری، راحتتر سرمایه خود را به بازار وارد میکنند. بهعنوان مثال، فدرالرزرو به صورت ادواری، سالی دوبار گزارش ریسک منتشر میکند که در آن به بسیاری از مسائلی که عوامل تاثیرگذار بر تصمیمگیری هستند اشاره میشود و سرمایهگذاران میتوانند برای تصمیمگیری از آن استفاده کنند. از طرف دیگر تاریخ دقیق تمام تصمیمات بانکهای مرکزی در سراسر دنیا از هفتهها قبل مشخص است و حاضران در بازارهای مالی میتوانند در صورت وجود هرگونه نااطمینانی در اخبار، مثل اعلام نرخ بهره، تورم، ریسک و... و هر کاری را که لازم میدانند برای حفظ ارزش داراییهای خود انجام دهند.

اثر نرخ بهره بر بازار سهام

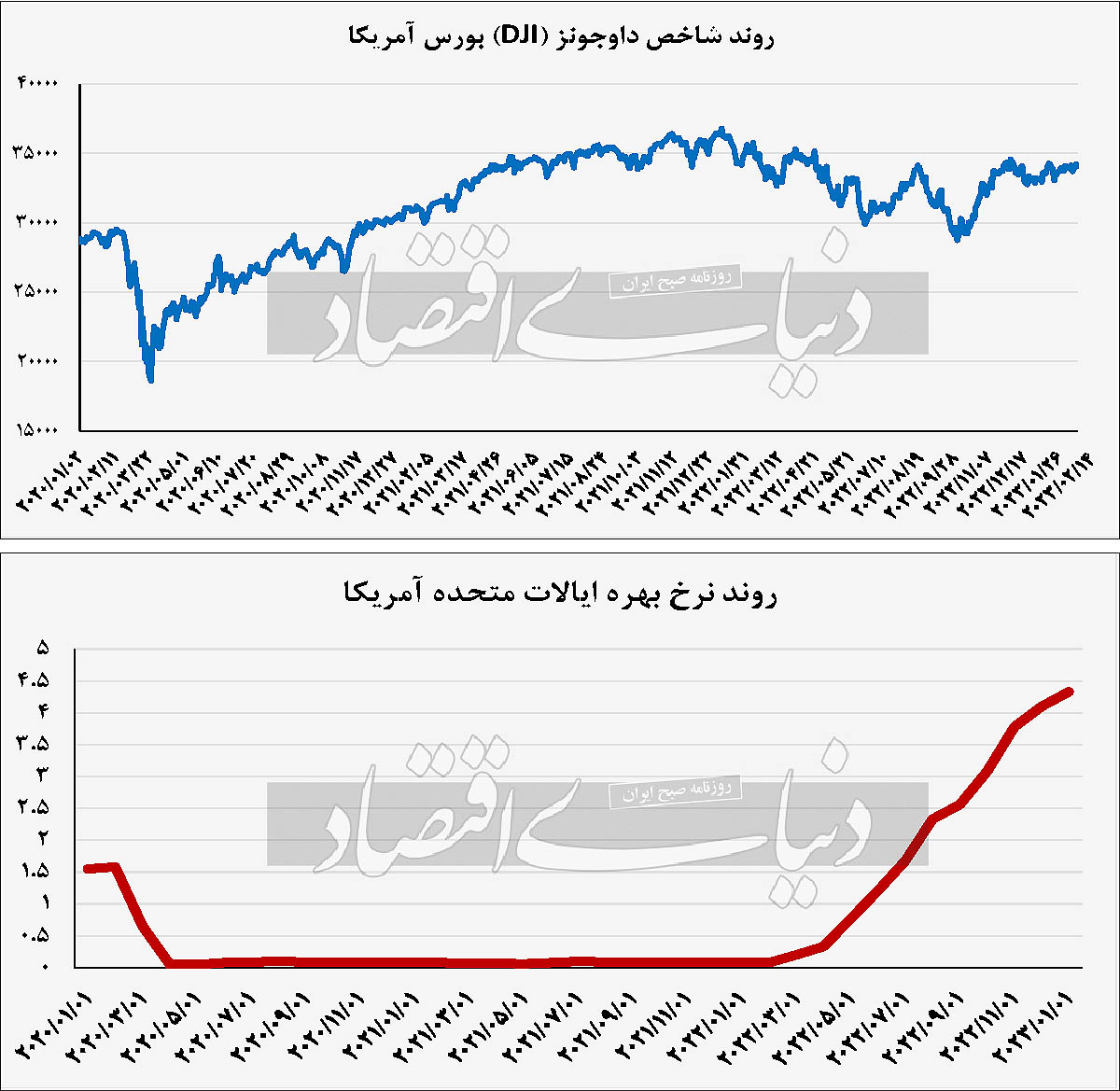

نرخ بهره یکی از مهمترین ابزارهای اقتصاد برای نظارت سیاستگذار بر بازارهای مالی است. نرخ بهره، در واقع قیمت واقعی پول در دست افراد است. در مقایسه هزینه فرصت سرمایهگذاری در بازارهای مختلف نرخ بهره یکی از مهمترین ابزارهای در دسترس کارشناسان برای پیشبینی بازارهاست. بهعنوان مثال، افزایش نرخ بهره از سوی فدرالرزرو، بانک مرکزی آمریکا، ارتباط مستقیم با سقوط سهام داوجونز در آمریکا دارد. نرخ بهره تعیین میکند که یک دلار امروز، چقدر گرانتر از یکدلار فرداست. از طرف دیگر با توجه به اینکه نرخ بهره بهطور مستقیم نرخ تنزیل را مشخص میکند، تصمیمات بانک مرکزی در بالا بردن یا پایین آوردن نرخ بهره میتواند اثر بزرگ و مستقیم بر بازار سهام داشته باشد. اهمیت نرخ بهره بر بازار سهام از دو جهت قابل بررسی است. اول از آن جهت که هرچه نرخ بهره پایینتر باشد، با توجه به دسترسی بنگاهها به اعتبارات ارزانتر، انگیزه شرکتها برای قرض گرفتن از بانکها بیشتر میشود. بدهیهای شرکت نزد بانک به عنوان دارایی در شرکت ثبت میشود و این موضوع میتواند یک تصویر اشتباه ایجاد کند که انتظار از سوددهی سهام در آینده را بیشتر میکند. از طرف دیگر نرخ بهره با مشخص کردن نرخ تنزیل، برای ارزیابی و ارزشگذاری شرکتها به کار میرود. اگر نرخ بهره بالا رود، با توجه به اینکه ارزش دارایی بنگاه افزایش مییابد، بنگاه ترجیح میدهد با کاهش تولید، هزینههای جاری را کاهش داده و از ارزش سرمایه و افزایش آن در آینده بهره ببرد. بنابراین ابزار نرخ بهره در دست بانکهای مرکزی کشورها یکی از مهمترین ابزارهای سیاستگذاران برای کنترل روند بازار سهام است.

سیاستگذاری در اقتصاد باز

یکی از موفقترین بانکها در عبور از بحران پس از پایان کووید-۱۹، فدرالرزرو، بانک مرکزی آمریکا بود که عملکرد آن قابل بررسی و مطالعه است. با توجه به باز بودن اقتصاد آمریکا، دولت و بانک مرکزی توان دخالت مستقیم در بازارها از طریق وضع قوانین را ندارند. این موضوع اتخاذ سیاستهای پولی و مالی را بسیار پررنگ میکند. در ابتدا برای حمایت از خانوارها و مشاغل، با کاهش نرخ وجوه فدرال در دونوبت به اندازه ۵/ ۱درصد، باعث شد وامدهی آسانتر شود تا از شکست بازار جلوگیری کند. نرخ وجوه فدرال در کوتاهمدت بر سایر نرخها و نیز بر نرخهای بلندمدت اثر دارد. پس از آن با کمک ابزار راهنمای پیشرو که پس از بحران مالی ۲۰۰۷ تا ۲۰۰۹ تقویت شده بود، به سرمایهگذاران اطمینان خاطر داد که نرخ بهره تا زمان عبور از بحران و رسیدن به تورم ۲درصد ثابت بماند. در سپتامبر ۲۰۲۰ با اتخاذ این سیاست پولی قرار شد تا رسیدن بازارها به حداکثر اشتغال، نرخ بهره پایین بماند.

وامدهی فدرالرزرو به بانکهای تجاری و نیز شرکتهای بزرگ و کوچک، باعث رونق گرفتن مجدد تولید شد. پس از آن بانک مرکزی آمریکا تغییر نرخ بهره پس از نزدیکشدن بازارها به شرایط حداکثر اشتغال، با توجه به تورمی که پس از بحران ایجاد شده بود، کمیته بازار باز فدرالرزرو (FOMC) علام کرد که تصمیم دارد در سهنوبت نرخ بهره را ۲۵/ ۰درصد افزایش دهد تا با تورم پس از بحران و وامدهیها نیز مبارزه کند.

شفافیت بانک مرکزی آمریکا و نیز گزارشهای ادواری مرتب، در دوران پس از بحران باعث افزایش اعتماد سرمایهگذاران به بازارهای مالی شد و پس از ریزش بعد از کرونا، اقبال سرمایهگذاران به شاخص داوجونز نشان داده شد.

اهمیت استقلال بانک مرکزی

مستقل بودن بانک مرکزی از بدنه دولت مزایای بسیاری برای اقتصاد دارد. یکی از ابتداییترین و مهمترین فواید بانکمرکزی مستقل، کنترل تورم است. بانک مرکزی غیرمستقل ممکن است با توجه به وابستگی به سیاست، سوای فکر کردن به ثبات اقتصادی کلان و حفظ پایداری فضای سرمایهگذاری در کشور، بسته به نیاز سیاستگذار، تصمیماتی اتخاذ کند که تورم یکی از اولین پیامدهای آن باشد. سیاست پولی، سیاست حکمرانی برای جلوگیری از تورم است. در کنار آن اگر سیاستهای مالی دولت، مثل افزایش مالیات باعث کاهش تولید شود یا افزایش مخارج دولت، تورم ایجاد کند، سیاست پولی باید برای مبارزه با تورم استفاده شود تا با کنترل عرضه پول جلوی رشد تورم را بگیرد. از طرف دیگر، هر چقدر بانک مرکزی مستقلتر باشد، با توجه به توانایی کنترل بدهیها و اعتبارات و وام دادنهای بانکهای تجاری، میتواند با کنترل پایداری بدهیها، احتمال وقوع بحرانهای مالی را کاهش دهد.

نسخه ایرانی بانک مرکزی

بحران کووید-19 نگرانیها در مورد استقلال بانکمرکزی را در سراسر دنیا افزایش داد. خیلی از دولتها به بانکهای مرکزی فشار آوردند تا علاوه بر تخصیص وامهای کمبهره برای مقابله با بحرانهای اجتماعی همهگیری، کسری بودجه و خسارات واردشده به دولت، از جمله هزینههای بهداشتی-درمانی کووید-19 را تامین کنند. به همین ترتیب، تورم، در دوره پساکرونا میتوانست با کسب مالیات تورمی به داد دولتها برسد و مشکلات اقتصادی آنها را حل کند. ایران نیز از این قاعده مستثنی نبود. با توجه به وابستگی بانک مرکزی به دولت، دولت به بانک مرکزی فشار آورد تا برای وامهای یکمیلیون تومانی حمایتی دولت تامین سرمایه کند. از طرف دیگر دولت با فشار آوردن بر بانک مرکزی، با عرضه پول در شرایط کسری بودجه از رشد تورم جلوگیری نکرد. بهعلاوه، بانک مرکزی که مهمترین ابزار کنترل بازارهای مالی، یعنی نرخ بهره را در اختیار داشت، در شرایط ریزش شدید بورس تهران، در تابستان سال 1399، نرخ بهره را ثابت نگهداشت و کمکی به پایداری بازار سهام و جلوگیری از بحران مالی در پی سقوط شاخص کل بازار نکرد. درواقع دو نگاه کلی به بازار سهام وجود دارد.

یک راه این است که با افزایش عرضه پول به واسطه تسهیلاتدهی و پایین نگهداشتن نرخ بهره، سبب افزایش حبابی شاخص بورس شد؛ مشابه اتفاقی که در سالهای 1398 و 1399 در بورس تهران رخ داد. راه دوم این است که سیاستگذار پولی نرخ تورم را در کشور کنترل کند و ثبات را به اقتصاد بازگرداند، پس از آن با استفاده از بستههای سیاست پولی به رونق اقتصاد کمک کند. تجربه جهانی نشان میدهد که راه دوم، راه درستتری برای حمایت پولی از بازار سهام است.