ریسکهای سیاستگذاری چه شرایطی را برای بازار سهام رقم زد؟

ابعاد بورسی خسران دهه۹۰

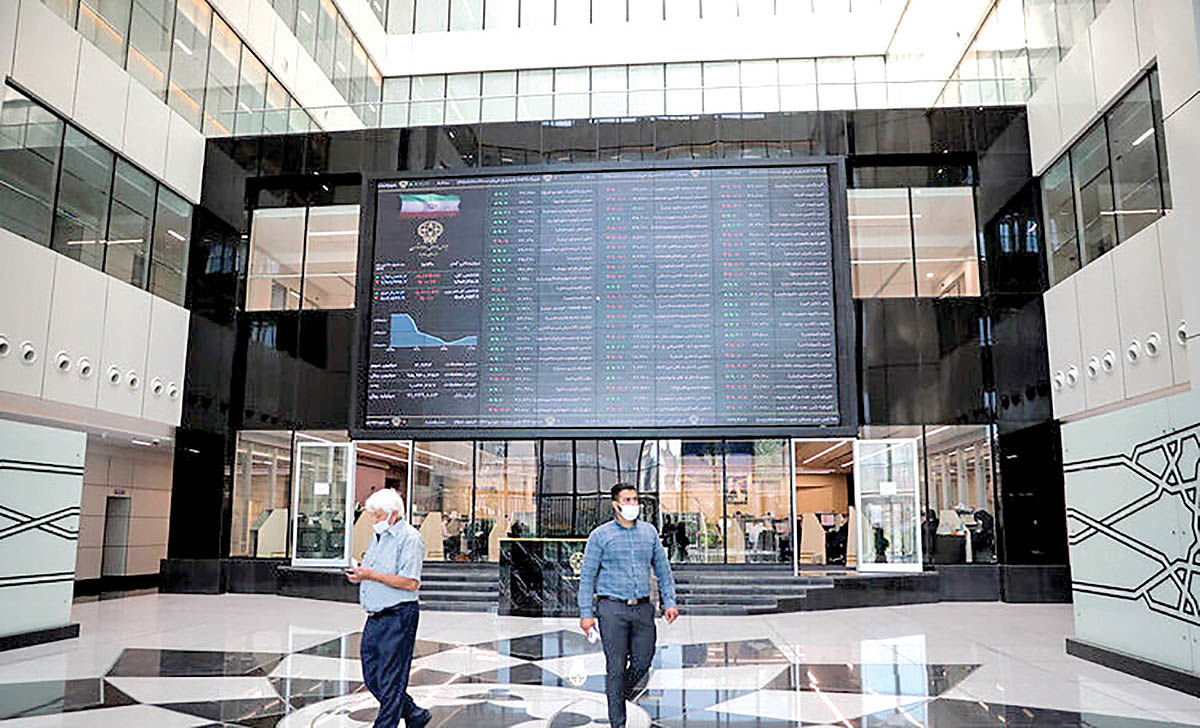

شواهد حاکی از آن است که بازار سهام مجددا در مسیر نزولی قرار گرفته و با تضعیف بنیه حقوقیها برای خرید بیشتر سهام توان چندانی برای صعود ندارد. اینطور که بهنظر میرسد یکبار دیگر پولپاشی در بورس تهران شکست خورده و حمایت دستوری از بورس باید جای خود را بهکارهایی اصولیتر بدهد. هماکنون نااطمینانی در اقتصاد ایران به حدی است که با توجه به رشد کمی بازار سرمایه و افزایش ضریب نفوذ آن در بین مردم عادی اگر تغییر رویکرد به این بازار صورت نگیرد، بورس همچنان به بیراهه رفته و در ادامه شکستی که در دهه۹۰ متحمل شد، در طول یک دهه پیشرو نیز احتمالا نتواند بهجز افزایش در شاخص آن هم به شکل دفعتی و موقت، نشانی از رونق واقعی و توسعه پایدار را شاهد باشد، از اینرو بدون شک بازار سهام را بهجز احترام به اصول اقتصادی و ارتقای ساختارها راه دیگری نیست.

راه تکراری بورس

بورس تهران برای دومین روز متوالی شاهد کاهش نسبی قیمتها بود. در این روز عقبگرد ۵۹/ ۰درصدی شاخصکل در حالی رقم خورد که در ابتدای هفته همچنان تصور میشد که احتمالا بهمن ماه، ماهی متفاوت برای بازار سهام کشور باشد و بالاخره پس از چندماه رکود بیوقفه این بازار به روندی صعودی پا بگذارد، با این حال این آرزو محقق نشد. بازار سهام که پس از مصاحبه شبانه رئیسجمهور و وعده وی به حمایت از بورس با سفارشهای خرید حقوقیها سبزپوش شده بود مجددا با کاهش توان آنها برای حمایت تصنعی از بازار به مدار منفی قیمتها پا گذاشت تا شاهد واقعیت این روزهای بازار که همان رویگردانی حقیقیها از سرمایهگذاری در سهام است، باشیم. همین امر سبب شد تا در روز دوشنبه هم میانگین وزنی قیمتها در بورس کاهشی باشد و دماسنج اصلی این بازار با ثبت افت بیش از ۷هزار و ۵۰۰واحدی به محدوده یکمیلیون و ۲۷۴هزار واحد بازگردد. افت ۵۹/ ۰درصدی در شرایطی روی داد که طی روز یاد شده نمادهای کوچک بازار نسبت به نمادهای شاخص کاهشقیمت بیشتری را تجربه کردند و به سبب همین شاخص هموزن را در حدود ۷۷/ ۰درصد به پایین کشیدند. اینطور که بهنظر میرسد در حالحاضر دلایل زیادی برای امیدواربودن به آینده بورس وجود ندارد. طی ماهها و هفتههای اخیر تنها چیزی که توانسته بهطور موقت بازار را از حالت رکودی خارج کند و برای مدتی کوتاه به محدوده سبز تابلوی بورس بکشاند، حمایتهای دستوری و خریدهای حقوقی بوده که در مقابل با عرضه قابلتوجه سهام از سوی حقیقیها همراه شده و روند خروج سرمایه سرمایهگذاران خرد از بازار سهام را تسهیل کرده است. ناگفته پیداست که دیگر حرفدرمانیها در بازار سهام اثر چندانی ندارد. جلسات متعدد و مصاحبههای گوناگون تاکنون تنها توانستهاند در مسیر طولانی کاهش قیمتهای بورس وقفههای جزئی ایجاد کنند. این در حالی است که در طول همین مدت که بازار سخنپراکنیهای حمایتی و ارائه برنامههای گوناگون پیرامون بازار سهام داغ بوده، اما در عمل هیچ قدم رو به جلویی که بتواند برای طولانیمدت عملکرد بازار سهام را تسهیل کند وجود نداشته است. اینطور که بهنظر میرسد حالا پس از گذشت ۱۸ماه از شروع کاهش قیمتها در بورس نیازمند آن هستیم که با نگاهی دقیق به گذشته دیدی واقعبینانهتر نسبت به شرایط موجود پیدا کنیم.

بورس بخشی از اقتصاد

حقیقت امر این است که بورس ایران نیز بخشی از اقتصاد کشور است و دقیقا شرایط اقتصادی را منعکس میکند. همانطور که در گزارشهای پیشین بارها موردتوجه قرار گرفته، این بازار به سبب آنکه قیمت سهام شرکتها را در خود نمایان میکند، میتواند طی شرایطی که سایر عوامل از ثبات نسبی برخوردار هستند وسیله مناسبی برای پوشش ریسک تورم باشد و از همین منظر با افزایش تقاضای سهام روبهرو شود. دلیل چنین تقاضایی این است که قیمت سهام دربر گیرنده عواملی نظیر ارزش جایگزینی، درآمدهای آتی شرکت و انتظاراتی است که مردم درخصوص آینده یک بنگاه اقتصادی دارند. دقیقا به همین دلیل است که از سالهای۹۷ تا ۹۹ شاهد شکلگیری روند صعودی پرقدرت در بازار سهام بودیم که در آخرین دوره با شیب قابلتوجهی تسریع شد و وضعیت کنونی را بهدنبال آورد. همین توضیح کوتاه بهخوبی نشان میدهد که بازار سرمایه به مانند بازارهای مالی در کشورهای پیشرفته در دوره رونق خود نمایانگر بهبود وضعیت اقتصادی کشور نبوده و صرفا سقوط ارزش ریال و همنوایی بازارهای جهانی با افزایش ارزش فروش دلاری شرکتهای داخلی را به نمایش گذاشته است. تمامی این تحولات در سالهای پایانی دهه منتهی به سال۱۴۰۰ روی داده که میانگین سرمایهگذاری در کشور صفر بوده و تحریمهای پیدرپی و ریسکهای سیاسی گوناگون سرمایهگذاران داخلی و خارجی را از ورود به چرخه مخاطرهانگیز کسبوکار اقتصاد ایران بازداشته است. برای اینکه بدانیم چرا و چگونه به این نقطه رسیدهایم میتوان دلایل بسیاری را ذکر کرد. با این حال آنچه که مسلم است اینکه دستیابی به یک بازار سرمایه پویا هرقدر هم که برای نیل به این خواسته تلاش شود در یک اقتصاد پرحاشیه قابلحصول نیست. به عبارت بهتر اگر قرار باشد از بورس حمایت شود باید در ابتدا فکری به حال اقتصاد کشور کرد و در ادامه نیز از کانالهای کارشناسی و اصولی اقدام به حمایت از بازار سهام و سهامداران آن کرد، نه از مسیر پولپاشی و دستور.

کودک بزرگسال بازار سهام

همانطور که گفته شد در طول سالهای اخیر اقتصاد ایران مسیر مناسبی نداشته است. کاهش مداوم سرمایهگذاری به کاهش درآمد سرانه ایرانیان انجامیده و در این میان سیاستگذار همان الگویی که در بورس پیاده کرده را با وعدههای حمایتی کلانتر و معیشتی در اقتصاد پی گرفته است. این در حالی است که به گفته بسیاری از اقتصاددانان هماکنون ایران در بسیاری از جوانب نیازمند تغییر رویکرد مدیریتی است؛ تغییری که لزوم و ضرورت آن در بازار سهام بیشتر از سایر بخشها حس میشود. در سالهای اخیر بازار سهام به سبب نیاز مردم به حفظ ارزش دارایی رشد قابلتوجهی کرد و به زعم بسیاری هماکنون این بازار ۵۸میلیون سهامدار دارد.

این رشد سریع در شرایطی روی داده که بازار یادشده از حیث نرمافزاری، سختافزاری و قانونی همچنان یک بازار مالی عقبافتاده است که از مهمترین معیارهای کارآیی به دور مانده و مسوولان آن برای برونرفت از شرایط موجود تنها راهی که پیشرو دارند تزریق منابع سایر ذینفعان بازار به چرخه معاملات است.

چنین نگاهی طی ماههای گذشته در اقتصاد نیز جریان داشته و خود را در قالب سیاستهایی نمایان کرده که بیشتر به توزیع فقر میماند تا توزیع ثروت. آنچه در بورس روی میدهد هماکنون الگویی از همین توزیع فقر است؛ سیاستگذار با اجبار پشتپرده سرمایههای حقوقی به خرید سهام در حالی به هدف رشد شاخص بورس دست پیدا میکند که با مداخله در تصمیمگیریهای آنها امکان سرمایهگذاری بجا و بهموقع را از فعالان نهادی بازار سلب میکند. این الگوی تکراری در شرایطی بهطور مدام تکرار میشود که تجربه کنونی بورس نشان داده با گسترش دستوری سرمایه بهجای آنکه بازار به تعادل و رونق دست پیدا کند، تنها فرصتی موقتی برای خروج سرمایه و برخی دیگر از اشخاص فراهم میشود که به عبارت بهتر همان توزیع رانت و تشدید عدمتقارن اطلاعات در بازار سهام را بهدنبال دارد.

تمامی اینها در شرایطی رخ داده که وعده تمامی مدیران بازار سهام برای رفع قوانین دست و پا گیر نظیر دامنهنوسان و حجم مبنا تاکنون در حد حرف و حدیث باقیمانده و توسعه و اصلاح ساختارها و سختافزارها نیز در هالهای از ابهام قرار دارد. تمامی اینها به کنار؛ بررسی اخیر «دنیایاقتصاد» نشان از آن دارد که در حوزه مدیریت ریسک صندوقهای سرمایهگذاری نیز تاکنون عملکرد قابلتوجهی از سوی مدیران رخ نداده است.

ضرورت عدممداخله

حرکت زیگزاگی شاخص سهام در ماههای اخیر زیر سطح یکمیلیون و ۳۰۰هزار واحدی بسیاری از فعالان و کارشناسان بازار سهام را که تا ماههای قبل خواستار حمایت از این بازار بودهاند به این باور و واقعیت رسانده که بهترین رویکرد برای بازار سهام بهجای حمایت دستوری از آن رهاکردن آن است تا بلکه این بازار خود با توجه به تمامی عوامل تاثیرگذار بر آن به تعادل برسد. اینطور که بهنظر میآید چنین خواستهای اصلا هم بیجا نیست، چراکه احتمال احیای توافقموقت بر سر مساله هستهای بسیار بیشتر از توافقی پایدار با تضامین قانونی از سوی ایالاتمتحده است و هزینه بالای مبادله نیز به سبب نپیوستن کامل به FATF در هالهای از ابهام قرار دارد. از سویی دیگر بررسیهای کلان اقتصادی نشان میدهد که به سبب هزینههای بالای دولت نمیتوان افزایش مداوم پایه پولی را منتفی دانست. تمامی این عوامل میتواند در سالهای پیشرو عدمقطعیت در اقتصاد و بهتبع آن بازار سهام را در سطحی بالا نگه دارد. اینطور که بهنظر میرسد با توجه به تمامی عوامل گفته شده بازار سرمایه بیش از آنکه نیازمند ارائه بستههای حمایتی باشد، نیازمند تغییر نگاه و رویکرد کلان مدیریتی است تا بلکه از این رهگذر واقعبینی جای شعار و آرزوپردازی را بگیرد و در آستانه شروع دهه تازه روند فعالیت بازار سهام شیوهای معقول پیدا کند. تغییری که بدونشک باید بر اساس تلاطم احتمالی در اقتصاد صورت بگیرد و مسیر بازارهای مالی کشور را به عواملی نظیر سیاست خارجی یا حتی داخلی گره نزند.