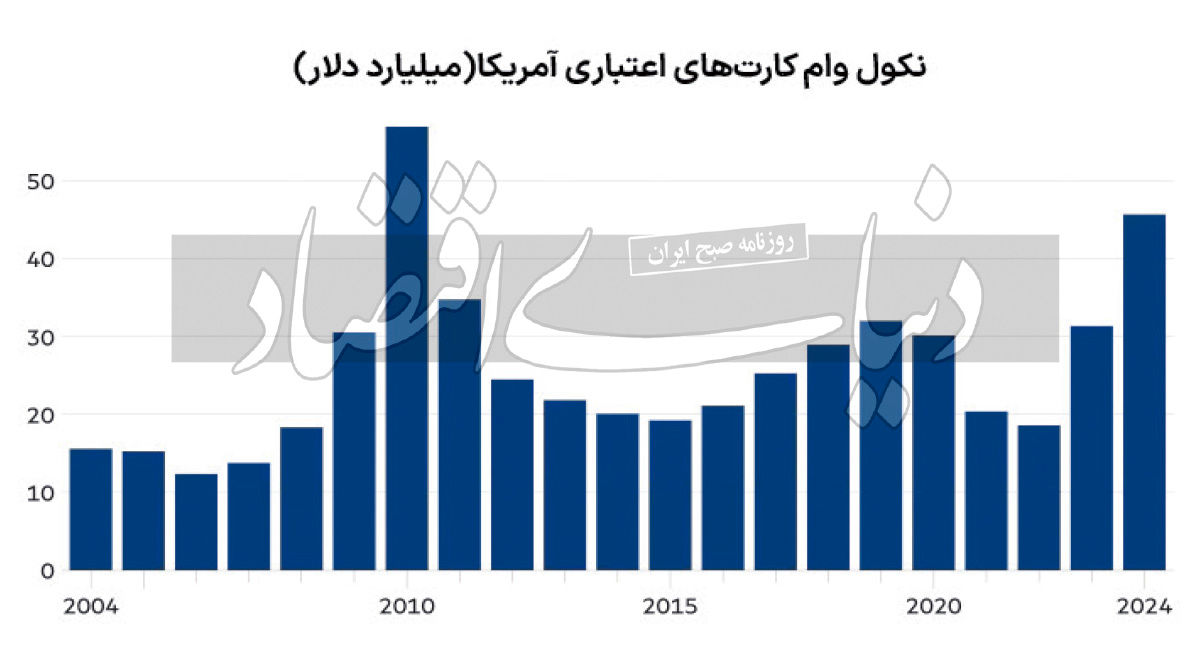

نکول وام کارتهای اعتباری در آمریکا به سقف ۱۴ ساله رسید

غافلگیری آمریکاییها از رشد تورم

بر اساس دادههای صنعتی که توسط BankRegData جمعآوری شده، وامدهندگان کارت اعتباری در ۹ ماه اول سال ۲۰۲۴ مبلغ ۴۶ میلیارد دلار از وامهایی را که در زمان طولانی به تعویق افتاده بودند، به عنوان خسارت در صورتهای مالی خود درج کردند. این رقم ۵۰ درصد بیشتر از مدت مشابه سال قبل بود و بالاترین سطح در ۱۴ سال گذشته را به ثبت رساند. حذف وامهای معوق از حسابهای دریافتنی بانک و درج آن به عنوان خسارت، زمانی اتفاق میافتد که وامدهندگان اطمینان حاصل میکنند که احتمال بازپرداخت وامها توسط وامگیرنده کم است. این شاخص به عنوان یک معیار مهم از فشار جدی بر وامها محسوب میشود. مارک زندی، رئیس موسسه تحلیل اقتصادی Moody’s گفت: «خانوارهای آمریکایی با درآمد بالا مشکلی ندارند، اما یکسوم پایین درآمدی، کاملا تحت فشار هستند.» او افزود: «نرخ پسانداز این خانوارها در حال حاضر صفر است.» با استناد به فایننشال تایمز، افزایش چشمگیر نکولها نشانگر کشش مالی بیشتر مصرفکنندگان پس از سالها تورم بالا است. در همین حال، فدرال رزرو هزینههای استقراض را در سطوح بالایی نگه داشته است. اگرچه بانکها هنوز گزارش نکول سهماهه چهارم سال را منتشر نکردهاند، اما نشانههای اولیه حاکی از این است که تعداد بیشتری از مصرفکنندگان، در بازپرداخت بدهیهای خود دچار تاخیر میشوند. به عنوان مثال، بانک کاپیتالوان، سومین وامدهنده بزرگ کارت اعتباری در ایالاتمتحده پس از جیپی مورگان و سیتیگروپ، اخیرا اعلام کرد که نرخ سالانه حذف بدهیهای کارت اعتباری آن تا نوامبر به ۶.۱ درصد رسیده است. این رقم در سال گذشته، ۵.۲ درصد بود. در این میان برخی از مدیران اذعان کردند که قدرت خرید مصرفکننده کاهش یافته است. مصرفکنندگان ایالاتمتحده پس از پایان محدودیتهای دوران پاندمی، با پول زیادی که پسانداز کرده بودند، آماده خرید بودند. وامدهندگان کارت اعتباری نیز مشتاق بودند تا به مشتریانی که پیشتر رتبه اعتباری پایینی داشتند خدمات خود را ارائه کنند. زیرا موجودی بالای حساب بانکی این افراد، ظاهرا قابل اعتمادبودن وامگیرندگان را نشان میداد. در نتیجه، موجودی کارتهای اعتباری بهشدت افزایش یافت و در مجموع ۲۷۰ میلیارد دلار در سالهای ۲۰۲۲ و ۲۰۲۳ رشد کرد و در میانه سال ۲۰۲۳ برای نخستین بار مجموع بدهی کارت اعتباری مصرفکنندگان را به بیش از یک تریلیون دلار رساند.

این هزینهها همراه با اختلالات زنجیره تامین ناشی از کرونا منجر به افزایش تورم شد و فدرال رزرو را وادار به افزایش نرخ بهره و هزینه استقراض کرد. افزایش موجودیها و نرخ بهره باعث شده است که آمریکاییهایی که نمیتوانند صورتحسابهای کارت اعتباری خود را بهطور کامل پرداخت کنند، از ابتدای سال ۲۰۲۴ تا سپتامبر ۱۷۰ میلیارد دلار بهره بپردازند. این موضوع بخشی از پول اضافی موجود در حسابهای بانکی مصرفکنندگان، به ویژه مصرفکنندگان کمدرآمد را از بین برد و در نتیجه، تعداد بیشتری از این وامگیرندگان در پرداخت بدهیهای کارت اعتباری خود دچار مشکل شدهاند. پس از نزدیک شدن نرخ تورم به هدف بانک مرکزی، فدرالرزرو طی چند مرحله نرخ بهره را کاهش داد. با این حال، امیدها برای کاهش سریع نرخ بهره برای سال ۲۰۲۵ از بین رفت؛ زیرا مقامات پیشبینی کردند که تنها نیم واحد درصد کاهش نرخ بهره در سال آینده رخ خواهد داد. یکی دیگر از نشانههای ضعف قدرت خرید مصرفکنندگان این است که حتی پس از حذف نزدیک به ۶۰ میلیارد دلار بدهی کارت اعتباری مصرفی در سال گذشته، همچنان ۳۷ میلیارد دلار دیگر از وامهای کارت اعتباری وجود دارد که حداقل یک ماه از سررسید آن گذشته است. نرخهای دیرکرد کارتهای اعتباری، در ماه ژوئیه به اوج رسیدند و تنها اندکی از اوج خود فاصله دارند. به نظر میرسد که تعرفههای احتمالی ترامپ و رشد نرخ تورم و نرخ بهره پس از آن، میتواند در سالهای آتی بر مشکلات مصرفکنندگان بیفزاید.