فلز گرانبها رکورد جدیدی را به ثبت رساند

طلا بر قله ۲۴۰۰ دلاری

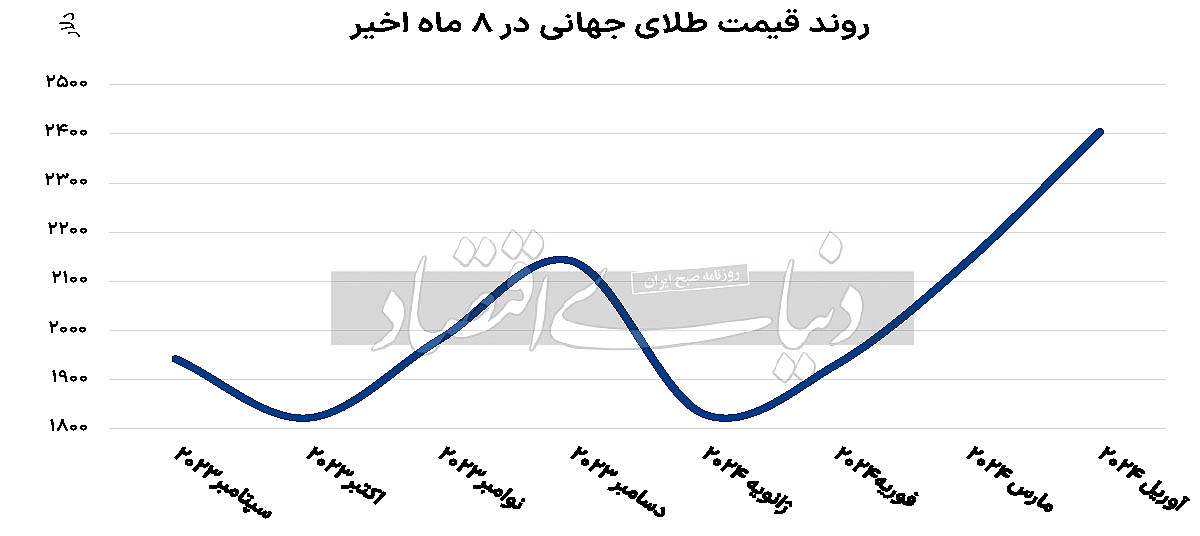

روز گذشته طلای جهانی توانست رکورد جدیدی از خود برجا بگذارد و به ارزش 2400 دلار در هر اونس برسد. هرچند پس از ساعاتی دوباره به پایینتر از این قله بازگشت. با این حساب فلز زرد طی 40 روز گذشته 20 درصد افزایش قیمت را تجربه کرده که در نوع خود کمنظیر است. این افزایش قابل توجه از دو عامل مهم و تاثیرگذار نشات گرفته است. در وهله نخست، انتشار آمار تورم آمریکا در ماه مارس موجب شد معاملهگران احتمال دهند فدرالرزرو بر اساس پیشبینیها نرخ بهره را کاهش نخواهد داد و به همین علت طلا را به عنوان پناهگاه امن خود در نظر بگیرند. از سوی دیگر، افزایش ریسکهای ژئوپلیتیک در روزهای اخیر موجب شده تا اقبالها به این فلز گرانبها افزایشی شود.

فلز زرد سوار بر موج تورم

آمارهای اعلام شده حاکی از آن است که سطح تورم آمریکا در ماه مارس به 3.5 درصد رسیده است که اندکی بالاتر از 3.4 درصدی است که در پیشبینیها ذکر میشد. همین نکته کافی بود تا معاملهگران طلا را به عنوان پناهگاه خود در نظر بگیرند و به آن اقبال نشان دهند. بر این اساس، پیشتر پیشبینی میشد که فدرالرزرو نرخ بهره سیاستی خود را طی سال 2024، در سه مرحله کاهش دهد. اما مقاومت تورم و ثبت اعدادی بالاتر از پیشبینیها موجب شده تا بسیاری احتمال عدم کاهش نرخ بهره را دور از انتظار ندانند و به همین خاطر به طلا اقبال نشان دهند.

بازی دو سر برد طلا

در حالی که احتمال حفظ سطح فعلی نرخ بهره موجب شده تا اقبال به طلا افزایش یابد و قیمت آن رکورد بزند، کاهش نرخ بهره نیز میتواند به رشد طلا کمک کند. بر این اساس، کاهش سطح نرخ بهره سیاستی موجب افزایش جذابیت طلا به عنوان یک دارایی بدون بازده میشود و به روند افزایشی قیمت آن کمک میشود. این مساله موجب شده طلا در موقعیت استثنایی قرار بگیرد؛ هم کاهش و هم حفظ سطح فعلی نرخ بهره سیاستی موجب افزایش قیمت طلا خواهد شد. تنشهای ژئوپلیتیک پیاپی در ماههای اخیر موجب شده انتظارات نسبت به صلح و تداوم روابط اقتصادی متزلزل و انتظارات منفی در فعالان اقتصادی در سطح جهان تقویت شود. عمده این تنشهای ژئوپلیتیک مربوط به منطقه غرب آسیا است و آغاز آن به 7 اکتبر و حمله حماس به رژیم صهیونیستی باز میگردد. این وضعیت به عنوان یک عامل کلیدی، توجه به طلا را به عنوان یک دارایی امن افزایش داده است و با حفظ سطح این ریسکها، همچنان بر تنور داغ قیمت افزایشی طلا همچنان میدمد.