گزیده آمارهای اقتصادی بهمن۱۴۰۱ منتشر شد

شارژ بانکی پول پرقدرت

بخش دیگری از این آمارها به بررسی بدهی دولت و بانکها به بانک مرکزی اختصاص دارد. بر این اساس، بدهی دولت به بانک مرکزی در بهمنماه سال گذشته با رشد نقطهای 1/ 9درصدی به بیشاز 183هزار و 400میلیارد تومان رسیده است. ازطرفی، بدهی بانکها به بانک مرکزی نیز با رشد نقطهای حدود 85درصدی، به بیشاز 344هزار میلیارد تومان رسیده است. به این ترتیب، رشد ماهانه بدهی بانکها به بانک مرکزی در بهمن سال گذشته حدود 12درصد بوده است. بررسی دادههای نقدینگی در بهمن1401 نشان میدهد که در دومین ماه زمستان سال گذشته، میزان نقدینگی به بیش از 6103هزار میلیارد تومان رسیده است.

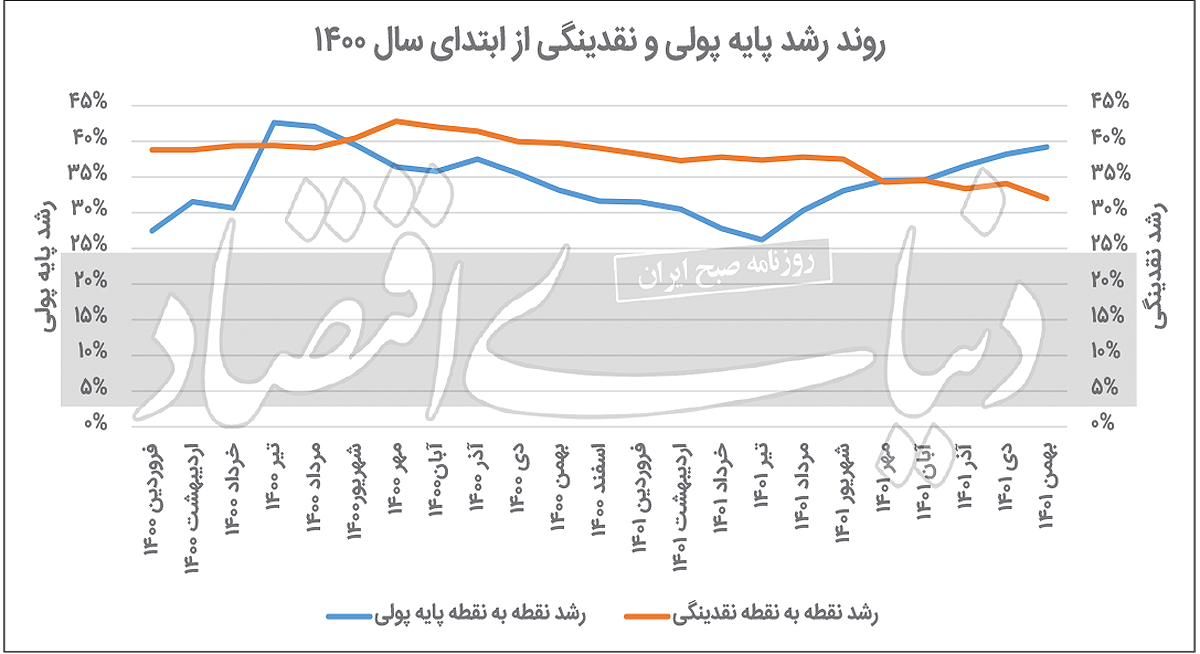

این درحالی است که میزان نقدینگی در دی همان سال، حدود 6038هزار میلیارد تومان بوده است. بنابراین میزان رشد ماهانه نقدینگی در بهمن1401، حدود یکدرصد بوده است. البته بررسی دقیقتر نشان میدهد که رشد نقطهبه نقطه نقدینگی در این ماه 32درصد بوده است. تغییر در سهم اجزای پایه پولی و تغییرات سهم پول، نشان از افزایش انتظارات تورمی در اقتصاد دارد. بانک مرکزی در تاریخ هفتم اردیبهشت1402، در واکنش به موضوع افزایش بدهی بانکها به این بانک، اعلام کرد که این افزایش بهصورت عمده بهدلیل رفتار گذشته بانکها و انباشت ناترازیهای مختلف در ترازنامه آنها است.

رشد 32درصدی نقدینگی در اقتصاد

براساس آمارهای رسمی بانک مرکزی، حجم نقدینگی در پایان بهمنماه1401 به رقم 44/ 6103 هزار میلیارد تومان رسیده است. این درحالی است که این میزان در دیماه همان سال، 61/ 6037 هزار میلیارد تومان بوده است. به این ترتیب، نقدینگی در بهمن1401، بهصورت ماهانه حدود یکدرصد رشد داشته است. اما بررسی نقطه به نقطه نقدینگی از اهمیت بیشتری برخوردار است. آمارها نشان میدهد که رشد نقدینگی در بهمن1401 نسبت به بهمن1400، 32درصد بوده است. ازطرفی نقدینگی خود از دو جزء مهم پول و شبه پول تشکیل شده است؛ پول به اسکناس و مسکوکات و سپردههای دیداری اطلاق میشود و منظور از شبهپول سپردههای غیر دیداری است. به عبارت دیگر شبه پول نوعی از سپردههای مدتدار است که امکان نقد شدن آن و هزینه کردن آن به آسانی مقدور نیست.

از جمله مثالهای شبه پول میتوان به اوراق قرضه، سپردههای بلندمدت، اسناد خزانه یا هرگونه اوراقی که نقد شدن آن به صرف زمان نیازمند است، اشاره کرد. بررسی گزیده آمار اقتصادی بانک مرکزی نشان میدهد که در بهمنماه1401، سهم پول از نقدینگی به 75/ 1545هزار میلیارد تومان رسیده است. این میزان، 3/ 25درصد از کل نقدینگی بهمن1401 را تشکیل میدهد. 7/ 74درصد باقیمانده نیز به سهم شبهپول با رقم 69/ 4557هزار میلیارد تومان اختصاص دارد. آمارها نشان میدهد که در ماههای اخیر، سهم شبهپول از نقدینگی، روندی کاهشی داشته و در نقطه مقابل، سهم پول در حال افزایش بوده است. این موضوع نشان میدهد که در ماههای اخیر، مردم درحال تبدیل پول نقد خود به داراییهایی مانند طلا و ارز هستند که از تورم بالا کمتر صدمه ببینند.

افزایش قیمتها در بازارهای طلا و ارز، تاییدکننده این آمار است. بررسیها نشان میدهد که در 12ماه منتهی به بهمن1401، حجم پول در اقتصاد کشور 7/ 68درصد رشد داشته است. این درحالی است که در همین بازه زمانی، شبهپول 9/ 22درصد رشد را تجربه کرده است. نکته مهم درخصوص تغییر در اجزای نقدینگی و بهخصوص پول و شبه پول، نشان از تغییر در انتظارات تورمی و افزایش آن در اقتصاد دارد.

جزئیات تغییر در پایه پولی

بخش دیگری از این گزارش، به بررسی اجزای پایه پولی و تغییرات آن میپردازد. بر این اساس، رقم پایه پولی در بهمن سال گذشته، به 64/ 808هزار میلیارد تومان رسیده که نسبت به بهمن1400، رشد بیشاز 39درصد را تجربه کرده است. دو جزء مهم پایه پولی، مطالبات بانک مرکزی از دولت و سایر بانکها است. بر این مبنا، بدهی دولت به بانک مرکزی با رشد نقطهای 1/ 9درصدی، به 183هزار و 410میلیارد تومان رسیده است. اما بخش مهمتر، بدهی بانکها به بانک مرکزی است که با رشد نقطه به نقطه حدود 85درصدی، به بیشاز 344هزار میلیارد تومان رسیده است. رشد بدهی بانکها به بانک مرکزی اهمیت کنترل اضافهبرداشت بانکها از بانک مرکزی را بار دیگر تایید میکند. درواقع قاعدهمند کردن بدهی بانکها به بانک مرکزی و ضابطهمند شدن اضافهبرداشت بانکها بهصورت جدی، باید از طریق بانک مرکزی و نهادهای نظارتی مربوطه، مورد پیگیری قرار گیرد. آمارهای بانک مرکزی نشان میدهد که در ماههای آبان، آذر، دی و بهمن سال1401، بدهی بانکها به بانک مرکزی رشد قابل توجهی داشته است. این موضوع نشان میدهد که منابع بانکها کاهش یافته و نیاز آنها به منابع بانک مرکزی بیشتر شده است.

دلیل افزایش بدهی بانکها به بانکمرکزی

بانک مرکزی در تاریخ هفتم اردیبهشت1402، در واکنش به موضوع افزایش بدهی بانکها به این بانک، اعلام کرده که بخش عمده اضافهبرداشت بانکها و موسسات اعتباری متاثر از عواملی همچون مشکلات ترازنامهای و حاکمیت شرکتی آنها است. این امر نیز در کوتاهمدت و ظرف یک سال اخیر ایجاد نشده و عمدتا معطوف به رفتار گذشته بانکها و انباشت ناترازیهای مختلف در ترازنامه آنها بوده است. علاوه براین، عملکرد بانکها و موسسات اعتباری درخصوص نگهداری حداقل 3درصد مانده سپردههای خود بهصورت اوراق مالی اسلامی در پایان بهمنماه1401، نشاندهنده آن است که جمعا در حدود 121هزار و 110میلیارد تومان اوراق مالی اسلامی در پرتفوی بانکها است که نسبت به مانده سپردههای بخش غیردولتی نزد بانکها و موسسات اعتباری، معادل 2درصد بوده که پایینتر از حد مقرراتی آن است.

این افزایش بدهی بانکها به بانک مرکزی حاکی از رشد اضافهبرداشت بانکها و یا تخصیص خط اعتباری به آنها از سوی بانک مرکزی است که هر دوی آنها در تضاد با سیاستهای ضدتورمی دولت است. علت این اتفاق میتواند ریشه در رفتار و تکالیف دولت بر دوش بانکها داشته باشد که دومینووار به رشد پایه پولی منجر شده است؛ چراکه بار اصلی نظام تامین مالی در ایران بر دوش بانکها و ازطریق تسهیلات است و تامین مالی ازطریق سرمایهگذاری، نقش کمی ایفا میکند. در هر دو مورد میتواند افزایش کسری بانکها و بانکهای دارای کسری موجب بدهی بیشتر این نهادها به بانک مرکزی شود و از اینسو پایه پولی را رشد دهد. این موضوع در نهایت میتواند اثرات تورمی را برای اقتصاد ایران دربرداشته باشد.