نقد لارنس سامرز به مطالعات سائز و زاکمن در خصوص وضعیت نابرابری

جدال بر سر واقعیت واقعا موجود

یکی از این پاسخها را لارنس سامرز، اقتصاددان آمریکایی و استاد دانشگاه هاروارد به آنها داده است. ازاینرو در این شماره از اندیشه به بازخوانی نقد لارنس سامرز به مطالعات و ادعاهای سائز و زاکمن میپردازیم. ما در این شماره به مطالعه یادداشت لارنس سامرز با عنوان «آیا مالیات بر ثروت به مبارزه با نابرابری کمک میکند؟» مینشینیم. ترجمه این مقاله بهعنوان فصل پانزدهم کتاب «مبارزه با نابرابری» نوشته اولیویه بلانچارد و دنی رودریک آمده است. این کتاب چندی پیش توسط انتشارات روزنه و با ترجمه رضا بخشیآنی و مجید امیدی روانه بازار شده است.

امانوئل سائز و گابریل زاکمن با وارد کردن «مالیات بر ثروت» به دستور کار دولت آمریکا خدمت بزرگی به مباحث مالیه عمومی و سیاستگذاری اقتصادی کردهاند. سائز و زاکمن پیرو رشته مطالعات مهم و مشهوری که انجام دادهاند، ادعا میکنند که وضعیت «نابرابری ثروت» در ایالات متحده آمریکا به میزان چشمگیری افزایش یافتهاست؛ آنچنان که این میزان دیگر غیرقابلقبول است. آنها در این رشته مطالعات خود بیان میکنند که در شرایط کنونی آمریکا، مالیاتستانی از ثروت یک امر ضروری است. آنها این ادعا را تا آنجا پیش میبرند که بنا به باورشان حتی اگر این سیاست ماحصل درآمدی نیز دربرنداشته باشد، باز باید اجرایی شود؛ زیرا «ممانعت بهعمل آوردن از اثرگذاری شدید ثروتمندان بر سیاست» در آمریکا اکنون به یک ضرورت غیرقابل انکار تبدیل شده است. به زعم آنها امکان سیاسی و اداری مالیاتستانی از ثروت در آمریکا وجود دارد و ازاینرو نظرات آنها در برنامههای چندین نامزد انتخابات ریاستجمهوری آمریکا در سال2020 میلادی نیز گنجانده شده بود. لارنس سامرز پس از این توضیح کوتاه بیان میکند که او نیز مانند سائز و زاکمن نسبت به افزایش تصاعد مالیاتی و جلوگیری از اعمال نفوذ ثروتمندان در جامعه آمریکا هیجان دارد؛ اما او در ادامه نکتهای را بیان میکند که محلی میشود برای آغاز یادداشت سامرز در نقد ادعاها و پیشنهادهای سائز و زاکمن.

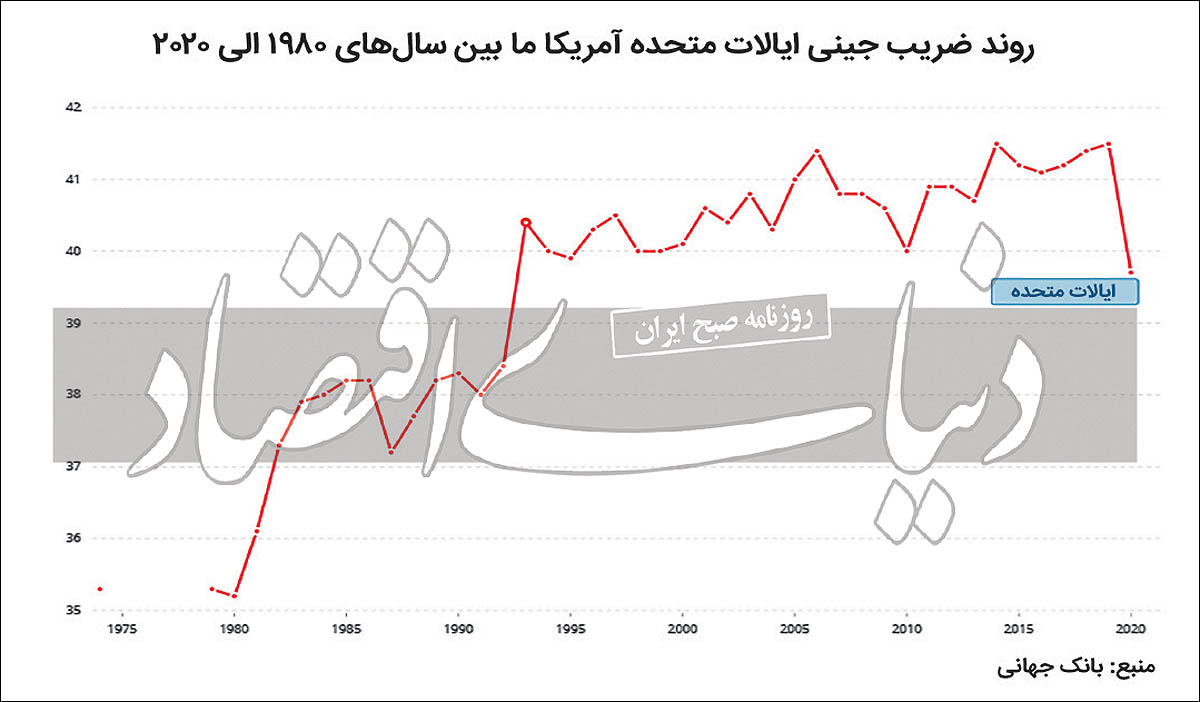

سامرز بیان میکند که پژوهشهای دیگر اقتصادی برخی از ادعاها و پیشنهادهای سائرز و زاکمن را تایید نمیکنند. پیرو همین نکته سامرز مینویسد که در یادداشت خود بنا دارد تا به مدد توضیح چهار نکته نشان دهد که پذیرش ادعاها و پیشنهادهای سائز و زاکمن نوعی «خطرپذیری بزرگ» محسوب میشود و به جای پیشنهادهای آنها، سیاستگذار اقتصادی میتواند از راههای جایگزین مطمئنتر، کارآمدتر و منصفتر بهره ببرد. در همین راستا سامرز بیان میکند که اولا، مطالعات سائز و زاکمن در برآورد میزان افزایش نابرابری ثروت در آمریکا و همچنین میزان فرسایش تصاعد مالیاتی در آمریکا اغراق کردهاند.

ثانیا، اجرای سیاست مالیات بر ثروت در آمریکا لزوما موجب کاهش اثرگذاری پول در سیاست نخواهدشد، بلکه میتواند موجب سرازیر شدن ثروت به سمت مصارف قابل کسر از مالیات شود که در اینصورت حتی میتواند موجب تاثیرگذاری و نفوذ بیشتر پول در جامعه آمریکا شود. ثالثا، برآوردهای سائز و زاکمن درخصوص درآمدهای قابل وصول از اجرای سیاست مالیات بر ثروت اغراقآمیز است و رابعا، رویکردهای جایگزینی وجود دارد که پیرو آنها هم درآمد بیشتری حاصل خواهد شد و هم عملیتر محسوب میشوند. در نتیجه این چهار نکته میتوان بیان کرد که موضوع «مالیات بر ثروت» در آمریکا بهشدت نیازمند مطالعات دانشگاهی بیشتر است تا با توصیف نادرست شرایط و ارائه سیاستهای خام، ما را از چاله به چاه هدایت نکند.

واقعیات آماری

سامرز در ادامه مقاله خود با ارجاع به مطالعات صورتگرفته توسط دیگران بیان میکند که آمارهای مورد استفاده توسط سائز و زاکمن ایراداتی غیرقابل چشمپوشی دارند. او بیان میکند که مطالعات صورتگرفته توسط سائز و زاکمن درخصوص نابرابری، به صرف جلب توجهات به مساله نابرابری شایسته تقدیرند؛ اما بیشتر «حرف اولند؛ نه آخر.» او در این راستا بیان میکند که به عنوان نمونه، در یکی از مواردی که به اصل محاسبات سائز و زاکمن تردید ایجاد میشود، برآورد میزان مالیاتهای پرداختی توسط 400 ثروتمند معرفیشده توسط مجله فوربس سال2018 توسط این دو اقتصاددان است. زمانی که سائز و زاکمن برآورد خودشان را از میزان مالیاتهای پرداختی این 400ثروتمند منتشر کردند، هنوز اظهارنامههای مالیاتی توسط آنها ثبت نشده بود!

سامرز با اشاره به مطالعات آتن و اسپلینتر بیان میکند که این دو اقتصاددان برآوردهای واقعگرایانهتری در مطالعه خود نسبت به درآمد حاصل از سود (سرمایه) داشتهاند. طبق برآورد آتن و اسپیلنتر در سال2019، افزایش سهم درآمدی صدک برخوردارترین جامعه آمریکا در حدود 7/ 1درصد بوده است و نه 3/ 11درصد اعلامشده توسط سائز و زاکمن! همچنین مطالعه آتن و اسپیلنتر نشان میدهد که در دوره پیش از سال میلادی 1964 - عصر طلایی مدنظر سائز و زاکمن- نرخ نهایی بالاترین مالیاتها در حدود 90درصد بوده است؛ اما در این دوره بهخاطر وجود این نرخهای بالای مالیات، انگیزه لازم برای رخ دادن طیف متنوعی از پنهانکاریها توسط ثروتمندان ایجاد شدهاست تا با خلق ظاهری غیرواقعی از توزیع درآمد، درآمدهای مالیاتی کاهش یابد.

سامرز در ادامه با اشاره به یافتههای یک مطالعه دیگر که توسط اسمیت، زیدار و زوئیک که در سال2019 صورت گرفته است، بیان میکند که برآوردهای سائز و زاکمن درخصوص سهم ثروت هزارک بالاترین جامعه آمریکا باید اصلاح شود و پیرو همین نکته، این برآورد باید در حدود 25درصد کاهش یابد. همچنین، برآوردهای مربوط به کل ثروت افراد صاحب بیش از 50میلیون دلار نیز باید در حدود 44درصد کاهش یابد. مضاف بر این نکته، سامرز با اشاره به مطالعه صورتگرفته توسط کوپچک در سال2019 نشان میدهد که میان مطالعات اخیر سائز و زاکمن در سال2019 با مطالعات پیشین خود آنها با پیکتی در سال2018 میلادی و همچنین، مطالعات صورتگرفته توسط دیگران در گذشته نوعی تفاوت چشمگیر مشاهده میشود. تفاوتی که نشان میدهد «تمرکز بر ثروت امری ناشناخته» است و در نتیجه، هرگونه برآورد از ظرفیت درآمد مالیاتی حاصل از مالیات بر ثروت غیرقابل استناد بهشمار میآید.

سامرز علاوه بر اشاره به مطالعات دیگران درخصوص نابرابری در جهت زیر سوال بردن آمارهای مورد استناد مطالعات سائز و زاکمن و همچنین ارائه آمارهای اقتصادی واقعگرایانهتر به یک نکته مفهومی نیز اشاره میکند. او بیان میکند که شاید یکی از بزرگترین دستاورد مترقی جامعه ایالات متحده آمریکا گسترش وسیع تامین اجتماعی و تامین مالی مراقبت از سلامت سالخوردگان و فقرا است. لکن، مساله در اینجاست که این دستاوردها در مطالعات سائز و زاکمن به درستی پوشش داده نشده است. سامرز در این خصوص بیان میکند که: «از آنجا که مالیات بر حقوق (کسورات تامین اجتماعی از حقوق) سقفی دارد و (در عین حال نرخ آن) بهشدت افزایش یافتهاست، تامین اجتماعی و مراقبت از سلامت بهعنوان عوامل کاهشدهنده تصاعد مالیاتی ظاهر میشوند! (حال آنکه این پول فیالواقع برای مودی پسانداز و در شکل مزایای اجتماعی به او باز میگردد.) اندوخته انجام گرفته در قالب تامین اجتماعی به عنوان ثروت ارزشگذاری نمیشود و مزایای تامینشده از طریق مدیکِیر (Medicare) و مدیکِید (Medicaid) درآمد به حساب نمیآید. بنابراین در تحلیل زاکمن و سائز مهمترین دستاوردهای مترقی دوره تحت بررسی بهعنوان شکستهای ضد برابری پدیدار میشود!»

درنهایت سامرز در این بخش بیان میکند که قصد او از بیان آمارهای اقتصادی دیگر درخصوص نابرابری در آمریکا به هیچ عنوان در جهت زیر سوال بردن این مساله نیست که نابرابری در آمریکا وجود ندارد یا این مساله موضوع جدی نیست، بلکه سامرز درصدد آن بوده است که در گام اول برای حل مساله نابرابری در آمریکا ابتدا باید توصیف درستی از آنچه به واقع هست داشت و سپس، متناسب با واقعیت موجود اقدام به ارائه سیاست نمود. لکن، همانگونه که سامرز نیز در انتهای این بخش مطرح میکند، آمارهای سائز و زاکمن بدون آنکه مورد بررسی بیشتر قرار بگیرند، مورد تبلیغ بیشتر توسط رسانههایی چون نیویورکتایمز قرار گرفتند.

پول سیاسی

همانگونه که در ابتدای این یادداشت نیز بیان کردیم، برای سائز و زاکمن استفاده از ابزار مالیات بر ثروت بیشتر نه بهدلیل کسب و افزایش میزان درآمدهای مالیاتی که در جهت کاهش نفوذ سیاسی ثروتمندان در جامعه مطرح شده بود. از این جهت آنها بیان میکنند که: «ولی (نیازهای درآمدی) دلیل اصلی برای مطلوبیت نرخهای مالیات نهایی بر درآمد بالاتر نیست. توجیه اساسی این نرخها نه جلب درآمد، بلکه تنظیمگری نابرابری در اقتصاد بازار و همچنین حفاظت از دموکراسی در مقابل اندکسالاری است.» لکن، سامرز در مقاله خود با اشاره به مواردی عینی این ادعا را زیر سوال میبرد. او در این راستا بیان میکند که برای یک ثروتمند در جامعه آمریکا پرداخت اعانه به یک کارزار انتخاباتی در جهت تلاش برای کسب موقعیتی مناسب مانند مقام سفیر مبلغی در حدود یکمیلیون دلار کافی است. همچنین، برای اینکه این فرد ثروتمند بهعنوان یکی از 10حامی اول یک حزب در یک کارزار انتخاباتی دوساله محسوب شود، پرداخت اعانهای در حدود 10میلیون دلار کفایت میکند. لکن، اگر خوب دقت کنید، متوجه خواهید شد که هیچ مالیات بر ثروتی آنقدر توانمند نیست که بتواند بر انگیزههای میلیاردرهای آمریکایی تاثیری بگذارد که آنها را از میل و امکان قدرت نفوذ سیاسی باز بدارد. به عبارتی دیگر، سامرز بیان میکند که «مشکل اصلی پول سیاسی» با ابزارهایی که تنها در حد پرداختهای شخصی اثرگذار هستند، حل نخواهد شد.

سامرز در مقاله خود بیان میکند که مساله نفوذ و قدرت سیاسی، اعانات شرکتی به نامزدها و لابیگریهای شرکتی است. او در این راستا بیان میکند که «به تولیدکنندگان مواد لبنی بیندیشید، کارگزاران بیمه عمر، دلالان خودرو، معاملات املاکیها و حتی بیمارستانهای محلی» که همگی افراد متکثری هستند با منافع تجاری مشترکی که به علت ثروتشان برجسته نیستند؛ اما در جهت منافع مشترک خود میتوانند با همدیگر متحد شوند و وارد لابی با اعضای کنگره شوند. مسالهای که سامرز درخصوص آن بیان میکند که: «من از روی تجربه شخصی میتوانم گزارش کنم که به هنگام بحث از مقررات مالی، بانکهای محلی بسیار بیشتر از هر صندوق غولآسای سرمایهگذاری یا بانک بزرگی موثر بودهاند.» مضاف بر این سامرز با ارائه نقل قولی از آناند گیریدهاراداس، روزنامهنگار و کارشناس سیاسی آمریکایی، بیان میکند که ثروتمندان تنها با ارائه اعانات روی فرآیندهای سیاسی در جامعه تاثیرگذار نیستند، بلکه آنها با ساختن مدارس هیات امنایی و دانشگاههای نخبهپرور دارای نفوذی عمیقتر در جامعه هستند. در واقع درست در اینجاست که سامرز دست روی نکتهای مهم میگذارد. افزایش نرخ مالیات بر ثروت موجب آن خواهد شد تا ثروتمندان برای کسر از میزان شمول مالیات بر آنها اقدام به پرداخت اعانات به مراکز خیریه یا ساخت مدارس و دانشگاهها کنند.

این امر، به نوبه خود بسیار مطلوب است. درست مانند بنیاد بیل گیتس و نقشی که این بنیاد در مقابله با بیماری ایدز ایفا کرده است. اما، این امر به ما نشان میدهد که نفوذ ثروتمندان با ابزار مالیات بر ثروت کاهش نمییابد، بلکه با تغییر انگیزهها به شکلی دیگر در جامعه ادامه پیدا میکند. شکلی که چه بسا عمیقتر و ماندگارتر از شکل اول خواهد بود. از این جهت سامرز در انتهای این بخش نیز بیان میکند که کسی منکر حضور و نفوذ پول سیاسی در آمریکا نیست. اما، مساله در اینجاست که استفاده از ابزار مالیات بر ثروت مشکل را حل نخواهد کرد؛ زیرا اگر ثروتمندان نتوانند ثروت خود را به آن صورت که مایل هستند بیندوزند، احتمالا آنها ثروت خود را از طریق روشهایی مصرف خواهند کرد که موجب افزایش نفوذ اجتماعی برایشان شود.

میزان اثربخشی

سامرز در این بخش ابتدا به آماری اشاره میکند که سائز و زاکمن از آنها در مطالعات خود بهعنوان درآمد حاصل از مالیات بر ثروت در 10سال آینده پیرو اجرای طرح پیشنهادی خودشان ادعا کرده بودند. سائز و زاکمن ادعا میکنند که در صورت اعمال مالیات بر ثروت سالانه 2درصد بر افراد دارای ثروت بیش از 50میلیون دلار و همچنین اعمال مالیات بر ثروت سالانه 3درصد بر افراد دارای ثروت بیش از یکمیلیارد دلار، در 10سال آینده درآمدی در حدود 75/ 2تریلیارد دلار به بار خواهد آورد. سپس آنها بیان میکنند که اگر این مالیات 3درصدی به 6 درصد افزایش پیدا کند، این درآمد در حدود یکتریلیارد دلار دیگر نیز افزایش پیدا میکند.

لکن، سامرز بیان میکند که این درآمد ادعایی مبتنی بر مفروضاتی محاسبه شده است که در یک مطالعه و تجربه حرفهای اقتصادی واضح است که قابل اتکا نیستند. نکته اول به زعم سامرز این است که سائز و زاکمن در برآورد این درآمد مالیاتی ابتدا فرض میکنند که اگر طرح آنها در سال2019 بهطور کامل عملی میشد، چه میزان درآمد مالیاتی تحقق پیدا میکرد. سپس بر اساس نرخ رشد اسمی پیشبینیشده برای تولید ناخالص داخلی توسط دفتر بودجه کنگره دست به پیشبینی درآمد مالیاتی سالهای بعد میکنند. لکن، این کار دو ایراد دارد. اول آنکه بدیهی است نمیتوان یک طرح مالیاتی را بدون پیشبرد تدریجی در طول چند سال عملی کرد. اما سائز و زاکمن اجرای این طرح را آنی قلمداد کردهاند. دوم آنکه نرخ اسمی پیشبینی دفتر بودجه کنگره برای تولید ناخالص داخلی در حدود 4درصد بوده است؛ اما، سائز و زاکمن آن را به اشتباه حدود 5/ 5 درصد نقل کردهاند! نکته دوم سامرز در نقد این درآمد مالیاتی ادعایی این است که سائز و زاکمن نرخ فرار مالیاتی را حدود 15درصد ثابت در نظر گرفتهاند.

درحالیکه به زعم سامرز این نرخ بدیهی است که در طول افزایش میزان نرخ مالیات، افزایش پیدا خواهد کرد. سامرز میگوید که سائز و زاکمن گمان میکنند که میتوانند طرح مالیاتی خود را به نوعی اجرا کنند که هیچ فرار مالیاتی صورت نگیرد؛ اما واقعیت قانونگذاری و اجرای آن چیز دیگری را در تجربه به ما نشان داده است. به عبارتی دیگر سامرز بیان میکند که بخشی از دارایی ثروتمندان بهخاطر انواع ابزارهای اجتناب مالیاتی مانند تقسیم دارایی میان اعضای خانواده، هدایا به موسسات، ارزشگذاری بیش از حد پایین داراییهای نقدناپذیر و دیگر روشهای موجود همواره کمتر از آن چیزی میشود که محاسبه شده است. نکته سومی که سامرز آن را در نقد و رد درآمد ادعایی سائز و زاکمن بیان میکند، ذکر این نکته است که سائز و زاکمن در خصوص میزان ثروت موجود در دستان افراد ثروتمند جامعه دچار اغراق شدهاند. او بیان میکند که پایه مالیاتی که سائز و زاکمن در مطالعه خود در نظر گرفتهاند بسیار کمتر از آن چیزی است که در واقعیت وجود دارد. او با ارجاع به مطالعه اسمیت، زیدار و زوئیک بیان میکند که پایه مالیات بر ثروت مد نظر سائز و زاکمن در واقعیت در حدود 40درصد باید کاهش یابد و همین امر موجب کاهش نیمی از درآمد مالیاتی ادعایی آنها خواهد شد.

مضاف بر این نکته سامرز بیان میکند که سائز و زاکمن خوشبینانه 80درصد بالاترین ثروتها را داراییهای نقدپذیر در نظر گرفتهاند؛ حال آنکه پیرو مطالعات اسمیت، زیدار و زوئیک این میزان حدود 50درصد است. امری که موجب آن خواهد شد تا مدیریت مالیات بر ثروت را دشوارتر سازد و از میزان عایدی آن بهشدت بکاهد. در نتیجه، پیرو این سه نکته سامرز در انتهای این بخش نیز بیان میکند که در خوشبینانهترین حالت نیز درآمد مالیاتی حاصل از طرح سائز و زاکمن در حدود نیمی از آن چیزی خواهد بود که ادعا کردهاند.

نتیجهگیری

لارنس سامرز در این یادداشت خود ابتدا از تلاش سائز و زاکمن مبنی بر انکه پیرو مطالعات خود توانستهاند تا توجهات به مساله نابرابری در جامعه آمریکا را جلب کنند، تقدیر میکند. اما در ادامه با ارجاع به مطالعاتی که توسط دیگران صورت گرفته است، آمارهای ادعایی این دو اقتصاددان در توصیف وضعیت موجود در آمریکا را اغراقآمیز قلمداد میکند. او در ادامه، بحث این دو اقتصاددان درخصوص طرح پیشنهادی آنها برای اعمال یکسری مالیاتهای تصاعدی بر ثروت را از دو جنبه مورد نقد قرار میدهد. یک آنکه دستاوردهای ادعایی این طرح در جهت درآمد مالیاتی برآورد شده و کاهش نفوذ پول سیاسی مردود است و قابل پذیرش نیست و دوم آنکه اجرایی کردن این طرح در دنیای واقعی بهصورتی که سائز و زاکمن پیشنهاد میکنند، محل تردید جدی است. در نتیجه، سامرز پیشنهاد میکند که باید مطالعات جدیتر آکادمیکی درخصوص ابزار مالیات بر ثروت صورت گیرد و پیش از بررسی دقیقتر این ابزار بهتر است که با خاماندیشی توسط رسانهها تبلیغ نشود.