نرخ سود بانکی

نرخ سود بانکی

-

انگیزههای سپردهگذاری در سیستم بانکی بررسی شد؛

روزنامه شماره ۶۴۶۹رقابت کمعمق بازار پول

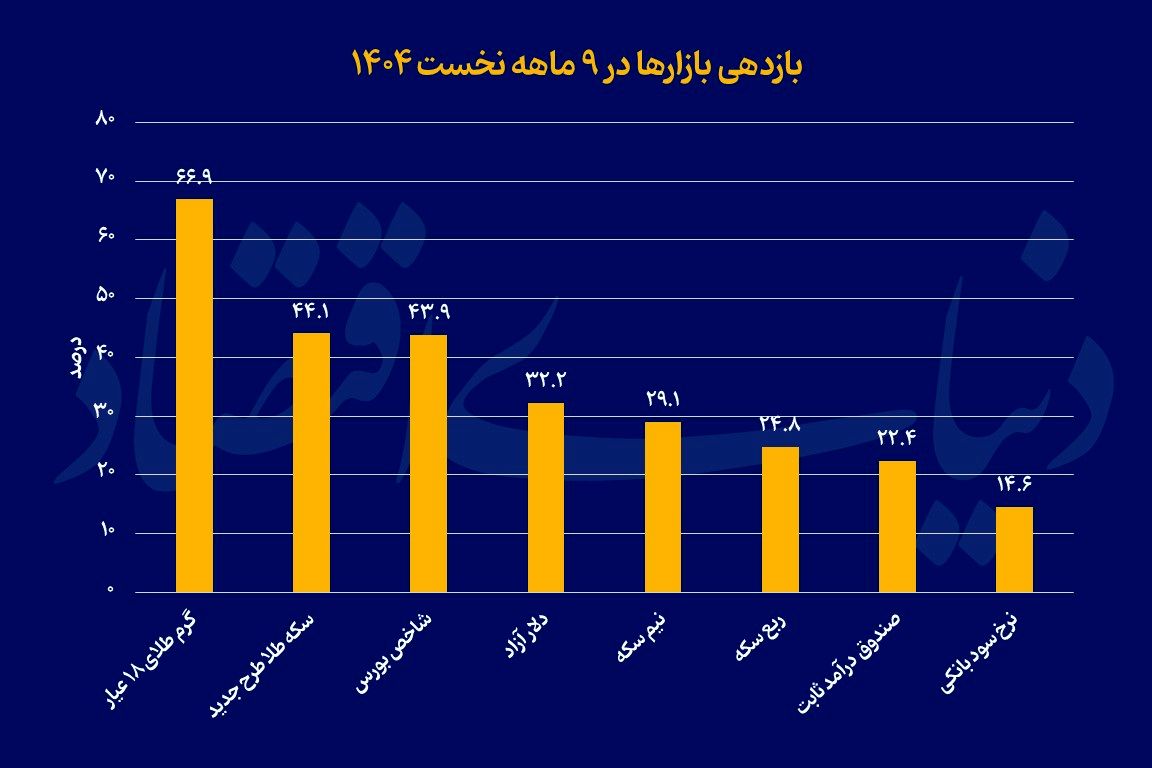

دنیای اقتصاد: مشاهدات میدانی نشان میدهد، بانکها بهویژه بانکهای دولتی، برای جذب سپردههای خرد، اقدام به افزایش نرخ سود سپردهگذاری (تا ۲۶ درصد سالانه) و ارائه صندوقهای سرمایهگذاری با بازدهی بالاتر (۲۸ تا ۳۰ درصد سالانه) کردهاند. با این حال، چون نرخ سود بانکی از بازدهی سایر بازارها پایینتر است، به نظر میرسد توجیه سپردهگذاری در سیستم بانکی، دلیلی فراتر از نرخ سود دارد.

سهشنبه، ۰۲ دی ۱۴۰۴

-

اثر تماشاگر چیست؟

نوید مقدسی*در شرایط اقتصاد تورمی، درحالیکه از منظر اقتصاد متعارف انتظار میرود خانوارها مصرف خود را به کالاهای ضروری محدود کنند، در عمل گاهی شاهد افزایش تقاضا برای کالاهای غیرضروری هستیم.

یکشنبه، ۱۱ آبان ۱۴۰۴

-

سفسطهای به نام حاشیه سود

اسداله طاهری*در شرایط کنونی بسیاری از شرکتهای ایرانی حاشیه سودی کمتر از ۱۵درصد دارند. افرادی که تنها این عدد را میبینند، بلافاصله آن را با نرخ سود بانکی (بیش از ۲۰درصد) مقایسه میکنند و نتیجه میگیرند که «سپردهگذاری در بانک بهصرفهتر از سرمایهگذاری در کسبوکار است».

چهارشنبه، ۰۷ آبان ۱۴۰۴

-

ارزش معاملات رشد ۱۰۰درصدی روزانه را ثبت کرد؛

روزنامه شماره ۶۴۱۴دو گام تا فتح قله

دنیای اقتصاد: فتح مجدد قله ۳میلیون واحدی در شرایطی در روز شنبه به وقوع پیوست که بازار روز یکشنبه نیز شرایط سبزپوشی داشت. با وجود اینکه در روزهای پایانی هفته گذشته حجم عرضهها افزایش قابلتوجهی پیدا کرد و انتظار میرفت بازار روند متعادل و تاحدودی اصلاحی را در پیش بگیرد، اما بازار با سبزپوشی به استقبال هفته جاری آمد و نماگر اصلی در دو روز ابتدایی هفته حدود ۳.۸۱درصد افزایش ارتفاع را تجربه کرد. این در حالی است که شاخص کل از ابتدای مهرماه تا روز گذشته حدود ۲۱.۵۶درصد بازدهی را به ثبت رسانده است و تنها حدود…

یکشنبه، ۲۷ مهر ۱۴۰۴

-

چالش تورم و راهحل سرمایهگذاری

دنیای اقتصاد: آخرین نرخ سود بانکی مصوب در یک سال اخیر ۲۳.۵درصد بوده و به این معناست که اگر ۱۰۰میلیون تومان در یک سال اخیر در بانک سپرده گذاری میکردیم، اکنون سرمایه ما به ۱۲۳.۵میلیون تومان میرسید. اما با نرخ متوسط ۳۳ تا ۳۵درصد صندوقهای سرمایهگذاری در درآمد ثابت میتوانستیم سرمایهای حدود ۱۳۳ تا ۱۳۵میلیون تومان داشتهباشیم.

دوشنبه، ۰۷ مهر ۱۴۰۴

-

برخی الزامات برای عمقبخشی و هدایت سرمایهها به بازار شفاف سهام

حمید روحبخش*سالها از ناترازیها صحبت میشود و عدم توجه سیاستگذاران به ناترازیها، بحرانهای متعددی را رقم زده است. ناترازیهای بورسی نیز یکی از آنها است. در همین راستا برخی از الزامات برای عمق بخشی و هدایت سرمایهها به شفاف ترین بازار کشور که همان بورس است اشاره میشود.

شنبه، ۲۵ مرداد ۱۴۰۴

-

سبقت داراییهای بدون ریسک از داراییهای ریسکی در ۴ ماه نخست سال؛

روزنامه شماره ۶۳۴۳تیر تلخ بورس

دنیای اقتصاد - علي عبدالمحمدي: بعد از سبزپوشی دو ماه نخست نماگرهای تالار شیشهای، شاخص کل در دو ماه اخیر، با افت همراه شده است. در ماه گذشته، شاخص کل ۴.۷ درصد از ارتفاع خود را از دست داد و در خرداد نیز شاخص کل با افت ۴ درصدی همراه شده بود. شاخص کل در بیست و هشتم اردیبهشت امسال، قله ۳ میلیون و ۲۵۲ هزار واحدی را ملاقات کرد و پس از آن نماگر اصلی بازار سهام در خرداد و تیر، علاوه بر اینکه کل مسیری را که در دو ماه نخست سال به رو جلو پیموده بود، به عقب بازگشت؛ بلکه حتی در برههای، در سطح پایینتری از مقدار پایانی سال گذشته…

سهشنبه، ۳۱ تیر ۱۴۰۴

-

سود بانکی؛ مانعی بر سر راه سرمایهگذاری در ایران؟

حسین طالبی *سیاستهای نرخ سود بانکی در ایران، همواره یکی از اهرمهای کلیدی بانک مرکزی در کنترل نقدینگی و تورم بوده است. اما طی سالهای اخیر، نرخ سود بالا به جولانگاه سرمایهگذاران تبدیل شده و به جای هدایت منابع به تولید، مسیر آن به سمت بازارهای مالی و سپردهگذاری بانکی تغییر یافته است.

جمعه، ۲۰ تیر ۱۴۰۴

-

افزایش سپردهگذاری در بانکها

ایسنا: آمارهای بانکمرکزی از کل مانده تسهیلات و سپردههای ریالی و ارزی بانکها در سالهای اخیر، حاکی از رشد سهم سپردههای بانکی (ارزی-ریالی) طی چندسال گذشته است.

سهشنبه، ۳۰ اردیبهشت ۱۴۰۴

-

«دنیای اقتصاد» وضعیت نرخ سود در بازارهای مختلف تامین مالی را بررسی کرد؛

روزنامه شماره ۶۲۷۹ویترین سودهای بازاری

دنیای اقتصاد: تعیین دستوری نرخ سود بانکی یکی از چالشهای مهم بازار پول کشور است. به گفته کارشناسان، بازار پول همچون بازارهای دیگر، در مواجهه با قیمتگذاری دستوری، از مدار تعادل خارج میشود. در حقیقت تعیین دستوری نرخ، در سطحی کمتر از نرخ سود بازار، باعث ایجاد مازاد تقاضا برای دریافت اعتبارات چه در بازار بینبانکی چه در سطح خرد میشود.

شنبه، ۱۳ اردیبهشت ۱۴۰۴

-

لزوم اهتمام بالاتر به مدیریت انتظارات تورمی

دکتر امیرحسین غفارینژاد*انتظارات تورمی، یکی از جنبههای بسیار مهم در ادبیات علم اقتصاد محسوب میشود که بر گسترده متنوعی از متغیرهای اقتصادی نظیر نرخ ارز، نرخ سود بانکی، سطح مصرف، پسانداز، سرمایهگذاری و حتی خود نرخ تورم اثرگذار خواهد بود. انتظارات تورمی در بیانی بسیار ساده، به معنای پیشبینی افزایش نرخهای تورم آتی در اذهان اکثریت بازیگران عرصه اقتصادی در یک کشور (خانوار، بنگاه و سیاستگذار) است.

یکشنبه، ۲۴ فروردین ۱۴۰۴

-

چرخه معیوب

دکتر محمود باقری*«بیدلی در همه احوال خدا با او بود / او نمیدیدش و از دور خدایا میکرد». اقتصاد ایران گرفتار چرخهای معیوب شده است؛ چرخهای که از کسری بودجه آغاز میشود، با تورم ادامه مییابد و در نهایت، به زوال سرمایهگذاری مولد ختم میشود. این چرخه، در سالهای اخیر با سیاستهای اشتباه و تصمیمات مقطعی، تشدید شده و چشمانداز رشد اقتصادی را بیش از پیش تیره کرده است. از یکسو، خلق پول بیرویه برای جبران کسری بودجه، ارزش پول ملی را کاهش داده و قدرت خرید مردم را فرسوده است. از سوی دیگر، سرکوب نرخهای بهره و…

سهشنبه، ۱۴ اسفند ۱۴۰۳

-

نرخ سود تسهیلات بانکها تکرقمی میشود

وزیر امور اقتصادی و دارایی درباره تکرقمی شدن سود بانکها گفت: در حال حاضر بانکها، شورای پول و اعتبار، دولت و مجلس همه به دنبال این مطلب هستند که سود بانکها را کاهش دهند و در این راه از سازوکارهای مختلفی نیز بهره میگیرند.

دوشنبه، ۰۶ اسفند ۱۴۰۳

-

نیم قرن با اقتصاد ایران؛ ۲۸ بهمن

واکنش شورای رقابت به تصمیم بانکها

اقتصادنیوز: در پروژه «نیم قرن با اقتصاد ایران» تلاش بر این است تا از قبل اخبار و گزارش های اقتصادی به تصویر روشنی از وضعیت اقتصادی ایران دست پیدا کنیم.

یکشنبه، ۲۸ بهمن ۱۴۰۳

-

بهترین سرمایه گذاری بلند مدت در ایران

انتخاب بهترین بازار برای سرمایه گذاری بلند مدت یکی از مهمترین تصمیمات مالی است.

سهشنبه، ۲۵ دی ۱۴۰۳

دوشنبه، ۱۷ دی ۱۴۰۳

-

بررسی طرح تغییر نرخ سود تسهیلات در دستور کار مجلس

اقتصادنیوز: نایب رئیس دوم کمیسیون اقتصادی گفت: بررسی طرح منطقی کردن نرخ سود تسهیلات بانکی متناسب با نرخ بازدهی در بخشهای مختلف اقتصادی با تاکید بر نظام بانکداری اسلامی در کمیسیون اقتصادی تصویب شد و در نوبت طرح در صحن علنی مجلس قرار گرفت. -

نیم قرن با اقتصاد ایران؛ ۳ دی

نرخ سود بانکی تغییر میکند؟

اقتصادنیوز: طرح منطقی کردن نرخ سود تسهیلات بانکی در کمیسیون بانکی در کمیسیون اقتصادی مجلس شورای اسلامی بررسی شد و به تصویب رسید.

دوشنبه، ۰۳ دی ۱۴۰۳

-

نرخ سود بین بانکی رشد کرد

تسنیم: نرخ سود بین بانکی در هفته منتهی به ۲۸ آذرماه با افزایش نسبت به هفته قبل از آن همراه شد و درآستانه ورود به کانال ۲۴ درصدی قرار گرفت. نرخ سود در هفته پایانی آذرماه با افزایش ۰.۰۷ درصدی به ۲۳.۹۳ درصد رسید.

پنجشنبه، ۲۹ آذر ۱۴۰۳

-

«دنیایاقتصاد» بررسی کرد؛

روزنامه شماره ۶۱۸۰دفاع از تعادل نرخ سود

دنیای اقتصاد: به تازگی محمد شیریجیان، معاون سیاستگذاری پولی بانک مرکزی، اخبار مربوط به کاهش نرخ سود بانکی را تکذیب و بیان کرد که هیچ تغییری در این نرخها در دستور کار بانک مرکزی قرار ندارد. کارشناسان اقتصادی معتقدند که اولویت اصلی در شرایط فعلی اقتصاد کشور باید مهار تورم و کنترل نقدینگی باشد. در شرایط کنونی پایین بودن نرخ بهره بانکی نسبت به تورم منجر به ایجاد مازاد تقاضا برای دریافت اعتبارات بانکی شده است که این خود افزایش نقدینگی و تشدید تورم را به دنبال دارد. در این شرایط، فشارها برای کاهش نرخ سود بانکی…

سهشنبه، ۲۷ آذر ۱۴۰۳

-

تغییر نرخ سود بانکیدر دستور کار بانکمرکزی نیست

تسنیم: درحالی برخی کانالهای بورسی از کاهش نرخ سود بانکیخبرداده بودند که معاون اقتصادی بانکمرکزیبا تکذیب این خبر اعلامکرد: تغییر نرخ سود بانکیدر دستور کار بانکمرکزی نیست.

دوشنبه، ۲۶ آذر ۱۴۰۳

-

نرخ جدید بهره بین بانکی چقدر شد؟ + جدول

تسنیم: نرخ سود بین بانکی در هفته منتهی به ۷ آذرماه بدون تغییر نسبت به هفته قبل از آن ۲۳.۷۹ درصد اعلام شد.

پنجشنبه، ۰۸ آذر ۱۴۰۳

-

ترازنامه ناتراز

عنوان مقاله: تحلیل آثار ناترازی ترازنامه نظام بانکی بر متغیرهای پولی و راهکارهای تعدیل این ناترازی نویسندگان: احمد بدری حمید زمانزاده ناشر: مجله پژوهشهای پولی و بانکی پیام اصلی: انباشت داراییهای موهوم و بروز ناترازی در ترازنامه نظام بانکی، جریان ناسالمی از خلق نقدینگی را شکل داده است که نهتنها برای نظام بانکی مخاطرهآمیز است، بلکه عامل کلیدی چسبندگی نرخ سود بانکی بهرغم کاهش نرخ تورم و اثرات منفی آن در اقتصاد کلان است.ترازنامه نظام بانکی کشور طی سالهای متمادی انباشت تدریجی داراییهای موهوم و منجمد در سمت داراییها، با ناترازی روبه گسترشی مواجه بوده است. احمد بدری از دانشکده مدیریت دانشگاه شهید بهشتی و حمید زمانزاده، عضو هیات علمی پژوهشکده پولی و بانکی در این مطالعه با طراحی مدلی که اقتصاد خرد بانکها را به اقتصاد کلان پیوند میزند، به تحلیل عوامل بروز ناترازی ترازنامه نظام بانکی و پیامدهای آن بر متغیرهای پولی و اقتصاد کلان پرداختهاند. نتایج مطالعه آنها نشان میدهد انباشت داراییهای موهوم و بروز ناترازی…

جمعه، ۲۵ آبان ۱۴۰۳

-

همتی دست به کار شد/ رایزنی برای کاهش نرخ سود بانکی

ایرنا: همتی نوشت: ا رئیس بانک مرکزی و رئیس بورس جداگانه در خصوص مسائل بازار پول و سرمایه صحبت کردم.

سهشنبه، ۲۴ مهر ۱۴۰۳

-

نرخ سود بانکی در اولین هفته پاییز رکورد زد

اکوایران: نرخ بهره بین بانکی که در هفته آخر مرداد رکورد ۱۰ ماهه خود را شکسته بود به روند صعودی خود ادامه داد و در هفته منتهی به ۷ شهریور ماه رکورد تازهای به ثبت رساند.

شنبه، ۰۷ مهر ۱۴۰۳

-

بورس نجات مییابد؟/تصویب ۴مصوبه مهم برای حمایت دولت از بازار بورس

پایگاه اطلاع رسانی ریاست جمهوری: در جلسه امروز ستاد هماهنگی اقتصادی دولت ۴مصوبه مهم برای حمایت دولت از بازار بورس به تصویب رسید.

یکشنبه، ۲۰ خرداد ۱۴۰۳

-

بانکها هشدار گرفتند/ ضرب الاجل ۲ هفتهای برای رعایت نرخ سود بانکی

تسنیم: معاون نظارت بانک مرکزی از تعیین ضرب الاجل دو هفته ای برای بانکها به منظور اتخاذ راهکاری مناسب برای ابطال سپرده های با نرخ سود بالا خبر داد و افزود: بانکهای متخلف باید با اتخاذ راه حل های مناسب مانند ابطال این امر را مدیریت کنند و برنامه خود را به بانک مرکزی ارائه کنند.

چهارشنبه، ۱۶ خرداد ۱۴۰۳

یکشنبه، ۰۹ اردیبهشت ۱۴۰۳

-

ضرورت ادامه انتشار اوراق سپرده ۳۰درصدی

رئیسکل اسبق بانک مرکزی با اشاره به اینکه نرخ سود بانکی در حال حاضر منفی است، گفت: وقتی تورم بالای ۴۰درصد داریم و نرخهای سود بانکی نیز در محدوده ۲۰درصدی است، این قدرت خرید سپردهگذار است که تحلیل میرود و عملا سپردهگذار زیان میکند. نرخ سود منفی در اقتصاد نمیتواند منطقی باشد و به ضرر اقتصاد است. ولیالله سیف تاکید کرد: در این شرایط همواره سپردهگذار به نفع گیرنده تسهیلات متضرر میشود. هر گیرنده تسهیلات، فارغ از اینکه چه فعالیتی دارد، از بابت گرفتن تسهیلات منتفع خواهد بود و لذا منجر به…

چهارشنبه، ۰۲ اسفند ۱۴۰۲

یکشنبه، ۰۱ بهمن ۱۴۰۲

- گروسی:گفته میشود جنگ با ایران به دلیل گزارشات من اتفاق افتاده است؛ این موضوع خندهدار است/ بعد از روز دوازدهم جنگ، کل چشم انداز برنامه هستهای ایران به طور اساسی تغییر کرد+ فیلم

- فوری/ پیام مهم آمریکا به لاریجانی/ ادعای جدید از زمان و مکان برگزاری دور دوم مذاکرات ایران و آمریکا

- عیدی ۸۵ همتی دولت به کارمندان و بازنشستگان/ سهم کارمندان لشگری و کشوری

- ماکرون: اگر سوالی راجع به خاورمیانه و ایران دارید من جواب نمیدهم + فیلم

- ادعاهای سفیر آمریکا در اجلاس امنیتی مونیخ

- ارزیابی آل اسحاق از مذاکرات ایران و آمریکا/ ایران خام مذاکره نیست

- کشف یک منظومه شمسی که برعکس است

- پاسخ ترامپ به سوالی درباره تعیین ضربالاجل برای ایران

- نخستین عکس از جواد امام پس از آزادی

- ترامپ درباره حمله به ونزوئلا: تجهیزات روسی و چینی کار نکرد؛ روزی خواهید فهمید جریان چیست

- تداوم تنش آبی در کشور/ این دو استان در بدترین شرایط آبی هستند/ آیا تابستان سختی در راه است؟

- قیمت جدید نان در این استان اعلام شد

- فوت تلخ زن جوان هنگام عمل جراحی بینی/ یک سلبریتی برای تبلیغ کلینیک زیبایی دستمزد ۹ میلیاردی گرفته بود

- پیش بینی قیمت طلا، سکه و دلار امروز ۲۵ بهمن ۱۴۰۴/ دلار و طلا در محدوده حساس

- آتشسوزی گسترده در خراسان رضوی+ جزئیات

- اقدام آمریکا علیه یمن/ یک هزار و ۴۰۰ تبعه یمنی اخراج شدند

- مخالفت پلوسی با حمله نظامی به ایران/ باید کاری کنیم که مردم روستایی ایران هم فشار و سختی را با تمام وجود حس کنند

- مرگ خاموش چهار عضو یک خانواده

- فروش سلاح به امارات متوقف شد

- اذعان نخستوزیر سابق اسرائیل به ارتباط با اپستین / فقط ۳ ساعت با همسرم در جزیره بودیم/ مسئول اعمال خودم هستم و از دیدار با او پشیمانم

- پیام مهم پوتین به پزشکیان/ از تلاشهای ایران برای صیانت از حق حاکمیت خود حمایت میکنیم

- هشدار ایران به اسرائیل در نشست شورای امنیت

- رویترز: آمریکا برای عملیات چند هفتهای علیه ایران آماده میشود

- عباس موسوی: احتمال دارد آمریکا بهبهانه مذاکره برای حمله زمان بخرد

- جنگنده «اف ۳۵» با نشان عربستان /سعودی ها به دنبال تغییر موازنه هستند یا تکمیل ناوگان موجود؟+عکس

- انتقاد تند عراقچی از اروپا در کنفرانس امنیتی مونیخ: اتحادیه اروپای بیهدف تمام وزن ژئوپلیتیکی خود را در منطقه ما از دست داده است

- نخستوزیر اسپانیا: باید از غزه و کرانه باختری دفاع کرده و نسبت به آن بیتفاوت نباشیم

- سومین جلسه بررسی جزئیات لایحه بودجه ۱۴۰۵ آغاز شد

- انسانها در این دو برهه سریعتر پیر میشوند!

- شلیک موشک از یک پهپاد چینی در عینالاسد/ وزارت دفاع عراق بیانیه داد

- زلنسکی: از سوی ترامپ تحت فشار هستم/ اوکراین از روند صلح حمایت خواهد کرد

- فرمول مجلس برای تسهیل واردات خودرو+ جزئیات

- روبیو: ترامپ آماده دیدار با رهبر ایران است+ فیلم

- افزایش ۹۷درصدی قیمت لبنیات از ابتدای سال/ گرانی ۱۳۰ درصدی برخی محصولات

- حذف تیک آبی مقامهای ارشد ایرانی در شبکه اجتماعی ایکس!+ عکس

- پیام مهم پوتین به پزشکیان/ از تلاشهای ایران برای صیانت از حق حاکمیت خود حمایت میکنیم

- مجوز مجلس برای واردات ۴ هزار دستگاه آمبولانس و خودرو امداد و نجات

- رمزگشایی حسین علایی از اعزام ناوهای آمریکا به سوی ایران/ هدف آمریکا تسلیم کردن کشورمان در حوزه هستهای است

- ادعای تازه رسانه روسی درباره مذاکرات ایران و آمریکا

- مصوبه مهم مجلس؛ نرخ محاسباتی حقوق ورودی کالاها در سال ۱۴۰۵ ثابت ماند

- مهلت ثبت نام در انتخابات شورای اسلامی روستا تمدید شد

- نرخ لحظهای قیمت طلا، سکه، دلار و یورو امروز شنبه ۲۵ بهمن ۱۴۰۴ / نزول طلا و سکه + جزئیات

- حقوق گمرکی دارو و ملزومات پزشکی برای سال ۱۴۰۵ مشخص شد

- قیمت طلا و سکه امروز شنبه ۲۵ بهمن ۱۴۰۴/ افت قیمت طلا و سکه

- قیمت طلا ۱۸ عیار امروز شنبه ۲۵ بهمن ۱۴۰۴/کاهش قیمت

- قیمت جدید سکه، نیمسکه و ربعسکه امروز شنبه ۲۵ بهمن ۱۴۰۴/ سکه نزولی شد

- قیمت طلا امروز شنبه ۲۵ بهمن ۱۴۰۴ / رشد قیمت طلا

- قیمت دلار، یورو و درهم امروز شنبه ۲۵ بهمن ۱۴۰۴ + جزئیات

- عبور هواپیمای نتانیاهو از ۳ کشور عضو دیوان کیفری بینالمللی/ حکم بازداشت بی بی اجرا نشد!

- نرخ رجیستری گوشی های همراه تعیین شد

- تعطیلی موزه ملی ایران تا کی ادامه دارد؟

- حقوق گمرکی خودرو تعیین شد+ جزئیات

- توقیف ۴۸ شناور در سواحل مکران/ ماجرا چیست؟

- حقوق گمرکی گوشیهای تلفن همراه در سال ۱۴۰۵ مشخص شد

- موافقت مجلس با اختصاص منابعی به حساب پیشرفت و عدالت در بودجه ۱۴۰۵

- زمان پیش فروش بلیت قطارهای اسفند ۱۴۰۴ اعلام شد

- بغض ربیعی ترکید/ همه جوانان بچههای ما هستند اما هیچ جامعهای با خارجیها خوشبخت نشده است+ فیلم

- مجوز مجلس برای انتشار ۵۰ هزار میلیارد تومان اوراق مشارکت برای شهرداری ها

- زمان تعیین دستمزد کارگران برای سال ۱۴۰۵ اعلام شد

- هشدار به مسافران؛ این محورها از ساعت ۱۶ مسدود می شود

- سازوکار مجلس برای انتشار اوراق مالی در سال ۱۴۰۵ تعیین شد

- لیندسی گراهام به سرزمین های اشغالی می رود

- ماجرای درگیری افراد مسلح با پلیس در ایذه/ چند مامور انتظامی مصدوم شد؟

- نخستین جلسه دادگاه پژمان جمشیدی برگزار شد

- رسوایی اپستین باز هم قربانی گرفت/ مدیرعامل شرکت بنادر دوبی برکنار شد

- آتشسوزی گسترده در خراسان رضوی+ جزئیات

- کانادا ۷ نفر را در ارتباط با ایران تحریم کرد

- مجلسی: جلوگیری از جنگ امری ضروری است/ با مذاکره میتوانند کشور را به وضعیتی عادی بازگرداند

- روبیو: ترجیح ترامپ توافق با ایران است

- درخواست ویژه عضو کمیسیون تلفیق درباره واردات خودرو

- فروش سلاح به امارات متوقف شد

- خبر خوش برای بازنشستگان/ پاداش پایان خدمت در همان سال بازنشستگی پرداخت میشود

- پزشکیان: ۵ ساله برای تکمیل پروژههای زیرساختی طولانی است/ کریدورها باید زودتر ساخته شوند

- موضعگیری جدید چین درباره تنش ایران و آمریکا

- نظر آیت الله سبحانی درباره موتورسواری زنان