در بررسی کارشناسی گزارش عملکرد صندوقهای سرمایهگذاری جسورانه و خصوصی بورسی مطرح شد

تغییر مسیر سرمایهگذاری خطرپذیر در اکوسیستم استارتآپی کشور

مدیرعامل صندوق مالی توسعه تکنولوژی: سهم قراردادهای VC بورسی در سرمایهگذاریهای استارتآپی ناچیز است و نمیتوان آن را به کل سرمایهگذاریها در این حوزه تعمیم داد

موضوعی که در گزارش عملکرد صندوقهای سرمایهگذاری جسورانه و خصوصی بورسی در سال گذشته هم به آن اشاره شده است و فعالان نیز چشمانداز مطلوبی از سرمایهگذاری در اکوسیستم استارتآپی متصور نیستند؛ تا جایی که به اعتقاد بعضی از آنها این اکوسیستم در یک چرخه تشدیدکننده ریسک قرار گرفته است و تداوم این وضعیت، فضای استارتآپی ایران را کوچکتر از قبل خواهد کرد. این در حالی است که بعضی از فعالان استارتآپی کشور از تغییر مسیر سرمایهگذاریها خبر میدهند و معتقدند که بازیگران سنتی و خصوصی به تدریج وارد اکوسیستم میشوند و احتمال افزایش سرمایهگذاری صندوقهای CVC (سرمایهگذاری خطرپذیر شرکتی) وجود دارد.

جذابیت صنعت لجستیک برای سرمایهگذاران

اکوسیستم استارتآپی ایران از دهه 90 به شکل جدی فعالیت خود را شروع کرد و در یک دهه اخیر نهادهای حاکمیتی، دانشگاهها و شرکتهای خصوصی سعی کردهاند تا با تعریف و ایجاد پارکهای علم و فناوری، مراکز شتابدهی، صندوقهای پژوهش و فناوری، شرکتهای سرمایهگذاری خطرپذیر، صندوقهای جسورانه و ابزار تامین مالی جمعی، به تامین مالی این حوزه با ابزارهای سهام و بدهی کمک کنند. اما طبق آمار ارائهشده در گزارش عملکرد صندوقهای سرمایهگذاری جسورانه و خصوصی بورسی در سال گذشته، در بهترین حالت معادل 500 میلیون دلار منابع به این زیست بوم در دهه گذشته تزریق شده و این مبلغ در مقایسه با کشورهای پیشرو که بین یک تا سهدرصد تولید ناخالص داخلی خود را به این امر اختصاص میدهند، بسیار ناچیز است.

طبق این گزارش، در طول یک دهه گذشته باید سالانه حدود 3 میلیارد دلار در استارتآپهای ایرانی تزریق سرمایه انجام میشد که لازم است برای مدیریت این سرمایهگذاریها بیش از 100 صندوق و شرکت سرمایهگذاری خطرپذیر فعالیت کنند. وضعیت موجود در مقایسه با معیارهای مطلوب، نشان میدهد که بازوی سرمایهگذاری و تامین مالی زیستبوم استارتآپی کشور با وجود هفت سال فعالیت، هنوز در ابتدای راه است.

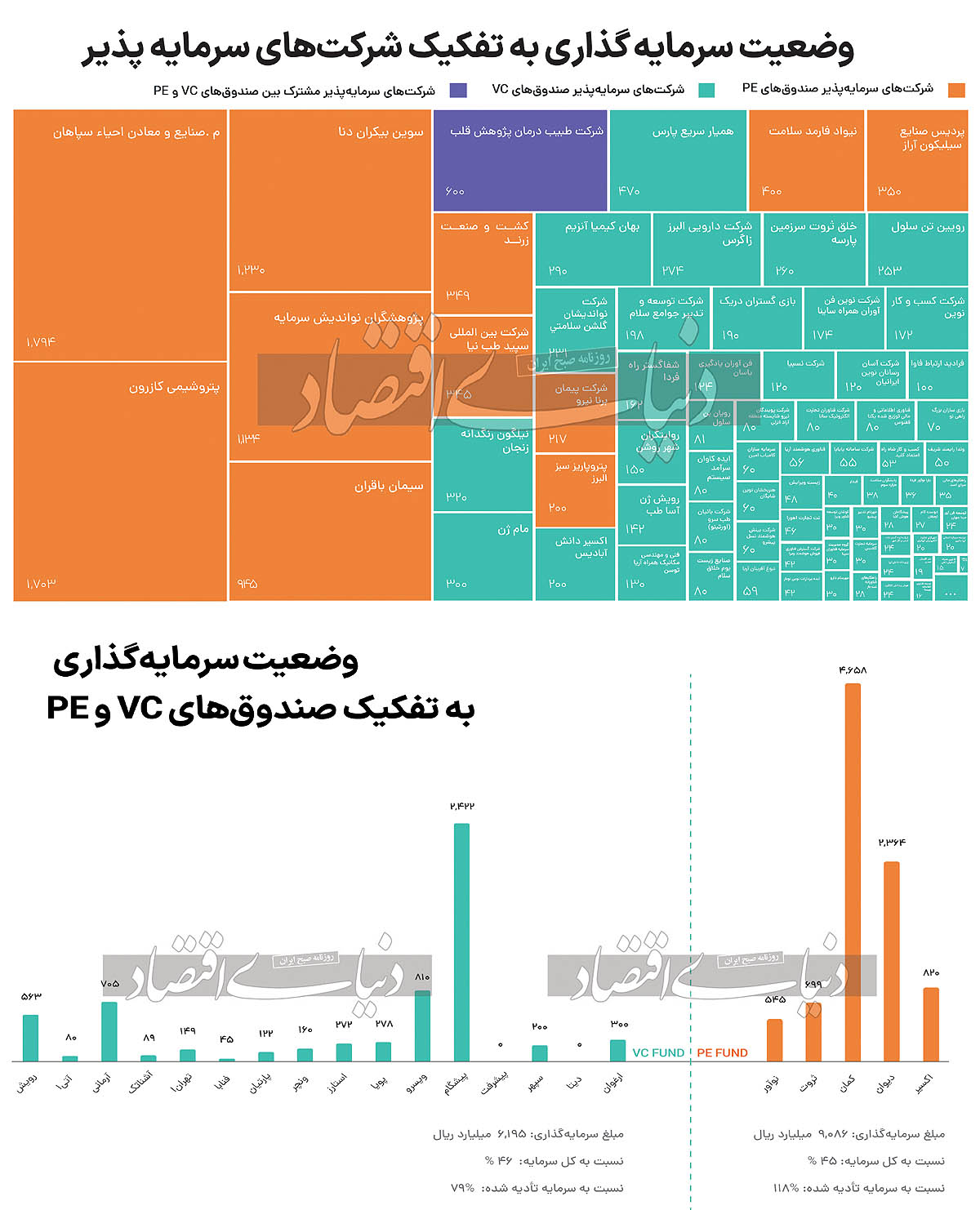

این گزارش نشان میدهد که صندوقهای VC (صندوقهای جسورانه) و PE (صندوقهای سرمایهگذاری خصوصی)، در مجموع در 84 شــرکت و کسبوکار استارتآپی سرمایهگذاری کردهانــد. از ایــن تعــداد 9 مــورد بــه ارزش 193.7میلیارد تومان، سرمایهگذاری مشترک بــوده اســت. برخی از سرمایهگذاریهای مشترک بــه صــورت همسرمایهگذاری و برخی دیگر بــه صــورت مجــزا و در راندهــای متفـاوت بـوده اسـت. در این بخش، صندوق پیشگام بـا شش مـورد سرمایهگذاری مشترک بـا دیگــر صندوقها، بیشترین سهم را داشته که از ایــن تعداد پنج مــورد آن بــه صــورت همسرمایهگذاری بــوده اســت. از سوی دیگر، ســه شــرکت از سرمایهگذاریهای صــورتگرفتــه، از شرکتهای لیستشــده در بــازار پایه فرابــورس هســتند کــه در مجموع 444 میلیارد تومان از منابــع بـه خرید سـهام آنهـا اختصـاص یافتـه اسـت؛ بـه جـز ایـن سـه مـورد، اغلب سرمایهگذاری صورتگرفته در کسب و کارهای نوپا و استارتآپی بـه صـورت تزریـق سـرمایه بـه آنهـا بـا هـدف توسـعه کسب و کار بـوده اسـت.

همچنین طبق این گزارش بزرگترین سرمایهگذاری در صندوقهای VC بــه شــرکت همیــار ســریع پــارس بـا برنـد تجـاری «میـاره» بـه مبلـغ 47 میلیارد تومان بـه صـورت مشترک توسـط صندوق جسورانه پیشــگام و ســرو و کوچکتریــن سرمایهگذاری هم بــه شــرکت پیــامرســان هدهد بــه مبلغ 25 میلیون تومان توســط صندوق جسورانه آرمانی انجام شده اســت. البته صندوقهای VC بورسی در کسب و کارهایی همچون شاکیلید، یو آیدی، والکس، شیپور، باسلام و ایران تلنت هم سرمایهگذاری داشتهاند.

تداوم جریان نزولی سرمایهگذاری خطرپذیر

بررسی وضعیت سرمایهگذاری به تفکیک حوزه صنعتی و آیتی هم نشان میدهد که از کل سرمایهگذاری انجــام شــده صندوقهای VC و PE، معادل 1148 میلیارد تومان آن برابر با 74درصد در حـوزه صنعتـی و مابقی در حـوزه آیتـی سرمایهگذاری شــده اســت. از نظـر تعـداد سرمایهگذاری نیز معادل 25 مورد در حـوزه صنعتـی و 59 مـورد در حـوزه آیتـی بـوده اسـت. متوسط مبلغ سرمایهگذاری در حـوزه صنعتـی 46 میلیارد تومان و در حـوزه آیتـی نیز 6.8 میلیارد تومان بـوده اسـت. عمـده سرمایهگذاریها در حــوزه آیتــی در کسب و کارهای نوپا بــوده کــه منابــع تزریــقشــده عمدتــا صــرف توســعه محصــول و بازار آن شــده اسـت. در شرایطی این ارقام از عملکرد صندوقهای VC و PE برای سرمایهگذاری در استارتآپها ثبت شده است که کارشناسها تحلیل متفاوتی از این ارقام و کل سرمایهگذاریهای انجام شده در اکوسیستم دارند. به اعتقاد رضا زرنوخی، مدیرعامل صندوق مالی توسعه تکنولوژی، سهم قراردادهای VC در سرمایهگذاریهای استارتآپی ناچیز است و نمیتوان آن را به کل سرمایهگذاریها در این حوزه طی یک سال گذشته تعمیم داد؛ زیرا تزریق پول به اکوسیستم استارتآپی کشور از منابع متنوعی همچون صندوقهای پژوهش و فناوری، شرکتهای سرمایهگذاری خطرپذیر و... انجام میشود. نیما نامداری، مدیرعامل پلتفرم کارنامه، هم اظهاراتی مشابه زرنوخی دارد و معتقد است که بخش بزرگی از سرمایهگذاری در استارتآپها خارج از بازار سرمایه انجام میشود و این ارقام قابل استناد به کل فضای استارتآپی کشور نیست.

رضا زرنوخی در گفتوگو با «دنیایاقتصاد» با بیان اینکه گزارش عملکرد صندوقهای سرمایهگذاری جسورانه و خصوصی بورسی را نمیتوان منبع ارزیابی عملکرد VC در ایران دانست، میگوید: «در کل ماهیت و ساختارهای صندوقهای جسورانه بورسی برای حمایت از توسعه در استارتآپها مناسب نیست. الزام سازمان بورس به انتخاب مدیر صندوقهای VC از زیرمجموعههای مرتبط به این سازمان، نبود زبان و فهم مشترک بین مدیران این صندوقها و استارتآپها و مدل تقسیم منابع باعث شده است تا این حوزه برای سرمایهگذاری استارتآپی جذاب نباشد.» او در ادامه صحبتهای خود به سرمایهگذاریهای مستقل از نهادهای دولتی و خصوصی همچون مجموعه گلرنگ در اکوسیستم استارتآپی اشاره میکند و معتقد است که در یک سال اخیر این نوع سرمایهگذاریها در حال پیشی گرفتن از سایر مدلهای سرمایهگذاریهاست. البته او با بیان اینکه بهنظر میرسد که سرمایهگذاریهای مجموعه گلرنگ به 2000 میلیارد تومان رسیده باشد، به این نکته اشاره میکند که این به معنی این نیست که روند VC در ایران رو به رشد است، بلکه همچنان روند نزولی دارد.

چشمانداز مبهم سرمایهگذاریها

اتفاقات سال گذشته در اکوسیستم استارتآپی و سرمایهگذاریهای انجامشده، نشان دادند که مسیر سرمایهگذاری در این اکوسیستم در حال تغییر است. در همین راستا، گلرنگ در سال گذشته با خرید الوپیک، تپسی، شب و سرمایهگذاری روی اوفود، ورود قدرتمندی به اکوسیستم استارتآپی داشت و این ورود با صدور مجوز فعالیت صندوق پژوهش و فناوری سرمایهگذاری خطرپذیر این مجموعه به عنوان بزرگترین صندوق سرمایهگذاری خطرپذیر کشور با سرمایه ثبتی هزار میلیارد تومان جدیتر شد. در ادامه اخباری منتشر شد مبنی بر آنکه گروه فولاد مبارکه هم با سرمایه هزار میلیارد تومانی، صندوق سرمایهگذاری خطرپذیر شرکتی ایجاد کرده و وارد فضای استارتآپی شده است. زرنوخی با اشاره به این موارد، معتقد است که مسیر سرمایهگذاری استارتآپی در ایران به سمت صندوقهای CVC خواهد رفت؛ تا جایی که ورود گروه ملی فولاد به اکوسیستم هم این فرضیه را تقویت میکند و پیشبینی میشود که این گروه برای تسهیل زنجیره ارزش خود، چیزی بیش از 3 تا 4هزار میلیارد تومان در زیستبوم استارتآپی ایران سرمایهگذاری انجام دهد.

به اعتقاد زرنوخی، گزارش عملکرد صندوقهای سرمایهگذاری جسورانه و خصوصی بورسی در سال گذشته تنها کمتر از 15درصد VC کشور است. او با بیان این مطلب، روند VC در سال جدید را یک روند رکودی به سمت نزول توصیف میکند و میگوید: «شرایط مبهم کلان اقتصادی، بلاتکلیفی سرمایهگذاری، عدمبروز دستاوردهای VC در دوره قبل، نبود خروجی موفق سرمایهگذاران در 10 سال اخیر و رکود در فضای استارتآپی کشور از جمله چالشهای VC در سال جدید خواهند بود.»

نیما نامداری، مدیرعامل کارنامه، هم در گفتوگو با «دنیایاقتصاد» از چالشهای رشد و توسعه اکوسیستم استارتآپی کشور میگوید: «فضای استارتآپی کشور از زیرساخت اینترنت گرفته تا نیروی انسانی، با چالشهای زیادی درگیر است. توسعه خدمات در این حوزه به دلیل محدودیتهای اینترنت با مشکل روبهروست و نیروی انسانی این حوزه، چه بنیانگذاران و چه کارکنان آن، تصمیم به مهاجرت و عدمریسک فعالیت در کشور گرفتهاند. در این شرایط، با وضعیت نابسامان سیاسی و اقتصادی کشور، عملا سرمایهگذاران ریسک ورود و حضور در اکوسیستم استارتآپی را نمیپذیرند.»

او در ادامه بیان کرد: «همچنین در حال حاضر استارتآپهای بزرگ کشور درگیر محدودیت سقف رشد هستند و به آنها اجازه داده نمیشود که بیشتر از حدی بزرگتر شوند و امکان حضور و رقابت در بازارهای خارجی را داشته باشند. در این شرایط، استارتآپهای کمتری شکل میگیرند و بهتبع سرمایهگذاری کمتری هم در این حوزهها خواهیم داشت.» به اعتقاد نامداری، شرایط داخلی و تعامل کشور با دنیا، اکوسیستم استارتآپی را در یک چرخه تشدیدکننده ریسک قرار داده است و تداوم این وضعیت، فضای استارتآپی ایران را کوچکتر از قبل خواهد کرد.

با این حساب، تشدید ریسک و رکود سرمایهگذاری در استارتآپها و تغییر مسیر سرمایهگذاری خطرپذیر در اکوسیستم استارتآپی کشور، دو ارزیابی کارشناسها از چشمانداز سرمایهگذاری در این اکوسیستم هستند و باید دید که در ادامه چه اتفاقاتی در زمینه سرمایهگذاری VC و CVCها در زیستبوم فناوری کشور رخ خواهد داد.