نگاهی به آینده یک صنعت پرخطر

پالایشیها در بهت سیاست ارزی جدید

بهار 1401؛ فصلی تکرارنشدنی

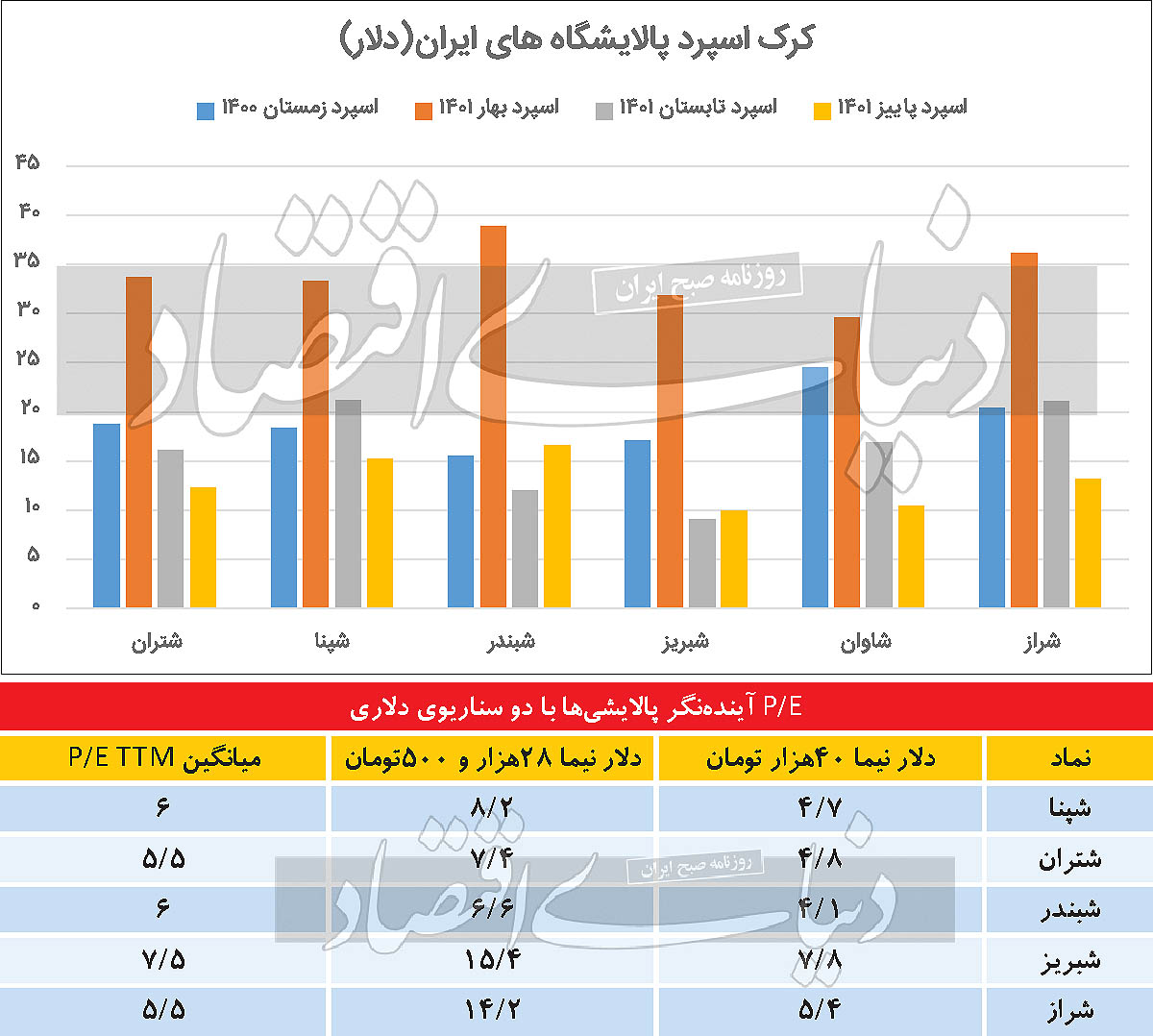

با شروع جنگ روسیه و اوکراین در اواخر سال 1400، بحران انرژی در دنیا مشکلات فراوانی ایجاد کرد و قیمت بالای انرژی و بازار کامودیتی، موجب تورم بالا در اکثر کشورهای دنیا شد. این امر در نهایت با افزایش نرخ بهره بانکهای مرکزی دنیا و افزایش رکود اقتصادی همراه شد. با شروع فصل بهار و آغاز سال 1401، افزایش قیمت بنزین و گازوئیل در جهان سبب شد تا کرکاسپرد پالایشگاههای بزرگ دنیا اعداد بالایی را به خود ببیند و رشد قیمت سهام پالایشگاههای ایران را نیز به دنبال داشت، به طوری که پالایشگاه نفت اصفهان بهعنوان یکی از بزرگترین پالایشیهای ایران، بازدهی قیمتی بالای 50درصد را در بهار 1401 به ثبت رساند. همچنین میانگین کرکاسپرد پالایشگاههای ایران در بهار سال گذشته، حدود 34دلار بود. این در حالی است که در زمستان 1400، میزان کرکاسپرد شرکتهای ایرانی حدود 19دلار بود. جهش شدید کرکاسپرد حتی بدون رشد قیمت دلار نیز خرید سهام پالایشیهای بورسی را برای سرمایهگذاران توجیهپذیر کرده بود، به طوری که با تغییر مفروضات تحلیلگران، سود هر سهم پالایشیها در سال 1401، تعدیل شده و افزایش چشمگیری مییافت.

تابستان سرد پالایشیها

از آنجا که صنعت پالایشگاهی ایران، تحتتاثیر قیمت نفت و فرآوردههای آن قرار گرفته و نرخ دلار نیز بر درآمد این شرکتها موثر است، پیشبینیپذیری این صنعت بهشدت سخت است و اهالی بازار این صنعت را یکی از پرریسکترین صنایع بازار ارزیابی میکنند؛ چرا که از طرفی قیمت نفت، تحت عوامل گوناگون اقتصادی است و از نظر عمده تحلیلگران و معاملهگران نفتی دنیا، پیشبینی قیمت طلای سیاه، بسیار گنگ است و تعیین نرخ فرآوردههای نفتی نیز چندان آسان نیست. از آنجا که نرخ فرآوردههای نفتی در گزارشهای ماهانه لحاظ نمیشود، بلکه در پایان هر فصل گزارش میشود، ریسک این صنعت، دوچندان شده است.

به دلیل پیشبینیپذیر نبودن متغیرهای موثر بر پالایشیها، با وجود رشد بالای کرکاسپردها در بهار سال گذشته، تابستان سختی برای پالایشیها شروع شد، به طوری که میانگین کرکاسپرد اعداد بسیار پایینی را به خود دید. طی فصل مذکور میانگین کرکاسپرد به 16دلار کاهش یافت که این عدد، حتی بسیار پایینتر از زمستان 1400 بود. نکته قابلتوجه آن است که روند نزولی کرکاسپرد در پاییز نیز ادامهدار بود و به 13دلار رسید. اما با رشد قیمت دلار و افزایش انتظارات تورمی، این صنعت نیز همپای بازار روند صعودی خود را شروع کرد و عمده دلیل افزایش قیمت سهام این صنعت، محرک دلار بود.

در حال حاضر سرکوب نرخ دلار همزمان با افت کرکاسپرد پالایشیها، میتواند آینده این صنعت را با چالشهایی همراه کند. با توجه به اینکه احتمالا در زمستان سال گذشته، بازار شاهد رشد چندان کرکاسپرد نسبت به مدت مشابه سال قبل نبود و کرکاسپردهای بهار نیز، احتمالا به سطح بهار 1401 افزایش نمییابند، انتظار رشد سودآوری در زمستان سال گذشته و بهار سالجاری، بهشدت کاهش یافته است. همین امر میتواند به ضرر قیمت سهام پالایشیها باشد و عملکرد این صنعت را رو به زوال ببرد. این درحالی است که با توجه به ریسکهای این صنعت، احتمال اختلاف شدید پیشبینیها با قیمتهای واقعی فرآوردههای نفتی در آینده بسیار تشدید میشود. در صورتی که همچنان سیاستگذار بر تداوم حاکمیت ارز 28هزار و 500تومانی برای این صنعت پافشاری کند، باید در خصوص سرمایهگذاری در صنعت پالایشگاهی تجدید نظر کرد. احتمالا معاملهگران هم تا زمان تغییر رویکرد سیاستگذار، با احتیاط بیشتری عمل میکنند. با وجود ریسکهای بالا در صنعت پالایشی، معاملهگران P/ Eهای بسیار پایینی را برای این صنعت در نظر گرفته و دست به معامله میزنند. در صورتی که نرخ ارز همان 28هزار و 500تومان در نظر گرفته شود، با قیمتهای فعلی نسبت P/ E آیندهنگر بازار بسیار بالاتر از حد معمولی برای این صنعت خواهد بود و توجیهپذیری لازم را تا زمان اصلاح شدید قیمت ندارد.

ارزشگذاری نسبی پالایشیها

همانطور که اشاره شد، شرکتهای پالایشی در صورتی که با تسعیر ارز با نرخ 28هزار و 500تومان مواجه شوند، با قیمتهای فعلی ارزندگی کافی را برای سرمایهگذاری نخواهند داشت. به دلیل نااطمینانی ایجادشده، سهامداران تنها در صورتی میتوانند بازدهی مناسبی کسب کنند که قیمتهای پایینتری را به خود ببینند. کلیه نمادهای پالایشی، با دلار 28هزار و 500تومانی با نسبت قیمت به سود آیندهنگر بالای میانگین معامله میشوند و ارزندگی لازم را ندارند. هرچند با دلار 40هزار تومانی نیز، برخی از پالایشیها، با قیمتهای فعلی ارزندگی لازم را ندارند و قیمتها منتظر اصلاح جذاب هستند تا دوباره فرصت ورود برای سرمایهگذاران را ایجاد کنند. اما همچنان در صورتی که دلار در محدوده 40هزار تومان باقی بماند، «شپنا» و «شتران» با قیمتهای فعلی همچنان ارزندگی لازم را دارند و دارای پایینترین نسبت P/ E FORWARD هستند. بیشترین حساسیت به نرخ دلار، مربوط به نمادهای «شبریز» و «شراز» است که با تغییر نرخ دلار نسبت قیمت به سود آیندهنگر آنها تغییر قابلتوجهی داشته است.

سرمایهگذاری در پالایشیها به دلیل ریسک بالای قیمت نفت و فرآوردههای آن با ضریب قیمت به سود بسیار پایین صورت میگیرد؛ چرا که بازار تمایلی به پرداخت قیمت بالا در ازای یکریال سود را ندارد. از این رو، نمادهایی که P/ E آیندهنگر زیر 5واحد دارند، برای سرمایهگذاری جذابیت بیشتری دارند. هرچند در چندماه اخیر این نسبت به زیر 4واحد نیز افت کرده بود. به نظر میرسد سرمایهگذاران در این بازار دست به عصا حرکت میکنند و احتیاط بیشتری به خرج میدهند تا در خصوص درآمدهای ارزی پالایشیها تصمیمگیری شود. هرچند خبرهایی در خصوص کاهش تولید اوپکپلاس در سال 2023 میتواند موجب افزایش قیمت نفت و کرکاسپرد پالایشیها شود. این خبر میتواند نویدبخش روزهای خوب برای این صنعت باشد.