شکاف میان بازدهی طلا و بورس چگونه ایجاد شد؟

سبقت طلاییها از بورس

قیمت طلا و سکه در بازار داخلی، بهطور سنتی تحتتاثیر دو متغیر کلیدی قیمت دلار در بازار آزاد و بهای اونس طلا در بازار جهانی قرار دارد. بررسی عملکرد این دو متغیر در سنوات اخیر نشان میدهد که هر دو محرک، بهصورت همزمان و مستمر در مسیر صعودی حرکت کردهاند و همین همجهتی، موتور رشد قیمتها در بازار طلا و سکه را با توان بالاتری روشن نگه داشته است.

پیشران داخلی بازار طلا

نگاهی به روند تغییرات نرخ دلار در بازار آزاد از سال ۱۴۰۰ به بعد، تصویر روشنی از فشارهای تورمی و انتظارات ارزی حاکم بر اقتصاد ایران ارائه میدهد. در سال ۱۴۰۰، قیمت دلار حدود ۱۰درصد افزایش یافت؛ رشدی که در مقایسه با سالهای بعد، ملایم تلقی میشود. اما این آرامش نسبی در سال ۱۴۰۱ جای خود را به جهش کمسابقهای داد و دلار با رشد ۸۳درصدی، یکی از پرنوسانترین سالهای خود را پشت سر گذاشت. در سال ۱۴۰۲ نیز اگرچه از شتاب رشد کاسته شد، اما همچنان افزایش ۲۶درصدی قیمت دلار ثبت شد. این روند در سال ۱۴۰۳ بار دیگر شدت گرفت و دلار با رشد ۶۲درصدی، نقش تعیینکنندهای در شکلدهی به انتظارات تورمی ایفا کرد. در سال جاری نیز تا بدین جای کار، قیمت دلار حدود ۴۰درصد افزایش یافته است؛ رقمی که نشان میدهد متغیر ارزی همچنان یکی از اصلیترین عوامل جهتدهنده به بازارهای دارایی است. این رشدهای متوالی و بعضا جهشی نرخ ارز، به طور مستقیم در قیمت طلا و سکه داخلی منعکس شده است. در چنین فضایی، طلا نه تنها به عنوان یک دارایی سرمایهای، بلکه به مثابه سپری در برابر کاهش ارزش پول ملی عمل کرده و توانسته است توجه بخش قابلتوجهی از سرمایهگذاران را به خود جلب کند.

باد موافق اونس جهانی

در کنار دلار بازار آزاد، بهای اونس طلا در بازار جهانی نیز نقش مکمل و در عین حال تعیینکنندهای در رشد بازار طلای داخلی ایفا کرده است. بررسی معاملات اونس طلا بر مبنای سال شمسی نشان میدهد که این فلز گرانبها در سالهای اخیر عمدتا در مسیر صعودی حرکت کرده است. در سال ۱۴۰۰، قیمت اونس طلا حدود ۱۱درصد افزایش یافت و در سال ۱۴۰۱ نیز رشد هرچند محدود ۳درصدی را به ثبت رساند. حاصل نوسانات سال ۱۴۰۲، بازدهی ۹درصدی برای اونس طلا بود؛ رقمی که اگر چه چشمگیر نبود، اما همچنان برتری این دارایی نسبت به بسیاری از بازارهای دیگر را حفظ کرد. اما نقطه عطف اصلی در دو سال اخیر رقم خورد. در سال ۱۴۰۳، اونس طلا با جهش ۴۲درصدی مواجه شد و در سال جاری نیز تا این مقطع، رشد ۴۸درصدی را تجربه کرده است. چنین بازدهیهایی در بازار جهانی طلا، به ویژه در شرایطی که نااطمینانیهای ژئوپلیتیک، نگرانی از رکود اقتصاد جهانی و تغییر مسیر سیاستهای پولی بانکهای مرکزی مطرح بوده، جایگاه طلا را بهعنوان دارایی امن بیش از پیش تقویت کرده است. اثر این تحولات، بهصورت مستقیم به بازار داخلی منتقل شده و به شتابگیری قیمت طلا و سکه در داخل کشور دامن زده است.

همافزایی دو محرک و شکلگیری شکاف بازدهی

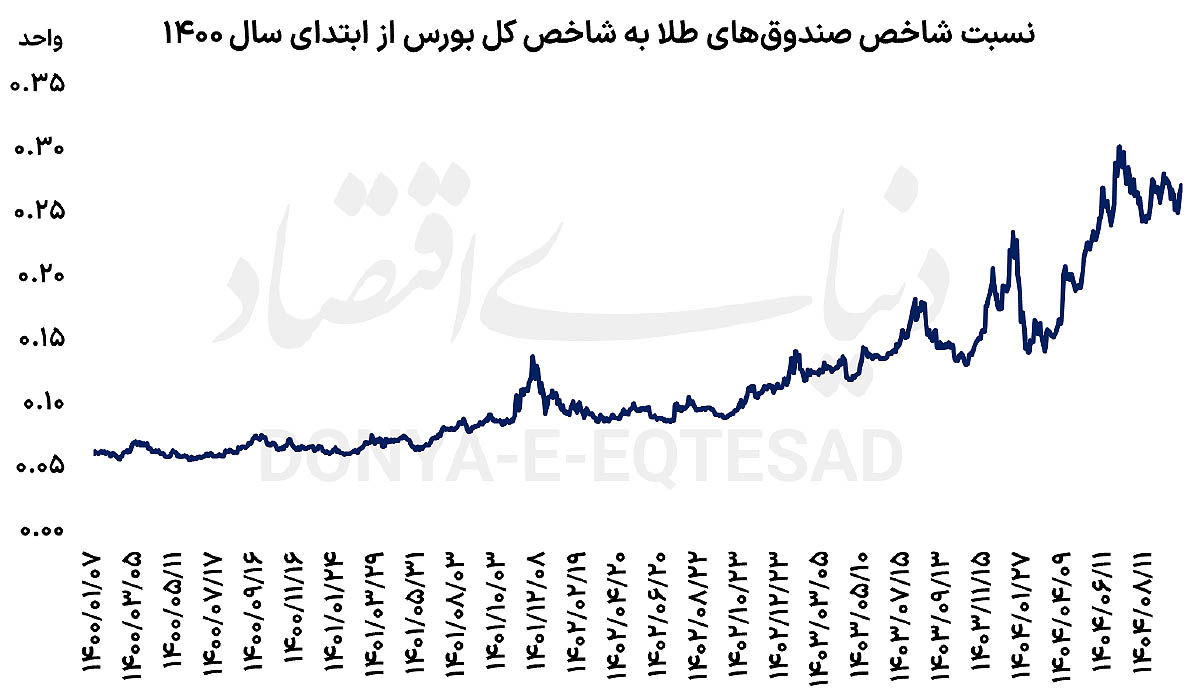

نکته کلیدی در تحلیل عملکرد بازار طلا طی این سالها، همزمانی رشد دو محرک اصلی آن است. در شرایطی که هم نرخ دلار بازار آزاد و هم بهای اونس جهانی طلا در مسیر صعودی قرار دارند، قیمت طلا و سکه داخلی از یک حمایت دوگانه برخوردار میشود. این همافزایی، موجب شده است که حتی در مقاطعی که یکی از این دو متغیر با وقفه یا اصلاح قیمتی مواجه بوده، عامل دیگر تا حد زیادی اثر آن را خنثی کند. در مقابل، بازار سهام ایران در همین بازه زمانی، با چالشهای متعددی از جمله نااطمینانیهای سیاستگذاری، محدودیتهای ساختاری، نوسانات نرخ بهره و افت اعتماد سرمایهگذاران مواجه بوده است. نتیجه این وضعیت، عقبماندگی نسبی بورس از بازار طلا و شکلگیری شکاف قابلتوجه در بازدهی میان این دو بازار بوده است؛ شکافی که به خوبی در رشد نسبت شاخص صندوقهای طلا به شاخص کل بورس نمایان است.

پیامدها برای رفتار سرمایهگذاران

افزایش فاصله بازدهی میان طلا و سهام، پیامدهای مهمی برای ترکیب سبد دارایی سرمایهگذاران داشته است. رشد پیوسته قیمت صندوقهای طلا، به ویژه در سالهای اخیر، نشان میدهد که سرمایهگذاران خرد و حتی بخشی از سرمایهگذاران نهادی، ترجیح دادهاند بخشی از منابع خود را از بازار سهام خارج کرده و به ابزارهای مبتنی بر طلا منتقل کنند. نقدشوندگی مناسب صندوقهای طلا، شفافیت قیمتی و همسویی آنها با انتظارات تورمی، از جمله عواملی بوده که این جابهجایی را تسهیل کرده است.

در مجموع، مرور دادهها نشان میدهد که برتری بازار طلا نسبت به بازار سهام در سالهای اخیر، بیش از آنکه حاصل یک عامل مقطعی باشد، ریشه در تقویت پایدار متغیرهای بنیادین این بازار دارد. تا زمانی که دلار بازار آزاد و بهای اونس طلا در بازار جهانی در سطوح بالای فعلی باقی بمانند یا مسیر صعودی خود را حفظ کنند، انتظار میرود این شکاف بازدهی همچنان پابرجا باشد؛ مگر آنکه تحولات بنیادین در اقتصاد کلان و سیاستگذاری، شرایط را به نفع بازار سهام تغییر دهد.