دامنه نوسان؛ عامل ناکارآیی و نوسان

در همه بازارهای مالی ممکن است پدیده ناکارآیی و انحراف قیمت یک دارایی از ارزش ذاتی آن بهوقوع بپیوندد یا حوادثی غیرمترقبه در حوزه سیاسی و اقتصادی، بازار را در فضای ابهام فروبرد. در این مواقع نهاد تنظیمگر بازار مالی با بهرهگیری از ابزارهایی نظیر توقف معاملات یک نماد یا یکصنعت یا تعطیلی کل بازار، مانع از واکنش هیجانی بازار شده و شروع مجدد فرآیند معاملات را به خروج از فضای ابهام موکول میکند. از طرف دیگر ممکن است برخی افراد بهعلت منفعتطلبی شخصی در معاملات اخلال ایجاد کنند که در این مواقع نیز نهاد ناظر از ابزارهایی همچون ابطال معاملات بهره میبرد.

با اینکه صاحبنظران در تمامی حوزههای اقتصادی از مقرراتزدایی دفاع میکنند، اما بازارها و نهادهای مالی از این قاعده مستثنی هستند و مقررات حاکم بر آنها بهمرور سختگیرانهتر شده است. برقراری این مقررات محکم نه برای محدودسازی سازوکار کشف قیمت، بلکه برای محافظت از مکانیزم بازار و صیانت از حقوق عامه سرمایهگذاران بوده است. در ایران از آن ابزارهای نظارتی و صیانتی بهدرستی استفاده نشده و برای محدود کردن نوسانات، سازوکار خاصی بهنام دامنه نوسان طراحی شده که البته ممکن است در نگاه اول با توجه به ناکارآیی برخی مولفهها در بازار سرمایه کشور، منطقی بهنظر برسد، اما آسیبهای فراوانی به ساختار بازارها و نهادهای مالی وارد آورده است.

وجود دامنه نوسان شاید در حالتی که بازار یا یک نماد در حالت ساید واک باشد، تفاوت خاصی ایجاد نکند، اما این محدودیت در وضعیتی که یک نماد پتانسیل رشد یا افت را پیدا میکند، صعود یا اصلاح قیمت را به تاخیر انداخته و با ایجاد صف خرید یا صف فروش، به بروز هیجان خرید یا فروش منجر میشود که این وضعیت، قیمت یکسهم و حتی کل بازار را مستعد انحراف از ارزش ذاتی آن کرده و امکان دستکاری در تابلو را برای بازیگران سهم فراهم میکند.

از طرف دیگر، همواره یکی از مزیتهای مهم بازار سهام این بوده که سرمایهگذار بتواند دارایی خود را بهسهولت به وجه نقد تبدیل کند که دامنه نوسان این را از سهامداران سلب میکند. در این وضعیت سرمایهگذاران بزرگ نمیتوانند به نقدشوندگی دارایی خود اعتماد کرده و طبیعتا بخشی از منابع را به سایر بازارها منتقل میکنند.

همچنین در بورس تهران شاهد دورههایی بودهایم که منابع مالی با هیجان بالایی به سمت بازار روانه میشوند. در این وضعیت سهامداران خرد که تنها به دنبال نمادی مورد اعتماد برای قراردادن سفارش خود میگردند، بعد از مواجهشدن با صف خرید نماد مربوطه، سفارش خود را به نماد دیگری منتقل میکنند که بیشترین مشابهت را با نماد اول دارا باشد. این پدیده –که اصطلاحا آن را اثر سرریز (Spillover Effect) مینامند- باعث میشود در دورههای خوشبینی به بازار سرمایه، تقریبا تمام نمادها -بدون توجه به وضعیت بنیادی سهام- بهترتیب به صف خرید بنشینند. مشابه همین وضعیت در دورههایی که منابع بزرگ در حال خروج از بازار هستند نیز بهصورت عکس رخ میدهد. این در حالی است که در صورت نبود محدودیت دامنه نوسان، سرمایهگذاران نهادی و بزرگ میتوانستند با خرید داراییهایی که بهلحاظ بنیادی در وضعیت مناسبی قرار دارند به سهامداران خرد نیز جهتدهی کنند و در مواقع نااطمینانی نیز با تخلیه کامل فشار فروش، نماد در صف فروش قفل نشود.

این موارد تنها بخشی از اختلالهایی است که محدودیت دامنه نوسان ایجاد میکند که در واقع ارزیابی عملکرد مدیران بنگاههای پذیرششده در بورس و مدیران نهادهای مالی را نیز مختل میکند. ادامه وضعیت فعلی نقش تحلیلگران حرفهای را نیز در بازار کمرنگ ساخته و سبب میشود نگاه فعالان اقتصادی به بورس کوتاهمدت و سفتهبازانه باشد که این با ماهیت بازار سرمایه منافات دارد. بازار سرمایه اساسا برای سرمایهگذاری بلندمدت طراحی شده و سرنوشت بسیاری از مردم، بنگاهها و ارکان اقتصاد کشور از جمله بانکها، بیمهها و صندوقهای بازنشستگی به رونق آن وابسته است. بهعنوان مثال در ایالاتمتحده با توسعه صنایع مرتبط با هوش مصنوعی، از جمله صنایع نیمههادی در سالهای اخیر، قیمت سهام شرکت انویدیا در پنجسال گذشته بیش از ۲۳۰۰درصد رشد کرده است. در ابتدای ژانویه سال ۲۰۲۰ هر برگه سهام شرکت انویدیا حدودا ۶دلار قیمت داشته، اما در ژانویه ۲۰۲۵ به 134دلار رسیده است. 22برابر شدن قیمت این سهم در نتیجه تحلیل درست بازار از وضعیت سودآوری و نقش پیشرو این شرکت در ساخت تجهیزات خاصی از قبیل پردازندههای گرافیکی، چیپستهای مادربرد و سایر تکنولوژیهای مبتنیبر هوش مصنوعی بوده است. این در حالی است که در نزدیکی دفتر مرکزی NVIDIA در سیلیکونولی، دفتر مرکزی شرکت Intel قرار دارد که سالها از سرآمدان صنعت تجهیزات کامپیوتری در جهان بود. سهام اینتل در همین دوره پنجساله بازدهی منفی ۵۵درصد داشته است. قیمت هر برگه سهام اینتل در ژانویه ۲۰۲۰ حدودا 63دلار بوده که در ژانویه ۲۰۲۵ به ۲۰دلار تنزل پیدا کرده است. این نزول فاحش در نتیجه از دست رفتن سهم از بازار، کاهش سودآوری و چشمانداز نامناسب فعالان از آینده اینتل رخ داده است. البته این نوسانات مربوط به شرکتهای بزرگ بازار است و نوسانات سهام بنگاههای کوچک ممکن است از این میزان نیز بسیار بیشتر باشد. سیاستگذار بازار سرمایه در ایالاتمتحده از کاهش قیمت اینتل و افزایش قیمت انویدیا نگران نیست؛ حتی با وجود اینکه قدمت اینتل در مقایسه با انویدیا حدودا ۲۷سال بیشتر است و از تاسیس شرکت انویدیا تنها ۳۲سال میگذرد. در این شرایط، عملکرد نهادهای مالی که در سرمایهگذاری در سهام انویدیا پیشرو بودند از سایرین قابل تفکیک است و ارزیابی عملکرد مدیران انویدیا و اینتل نیز توسط سهامداران آن شرکتها بهراحتی صورت میپذیرد. همه فعالان نیز میدانند روند منطقی افزایش و کاهش قیمت، مقتضیات یک بازار سالم، تحلیلپذیر و غیرهیجانی است.

عامه مردم در آمریکا تمایل زیادی به خرید مستقیم سهام ندارند و اغلب با خرید واحدهای سرمایهگذاری صندوقهای سهامی، مدیریت داراییهای خود را به تحلیلگران حرفهای نهادهای مدیریت سرمایه مثل BlackRock، Vanguard، Fidelity و... میسپارند.

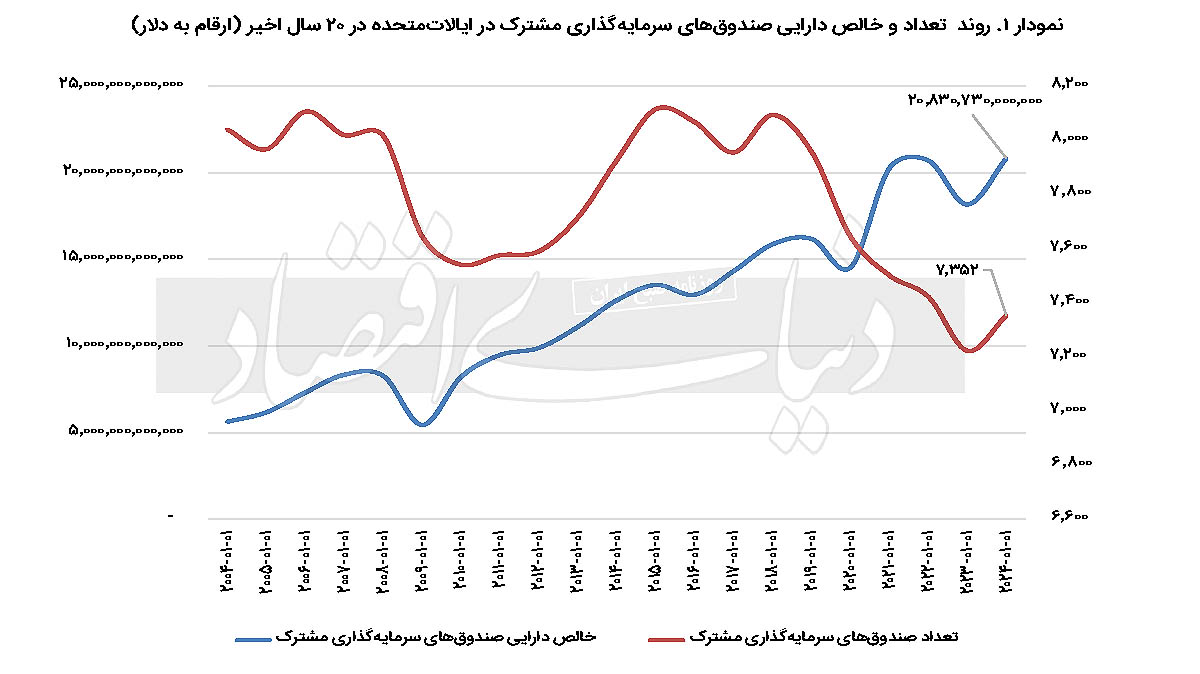

در بازار سهام ایالاتمتحده (شامل NYSE و NASDAQ) در سال ۲۰۲۰ بیش از 7هزار صندوق سرمایهگذاری مشترک(Mutual Funds) فعال بودهاند که خالص دارایی آنها مجموعا حدود ۲۱تریلیون دلار بوده است. حجم این داراییها آنقدر عظیم است که با کل تولید ناخالص داخلی آمریکا در آن سال برابری میکند.

اولین صندوق سرمایهگذاری قابل معامله(ETF) در ایالاتمتحده با نام SPDR S&P500 و نماد SPY در ژانویه سال ۱۹۹۳ تاسیس و در بازار AMEX پذیرش شد که البته بورس AMEX نیز در سال ۲۰۰۸ توسط NYSE خریداری و در آن ادغام شد. صندوق SPY هماکنون نیز بهعنوان بزرگترین صندوق قابلمعامله در بازار سرمایه ایالاتمتحده فعالیت میکند و داراییهای تحت مدیریت آن بالغ بر حدود ۶۳۰میلیارد دلار است. در این 30سال صندوقهای قابلمعامله رشد چشمگیری در بازار داشتهاند، بهطوری که در سال ۲۰۲۴، داراییهای تحت مدیریت این صندوقها به بیش از ۸تریلیون دلار رسیده است. گسترش سرمایهگذاری غیرمستقیم در بازار سرمایه موجب شده است که بزرگترین صندوقهای سرمایهگذاری مشترک در ایالاتمتحده از نوع سهامی باشند که اغلب شاخصهای مهم بازار از جملهS&P 500 را دنبال میکنند. لازم بهذکر است که شاخص S&P 500 از سال 1985 تا به امروز جز در سهبازه زمانی ترکیدن حباب داتکام، بحران مالی 2008 و بحران کووید-19، همواره در حالت صعودی بوده و در این دوره 40ساله حدودا 33هزار درصد رشد کرده است.

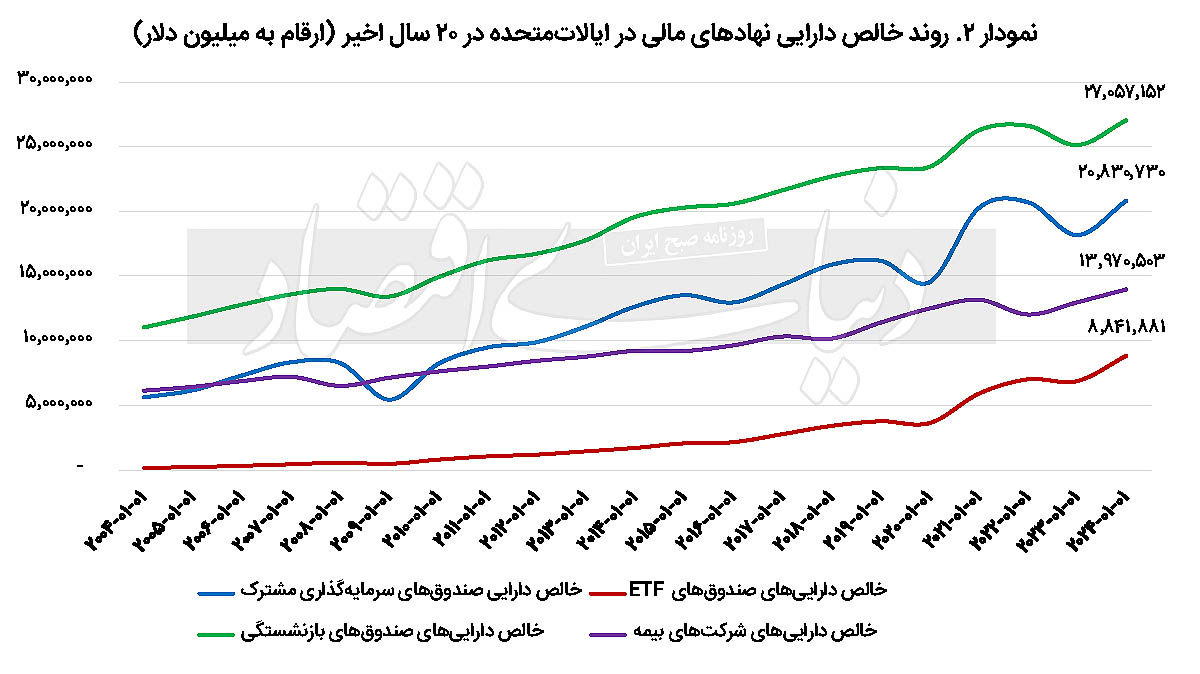

علاوه بر انواع صندوقهای سرمایهگذاری، صندوقهای بازنشستگی و شرکتهای بیمه نیز با حجم عظیم سرمایهگذاری در بازار سرمایه از بازیگران مهم بازار هستند که با توجه به ماهیت خود، سرمایههای بزرگ و مستمری را به بازار تزریق میکنند. همانطور که در نمودار «2» ملاحظه میشود، صندوقهای بازنشستگی در سال ۲۰۲۴ حدود ۲۷تریلیون دلار دارایی مالی داشتند که برابر با کل تولید ناخالص داخلی ایالاتمتحده در سال ۲۰۲۴ است. شرکتهای بیمه نیز مجموعا ۱۳تریلیون دلار در داراییهای مالی سرمایهگذاری کردند.البته برقراری این فضای رقابتی در بازار مستلزم اتخاذ سیاستها و رویههای دقیق در حوزه نظارتی از سوی نهاد ناظر است. با در نظر گرفتن موارد مطرحشده، بخشی از سیاستهای قابل اتخاذ در بازار میتواند به شرح موارد زیر باشد که در شرایط حذف دامنه نوسان، توسط شورایعالی بورس و سازمان بورس و اوراق بهادار قابل اتخاذ است.

۱. افزایش شفافیت و کارآیی اطلاعاتی در بازار

بازار سرمایه بر مبنای رقابت میان بنگاهها برای سودآوری و رقابت میان سرمایهگذاران برای کشف فرصتهای مناسب سرمایهگذاری شکل گرفته است. برقراری رقابت منصفانه بدون ایجاد شفافیت اطلاعاتی امکانناپذیر است. البته سهم بالای بنگاههای دولتی و شبهدولتی در بازار سرمایه کشور، برقرار کردن این شفافیت را دشوار میسازد، اما وقایعی مثل «۱۷اردیبهشت ۱۴۰۲»، مهمترین رکن بازار یعنی اعتماد را از آن سلب میکند. الزام به این شفافیت هم در افشای دقیق و بههنگام اطلاعات شرکتهای پذیرششده در بورس و فرابورس و هم درباره اطلاعات مربوط به معاملات نهادهای مالی وجود دارد.

۲.تقویت موسسات حسابرسی و بهروزرسانی استانداردهای گزارشگری مالی

یکی از بازیگران مهم بازار سرمایه، موسسات حسابرسی هستند. امروزه چهار موسسه حسابرسی بزرگ دنیا -که طبق برآوردها حسابرسی بیش از ۹۹درصد از بنگاههای حاضر در شاخص S&P 500 را برعهده دارند- توانستهاند با انباشت داده، تجربه و نیروی انسانی ماهر بالاترین سطح کیفیت در اظهارنظرهای حسابرسی درباره گزارشهای مالی بنگاهها را ارائه دهند، اما با تمام این دانش و سختگیریها، همچنان احتمال بروز فسادهایی مانند رسوایی انرون -که با همدستی موسسه حسابرسی آرتور اندرسن اتفاق افتاد- وجود دارد. بنابراین تقویت موسسات حسابرسی، تشویق موسسات به ادغام و تشکیل موسسات حسابرسی بزرگ در کنار ایجاد سازوکارهای نظارتی دقیق مانند قانون ساربنز-آکسلی بر فعالیت آنها و سایر نهادها، نگرانی سرمایهگذاران درباره کیفیت گزارشگری بنگاهها را کاهش خواهد داد. از طرفی دیگر با آنکه سازمان حسابرسی در سالهای اخیر با بهروزرسانی استانداردهای حسابداری توانسته برخی مولفههای گزارشگری مالی را به معیارهای IFRS نزدیک کند، اما تا رسیدن به سطح مطلوب و استقرار کامل آن فاصله زیادی وجود دارد.

۳.توسعه ابزارهای مالی

کارآیی بازارهای مالی بدون بهرهگیری از تمامی ابزارهای مالی متداول در دنیا بهبود نمییابد و با بهکارگیری این ابزارها، بازار مالی میتواند یک ساختار خودانتظام براساس منفعت شخصی هر یک از فعالان بازار باشد. سازوکارهایی مانند فروش استقراضی، معامله اهرمی، اختیار معامله، قراردادهای فوروارد و فیوچر، قراردادهای سوآپ و... ملزومات یک بازار کارآ هستند و هریک فضایی را ایجاد میکنند که براساس تامین منافع اشخاص، منافع سایر فعالان را نیز حداکثر کنند. بهعنوان مثال، سازوکار فروش استقراضی میتواند مانع ایجاد حباب در قیمت یک سهم شود، معاملات اهرمی فضای تحلیلگری سهام را بهشدت تخصصی میکند، معاملات آتی انتظارات بازار از وضعیت آینده را منعکس میسازد و ابزارهایی مانند اختیار معامله، معاملات آتی و سوآپ نیز امکان پوشش ریسک ناشی از نوسان قیمت را به فعالان میدهد. استفاده نکردن از این ابزارهای تخصصی، بازار را تسلیم سفتهبازان کرده و زمینه انحراف قیمت از ارزش ذاتی را فراهم میسازد.

۴.تشویق سرمایهگذاری غیرمستقیم

از بین رفتن دامنه نوسان و شکل گرفتن این ذهنیت در میان افراد که قیمت هر سهم ممکن است تنها در یک روز 10درصد کاهش یابد، سهامداران خرد را به سمت سرمایهگذاری غیرمستقیم و اعتماد به نهادهای مدیریت دارایی سوق میدهد و افزایش داراییهای نهادهای مدیریت دارایی اتفاقا نوسانات بازار را کاهش خواهد داد؛ چرا که نهادهای مالی علاوهبر تحلیل دقیقتر اقتصاد و بنگاه، اغلب با افق میانمدت و بلندمدت اقدام به سرمایهگذاری میکنند. علاوهبر این، افزایش داراییهای تحت مدیریت صندوقهای سرمایهگذاری، تامین مالی از طریق انتشار اوراق بدهی را در بازار سرمایه تسهیل خواهد کرد.

۵.بهبود فرآیند نظارت توسط سازمان بورس و اوراق بهادار

نظارت بر ناشران، نهادهای مالی، صندوقها و معاملات آنها از موضوعاتی است که بهویژه در بنگاههایی که ارزش بازار پایینتری دارند از اهمیت فراوانی برخوردار است. پیشگیری از سوءاستفادههای احتمالی که ممکن است توسط برخی افراد صورت گیرد امنیت بازار را برای سرمایهگذاران تامین میکند. این امر مستلزم تخصیص بودجه مناسب است تا سازمان بورس و اوراق بهادار و هر یک از بورسها بتوانند با جذب نیروهای متخصص در حوزههای مختلف، این حجم از نظارتها را اجرایی سازند.

۶.کاهش محدودیتهای ایجادشده بر نهادهای مالی زیرمجموعه بانکها

همزمان با تصویب قانون برنامه پنجساله ششم توسعه جمهوری اسلامی ایران (مصوب 1395.12.14 مجلس شورای اسلامی) و تصویب دستورالعمل سرمایهگذاری در اوراق بهادار (مصوب 1396.02.12 شورای پول و اعتبار) و نسخه اصلاحی آن (مصوب 1399.10.30 شورای پول و اعتبار) تاسیس صندوقهای سرمایهگذاری توسط شرکتهای تامین سرمایه بانکی متوقف شده است. همچنین به موجب ماده ۱۴ بند «ب» قانون برنامه پنجساله ششم توسعه جمهوری اسلامی ایران (مصوب 1395.12.14 مجلس شورای اسلامی) مشارکت بانکها و موسسات اعتباری و اشخاص حقوقی تابعی که بانکها بیش از 50درصد سهام آنها را دارند یا در تعیین هیاتمدیره آنها موثرند، در تاسیس صندوقهای سرمایهگذاری و شرکتهای تامین سرمایه بدون اخذ مجوز از بانکمرکزی ممنوع است. این در حالی است که در همهجای جهان، سهم مهمی از مدیریت دارایی در بازار سرمایه برعهده هلدینگهای بانکی است. حضور پررنگ بانکها بهعنوان مهمترین نهادهای مالی در بازار سرمایه میتواند اثرات مهمی داشته باشد.

با تمام این توضیحات ممکن است برخی استدلال کنند که چون شرایط اقتصادی کشور ما مشابه اقتصادهای توسعهیافته نیست، بهرهگیری از ابزارهایی مانند دامنه نوسان در ایران ضرورت دارد. اما لازم است یادآوری شود که در اولین شکل از بورس دنیا در بلژیک قرن پانزدهم که مقابل عمارت «واندر بورس» شکل گرفته بود یا اولین بازار سهام مدرن در آمستردام هلند در قرن هفدهم میلادی، هنگامی که سهام کمپانی هند شرقی برای اولین بار میان سرمایهگذاران دستبهدست شد هم محدودیتی به نام «دامنه نوسان» برقرار نبوده است. با تجربهای که بازار سهام ایران در حدود 60سال فعالیت اندوخته است، میتوان بهمرور به سمت حذف کامل دامنه نوسان حرکت کرد.

* دانشجوی دکترای مالی دانشگاه تهران