اخبار بورس

چهارشنبه، ۰۳ دی ۱۴۰۴

-

بورس وارد هجدهمین روز مثبت شد؛

رقابت بازارها در سقفهای تاریخی

دنیای اقتصاد: معاملات بورس تهران در روز سه شنبه با تداوم رشد شاخصهای سهامی همراه شد. در معاملات امروز، شاخص کل با رشد ۰.۶۸ درصدی همراه شد و به محدوده ۳ میلیون و ۹۳۵ هزار واحدی رسید. شاخص کل برای هجدهمین روز متوالی، با سبزپوشی همراه شد و در آستانه فتح کابرکانال ۴ میلیون واحدی قرار گرفته است. پس از کسب بازدهی ۵۳ درصدی توسط شاخص کل در سومین فصل سال، معاملات زمستانی بازار هم بسیار داغ آغاز شده است و رکوردهای جدیدی در کلیت بازار سهام به ثبت می رسد. از سویی تاخت و تاز بازارهای موازی نیز همچنان به قوت خود باقی است. -

چراغ سبز سهامداران به کوچکترها؛

چرخش پول در بورس

دنیای اقتصاد: با وجود افزایش فشار عرضه در دقایق پایانی معاملات روز گذشته، انتظار میرفت در معاملات امروز شاخصهای سهامی وارد فاز اصلاح شوند. با این حال، تقاضا بار دیگر معادلات را تغییر داد و موجب شد روند صعودی بازار سهام حفظ شود و شاخصهای بورسی همچنان در مسیر افزایشی حرکت کنند. این رفتار بازار نشان داد که جریان نقدینگی فعال در بازار، هنوز از توان لازم برای جذب عرضهها برخوردار است و اصلاحهای مقطعی فعلاً نتوانستهاند ساختار کلی تقاضا را تضعیف کنند. نکته قابلتوجه معاملات اخیر، تداوم برتری عملکرد نمادهای متوسط و کوچکتر نسبت به بزرگان بازار برای دومین روز متوالی است. -

در اولین روز حذف حجم مبنا چه گذشت؟

روزنامه شماره ۶۴۶۸مکث بورس پشت ابرکانال ۴ میلیون

بورس تهران پس از دو روز پرنوسان، در جریان معاملات دیروز وارد فاز متعادلتری شد؛ تعادلی که اینبار نه به سود بزرگان دلاری، بلکه به نفع نمادهای کوچک و متوسط بازار شکل گرفت که برخی از تحلیلگران، این شرایط را اولین نشانه های حذف حجم مبنا می دانند. -

با کارگزاریهای زیانده چه باید کرد؟

دنیای اقتصاد-ابوالفضل قربانی: زیانده شدن بخشی از کارگزاریهای بورس، دوباره بحث ادغام در صنعت کارگزاری را به صدر اظهارنظرهای بازار سرمایه آورده است؛ جایی که برخی کارشناسان، ادغام نهادهای ضعیف را ضرورتی برای ارتقای بازار میدانند و در مقابل، گروهی دیگر معتقدند بهجای تجویز ادغام، اصلاح ساختار درآمدی و افزایش کارمزدها میتواند راهحل کمهزینهتر و منطقیتری برای عبور کارگزاریها از شرایط فعلی باشد.

سهشنبه، ۰۲ دی ۱۴۰۴

-

حذف حجم مبنا، آغاز رشد شاخصها است؟

تکاپوی بورس در مرز ۴ میلیونی

دنیای اقتصاد: پس از دو روز پرهیجان در بورس تهران، امروز رفتاری متعادل¬تر را از معاملهگران مشاهده کردیم. شاخص کل بورس که از کف شهریورماه بازدهی بهتری را در مقایسه با نماگر هموزن به ثبت رسانده بود، در جریان معاملات روز دوشنبه، عقب¬نشینی کرد تا شاخص ثانویه بازار قدری تقویت شود. نماگر اصلی در پایان معاملات امروز با وجود عبور از سطح ۳میلیون و ۹۴۰هزار واحد، مجبور به عقب¬نشینی شد و در نهایت با رشد ۰.۲۸درصدی، در محدوده ۳میلیون و ۹۰۹هزار واحد ایستاد. این درحالی است که شاخص هموزن، با رشد ۰.۸۲درصدی در محدوده ۱میلیون و ۸۹هزار واحدی قرار گرفته است. ارزش معاملات خرد، امروز به بیش از ۱۹همت رسید و بورس تهران میزبان ۳۲۶میلیارد تومان پول حقیقی بود. -

ادامه رکوردشکنیها در تالار شیشهای؛

بورس، ۴ میلیونی میشود؟

دنیای اقتصاد: حرکت صعودی بورس تهران امروز حتی پس از فتح کانال ۳.۹ میلیون واحد نیز متوقف نشد و شاخصهای سهامی به رشد خود ادامه دادند . در جریان معاملات امروز، نمادهای کوچکتر نقش پررنگتری در رشد بازار ایفا کردند، بهطوریکه بازدهی روزانه شاخص هموزن از شاخص کل سبقت گرفت. با ادامه این روند، شاخص کل بورس تهران اکنون در آستانه ورود به ابرکانال ۴ میلیون واحدی قرار گرفته است. سطحی که از منظر روانی و تحلیلی اهمیت بالایی دارد و میتواند جهت حرکت آتی بازار را مشخص کند. -

کمبود گاز، تولید متانول را کاهش داد؛

روزنامه شماره ۶۴۶۷نبض شکننده صنعت پتروشیمی

دنیای اقتصاد - عباس بیات :صنعت متانول بهعنوان یکی از بخشهای کلیدی زنجیره پتروشیمی کشور، نقشی تعیینکننده در تامین مواد اولیه صنایع پاییندستی و توسعه بازار سرمایه ایفا میکند. این صنعت علاوه برجایگاه خود در تولید محصولات پایه شیمیایی، بهواسطه ظرفیتهای صادراتی و نقش آن در ایجاد درآمدهای ارزی، از اهمیت راهبردی برخوردار است. با وجود ظرفیت تولید قابلتوجه و رشد تقاضای جهانی برای متانول بهعنوان مادهاولیه سوختهای پاک و فرآوردههای شیمیایی، فعالان این حوزه همچنان با مجموعهای از چالشهای عملیاتی و ساختاری مواجه هستند. چالشهایی نظیر ناپایداری در تامین خوراک، نوسانات قیمتهای داخلی و جهانی، محدودیتهای صادراتی ناشی از تحریمها و کمبود زیرساختهای حملونقل، روند توسعه این صنعت را با پیچیدگیهای قابلتوجه همراه کردهاست. -

شاخص بورس تهران در سهماه سوم سال ۵۳درصد افزایش یافت؛

روزنامه شماره ۶۴۶۷پاییز بورس بهاری شد

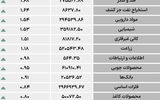

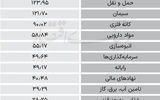

بازارهای مالی در فصل پاییز، تحتتاثیر افزایش انتظارات تورمی، شاهد رکوردشکنیهای متوالی بودند. شاخص کل بورس در سومین فصل سال با اتکا به رشد نرخ دلار و بهبود چشمانداز سودآوری شرکتها، بازدهی بیش از ۵۳درصد را ثبت کرد و در صدر جدول بازدهی بازارهای دارایی در این دوره قرار گرفت. با اینحال، در افقهای زمانی ۹ماهه و سالانه، همچنان طلای ۱۸عیار پیشتاز بازارهاست. بررسیها نشان میدهد تحولات سیاسی و اقتصادی از ابتدای سال، طلای ۱۸عیار را با بازدهی ۶۷درصدی در ۹ماه گذشته به صدرنشین بازارها تبدیل کرده است. پس از آن، بازارهای سکه و سهام در رتبههای بعدی قرار دارند. در بازه ۱۲ماهه نیز طلای ۱۸عیار با ثبت بازدهی ۱۷۶درصدی، مجددا جایگاه نخست را به خود اختصاص داده است. بورس در این دوره زمانی، پس از انواع سکه و دلار، در رتبه ششم بازارهای پربازده یکسال اخیر قرار دارد. با این آمارها به نظر میرسد که سرمایهگذاران در فصل پایانی برای سرمایهگذاری در بازار طلا یا بورس مردد باشند. -

اصلاح در انتظار بورس است؟

دنیای اقتصاد- محمد نعمتزاده: شاخص کل بورس تهران در دومین روز معاملاتی هفته و ۱۶ روز معاملاتی به طور مداوم روند رو به رشد و مثبتی را از خود به جا گذاشته است و به مرز ۳میلیون و ۹۰۰ هزار واحد نزدیک میشود. به نظر کارشناسان و فعالان بازار سرمایه، این رشد به دلیل جاماندگی بازار سهام نسبت به سایر بازارها و حمایتهای دولت از بازار سهام است. -

رصد جریان سرمایههای خرد در روزهای اخیر گویای چه نکاتی است؟

روزنامه شماره ۶۴۶۷چرخش نقدینگی میان طلا و سهام

بررسی رفتار سرمایهگذاران در بازارهای دارایی طی روزهای اخیر، از تغییر معنادار مسیر نقدینگی حکایت دارد؛ تغییری که نشانههای آن را میتوان در همزمانی ورود پول حقیقی به بازار سهام و خروج سرمایه از صندوقهای طلا مشاهده کرد. دادههای معاملاتی ۱۱روز کاری گذشته نشان میدهد حدود ۹هزار و ۵۰۰میلیارد تومان پول حقیقی به بورس تهران وارد شده، درحالیکه بیش از ۱۲هزار میلیارد تومان سرمایه حقیقی از صندوقهای طلا خارج شده است. این جابهجایی، بیش از آن که صرفا یک نوسان کوتاهمدت تلقی شود، بازتابی از تغییر انتظارات سرمایهگذاران و ارزیابی مجدد نسبت ریسک و بازده در بازارهای موازی است. -

نقره؛ فلزی پرنوسان در میان ریسکهای جهانی

در اواخر سال ۲۰۲۵ بازار نقره به یکی از حساسترین و در عین حال جذابترین مقاطع تاریخی خود رسید. نقره در این سال رشد چشمگیری را تجربه کرد؛ رشدی که حتی در مقاطعی عملکرد بهتری نسبت به طلا داشت و توجه بسیاری از فعالان بازارهای جهانی و داخلی را به خود جلب کرد.

دوشنبه، ۰۱ دی ۱۴۰۴

-

بازارهای موازی وارد فاز احتیاط میشوند؟

قدرتنمایی بورس

دنیای اقتصاد: بورس تهران به حرکت خود در مسیر صعودی ادامه میدهد و نماگر اصلی بازار سهام در معاملات امروز توانست برای نخستین بار در طول تاریخ از محدوده ۳ میلیون و ۹۰۰ هزار واحدی عبور کند. هر چند در اواخر بازار و با افزایش عرضهها، شاخص کل این کانال را از دست داد؛ اما همچنان نماگر اصلی بازار سهام در سطوح تاریخی و بیسابقه قرار دارد. شاخص کل در پایان معاملات امروز با رشد ۰.۹۸ درصدی، نهایتا در سطح ۳ میلیون و ۸۹۸ هزار واحدی کار خود را به اتمام رساند. رشد امروز شاخص کل، شانزدهمین روز متوالی مثبت نماگر اصلی بازار سهام بود. -

روز سبزپوشی تالار شیشهای؛

بورس و کانال ۳.۹میلیونی

دنیای اقتصاد: بازار سهام درحالی دومین روز هفته را آغاز کرد که نماگرهای سهامی همچنان در مسیر صعودی حرکت میکنند، به طوری که شاخص کل بورس با وجود عرضههای صبحگاهی و عقبنشینی موقت، دوباره به سمت کانال ۳.۹میلیونی خیز برداشت و در میانه معاملات امروز وارد کانال جدید شد. -

حذف ارز توافقی و به رسمیت شناختن تالار دوم،موج تازه تقاضا را به بازار سهام هدایت کرد

روزنامه شماره ۶۴۶۶بورس روی ریل سیاست ارزی جدید

بورس تهران پس از پنج هفته صعود متوالی، هفته جدید را نه با احتیاط، بلکه با شتابی مضاعف آغاز کرد؛ شتابی که خیلی زود به سبزپوشی فراگیر تابلو و ثبت رکوردهای تازه در نماگرهای اصلی بازار انجامید. تغییر در سیاست ارزی و حذف ارز توافقی، همزمان با به رسمیت شناختن ارز تالار دوم، عملا معادلات ذهنی فعالان بازار را بازنویسی کرد و بهعنوان یک محرک بنیادی، نقش سوخت تازهای را برای موتور بازار سهام ایفا کرد. این تحول، در کنار سیگنالهای آشکار حمایتی از سوی دولت، سطح انتظارات مثبت را در میان معاملهگران بهطور محسوسی افزایش داد و جریان تقاضا را در ابتدای هفته تقویت کرد. -

بازتعریف بورس از لنز اقتصاد کلان؟

دنیای اقتصاد: سخنان اخیر سیدعلی مدنیزاده، وزیر اقتصاد، درباره تکرار نشدن شرایط سال ۱۳۹۹ و تاکید بر کسری بودجه نزدیک به صفر، بار دیگر یک پرسش حیاتی را در فضای اقتصادی برجسته کرد؛ دولت در آن مقطع چه نقشی در بازار سرمایه داشت و اکنون چه مسیری را دنبال میکند؟ بازخوانی تجربه سال ۹۹ نشان میدهد تفکیک میان تامین مالی دولت، سیاستگذاریهای کلان و رفتار هیجانی بازار تا چه اندازه در تحلیل آینده بورس و اقتصاد اهمیت دارد. -

اولویت دولت؛ پیوند بازار سرمایه با تولید واقعی؛

روزنامه شماره ۶۴۶۶زنگ بورس در دست معاون اول

مراسم نواختن زنگ معاملات بورس تهران در روز شنبه ۲۹ آذر سال ۱۴۰۴ برای نخستینبار، با حضور محمدرضا عارف معاون اول رئیسجمهوری، سیدعلی مدنیزاده وزیر امور اقتصادی و دارایی، حجتاله صیدی رئیس سازمان بورس و اوراقبهادار و محمود گودرزی مدیرعامل شرکت بورس تهران برگزار شد. در این مراسم بر ضرورت تقویت اعتماد عمومی، شفافیت و هدایت سرمایههای خرد و راکد به سمت تولید تاکید شد و همچنین مسوولان بازار سرمایه از اصلاحات ساختاری و ابزارهای جدید بازار سرمایه خبر دادند.

یکشنبه، ۳۰ آذر ۱۴۰۴

- افشاگری روسیه درباره پشت پرده عملیات ربودن مادورو توسط آمریکا/ پای خیانت داخلی به میان آمد/ مسکو: نام خائنین را می دانیم

- قیمت طلا ۱۸ عیار امروز یکشنبه ۵ بهمن ۱۴۰۴/ افزایش قیمت طلا + جزئیات

- قیمت مرغ و گوشت قرمز کاهش می یابد؟

- کلیه مدارس این استان فردا دوشنبه غیرحضوری شد

- دلیل مهم افزایش اخیر قیمت طلا اعلام شد/ پیشبینی رییس اتحادیه طلا از قیمتها

- ادعای زلنسکی علیه توان نظامی روسیه/ فقط ۲ گزینه برای اروپا وجود دارد

- شیراز سپیدپوش شد / بارش برف پس از ۱۲ سال + تصاویر

- ماموریت مهم پزشکیان به بانک مرکزی در جلسه امروز هیئت دولت

- پیشبینی قیمت طلا، سکه و دلار امروز ۶ بهمن ۱۴۰۴/ بازار ارز به کدام سمت میرود؟

- قیمت ۸ خودرو وارداتی اعلام شد/ از تویوتا فرانت لندر تا بیوای دیسیل ۶

- هشدار یک حقوقدان درباره فضای سیاست داخلی آمریکا/ جنگ آمریکا علیه ایران نزدیک است؟

- اصلاحیه مهم یک خبر درباره نامه پزشکیان به ترامپ/ ماجرای پیامی که عراقچی به ویتکاف فرستاد

- پزشکیان: اگر مردم باور کنند همه موانع را خود همین مردم میتوانند از سر راه بردارند + فیلم

- ادعای یک رسانه اسرائیلی درباره پیام پزشکیان به ترامپ

- ایرانیها از فهرست اتحادیه جهانی کشتی حذف شدند

- قیمت سکه، نیمسکه و ربعسکه یکشنبه ۵ بهمن ۱۴۰۴/ افزایش قیمت سکه+ جزئیات

- قیمت طلا ۱۸ عیار امروز دوشنبه ۶ بهمن ۱۴۰۴/ طلا گران شد + جزئیات

- طلای ۱۸ عیار به ۱۶ میلیون و ۸۷۵ هزار تومان رسید/ سکه امامی ۱۷۱ میلیون تومان را فتح کرد

- قیمت سکه، نیمسکه و ربعسکه امروز دوشنبه ۶ بهمن ۱۴۰۴/ افزایش محسوس سکه

- فوری/ حمله هوایی اسرائیل به این کشور

- مجوز آمریکا به چین برای خرید نفت ونزوئلا زیر قیمت دوران مادورو

- واکنش تند فلاحتپیشه به رحیمپور ازغدی درباره سیلی زدن به ترامپ

- بنیامین فرجی کولاک کرد/ ۲ مدال طلا و نقره در مسابقات قطر

- توئیت ویتکاف پس از دیدار با نتانیاهو/ محور اصلی گفتگو چه بود؟

- آیا روش دوم کالابرگ قابل لغو است؟

- حمله موشکی انصارالله به نفتکش بریتانیایی

- حقوق معلمان چقدر افزایش مییابد؟

- اظهارات جدید وزیر ارتباطات درباره قطعی اینترنت

- ترامپ سکته کرده است؟

- خبر مهم تامین اجتماعی درباره بیمه تکمیلی بازنشستگان

- نقشآفرینی قطر در مناقشه ایران و آمریکا/ دوحه مانع جنگ میشود؟

- اتهام سنگین به مقام عالیرتبه نظامی چین/ اطلاعات برنامه هستهای پکن لو رفته است؟

- اقلام کالابرگ درب خانه تحویل میشود+ جزئیات

- ساخت ۳۳ هزار واحد مسکونی برای کارگران کلید خورد+ جزئیات

- تصادف مرگبار در آزادراه قزوین–کرج+ تعداد جانباختگان و مصدومان

- عارف: برنامه اقتصادی دوران جنگ تصویب کردهایم

- دریافتی برخی معلمان و بازنشستگان کاهش یافت/ علت چیست؟

- پزشکیان: نمیشود تصور کنیم هر چه میگوییم، همه باید اطاعت کنند/ باید رفتار و عمل خود را نسبت به مردم اصلاح کنیم

- دهکهای اول تا پنجم وام ۳۰ میلیون تومانی میگیرند+ جزئیات

- نشست اعضای کمیسیون تلفیق بودجه با وزرای اقتصادی/ درباره ارز و یارانه چه تصمیماتی گرفته شد؟

- پرونده روزنامه هممیهن به دادسرا ارجاع میشود

- ماسوله ثبت جهانی میشود؟

- نرخ لحظهای قیمت طلا، سکه، دلار و یورو امروز دوشنبه ۶ بهمن ۱۴۰۴/ صعود قیمت طلا و سکه + جزئیات

- هشدار درباره ورود دلارهای تقلبی به بازار

- قیمت طلا و سکه امروز دوشنبه ۶ بهمن ۱۴۰۴/ افزایش قیمت طلا و سکه

- قیمت سکه، نیمسکه و ربعسکه امروز دوشنبه ۶ بهمن ۱۴۰۴/ افزایش محسوس سکه

- قیمت دلار، یورو و درهم امروز دوشنبه ۶ بهمن ۱۴۰۴ / افزایش قیمت ها + جزئیات

- قیمت طلا امروز دوشنبه ۶ بهمن ۱۴۰۴/ طلا رکوردشکنی کرد

- قیمت طلا ۱۸ عیار امروز دوشنبه ۶ بهمن ۱۴۰۴/ طلا گران شد + جزئیات

- اتحادیه اروپا واردات گاز از روسیه را ممنوع کرد

- برلین خواستار عذرخواهی رسمی ترامپ شد

- مرگ یک فوتبالیست بعد از تکل خشن

- هند به رئیس فدراسیون قایقرانی ایران ویزا نداد

- نصب دیوارهای صوتی جدید در ۳ نقطه از پایتخت

- شرایط افتتاح حساب در مؤسسات اعتباری ابلاغ شد/ هر فرد نهایتا ۱۰ حساب

- هشدار آمریکا به عراق درباره انتخاب نخستوزیر نزدیک به ایران

- رئیس جمهور موقت ونزوئلا: از دستورات آمریکا خسته شدیم/ اجازه دهید اختلافات و درگیریهای داخلی را با سیاستهای ونزوئلایی حل کنیم

- سقوط سنگین بورس/برتری مطلق فروشندگان و خروج سنگین پول حقیقی

- طلای ۱۸ عیار به ۱۶ میلیون و ۸۷۵ هزار تومان رسید/ سکه امامی ۱۷۱ میلیون تومان را فتح کرد

- ایرانیها از فهرست اتحادیه جهانی کشتی حذف شدند

- آخرین گروه از زندانیان ایرانی از مالزی به کشور منتقل شدند

- فراموشی ناگهانی سر جلسه امتحان نشانه چیست؟

- پزشکیان: اگر مردم باور کنند همه موانع را خود همین مردم میتوانند از سر راه بردارند + فیلم

- چرا حذف ارز ترجیحی بازار نهادهها را نگران کرد؟

- در ماه استراحت کنید

- تبادل پیام میان عراقچی و ویتکاف تکذیب شد

- ۵ استان نیمی از گاز کشور را مصرف کردند

- واکنش بقائی به حضور ناو لینکلن در خاورمیانه + فیلم

- هشدار کرملین درباره هرگونه ماجراجویی آمریکا علیه ایران/حمله احتمالی به ایران به معنای بیثباتی جدی در منطقه است

- جزئیات جدید از رزمایش آمریکا در خاورمیانه/اعزام هواپیمای سوخترسان بوئینگ نیروی هوایی آمریکا از آلمان به کویت و قطر

- ژنرال مورد اعتماد شی، اسرار هستهای چین را در اختیار آمریکا گذاشت

- دردسر فوتبالیستهای ایرانی در جام جهانی ۲۰۲۶

- واکنش بقایی به اقدام پارلمان اروپا علیه سپاه: «کی شود دریا ز پوز سگ نجس» + فیلم

- هشدار سخنگوی وزارت دفاع درباره حمله احتمالی آمریکا و اسرائیل به ایران؛ پاسخ ما دردناکتر از گذشته است

- بقایی: ایران توانمندتر از هر زمان به هرگونه تعرضی پاسخی فراگیر و پشیمان کننده خواهد داد + فیلم