افزایش ۱۸.۶درصدی انتشار اوراق در نیمه نخست سالجاری به نسبت مدت مشابه سالگذشته

چرخش به سمت بازار اوراقبدهی؟

بررسیهای این گزارش نشان میدهد که میزان اوراق منتشرشده تا پایان فروردین ۲.۱ همت، اردیبهشت ۵۰.۷همت، خرداد ۵۳.۵همت، تیر ۵۸.۹همت، مرداد ۸۸.۹همت و در نهایت در شهریور ۱۱۹.۲همت بودهاست. روند افزایشی اوراق مذکور حاکی از آن است که بازار سهام طی این مدت با رقیب بزرگی دستوپنجه نرم کردهاست. بهنظر میرسد که یکی از دلایل شیب افزایشی انتشار اوراق علاوهبر جذابیت آن برای سرمایهگذاران، در راستای جبران کسریبودجه دولت بودهاست.

با توجه به اینکه این اوراق بر اساس ماهیت ناشر آنها به سه دسته دولتی، شهرداری و شرکتی تقسیم میشوند، در این میان از مجموع حدود 119همت اوراق منتشرشده تا پایان شهریور، حدود 91همت سهم دولت است که نسبتی در حدود 76.2درصد از کل را تشکیل میدهد. جنس اوراق منتشرشده از سوی دولت، اوراق مرابحه عام و اسناد خزانه اسلامی (اخزا) بودهاند و اوراق سلفموازی استاندارد، اوراق اجاره و اوراق منفعت در این ماه منتشر نشدهاند. همچنین لازم بهذکر است که از مجموع 91همت اوراق منتشرشده از سوی دولت، حدود 45همت آن از نوع اسناد خزانه اسلامی بودهاست. ناشر دیگر شهرداری است که صرفا اوراق مشارکت منتشر میکند. سهم اوراق مشارکت منتشرشده از سوی شهرداری تا پایان این ماه حدود3.4هزار میلیاردتومان بودهاست که 2.8درصد از نسبت کل را به خود اختصاص دادهاست. آخرین ناشر نیز شرکتهای بزرگ هستند که از مجموع حدود 119 همت، حدود 25همت را به خود اختصاص دادهاند که برابر با 21درصد از کل اوراق منتشر شدهاست. جنس اوراق منتشرشده از سمت شرکتها در این ماه محدود به چهار نوع اوراق بودهاست که به ترتیب مقدار بدین شرح هستند: اوراق مرابحه 12.3 همت، اوراق اجاره 8.8 همت، اوراق گام 3.5همت و اوراق سلفموازی استاندارد 250میلیارد تومان. تا پایان این ماه شرکتها اوراقی از نوع اوراق قرضالحسنه، اوراق خرید دین و اوراق منفعت منتشر نکردهاند.

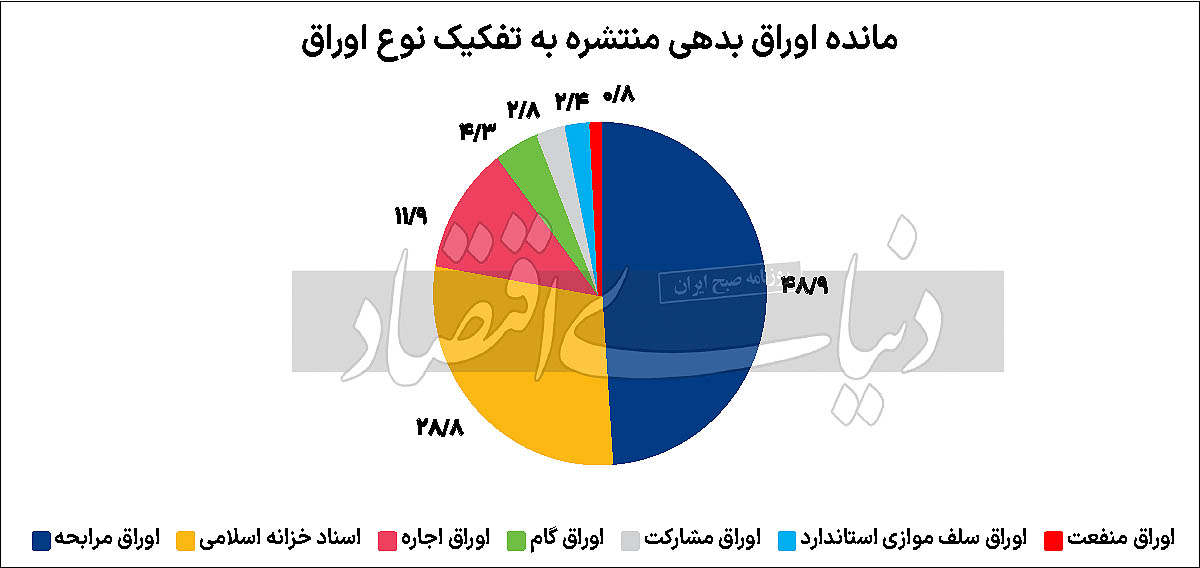

همچنین آمار منتشرشده در این گزارش حاکی از آن است که جمع کل مانده اوراقبدهی در بازار تا پایان شهریور سالجاری، 666همت بودهاست که طبق بررسیهای «دنیایاقتصاد»، این رقم نسبتبه شهریور سالگذشته 24درصد افزایش داشتهاست. از این میزان 479همت که برابر با 72درصد کل است سهم دولت، 18.5همت سهم شهرداری که برابر با 2.8درصد کل است و باقی آن، یعنی 168همت که سهمی معادل با 25.2درصد کل را داراست نیز سهم شرکتها بودهاست. بیشترین نوع مانده اوراق تا پایان این ماه از سوی دولت، به ترتیب اوراق مرابحه با حجم 279 همت، اسناد خزانه اسلامی با حجم 192 همت، اوراق منفعت با حجم 5همت و اوراق سلفموازی استاندارد با حجم 3.8همت بودهاند. در بخش شهرداری مانده اوراقبدهی همگی از نوع اوراق مشارکت با حجم 18.5همت بودهاند و در آخر در بخش شرکتی، اوراق اجاره با 79.5 همت، اوراق مرابحه با 46.7 همت، اوراق گام با 28.8همت و اوراق سلفموازی استاندارد با 12.6همت به ترتیب بیشترین نوع مانده اوراقبدهی را نشان میدهند.

چرا اوراقبدهی منتشر میشوند؟

انتشار اوراقبدهی در یک کشور ممکن است به دلایل متعددی اتفاق بیفتد. از مهمترین و اصلیترین این دلایل میتوان به تامین منابع مالی اشاره کرد. دولتها، شرکتها و شهرداریها این اوراق را میتوانند با هدف تامین سرمایه برای پروژههای جدید یا تامین نیازهای مالی فعلی خود منتشر کنند. با انتشار این اوراق و فروش آنها، درواقع ناشران آن از مردم وام میگیرند. مثال مهم در این زمینه ژاپن است که در دهههای اخیر و با مواجهه با چالشهای اقتصادی مثل رشد کمتر جمعیت و بالا رفتن هزینههای سلامتی، دولت این کشور به منظور تامین منابع مالی برای پشتیبانی از اقتصاد و خدمات عمومی به انتشار اوراقبدهی پرداخته که با این کار امکان اجرای فعالتر و گستردهتر پروژههای زیربنایی نیز بهوجود آمده است.

البته از دیگر مسائل مهم مربوط به انتشار اوراقبدهی، تاثیر آن بر بدهی عمومی دولت است. اگر دولتها بیشترین درآمد خود را از طریق اوراقبدهی تامین کنند، بدهی عمومی دولت افزایش مییابد. این امر توان دولت را برای پرداخت بدهیهای خود تحتتاثیر قرار میدهد. از دلایل اصلی افزایش بدهی سالهای اخیر کشور ژاپن نیز انتشار گسترده اوراقبدهی از سوی دولت این کشور بودهاست. همچنین از دیگر کارکردهای اوراقبدهی پرداخت بدهیهای قدیمی است که ناشران آن، بهمنظور پرداخت بدهیهای خود به بستانکاران و بانکها دست به این اقدام میزنند. دلیل مهم دیگری که انگیزه انتشار اوراق را برای ناشران آن ایجاد میکند، مدیریت ریسک مالی است. این مدیریت و کاهش ریسک از طریق متنوعکردن منابع تامین مالی و توزیع ریسک صورت میگیرد.

اوراق بدهی و بودجه

رابطه بین اوراقبدهی و بودجه از مهمترین مسائل اقتصادی است. تامین منابع مالی بودجه را میتوان اصلیترین دلیل انتشار این اوراق دانست. در لایحه بودجه1402، مجموع بودجهکل کشور 5264همت برآورد شده که از این میزان حدود3100 همت به شرکتهای دولتی و حدود 2164همت نیز سهم بودجهعمومی دولت است.

منابع اصلی بودجهعمومی دولت شامل سه بخش درآمدها با سهمی حدود 50درصد کل، واگذاری داراییهای سرمایهای با سهم حدود 36درصد کل و در آخر واگذاری داراییهای مالی با سهم حدود 14درصد کل است. در این میان فروش اوراقبدهی که از منابع غیرتورمی تامین کسریبودجه دولت است، زیرمجموعه واگذاری داراییهای مالی قرار میگیرد که از مجموع 296همت که سهم کل واگذاری داراییهای مالی است، 185همت را به خود اختصاص دادهاست.

اوراقبدهی و بازار سهام

ورود به بازار سهام به دلیل ریسکها و نااطمینانیهایی که درون خود دارد، همواره فضای ناامنتری برای ورود سرمایه گذاران ریسکگریز بودهاست. نااطمینانیهای این بازار در کشور ما به دلایل زیادی که مهمترین آنها سیاستگذاری دستوری و کنترلگرانه، بیثباتی نرخ ارز، فاصله زیاد قیمت ارز صنایع و بازار آزاد و مواردی از این قبیل است، بیشتر است و طیف گستردهای از سرمایهگذاران بر سر دوراهی مهم سود بیشتر یا سود پراطمینانتر قرارگرفتهاند.

بهنظر میرسد که با توجه به روند بازار مذکور تا به اینجای سال و انتظارات سرمایهگذاران، همچنان اوراقبدهی گزینه پرسودتر و مطمئنتری باشد که این مساله میتواند بهمعنای جذب سرمایهگذاران بالقوه به بازار بدهی یا خروج پول از بازار سهام و ورود آن به بازار اوراقبدهی باشد. این مساله میتواند باعث کاهش تقاضا برای سهام در این بازار و کاهش قیمت سهام شود. همچنین در ادامه این اتفاقات حجم معاملات در بازار سهام کاهش خواهد یافت و شاهد روند نزولی و نرخ رشد پایین این بازار خواهیم بود. این خروج سرمایه و سرمایهگذاران از دلایل مهم کاهش نرخ تقاضا برای سهام و در ادامه کاهش قیمت سهام در این بازار است. از یکسو تشدید نااطمینانیهای حاکم بر بازار و از سوی دیگر قرارگرفتن گاهوبیگاه بازار مذکور در سراشیبی سقوط بهدنبال سیاستگذاریهای کنترلگرانه و همسو با جذابیت بازار اوراقبدهی، باعثشده تا هر از گاهی شاهد کاهش ارزش بازار سهام و ریزش شاخصکل باشیم که باعث خسارت سرمایهگذاران شدهاست. به این ترتیب میتوان گفت عوامل فوق شرایطی را رقم زده که نماگر اصلی بازار سهام از قله 2میلیون و 535هزار واحدی تا 21مهر ماه، افت بیش از 20.32درصدی را به سهامداران تحمیل کند.

البته بورس اوراقبهادار تهران با مجموع این دو بازار، یعنی بازار سهام و بازار اوراقبدهی معنا پیدا میکند و این دو لزوما رقیب یکدیگر نیستند. سرمایهگذاران و معاملهگران به اقتضای شرایط بازار و پیشبینیهای خود ممکن است که نسبت متفاوتی از سهام و اوراق را در پورتفوی خود نگهداری کنند که این مساله ممکن است برای سرمایهگذاران بهمعنای ورود به بازار سهام در زمان رکود نیز باشد.