آیا روند رو به رشد صنعت قند ادامه خواهد داشت؟

دلیل روی خوش بازار سهام به شکریها

شاید صنعت قند و شکر مصداق بارزی باشد که بازار متوجه شود چطور یکصنعت بازدهی بالاتر از تورم را ثبت میکند و با تحرک خود، نوسان دلار را با شدت بیشتری پوشش میدهد.

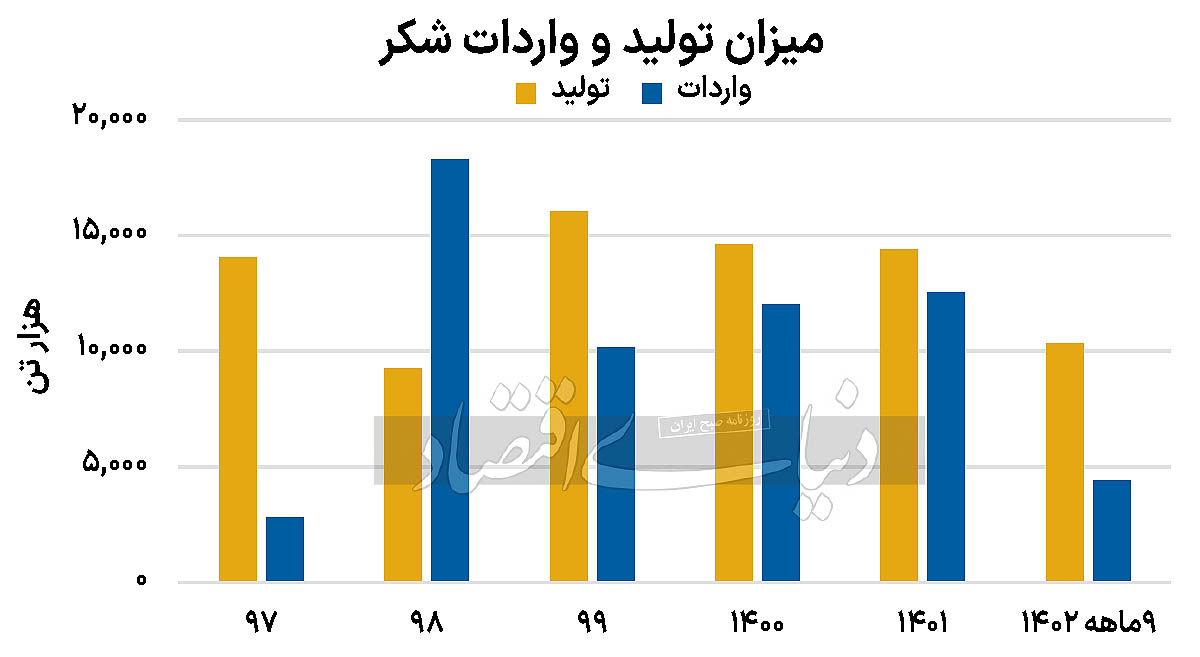

اول آنکه باید توجه کرد صنعتی نظیر قند و شکر به لحاظ حقیقی رشد بسیار خوبی را تجربه کرده است؛ چرا که از سال گذشته روند رو به رشد قیمتهای جهانی شکر و کاهش صادرات هند سبب شد تا واردات شکر در سالجاری بهشدت کاهش یابد.

مطابق بررسیهای انجمن قند و شکر ایران، میزان واردات شکر در سالجاری تا پایان آذرماه حدود ۴۴۲هزار تن بوده است، این درحالی است که طی سالهای گذشته به طور متوسط هزار و ۲۰۰تن شکر به کشور وارد میشد.

این امر زمینه رخدادن دو واقعه را در این صنعت فراهم آورده است. اول آنکه به سبب رشد قیمتهای جهانی انتظار میرفت قیمتهای داخلی نیز تغییر قابلتوجهی را تجربه کنند؛ دوم، واحدهای تولید کشور برای جبران کسری باید اقدام به افزایش تولید میکردند. میزان افزایش نرخ برخی از انواع شکر راضیکننده بود. اما متاسفانه، تولید شکر در کشور رشد خوبی را تجربه نکرد.

در سال گذشته رشد احتمالی سود دلاری صنعت قند و شکر سبب شد تا بازار بهخوبی ارزندگی نسبی نمادهای این صنعت را درک کند. به همین سبب بازار سهام، روی خوشی به این صنعت نشان داد.

صنعت قند و شکر موفق شده است در سال مالی منتهی به شهریورماه 1402، حدود 47میلیون دلار سود خالص برای بازار به ارمغان بیاورد که بیش از 34درصد نسبت به مدت مشابه سال قبل افزایش یافته است. این موضوع جدا از رشد 48درصدی نرخ دلار است و افزایش ریالی سود خالص این صنعت بیش از این میزان است. در ادامه این گزارش، به بررسی دلیل رشد قیمتها از دیدگاه بنیادی و بررسی تکتک نمادها پرداخته شده است.

گزارشهای مالی صنعت

گزارشهای مالی که به صورت ماهانه و فصلی از صنعت قند و شکر منتشر میشود، حکایت از آن دارد که درآمد این صنعت به طور چشمگیری افزایش یافته و درآمدهای تابستان و اوایل پاییز صنعت رشد سالانه خوبی را برای قند و شکریها رقم زده است.

از اینرو یکی از صنایعی که انتظار میرود گزارشهای 9ماهه خوبی را منتشر کند، صنعت شکر است. احتمالا این صنعت با گزارش سالانه خوب در پایان سالجاری عیدی بهتری را نیز به بازار میدهد؛ چراکه همچنان رشد نرخهای فروش در انتظار صنعت خواهد بود و اگر نرخهای جهانی نیز به میانگین بازگردند، نرخهای فروش این صنعت به دلیل کمبود عرضه در داخل کشور تعدیل خواهند شد. تب گزارشهای ماهانه کاهش یافته و در زمستان احتمال رکوردزنیهای درآمد ماهانه کاهش مییابد، اما گزارشهای 9ماهه دوباره هیجان مثبتی به این بازار میبخشند.

پیشبینیها محقق شد؟

نزدیکشدن به زمستان سبب میشود که بازار به سود سال آینده شرکتها وزن بالاتری بدهد.

در ابتدای سالجاری و بهخصوص اواخر سال گذشته انتظارات در خصوص رشد دلار تقویت شد. هرچند در خصوص رشد قیمت نمادهای صنعت صحبتهایی به میان آمد، ولی عملکرد قند و شکریها فراتر از انتظارات بود و همین امر سبب شد تا بازار دچار واکنش مثبت شدیدتری شود و تا چند ماه صنعت شکر در صدر بازدهی سالجاری قرار داشت.

اگر کسی سود سالجاری را بهدرستی پیشبینی میکرد شاید بهترین زمان برای خرید سهام قند و شکری اواخر بهمنماه سال گذشته بود. قند مرو، احتمالا در سالجاری، 7میلیون و 500هزار دلار سود محقق میکرد که اگر این سود با نرخ 15درصد به صورت دلاری تنزیل میشد، ارزش دلاری بازار این سهم، حدود 56میلیون دلار میشد که با دلار سال گذشته معادل هزار و 600میلیارد تومان بود. این در حالی است که ارزش بازار این نماد در پایان سال گذشته هزار و 200میلیارد تومان بود و تا 2هزار و 100میلیارد تومان نیز پیشروی کرد.

گزینه دیگر، قند قزوین است که سود 5میلیون دلار را در انتظار دارد. با تنزیل سود این سهم، احتمالا ارزش ذاتی سهم، هزار و 200میلیارد تومان محاسبه میشد. نماد قابلتوجه بعدی «قشیر» بود که برای سال مالی جاری، سود 600هزار دلاری را برای بازار به ارمغان خواهد آورد.

ارزش ذاتی این سهم در سال گذشته، 133میلیارد تومان برآورد شده بود که تا 2هزار و 200میلیارد تومان نیز پیشروی کرد.

این در حالی است که ارزشگذاری صنایع دیگر براساس تنزیل سودآوری جذابیت کافی نداشت.

در سال مالی آینده نیز سودآوری برخی از شرکتها مانند سالجاری جذاب است.

اما نکته قابلتوجه آن است که احتمالا رشد سودآوری سال آینده صنعت دیگر جذابیت سالهای گذشته را ندارد. بنابراین با توجه به رشد سودآوری این صنعت، باید منتظر قوانین سفت و سخت دولتی برای کاهش شتاب سودآوری این صنعت بود؛ چرا که دولت در تنگنایی که در آن گرفتار شده است، احتمالا اجازه شتاب بالا را به سودآوری برخی از صنایع نظیر سیمان و قند و شکر نخواهد داد.

بنابراین این ریسک نیز مورد توجه است که باید برای ادامه سال و بهخصوص بهار سال آینده منتظر تکانه مثبت در صنایع دلاری بود. اما اگر شتاب رشد گرفته نشود، صنعت شکر به روند سال گذشته خود ادامه خواهد داد. اما در این گزارش به طور محافظهکارانهای سود نمادها برای سال آینده رشد کمتری خواهد داشت.

اگر این سناریو محقق شود، ارزش بازار فعلی برخی از نمادها جذاب نیست یا اصطلاحا نمادها بهقیمت نیستند. بهعنوان مثال، اگر «قچار»، سود 339میلیارد تومانی خود را در سال آینده محقق کند، احتمالا رشد سودآوری 3درصدی را به ثبت خواهد رساند که با تنزیل سود به روش گوردون، ارزش ذاتی نماد، 2هزار و 300میلیارد تومان خواهد بود،

در حالی که ارزش بازار کنونی نماد 2هزار و 800همت است. در خصوص نمادهای دیگر نیز شرایط تقریبا همینگونه است.

در شرایطی که واردات تا پایان آذرماه به حدود 442هزار تن کاهش یافته و میزان تولید 9ماهه سال نیز حدود یکمیلیون تن است، کشور با کمبود عرضه بالایی همراه شده و احتمالا افزایش نرخ شکر میتواند پتانسیل خوبی برای صنعت باشد. اما نباید ریسک دولت را فراموش کرد.