افت قیمت نفت، صنعت فرآوردههای نفتی را تهدید میکند؟

استارت قوی پالایشیها در نیمه دوم

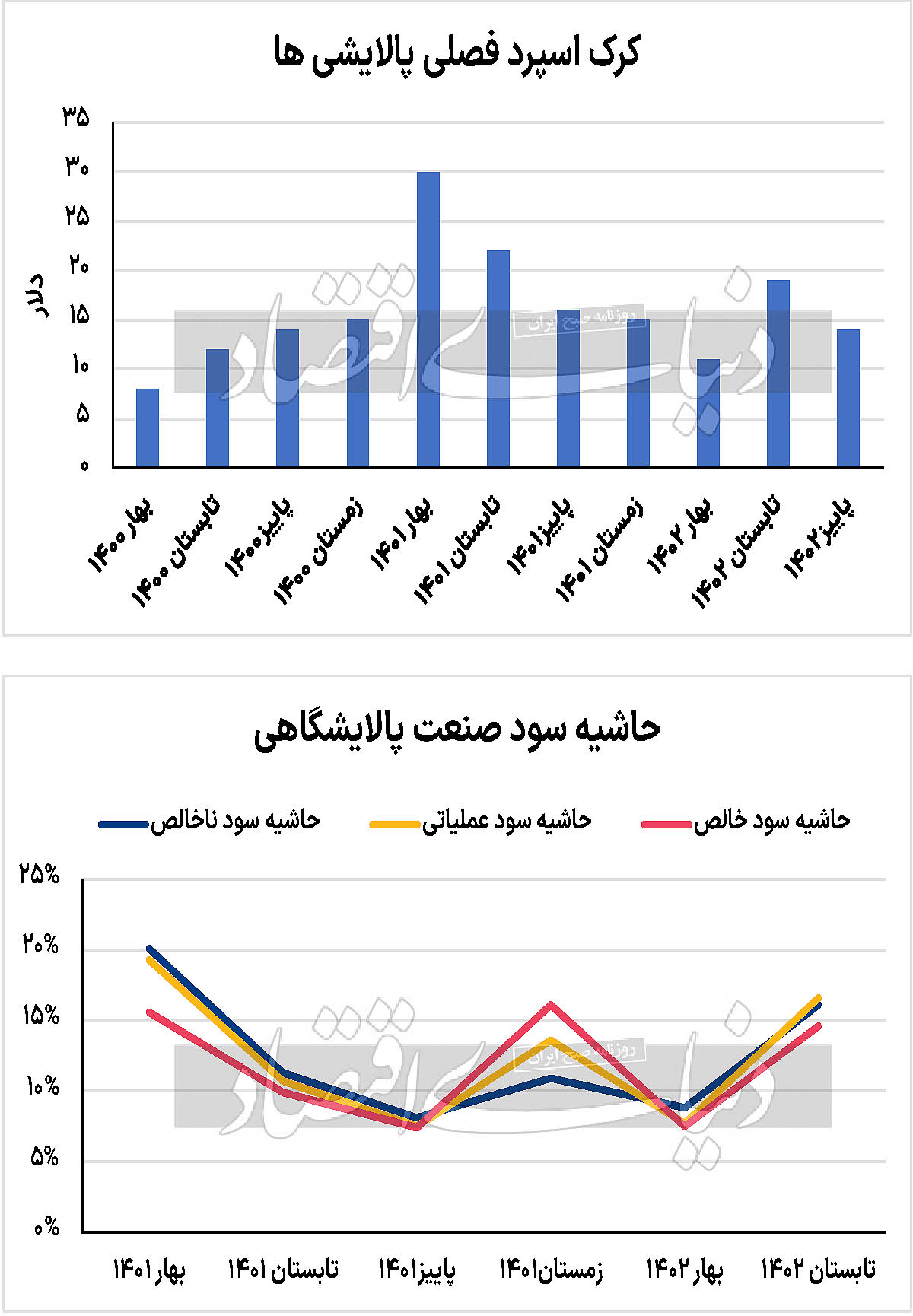

کرکاسپرد پالایشیها پس از رشد چشمگیر در تابستان سالجاری، اینک با افت همراه شده، به طوری که این شاخص بااهمیت به محدوده تیرماه سالجاری رسیده است. این مقدار کرکاسپرد به کف تاریخی تابستان سال گذشته نیز نزدیک شده، اما همچنان میانگین کرکاسپرد پاییز در سطح بالاتری نسبت به کف بهار سالجاری قرار گرفته است. پالایشیها که چند صباحی است از بند ارز ۲۸هزار و ۵۰۰تومانی خلاص شدهاند، اکنون محرک قوی برای رشد سودآوری دارند، به طوری که انتظار میرود در نیمه دوم سال، شرایط برای این صنعت به طور کلی بهتر از نیمه اول باشد. اما تا زمان انتشار صورتهای مالی پاییز احتمالا این صنعت رشد شدیدی را تجربه نمیکند؛ چرا که همچنان با وجود رشد دلار، مجموع سود سالجاری کمتر از سال قبل خواهد بود. نگاهی به نمودار تکنیکال شاخص فرآوردههای نفتی نشان میدهد که این نماگر همچنان در کف کانال دوساله خود نوسان میکند. همانطور که در گزارش «صنعت فرآوردههای نفتی بر خط حمایت» در شماره ۵۸۱۱ روزنامه «دنیایاقتصاد» اشاره شد، شاخص این صنعت اوایل شهریورماه این پتانسیل را داشت که تا نیمه کانال مذکور رشد کند. از اینرو عمده پالایشیها نیز رشد قیمتی خوبی را تجربه کردند. رشد نمادهای پالایشی از آنرو بود که کرکاسپردها رشد خوبی را تجربه کرده بودند. بنابراین همزمان با رشد قیمت دلار، انتظار میرفت با بهبود حاشیه سود تابستان نسبت به بهار، شرایط برای این صنعت هموارتر شود. انتشار صورتهای مالی تابستان نیز انتظارات را برآورده کرد. سیاست ارزی دولت نیز در قبال پالایشیها محرک خوبی برای کل بازار در آن مقطع شد. اما حالا سرنوشت این صنعت با توجه به افت قیمت نفت مشخص نیست. با این حال کرکاسپرد ریالی پالایشیها در نیمه دوم سال بهتر از نیمه اول خواهد بود. انتظار میرود صورتهای مالی پاییز نسبت به تابستان اندکی ضعیفتر باشد. با این حال، اگر محرک جهانی و داخلی خوبی پالایشیها را تحریک کند، عمده آنها در قیمتهای مناسب و با P/E پایین مورد معامله قرار گرفته و میتوانند گزینههای کمریسکی برای خرید باشند.

چشمانداز مبهم نفت

نفت برنت بهعنوان یکی از شاخصهای اصلی در بازارهای جهانی بهخصوص کامودیتیها، شرایطی مبهم دارد؛ چرا که از سویی عرضه نفت توسط تولیدکنندگان بزرگ در هالهای از ابهام قرار دارد و از سوی دیگر تقاضای ضعیف چین بر بازار طلای سیاه اثرگذار بوده است. همچنین بازار نفت تحتتاثیر ورود بازیگران جدید همچنان سرکوب میشود. رفع تحریم برخی از کشورهای بزرگ تولیدکننده نفت نظیر ونزوئلا و خبرهایی در خصوص سیاستهای پولی فدرالرزرو بازار نفت را در وضعیتی قرار داده است که مشخص نیست نفت برنت میتواند رویای 100دلاری معاملهگران خود را محقق کند یا خیر. نفت یکی از متغیرهای بنیادی اثرگذار بر بازار سرمایه است. بهخصوص آنکه تاثیر آن بر دو گروه بزرگ بازار با ارزش بازار نسبتا بالا یعنی پالایشیها و پتروشیمیها غیرقابل انکار است. بنابراین در صورتی که همچنان نفت در قیمتهای پایینی نسبت به تابستان سالجاری مورد معامله قرار گیرد، کرکاسپرد دلاری پالایشیها نیز تحتتاثیر قرار گرفته و احتمالا این گروه بزرگ بازار سهام نیز چشمانداز روشنی نخواهند داشت. به لحاظ تکنیکالی نفت برنت محدوده کف بهار سالجاری یعنی 72دلار را لمس کرده و به محدوده حمایتی فوق واکنش نشان داده است. کرکاسپرد پالایشیهای ایرانی نیز در کف تیرماه جاری قرار دارد. بنابراین به نظر میرسد در بازار جهانی امید چندانی به بهبود نباشد. از اینرو، احتمالا درآمد دلاری پالایشیها مانند نیمه اول سالجاری نخواهد بود.

خزان کرکاسپردها در پاییز

کرکاسپرد پالایشیها در پاییز 1402، نسبت به تابستان افت چشمگیری را تجربه کرده، به طوری که این شاخص در پاییز حدود 14.5دلار بوده است. این در حالی است که شاخص مذکور در تابستان حدود 19دلار بوده است. با این حال، کرکاسپرد پاییز تا این جای کار، نسبت به پاییز سالهای گذشته تغییر خاصی را تجربه نکرده است. همچنین میزان کرکاسپرد فعلی نسبت به بهار همچنان در سطوح بالاتری قرار دارد. از آنجا که حاشیه سود پالایشیها در گرو کرکاسپردهاست، بنابراین به نظر میرسد پالایشگاههای ایرانی نیز از این شاخص که نسبت قیمت فرآوردههای نفتی به نفت را نشان میدهد تبعیت کنند. از اینرو، هرچند حاشیه سودها نسبت به تابستان کاهش مییابد، با توجه به رشد دلار این صنعت به قیمت دلار نیما یعنی حدود 38هزار تومان، رشد سودآوری بالایی نسبت به فصول گذشته نصیب صنعت خواهد شد. به نظر میرسد به لحاظ ریالی حاشیه سود بالاتری در نیمه دوم در انتظار این صنعت باشد. اما این موضوع نیز بااهمیت است که در مجموع رشد نرخ دلار سبب نشده است کاهش کرکاسپرد این صنعت جبران شده و درآمد ریالی پالایشیها در سالجاری همچنان نسبت به سالهای گذشته بهبود یابد. به نظر میرسد رسیدن به سودهای بالایی که بر اثر رشد قیمت نفت در بهار و تابستان سال گذشته ثبت شده بود، کار دشواری باشد.

پالایشیها در قاب کدال

صورتهای مالی پالایشیها را عمدتا با توجه به کرکاسپرد و حاشیه سودی که ساختهاند، ارزیابی میکنند؛ بهخصوص طی سالهای اخیر که دولت سعی کرده است با دخالت در نحوه تسعیر ارز این صنعت، قیمتها را تا حدودی در کنترل خود درآورد. اما نکته حائز اهمیت آن است که اوج حاشیه سود ناخالص پالایشیها در بهار 1401 رقم خورده است و در تابستان سالجاری این حاشیه سود به 16درصد هم رسید. اما حاشیه سود ناخالص صنعت در این 6فصل افتوخیزهایی را تجربه کرده است، به طوری که پالایشیها به دلیل کاهش کرکاسپرد ناشی از افت قیمت نفت پس از فروکش کردن تقریبی جنگ روسیه و اوکراین با حاشیه سود ناخالص 8درصدی در پاییز 1401 و حاشیه سود ناخالص 9درصدی در بهار سالجاری همراه بودهاند. اکنون مشخص نیست با توجه به افت قیمت نفت، این لیدر بزرگ بازار سرمایه میتواند نوسان مثبتی را متوجه خود و بازار سهام کند یا خیر؛ چرا که کرکاسپردها نسبت به تابستان افت قابلتوجهی را تجربه کردهاند. با وجود آنکه نرخ کرکاسپردها از بهار سالجاری بالاتر است، این شاخص در حال حاضر که اواخر پاییز است، از زمستان سال گذشته اندکی کمتر شده است. در بهار 1402 و زمستان سال گذشته دلار این صنعت حدود 28هزار تومان بود، اما اکنون 38هزار تومان است. از اینرو انتظار میرود، حاشیه سود پالایشیها در پاییز مانند تابستان و شاید بهتر باشد و نسبت به بهار قویتر ظاهر شود. با این حال، به نظر میرسد حاشیه سود پاییز مانند تابستان سالجاری در محدوده 16 یا 17درصد باشد.

سود پالایشیها تا پایان سال

همانطور که اشاره شد، سود پالایشیها ارتباط مستقیمی با کرکاسپردها و نرخ دلار خواهد داشت. بنابراین با وجود آنکه انتظار میرود، صورتهای مالی پالایشیها در پاییز، اندکی ضعیفتر از تابستان باشد، اما احتمالا نرخ دلار تا حدودی سود این صنعت را حفظ خواهد کرد. اما نگاهی کلی به عملکرد نیمه اول و برآورد نیمه دوم نشان میدهد که صنعت پالایشگاهی در ایران طی نیمه دوم عملکرد بهتری نسبت به نیمه اول خواهد داشت؛ چرا که آنقدر در نیمه اول و بهخصوص در بهار سطح کرکاسپردها پایین بوده است که رشد کرکاسپرد تابستان به چشم نیاید. از سوی دیگر، افت کرکاسپردها در پاییز آنقدر چشمگیر نبوده است که ریسک زیادی را به همراه داشته باشد. احتمالا رشد دلار موثر بر این صنعت افت قیمتهای جهانی را خنثی کرده و در مجموع عملکرد نیمه دوم بهتر از نیمه اول خواهد بود. با توجه به موارد یادشده، شاید پالایشیها در فصول پیشرو بهتر عمل کنند، اما همچنان کرکاسپردهای رویایی بهار و تابستان سال گذشته با دلار 26هزار تومانی در صورتهای مالی 1401 میدرخشند. بنابراین بازهم رشد دلار با توجه به عملکرد ضعیف بهار نمیتواند عملکرد پالایشیها را در مقیاس سالانه قوی جلوه دهد؛ چرا که با قیمتهای جهانی فعلی نیز پالایشیها بهعنوان یکی از صنایع بزرگ بازار سرمایه نمیتوانند سود خود را نسبت به سال قبل بهبود بخشند. عمده نمادهای این صنعت با کاهش سودآوری نسبت به 1401 همراه خواهند شد. نگاهی کلی به نسبتهای بازاری در این صنعت نشان میدهد که همچنان بازار نسبت قیمت به سود پایینی را به نمادهای این صنعت اختصاص میدهد؛ چرا که محرکی پیشروی صنعت وجود ندارد. محرکهای ارزی تا پایان سال گوشهنشین شدهاند، محرکهای جهانی نیز در هالهای از ابهام قرار گرفتهاند. بنابراین به طور موقت نمیتوان به رشدهای عجیب و غریب قیمتها در صنعت پالایشی امید داشت؛ چرا که صورتهای مالی سالانه مایوسکننده خواهند بود. پایینترین نسبت قیمت به سود آیندهنگر این صنعت به نماد «شبریز» اختصاص دارد که 4.4واحد است. پس از آن «شبندر» و «شتران» با 4.5واحد و «شاوان» با حدود 4.6واحد قرار دارند. نگاهی به صورت سود و زیان این صنعت نشان میدهد که دلار 38هزار تومانی کار خود را خواهد کرد؛ چرا که دلار احتمالا جان این صنعت را در نیمه دوم نجات دهد. نیمه دوم سال در این صنعت با رشد حاشیه سود و بهبود سودآوری همراه خواهد بود. اما همچنان نمیتوان در مقیاس سالانه انتظار بالایی از پالایشیها داشت.