«دنیای اقتصاد» بررسی میکند؛از کفایت سرمایه منفی تا زیان انباشته بانک سرمایه

تست سلامت بانک خصوصی

درآمدهای کارمزدی

یکی از نسبتهای مهم در بررسی عملکرد سیستم بانکی، نسبت خالص درآمدهای کارمزدی به کل درآمدهای بانک است. درآمدهای کارمزدی نشاندهنده قدرت بانکها در ایجاد درآمدهای غیرمشاع است. منظور از درآمدهای غیرمشاع، آن دسته از درآمدهاست که مستقیما از طریق ارائه خدمات بانکی مانند خدمات بانکداری الکترونیک، خدمات ارزی، کارمزد نگهداری اسناد و اوراق بهادار مشتریان، صدور چک و... حاصل میشود و منابع آن بین سپرده افراد و داراییهای بانک قابل تفکیک است. این نسبت برای بانک سرمایه در سال ۱۴۰۲ برابر با 0.44درصد بوده است. یعنی کمتر از یکدرصد از درآمدهای این بانک را درآمدهای کارمزدی تشکیل میدهند.

درآمدهای حاصل از تسهیلات

یکی دیگر از نسبتهای کلیدی برای بررسی کارکرد بانکها، نسبت درآمدهای حاصل از تسهیلات به درآمدهای عملیاتی است. این نسبت بازتابکننده عملکرد بانک در اعطای تسهیلات و تامین مالی کسب و کارهاست. این نسبت در 5 سال اخیر، برای بانک سرمایه در سطوح منفی بوده است. یعنی فارغ از حجم درآمدهای عملیاتی این بانک، اعطای تسهیلات و وام از سوی بانک سرمایه نه تنها درآمدزا نبوده، بلکه هزینههایی را نیز به همراه داشته است. نسبت درآمدهای تسهیلاتی به درآمدهای عملیاتی بانک سرمایه در سال ۱۴۰۲ برابر با منفی ۲۶۷درصد بوده است. به بیان دیگر، خالص هزینههایی که بانک سرمایه برای اعطای تسهیلات متحمل شده، بیش از دوبرابر درآمدهای عملیاتی این بانک در سال ۱۴۰۲ بوده است.

ریسک اعتباری بانک سرمایه

بانکها برای اینکه بتوانند به بقای خود ادامه دهند، لازم دارند که مطالبات خود را از اشخاص حقیقی و حقوقی، وصول کنند. برای بررسی اینکه آیا بانک در وصول مطالبات خود موفق بوده یا نه، میتوان از نسبت هزینه مطالبات مشکوکالوصول به کل هزینهها استفاده کرد. این نسبت همچنین نماینده کیفیت وامهای اعطایی از سوی بانک به اشخاص است. در صورتی که این نسبت بالا باشد، میتوان نتیجه گرفت که مدیریت بانک در اعتباردهی ضعیف عمل کرده است. ممکن است که برخی از مطالبات بانک از اشخاص هرگز وصول نشوند یا آنقدر دیر وصول شوند که عملکرد بانک را با مشکل مواجه کنند. از طرفی، هرچقدر این نسبت به صفر نزدیکتر باشد، یعنی بانک عملکرد خوبی داشته و به استانداردهای جهانی نزدیک است. این نسبت برای بانک سرمایه در سال ۱۳۹۸ بیش از 10درصد شد.

هزینههای اداری بانک سرمایه

یکی از شاخصهایی که نشاندهنده بازدهی یک سیستم بانکی است، نسبت هزینههای عمومی و اداری به درآمدهای عملیاتی است. هر چقدر این نسبت کمتر باشد بیانگر این امر است که بانک توانسته است با هزینههای کمتری درآمد عملیاتی بیشتری را کسب کند. بانکهایی که مدیریت بهتری در هزینههای عمومی و اداری خود دارند، سودآورتر خواهند بود و تابآوری بیشتری را در مقابل بحرانهای مالی از خود نشان میدهند. بانکها میتوانند با روشهایی از جمله گسترش زیرساختهای الکترونیک و کاهش تعداد شعب ناکارآمد، این نسبت را کاهش دهند. نسبت هزینههای عمومی و اداری به درآمدهای عملیاتی در بانک سرمایه در پنج سال اخیر نمایانگر اعداد قابلتوجهی بوده است. این نسبت در سال ۱۴۰۲ به بیش از ۱۴۴درصد رسید. این عدد بیانگر این موضوع است که هزینههای عمومی و اداری بانک سرمایه نزدیک به 1.5 برابر درآمد عملیاتی این بانک است؛ این امر طبیعتا نمیتواند وضعیت مطلوبی برای یک بانک باشد.

کفایت سرمایه منفی

یکی از مهمترین سنجهها در بررسی عملکرد یک بانک و کیفیت مدیریت آن، نسبت کفایت سرمایه است. این نسبت از تقسیم سرمایههای نظارتی بانک به جمع داراییهای موزون به ریسک به دست میآید. سرمایههای نظارتی و ذخایر احتیاطی، برای پوشش دادن ریسکهای موجود در بازار ایجاد میشوند. بر اساس قوانین تصویبشده در بال (کمیته بازل)، استاندارد تعیین شده برای نسبت کفایت سرمایه، عددی بین ۸ تا ۱۲درصد است. این نسبت برای بانک سرمایه، مانند بسیاری دیگر از بانکهای کشور، عددی منفی را نشان میدهد. این به آن معناست که تنها سپر حفاظتی این گونه بانکها در برابر ریسکهای احتمالی، استقراض از بانک مرکزی است و بانک به تنهایی نمیتواند از پس مشکلات مالی خود برآید. این نسبت از سال ۱۳۹۹ همواره در سطوح منفی قرار داشته و در سال ۱۴۰۲ معادل منفی ۳۲۸درصد بود. نکته قابلتوجه این است که نسبت کفایت سرمایه مربوط به هر سال، در صورتهای مالی مختلف متفاوت است و باعث عدمشفافیت در بررسی اطلاعات صورتهای مالی میشود.

دخل و خرج بانک سرمایه

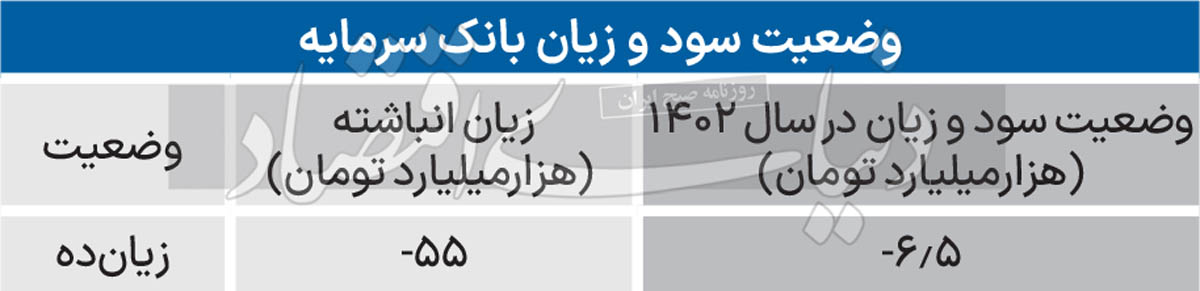

بانکها به عنوان اصلیترین رکن در بازارهای مالی، باید به فکر حداکثر کردن سود خود و سپردهگذاران خود باشند. با این وجود، در حال حاضر بانکهای بسیاری در کشور زیانده هستند. بانک سرمایه نیز یکی از این بانکهای زیانده است. زیان خالص بانک سرمایه در سال ۱۴۰۲ بیش از 6.4 همت بوده است. همچنین زیان انباشته این بانک تا سال ۱۴۰۲ رقم ۵۴هزار و ۹۷۱ میلیارد تومان را ثبت کردهاست. این به معنای مدیریت بسیار ضعیف در بانک سرمایه است و بیانگر این موضوع است که این بانک، سرمایههایی را که در اختیار دارد به زیان تبدیل کرده است.

مشکوک الوصول صفر ریالی؟

تسهیلات مشکوکالوصول به وامها و اعتبارات بانکی اطلاق میشود که به دلیل تاخیر طولانی در بازپرداخت یا ناتوانی مالی وامگیرندگان در پرداخت، احتمال دریافت آنها بسیار کم یا نامطمئن است. به عبارتی، این تسهیلات به آن دسته از وامها و بدهیهای بانکی اشاره دارد که وصولشان با ابهام و ریسک جدی روبهرو است. تسهیلات مشکوکالوصول میتواند دلایل مختلفی داشته باشد، از جمله:

ورشکستگی یا ناتوانی مالی وامگیرنده: زمانی که وامگیرنده دیگر توان پرداخت اقساط را ندارد. عدمپایبندی به شرایط قرارداد: وامگیرندگان ممکن است به دلایل مختلف مانند تغییرات در کسب و کار، تغییر شرایط بازار یا مدیریت نامناسب، به تعهدات خود عمل نکنند.

عدمشفافیت و نظارت در اعطای وام: در مواردی که وامها بدون بررسی دقیق اعتبار وامگیرنده پرداخت میشوند، احتمال ایجاد تسهیلات مشکوکالوصول افزایش مییابد. این مطالبات به بانکها فشار مالی وارد میکند؛ چرا که بهجای برگشت سرمایه، به بار مالی تبدیل شده و نقدینگی بانک را محدود میکند. در نتیجه، بانکها سعی میکنند با فروش این بدهیها، توافقهای تسویه با تخفیف، یا همکاری با شرکتهای وصول مطالبات، از حجم مطالبات مشکوکالوصول بکاهند. اما سوالی که در این قسمت مطرح میشود این است که این بانک زیانده چطور توانست با تغییرات صددرصدی 456 میلیارد تسهیلات مشکوک الوصول را به صفر برساند؟

در این قسمت باید به چند عامل مهم توجه کرد. در ابتدا میتوان به فروش این تسهیلات با تخفیفهای بالا به شرکتهای تخصصی، نظارت دقیق امور مالی، بخشودگی بدهیها، تشویق به بازپرداخت وامها از طریق تخفیف و... اشاره کرد. به هر حال این نکته نگاه تحلیلگران به این موضوع را جلب کرده و خواستار توضیحاتی از بانک سرمایه که در ردیف چند بانک زیانده قرار دارد، هستند.

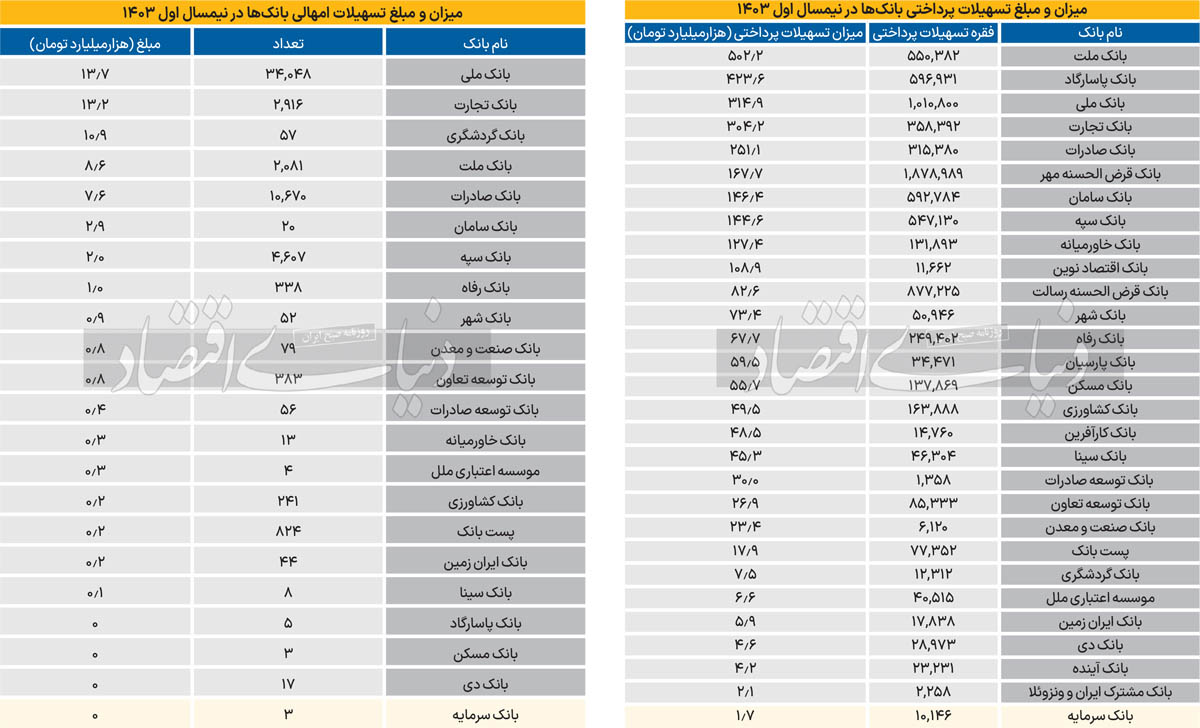

بانک سرمایه در قعر پرداخت تسهیلات

بر اساس گزارش اخیر بانک مرکزی درباره عملکرد بانکها در پرداخت تسهیلات و تسهیلات امهالی طی نیمه اول سال 1403، بانک سرمایه در پایینترین سطح در میان بانکها قرار دارد. به گفته کارشناسان، پایین بودن سطح تسهیلات و تسهیلات امهالی این بانک نشاندهنده ارتباط مستقیم بین این دو شاخص است؛ بهطوری که عدمارائه تسهیلات چشمگیر به مشتریان، بهطور طبیعی منجر به کاهش میزان تسهیلات امهالی نیز میشود. این نکته از جنبهای دیگر نیز قابل بررسی است؛ چنانکه در تحلیلهای پیشین«دنیایاقتصاد» نیز مطرح شده، پایین بودن تسهیلات امهالی لزوما به معنای عملکرد مثبت بانک در کاهش مطالبات معوق نیست، بلکه ممکن است نشاندهنده عدمفعالیت یا رویکرد محتاطانه بانک در ارائه تسهیلات جدید باشد.

مطابق با جدول گزارش بانک مرکزی، بانک سرمایه در 6ماه نخست سالجاری کمتر از 2هزار میلیارد تومان تسهیلات پرداخت کرده است، که در مقایسه با دیگر بانکها رقم بسیار پایینتری را نشان میدهد. کارشناسان معتقدند که این رویکرد میتواند ناشی از سیاستهای بانک برای کاهش ریسک یا ضعف در توانایی جذب منابع مالی باشد، اما پیامدهایی نظیر کاهش رقابتپذیری و محدود شدن ارائه خدمات به مشتریان را نیز به همراه دارد. به نظر میرسد بانک سرمایه برای ارتقای موقعیت خود در بازار بانکی و بهبود این شاخصها نیازمند بازنگری در استراتژیهای اعطای تسهیلات و مدیریت منابع مالی خود است.

بانک سرمایه بهبود مییابد؟

میثم حقیقی/کارشناس بانکی

«بررسیهای اخیر من در مورد صورتهای مالی سال ۱۴۰۲ بانک سرمایه، بهویژه در زمینه وصول مطالبات این بانک، نکات جالب توجهی را به همراه داشت. با توجه به اطلاعات ارائهشده، به نظر میرسد که وضعیت وصول مطالبات در این بانک بهبود یافته است، هرچند که برخی مطالبات هنوز به طور کامل وصول نشدهاند.

وصول مطالبات و تغییرات در سالهای اخیر

به رغم ادعای قبلی در مورد صفر شدن تسهیلات مشکوکالوصول، شواهد حاکی از این است که این تسهیلات به طور کامل کاهش نیافتهاند، بلکه همچنان در حال وصول هستند. بانک سرمایه با توجه به مطالبات خود از موسسه مالی اعتباری مولیالموحدین، از طریق بانک مرکزی و شکایات انجامشده، موفق به وصول بخشی از این مطالبات شده است.

جزئیات وصول مطالبات

۱. مطالبات از موسسه مالی اعتباری مولیالموحدین: بانک سرمایه مبلغ ۴۵۴ میلیارد ریال مطالبات از این موسسه دارد که بخشی از آن از طریق انتقال سهام شرکت طرح و توسعه آریا عمران پارس به مبلغ ۲۵۳۸ میلیارد ریال در سال ۱۴۰۱ تسویه شده است.

۲. سایر وصولها: بخشی از مطالبات از محل فروش سهام وثیقه پتروشیمی اصفهان و همچنین شرکتهای توسعه وصول شده است. همچنین، مطالباتی به میزان ۴۴۷۵ میلیارد ریال از گروه آقای حسین هدایتی، ۱۳۷۶ میلیارد ریال از شرکت پدیده تجارت کاسپین، و ۱۲۲۸ میلیارد ریال از شرکت توسعه تجارت سرمایه پایدار قشم وصول شده است.

۳. تهاتر و املاک: بخشی از مطالبات نیز از طریق تهاتر ملک و فروش ارز موجود در سپردههای ارزی شرکتها تصفیه شده است.

۴. مطالبات در حال بررسی: برخی از مطالبات هنوز در مراجع قضایی در حال بررسی هستند و بانک سرمایه به دنبال وصول آنها از طریق کارشناسی املاک معرفیشده توسط بدهکاران است.

تحلیل و ارزیابی کلی

به نظر میرسد بانک سرمایه با ورود بانک مرکزی و اتخاذ برنامههای جدید، بهبود قابلتوجهی در ساختار مالی خود ایجاد کرده است. در این دو سال، تمامی تلاشها به سمت وصول مطالبات متمرکز شده و بانک در حال حاضر به نوعی به یک شرکت وصول مطالبات تبدیل شده است. با توجه به عدمپرداخت تسهیلات قابلتوجه، این بانک عملا بر روی وصول مطالبات تمرکز کرده و امیدوار است که با ادامه این روند و بررسی املاک معرفیشده، بخش بیشتری از مطالبات خود را کاهش دهد. با توجه به شرایط فعلی و برنامههای بانک مرکزی، انتظار میرود که وضعیت مالی بانک سرمایه در سالهای آینده بهبود یابد. امید است که این بانک بتواند با ادامه تلاشها، به اهداف خود در زمینه وصول مطالبات دست یابد و از این طریق به تثبیت وضعیت مالی خود کمک کند.»

قربانی تسهیلات

احسان راکعی/کارشناس اقتصادی

بانک سرمایه، یک بانک خصوصی است که تمام تسهیلات بانکی خود را به یک پروژه اختصاص نداده است. این بانک از طریق صندوق فرهنگیان تاسیس شده و صندوق فرهنگیان، سهامدار اصلی آن محسوب میشود. بانک سرمایه در دورانهای خاصی از فعالیت خود سودآور نبوده و از یک دوره مشخص به بعد، به زیاندهی نیفتاده است؛ بلکه در تمام مدت، نوسانات زیادی را تجربه کرده و مسیری نسبتا ثابت را طی کرده است. با این حال، بانک به تدریج در چرخهای از زیاندهی قرار گرفته که با گذشت زمان، این وضعیت مشابه گلوله برفی بزرگتر شده و در نهایت به بهمن تبدیل شده است.

اکنون، این بانک جزو زیاندهترین بانکهای کشور محسوب میشود و حداقل در میان پنج بانک نخست از نظر زیاندهی قرار دارد. همچنین، بانک سرمایه دارای کمترین کفایت سرمایه و بیشترین بدهی به بانک مرکزی است. علت اصلی این وضعیت را میتوان در تسهیلات کلان اعطاشده از سوی این بانک جستوجو کرد. بخش عمدهای از تسهیلات بانک سرمایه به شرکتهای بزرگ و خاصی اعطا شده که برخی از آنها به نوعی ذینفع خود بانک بودهاند و این تسهیلات به دلیل عدموصول، به معضل تبدیل شده است. سهم زیادی از تسهیلات اعطایی بانک سرمایه شامل تسهیلات کلان به شرکتها و افرادی است که به واسطه ارتباطات ویژه، وام دریافت کردهاند؛ اما به دلیل عدمبازپرداخت این تسهیلات، بانک سرمایه با مشکلات نقدینگی مواجه شده است. عدمبازپرداخت تسهیلات پیامدهای زیادی برای بانک به همراه داشته است، از جمله عدمتوانایی در تسویه حسابهای بینبانکی.

بانک سرمایه برای جبران این کمبود، مجبور به افزایش نرخ سود سپردهها شده و همچنین ناچار به اضافهبرداشت از بانک مرکزی شده است که این خود هزینههای مالی بانک را به طرز چشمگیری افزایش داده است. از سوی دیگر، هزینههای مربوط به مطالبات وصولنشده نیز در این مدت بهشدت افزایش یافته و نسبت مطالبات غیرجاری بانک سرمایه طی چند سال اخیر در حدود ۸۵ تا ۹۵درصد بوده است که رقم بسیار بالایی به شمار میرود. بانک سرمایه داراییهای ارزشمندی ندارد که بتوان آنها را به فروش رساند و زیانها را پوشش داد.

بنابراین، تنها راهحل برای خروج از این وضعیت، وصول نقدی مطالبات کلانی است که به افراد خاص پرداخت شدهاند. در صورتی که این مطالبات وصول نشود، بانک سرمایه هیچ راه نجاتی نخواهد داشت و احتمالا به سمت فرآیند تملک توسط بانک مرکزی خواهد رفت. در نهایت، بهنظر میرسد که با توجه به شرایط فعلی سیستم بانکی و نبود توانایی ادغام یا افزایش سرمایه، تنها راه نجات بانک سرمایه، پیگیری برای وصول نقدی تسهیلات کلان اعطاشده است.