«دنیایاقتصاد» تعدیلات در حوزه مالیاتستانی را بررسی میکند

تعدیل بار مالیاتی در ۱۴۰۴؟

فاطمه نصیری: نگاهی به لایحه بودجه سال 1404 نشان میدهد دولت در سال آینده با افزایش سقف معافیت مالیاتی قصد دارد از بار مالیاتی افرادی که درآمدهای کم و متوسط دارند بکاهد. در بودجه سال ۱۴۰۴، معافیت مالیاتی مشاغل تا سقف 200 میلیون تومان در سال و حقوق تا سقف ۲۴میلیون تومان درماه افزایش یافته است. بااینحال دولت قصد دارد از دو طریق، یعنی جلوگیری از فرارهای مالیاتی و افزایش 85 درصدی مالیات بر واردات، کاهش درآمدها از محل افزایش تخفیفهای مالیاتی را جبران کند.

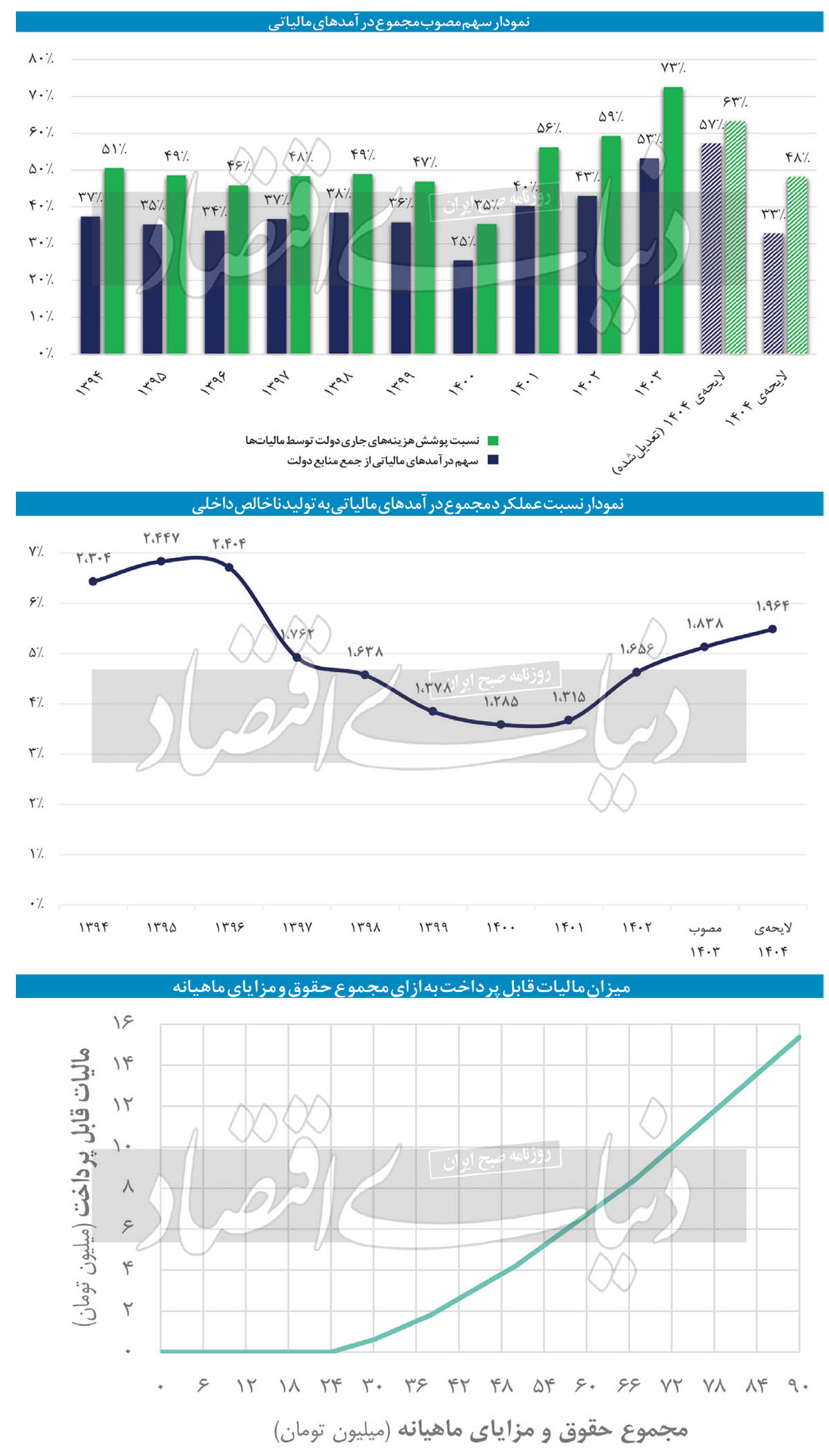

به صورت کلی میتوان گفت در سالهای گذشته نقش درآمدهای مالیاتی از هزینهها و جمع منابع دولت افزایش یافته است. سهم درآمدهای مالیاتی از جمع منابع دولت بدون تعدیلات مربوط به ارقام فرابودجه معادل 33 درصد و با تعدیلات انجامشده معادل 57 درصد خواهد بود. درنهایت میتوان گفت سهم مالیات از تولید ناخالص داخلی از سال 1401 روند صعودی داشته اما هنوز در سطحی پایینتر از سال 1395 است. بر اساس لایحه بودجه سال 1404، درآمدهای مالیاتی سهم 5.5درصدی از تولید ناخالص داخلی خواهد داشت.

کاهش بار مالیاتی کم درآمدها

مالیات یکی از مهمترین و باثباتترین درآمدهای دولت است. بااینحال به دلایلی مانند نفتی بودن اقتصاد ایران و همچنین تورمهای بالا، مالیاتستانی در ایران با حواشی زیادی همراه بوده است. در هفتههای گذشته و پیش از رونمایی از لایحه بودجه سال آینده، وزیر اقتصاد اعلام کرد سقف معافیت مالیاتی مشاغل و حقوق در سال آینده با افزایش 100 درصدی همراه خواهد بود. نگاهی به لایحه بودجه سال 1404 نیز نشان میدهد که موضوع مالیات بر درآمد حقوق اشخاص حقیقی نسبت به سال گذشته تغییر قابلتوجهی داشته است. برای مثال حقوقبگیرانی که ماهانه 24میلیون تومان یا کمتر حقوق و مزایا دریافت میکنند، از پرداخت مالیات حقوق معاف هستند.

این عدد در سال 1403 برابر با 12 میلیون تومان بوده و دو برابر شده است. یکی دیگر از تفاوتهای مهم در این است که اگر افراد از جاهای مختلفی حقوق بگیرند، مجموع حقوق و مزایای دریافتی آنان ملاک محاسبه قرار میگیرد. بااینحال قرار است کاهش درآمد از محل افزایش معافیتهای مالیاتی از طریق کاهش فرارهای مالیاتی جبران شود. رشد چشمگیر مالیات بر واردات در لایحه بودجه سال 1404نیز میتواند یکی از راههای جبران خلا درآمد دولت باشد. بااینحال تلاش سازمان امور مالیاتی در کاهش فرارهای مالیاتی و بهبود فرآیندهای مالیاتستانی تنها ۳۰ هزار میلیارد تومان به درآمدهای مالیاتی اضافه میکند که معادل 2.5درصد از درآمد مالیاتی سال قبل است و در مقایسه با همین تغییر در سالهای گذشته، کمتر است.

تصویر کمی درآمدهای مالیاتی لایحه بودجه

بر اساس گزارش مرکز پژوهشهای مجلس مجموع درآمدهای مالیاتی در این سال 1404، 1964هزار میلیارد تومان در نظر گرفته شده است. از این رقم، 1700هزار میلیارد تومان مربوط به مجموع مالیاتهای مستقیم و مالیات بر کالاها و خدمات است که توسط سازمان امور مالیاتی کشور اخذ میشود و 264 هزار میلیارد تومان باقی مانده مربوط به مالیات بر واردات است که توسط گمرک جمهوری اسلامی ایران دریافت میشود. میتوان گفت مجموع درآمدهای مالیاتی شامل مالیات و گمرک نسبت به سال 1403 افزایش 44 درصدی داشته است.

بررسی این ارقام بهتفکیک نشان میدهد درآمدهای مالیاتی در سال آینده رشد 39درصدی و درآمدهای گمرکی رشد 85 درصدی خواهد داشت. بررسیها نشان میدهد سهم واقعی مالیاتها از جمع منابع عمومی دولت برابر با 33درصد است. اگر بنا به مقایسه با سالهای گذشته باشد، این سهم به 57 درصد میرسد. در مقایسه با یک دهه گذشته این سهم بالاترین مقدار مصوب از قانونهای بودجه است. بنابراین از منظر شاخص درآمدها از منابع، بودجه سال 1404 از سالهای گذشته وضعیت بهتری دارد. همچنین میتوان گفت با توجه به اعداد ثبتشده در لایحه سهم درآمدهای مالیاتی از هزینهها در سال ۱۴۰۴، نسبت پوشش هزینههای جاری دولت توسط مالیاتها به 48 درصد رسیده است؛ به این معنی که مالیاتها کمتر از نیمی از هزینههای جاری دولت را تامین میکنند.

در صورت تعدیل رقم مطابق با تعریف سالهای گذشته، این نسبت به 63 درصد افزایش مییابد. این میزان، پس از قانون بودجه سال ۱۴۰۳، بالاترین مقدار در سالهای اخیر است. همچنین ماده (۲۶) قانون برنامه هفتم توسعه جمهوری اسلامی ایران تصریح کرده است که تا پایان سالهای برنامه، سهم مالیات از اعتبارات هزینهای باید به 80درصد برسد. البته با توجه به تعریف جدید بودجه از منابع و مصارف دولت، در هدفگذاری این قانون نوعی ابهام به وجود آمده است. اگر از تعریف سالهای گذشته استفاده شود، سهم درآمدهای مالیاتی از هزینهها در حدود 63 درصد خواهد بود و فاصلهای ۱۷ واحد درصدی با هدف دارد که دستیابی به آن تا پایان برنامه نسبتا ممکن به نظر میرسد. اما در صورت استفاده از تعریف جدید 48 درصد، برای رسیدن به هدفگذاری، نسبت درآمدهای مالیاتی به هزینهها باید ۳۲ واحد درصد افزایش یابد که جبران این فاصله در سالهای آینده ضروری خواهد بود.

سهم مالیات از GDP

رویکرد دیگری در تحلیل درآمدهای مالیاتی، بررسی نسبت درآمدهای مالیاتی به تولید ناخالص داخلی است. بر اساس این گزارش در بسیاری از کشورهای جهان، اندازه دولت همبستگی بالایی با سطح درآمدهای مالیاتی دارد و کشور ما نیز باید در این مسیر حرکت کند. بنابراین، مقایسه نسبت مالیات به تولید ناخالص داخلی با گذشته و با سایر کشورها در سیاستگذاری اقتصادی دولت اهمیت زیادی دارد. در سال ۱۴۰۴، نسبت درآمدهای مالیاتی به تولید ناخالص داخلی برابر5.5 درصد برآورد شده است. این نسبت که در سال ۱۴۰۰برابر 3.6 درصدبوده، طی سالهای اخیر روندی صعودی داشته، اما همچنان در مقایسه با سالهای ۱۳۹۴ تا ۱۳۹۶ کوچکتر است. بالاترین نسبت در سالهای اخیر مربوط به سال ۱۳۹۵ است و برای رسیدن به این نسبت، درآمدهای مالیاتی باید به ۲۴۴۷هزار میلیارد تومان برسد.

مطابق ماده (۲۶) قانون برنامه هفتم توسعه، نسبت درآمدهای مالیاتی به تولید ناخالص داخلی تا پایان برنامه باید به 10 درصدافزایش یابد که برای دستیابی به این هدف، این نسبت در بازه زمانی ۱۴۰۴ تا ۱۴۰۷ باید بهتدریج افزایش یابد. برای دستیابی به هدف برنامه، نسبت مالیات به تولید ناخالص داخلی در سال ۱۴۰۴ باید به 6.3 درصد برسد، درحالیکه طبق رقم لایحه بودجه این نسبت 5.5 درصد است.

با توجه به برآورد تولید ناخالص داخلی در سال ۱۴۰۴، درآمدهای مالیاتی مورد نیاز برای ایجاد این نسبت، برابر ۲۲۷۴هزار میلیارد تومان است که ۳۱۰هزار میلیارد تومان بیشتر از درآمدهای مالیاتی پیشبینیشده در لایحه ۱۴۰۴است. بهعبارت دیگر، در سال ۱۴۰۴، درآمدهای مالیاتی باید ۳۱۰ هزار میلیارد تومان افزایش یابد تا گام مناسبی در راستای تحقق هدف برنامه هفتم برداشته شود. نسبت مالیات به تولید ناخالص داخلی از 5.1درصد در بودجه ۱۴۰۳ به 5.5درصد در لایحه ۱۴۰۴افزایش یافته است، در حالی که مالیات بر واردات رشدی 85درصدی نسبت به سال قبل داشته است. بهطور دقیقتر، نسبت مالیات بر واردات به تولید ناخالص داخلی از 0.53درصد در سال ۱۴۰۳ به 0.73درصد در سال ۱۴۰۴ رسیده است. از افزایش 0.4واحد درصدی در نسبت کل درآمدهای مالیاتی به تولید ناخالص داخلی، 0.2واحد درصد آن مربوط به افزایش مالیات بر واردات است.