بانکداری رقابتی یا انحصاری؟

گفته میشود که «رقابت» بهترین دوست مصرفکننده است. رقابت، کارآیی بنگاههای اقتصادی را افزایش میدهد و باعث ابداعات و اختراعات جدید میشود.

گفته میشود که «رقابت» بهترین دوست مصرفکننده است. رقابت، کارآیی بنگاههای اقتصادی را افزایش میدهد و باعث ابداعات و اختراعات جدید میشود.

دربازار رقابتی قیمتها صحیحتر تعیین میشوند، حق استفاده برای مصرفکنندگان کالا و خدمات بیشتر میشود، منافع مصرفکننده بهتر رعایت میشود و بالاخره تخصیص بهینه منابع در کشور صورت میپذیرد.

بر اساس ماده (۲) بسته سیاستی - نظارتی بانک مرکزی جمهوری اسلامیایران که به تصویب شورای محترم پول و اعتبار رسید تعیین نرخ سود علیالحساب سپردههای مدتدار و گواهی سپرده عام و خاص در اختیار بانکها خواهد بود. اگر قرار است که این قدم مبارک شروع اقدامات بعدی در مورد آزاد سازی و مقررات زدایی و در نهایت افزایش میزان رقابت در سیستم بانکی کشور باشد، لازم است به تجربه کشورهایی که چند نمونه آن در این مقاله آمده توجه شود.

رقابت یا کارآیی (Competition/Efficiency) در مقابل ثبات (Stability) قرار میگیرد، هر چه رقابت شدیدتر باشد ثبات کمتر است و برعکس اگر رقابت کمتر شود ثبات بیشتر است. به راستی اگر فقط ثبات بانکی مد نظر بود چرا آزاد سازی و مقراتزدایی طی سه دهه گذشته تشویق و عالم گیر شده است؟

در رکود معروف ۳۳-۱۹۲۹ و در شرایطی که مقررات بازدارنده رقابت حداقل بود، صرفا در آمریکا ۵۰۰۰ بانک ورشکسته شدند. پس از آن، قانون Glass Steagall شامل Reg.Q (در مورد نرخ بهره یا سود بانکی) تصویب شد که منجر به یک آرامش در بازار و سبب فعالیت ۱۵۰۰۰ بانک با تضمین سودآوری آنها در حدود ۴۵ سال پس از آن شد. اما پس از این دوران طی ۳۰ سال اخیر مجددا با افزایش میزان رقابت، تعداد بانکها در آمریکا کاهش و به ۶۵۰۰ بانک تقلیل پیدا کرد، اما در مقابل مصرفکننده (سپردهگذار و تسهیلات گیرنده) منتفع شده و کارآیی در بانکها شدیدا افزایش یافته است. بنابراین اکثر کشورهای دنیا با آگاهی از امکان ورشکستگی موسسات ناکارآ یا آنهایی که بازدهی مناسب ندارند، گزینه رقابتی را اتخاذ کردند تا فقط بانکهای کارآ و چابکتر فعالیت کرده و مصرفکنندگان از خدمات بهتر بانکی استفاده نمایند. باید به این واقعیت توجه داشت که هزینه حفظ یک موسسه ضعیف و ناکارآ به مراتب بیش از قیمت تعطیل شدن و خروج آن از بازار فعالیت است.

در ادبیات این موضوع گفته میشود ورشکستگی، سلامت موسسات اقتصادی را تضمین میکند؛ چون چربی اضافی را از سیستم خارج مینماید. این مباحث در شرایطی است که پس از تصویب ماده (2) بسته سیاستی و نظارتی بانک مرکزی، یکی از مدیران بانکهای خودمان که خیلی هم مورد احترام من هستند، به من میگفتند مگر میشود بانکها با هم رقابت کنند، همه ورشکست میشوند. جواب کوتاه است آنهایی که نمیتوانند رقابت کنند باید از بازار خارج شوند.البته باید در نظر داشت که بانک یک موسسه معمولی نبوده و به راحتی نمیتوان شاهد خروج هر بانکی که ناکارآ است، باشیم. معمولا در اکثر کشورهای توسعه یافته، دولتها همیشه وجوه سپردهگذاران را تضمین و (در صورت تعطیل شدن بانک) پرداخت مینمایند. ولی رفتار با سهامداران و مدیران کاملا متفاوت است، این افراد باید بدانند که دست به اقدامات ریسکی زدن میتواند برایشان بسیار گران تمام شود.

بحران بانکی در ژاپن در دهه ۱۹۹۰ میلادی

1) دلایل اصلی بحران بانکی ژاپن عبارت بودند از: شکوفایی اقتصادی دهه 80 میلادی، افزایش نامتناسب یا حبابی شدن قیمت مستغلات و سهام، آزاد سازی و مقرراتزدایی سیستم بانکی قبل از اینکه برنامه مدون نظارتی پیاده و اعمال شود و بالاخره ضعف حاکمیت شرکتی و رفتار ملایم و بردبارانه نهاد یا نهادهای مالی و نظارتی آن کشور.

۲) بحران بانکی ژاپن زمانی اتفاق افتاد که کمتر از ده سال قبل از آن شاید ۹ بانک از ۱۰ بانک بزرگ دنیا ( از نظر داراییها) بانکهای ژاپنی بودند. بزرگ شدن «بیحساب» علیالاصول باعث ضعف موسسه میشود. خیلی از مدیران این تصور یا توهم را دارند که اگر موسسهشان به اندازه کافی بزرگ شود، در صورت بروز بحران دولت مربوطه کمکشان خواهد کرد (Moral Hazard- Too big to fail).

3) هزینه بحرانهای بانکی برای هر کشوری بسیار سنگین است؛ ولی این هزینه برای ژاپن به مراتب سنگینتر بود (حدود 12 درصد تولید ناخالص داخلی آن کشور). همچنین طول دوره بحران نیز به مراتب برای ژاپن طولانیتر بود که علت آن ضعف حاکمیت شرکتی از یک طرف و به موقع عمل نکردن نهادهای نظارتی از سوی دیگر بود.

۴) آزادسازی در بخش بانکی ژاپن در اواسط دهه ۸۰ میلادی شروع شد. از جمله عملیات آزاد سازی، استفاده از تسهیلات کوتاه مدت خارج از سرزمین اصلی(Euro_Yen Loans) با نرخهای پایینتر از نرخهای متدوال برای شرکتهای ژاپنی از سال ۱۹۸۴ امکانپذیر شد. از طرف دیگر سقف نرخ بهره سپردههای بانکی در سال ۱۹۸۵ حذف گردید. در ادامه در سال ۱۹۸۷ اجازه صدور اوراق قرضه شرکتی (از جمله صدور اسناد تجاری -Commercial Paper یا تسهیلات کوتاه مدت- در بازار سرمایه) داده شد. بالاخره سقف و کف میزان تسهیلات اعطایی برای بعضی فعالیتهای اقتصادی مانند کشاورزی و ماهیگیری نیز برای بانکها برداشته شد.

5) نتیجه آزادسازیهای فوق پایین آمدن مارجین بین بهره دریافتی و پرداختی (spread) شد. از طرف دیگر شرکتهای تولیدی با رتبه بالای اعتباری از طریق بازار سرمایه منابع استقراضی خود را تامین نموده و بانکها مجبور شدند تسهیلات خود را به شرکتهای متوسط و کوچک یا با ریسک بالاتر اعطا نمایند. با توجه به رقابت بین بانکها و برای سرعت عمل بیشتر در فعالیتهای بانکی، بانکها فقط به ارزش وثائق در اعطای تسهیلات توجه نموده و از بررسی تقاضاها و یا گردش وجوه (منابع/مصارف) شرکتی صرفنظر میکردند. از طرف دیگر برای افزایش مارجین، دوره تسهیلات طولانیتر و همچنین برای بعضی تسهیلات کوتاه مدت هیچگونه وثیقه درخواست نمیشد. همه این عملیات ریسک پرتفوی بانکها را زیاد و زیادتر کردند.

۶) همانطور که گفته شد ضعف حاکمیت شرکتی نیز یکی از مشکلات سیستم بانکی ژاپن بود که دو لطمه اساسی و زیانآور به بانکها زد:

I. در مرحله اول مدیریت بانکها لزوم پاسخگویی به گروهی از جمله سهامداران را احساس نکرده و لذا سودآوری (ROE و ROA و بازده تسهیلات) بانکهای ژاپن در مقایسه با بانکهای سایر کشورهای صنعتی جهان به مراتب پایینتر بودند.

II. پاسخگو نبودن مدیریت اجرایی لزومیبرای تجدید ساختار یا بهبود وضعیت بانکها را هم پیش نیاورده بود. برای مثال پس از اعمال آئیننامههای بانک تهاتر بینالملل، ذخیره مطالبات مشکوک الوصول بانکهای ژاپنی ۵۰ درصد افزایش پیدا کرد.

7) بهرغم افت شدید قیمت مستغلات و سهام در اوایل دهه 90 و ضرورت بازنگری برای بهبود سیستم بانکی، اقدامیدر این راستا انجام نشد. بانکها منتظر بهتر شدن وضع اقتصادی بودند و نهادهای نظارتی هم منتظر بودند خود بانکها دست به کار شوند و وضعیتشان را اصلاح کنند. بالاخره در جولای 1995 شهرداری توکیو دستور توقف Cosmo Credit Coop را داد و سپس در اوت همان سال وزارت دارایی (MOF) دستور توقف Hyogo Bank که یک بانک منطقه ای بود را داد. بهرغم این اقدامات، نهادهای نظارتی تا دو سال بعد، از ترس ایجاد وحشت هجوم مردم به بانکها و مطالبه سپردهها، هیچگونه اقدامی نکردند. بالاخره در سال 1997 چندین موسسه بزرگ به حالت توقف رسیده و ورشکست شدند. (Hokaydo Kongoya Bank, Yamaichi Securities, Sonyo Bank)

بحران بانکی در کشورهای اسکاندیناوی در اوایل دهه ۹۰ میلادی

ریشه بحران در کشورهای اسکاندیناوی را میتوان رشد سریع اقتصادی و به دنبال آن آزادسازی پولی و مالی و مقررات زدایی و در ادامه ورود ابزارهای پولی و مالی جدید به بازار و در نهایت بروز رکود شدید اقتصادی دانست. از پیامدهای این بحران افزایش نسبت تسهیلات سوخت شده به کل تسهیلات بانکی در سه کشور اسکاندیناوی قبل از بحران بانکی و در اوج بحران بود.

اقدامات صورت گرفته توسط کشورهای اسکاندیناوی در مقابله با بحران

1. جنبه سیاسی عملیات لازم کاملا رعایت شود. به عبارت دیگر دولت، مجلس و بانک مرکزی در یک خط عمل کنند.

۲. از روشهای ادغام و اکتساب که معمولا در بخش خصوصی انجام میشود، استفاده شود. بنابراین تا حد امکان از ورشکستگی و تعطیل کردن بانکها اجتناب شود.

3. کمکهای دولت برای حفظ سیستم بانکی به طور شفاف اعلام شود. مخصوصا اگر صندوق تضمین سپردهها در کشور وجود ندارد، مردم باید بدانند که دولت و بانک مرکزی مصمم به حل مشکل میباشند. بنابراین سپردهگذاران و حتی تسهیلاتدهندگان به بانکها (تسهیلات بین بانکی یا دارندگان اوراق قرضه، مشارکت و صکوک) باید کاملا اطمینان پیدا کنند که وجوه ایشان تضمین شده و پرداخت میشود. سهامداران حتما باید از سوءمدیریت بانک زیان ببرند، ولی نه اینکه الزاما کل سرمایهگذاری آنها سوخت شود.

۴. در بحران بانکی کشورهای اسکاندیناوی روشن و آشکار عمل کردند. بانک مرکزی با شفاف کردن میزان کل ضرر و سهم سهامداران از کل ضرر صورت گرفته، از پشتیبانی مردم برخوردار بود.

5. با بهکارگیری اقدامات فوق، عملکرد کشورهای اسکاندیناوی در سپری کردن بحران موفقیتآمیز بود، به نحوی که ضرر دولتهای سوئد و نروژ تقریبا صفر و هزینه دولت فنلاند 7/5 درصد GDP (در مقایسه با برآورد 9 درصدی سال 1997) شد.

با توجه به نتایج حاصله، اعمال اقدامات مذکور برای کشورهایی که با بحران بانکی مواجه میشوند، توصیه شده است.

نگاهی به بحران مالی جهانی سالهای 08-2007 که بانکها را مسبب آن دانستند نیز باعث بازنگریهایی در بخش قوانین و مقررات شد تا آنجا که حتی عدهای اعمال مجدد قانون Glass Steagall را خواستار شدند. به هر صورت نتیجه این بررسیها، پیشنهادهایی به شرح ذیل است:

۱- اصل «رقابت» را اکثریت توصیه کردهاند، ولی از بانکها خواستهاند که فقط کار بانکی انجام دهند Vickers Report (در انگلستان) یعنی بانکها از عملیات ریسکی مثلا بهکارگیری ابزارهای ناشناخته یا سرمایهگذاریهای غیر بانکی بر حذر باشند.

2- با توجه به آنکه پوشش کافی از طریق صندوق تضمین سپردهها (FDIC)، ریسک از بین رفتن سپردهها برای سپردهگذاران را از بین برده است، قوانینی در دست تصویب قرار دارد تا موانع موجود در راه اعلام ورشکستگی موسسات ناکارآمد را از بین ببرد. به طور مثال در آمریکا قانون جدید Dodd & Frank به تصویب رسیده که بر اساس یکی از بندهای آن از بانکهای خیلی بزرگ مالیات اضافی گرفته میشود تا بانکها غیرمتعارف بزرگ نشوند و در صورتی که عملیات ریسکی نامعقولی انجام دهند دولتها از ورشکستگی آنها نهراسند و در تعطیل کردن این بانکها پیش قدم شوند.

۳- مقررات حاکمیت شرکتی و بازل II و III به شرح زیر دقیقا اجرا شود:

• حقوق کلیه ذینفعان سیستم بانکی دقیقا مورد توجه قرار گیرد.

• حداقل نسبت کفایت سرمایه ظرف شش سال آینده از ۸ به ۵/۱۰درصد افزایش پیدا کند.

• نظارت دقیق و کامل بر عملیات بانکها اعمال شود.

• شفافیت عملیات و گزارشدهی هفتگی و ماهانه توسط بانکها اکیدا اجرا شود.

خلاصه و نتیجهگیری

آزادسازی و مقرراتزدایی لازم و عالمگیر شده است. رقابت سبب افزایش کارآیی بانکها شده و در نهایت به نفع سپردهگذاران و تسهیلاتگیرندگان خواهد بود. بعضا کشورهایی که اقدام به آزادسازی کردهاند با بحران بانکی مواجه شدند. شاید پیادهسازی و بهکارگیری حاکمیت شرکتی و مقررات بازل II و III میتوانست از بروز بحران در آن کشورها جلوگیری نماید.

به طور کلی اگر بانکها مقررات ذکر شده را دقیقا اجرایی نکنند احتمالا بامشکلات زیادی روبهرو خواهند شد، ولی دولت و بانک مرکزی نباید از مشکلات بانکهایی که اقدامات مناسب را به کار نگرفتهاند و با ورشکستگی روبهرو هستند، بهراسند. نکته پایانی آنکه ورشکستگی موسسات ناکارآ و ضعیف را از گردونه خارج میکند که مطمئنا به نفع کشور تمام میشود.

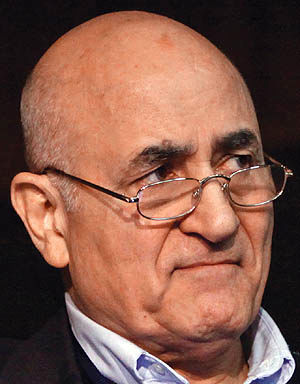

* این مقاله هفته گذشته در همایش «سیاستهای پولی و چالشهای بانکداری و تولید» که به ابتکار «دنیای اقتصاد» برگزار شد، توسط دکتر پرویز عقیلی ارایه گردید.

ارسال نظر