میلتون فریدمن کیست؟

نویسنده: پل کراگمن مترجم: محمدرضا فرهادیپور

پل کراگمن استاد دانشگاه اقتصاد پرینستون و نویسنده کتاب «اقتصاد بینالملل: نظریه و سیاست» که یکی از مشهورترین کتب موجود در زمینه اقتصاد بینالملل بدون توسل به محاسبات ریاضی است، در سال ۱۹۹۱ جایزه جان بتیس کلارک را از سوی انجمن اقتصادی آمریکا دریافت کرد. فلسفه اقتصادی کراگمن میتواند در مکتب نئوکینزی قرار گیرد. وی همچنین یکی از منتقدین سیاستهای داخلی و خارجی جورج بوش است. نوشته زیر که حدود یک ماه پیش توسط کراگمن منتشر شده است ضمن تجلیل از فریدمن و بیان تواناییهای علمی و اقتصادی او به انتقاد از برخی نظرات وی پرداخته و معتقد است همانطور که فریدمن علیه کینز قیام کرد و دست به انجام اصلاحات زد درحال حاضر نیز علم اقتصاد نیازمند یک اصلاح طلب دیگر است.

بخش نخست

نویسنده: پل کراگمن مترجم: محمدرضا فرهادیپور

پل کراگمن استاد دانشگاه اقتصاد پرینستون و نویسنده کتاب «اقتصاد بینالملل: نظریه و سیاست» که یکی از مشهورترین کتب موجود در زمینه اقتصاد بینالملل بدون توسل به محاسبات ریاضی است، در سال ۱۹۹۱ جایزه جان بتیس کلارک را از سوی انجمن اقتصادی آمریکا دریافت کرد. فلسفه اقتصادی کراگمن میتواند در مکتب نئوکینزی قرار گیرد. وی همچنین یکی از منتقدین سیاستهای داخلی و خارجی جورج بوش است. نوشته زیر که حدود یک ماه پیش توسط کراگمن منتشر شده است ضمن تجلیل از فریدمن و بیان تواناییهای علمی و اقتصادی او به انتقاد از برخی نظرات وی پرداخته و معتقد است همانطور که فریدمن علیه کینز قیام کرد و دست به انجام اصلاحات زد درحال حاضر نیز علم اقتصاد نیازمند یک اصلاح طلب دیگر است. تاریخ تفکر اقتصادی قرن بیستم بیشباهت به تاریخ مسیحیت قرن شانزدهم نیست. پیش از انتشار کتاب تئوری عمومی اشتغال، بهره و پول توسط جان مینارد کینز در سال ۱۹۳۶، مذهب رسمی علم اقتصاد - به خصوص در زبان انگلیسی- تفکر بازار آزاد بود. اگر چه گهگاه ارتدادهایی در این مذهب صورت میگرفت اما این موارد همیشه ناکام مانده و متوقف میشد. کینز در سال ۱۹۳۶ نوشت که اقتصاد کلاسیک « - همچنانکه تفتیش عقاید مقدس، اسپانیا را تحت سلطه خویش درآورده- انگلستان را تسخیر کرده است». ادعای اصلی اقتصاد کلاسیک این بود که تقریبا پاسخ همه مسائل و مشکلات باید به نیروهای عرضه و تقاضا واگذار شود.

اما در زمان وقوع رکود بزرگ، اقتصاد کلاسیک هیچگونه تفسیر و راهحلی برای گذار از رکود ارائه نکرد. در اواسط دهه ۱۹۳۰ چالشهای پیشروی مذهب مرسوم اقتصاد تاحدی زیاد بود و نمیتوانست بیش از این به درازا بکشد. در این هنگام کینز نقش مارتین لوتر را ایفا نمود و با نگاه تیزبینانه خود ارتداد قابل احترامی را از مذهب رایج علم اقتصاد انجام داد. اگر چه کینز به معنای واقعی یک چپگرا نبود اما برای نجات سرمایهداری قیام کرد، نه برای تسخیر آن بلکه نظریه او بیان میکرد بازارهای آزاد متضمن دسترسی به اشتغال کامل نیستند و بدین ترتیب منطق دخالت گسترده دولت در اقتصاد را فراهم نمود.

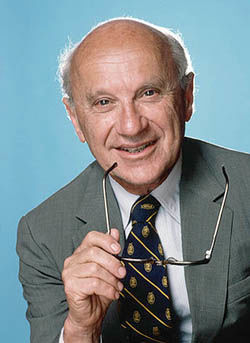

کینزینیسم یک اصلاح بزرگ در تفکر اقتصادی بود و به طور غیر قابل اجتنابی توسط یک ضد انقلاب بنیانگذاری شد. اما در این میان تعداد زیادی از اقتصاددانان در فاصله سالهای ۱۹۵۰ تا ۲۰۰۰ تلاشهای زیادی برای احیا، بقا و زنده نگه داشتن اقتصاد کلاسیک ایفا نمودند، اما هیچیک از آنها به اندازه میلتون فریدمن تاثیرگذار نبودند. اگر کینز مارتین لوتر بود، فریدمن هم ایگناتیوس لویولا، موسس یسوعیون بود. همانند یسوعیون، پیروان فریدمن نیز همانند یک ارتش وفادار به آرمانهای او عمل کردند و بهتر بگوییم - به طور ناقص- در برابر ارتداد کینزینیسم جنگیدند. با پایان قرن بیستم اقتصاد کلاسیک دوباره بسیاری از نواحی تحت قلمرو سلطنتی خود را باز پس گرفت و بهراستی بخش اعظم این اعتبار را مدیون میلتون فریدمن بود.

غایت آرزوی اقتصاد این است که علم باشد نه الهیات؛ چرا که اقتصاد مربوط به زمین است نه آسمان. نظریه کینز در ابتدا به طور گستردهای انتشار یافت چرا که بهتر از اقتصاد کلاسیک به شناسایی جهان اطراف ما پرداخت و در این راه نیز موفق بود. انتقاد فریدمن از کینز نیز کاملا موثر واقع شد بدلیل اینکه به درستی نقاط ضعف کینزینیسم را شناسایی نمود. در این نوشته به برخی از اشتباهات فریدمن نیز اشاره خواهیم کرد. برای مثال در مواردی چنین به نظر میرسد که فریدمن با خوانندگان خود رو راست نبوده است. اما من او را همانند یک اقتصاددان بزرگ میستایم.

میلتون فریدمن سه نقش عمده را در اندیشه اقتصادی قرن بیستم ایفا نمود. فریدمن اقتصاددان بود، مطالب خود را به صورت تکنیکی مینوشت و تحلیلهای وی در خصوص رفتار مصرفکننده و تورم کمتر سیاسی بود. فریدمن کارآفرین سیاستی بود و حاصل چند دهه تلاش او اکنون به نام مانیتاریسم (پولگرایی) شناخته میشود که سرانجام فدرال رزرو و بانک مرکزی انگلستان در اواخر دهه ۱۹۷۰ این رویکرد را در اجرای سیاست پولی خود پذیرفتند و البته چند سال بعد نیز آن را کنار گذاشتند. فریدمن یک ایدئولوگ هم بود، مروج بزرگ دکترین بازار آزاد.

فریدمن تمامی این نقشها را با ایمان به واقعیتهای کلاسیک اقتصاد بازار ایفا نمود. تاثیرگذاری فریدمن به عنوان یک مروج و مبلغ بازار آزاد تا حدی به دلیل شهرت او به عنوان یک نظریه پرداز اقتصادی با بینشی عمیق و دقیق بود. اما تفاوتهای عمدهای میان دقت کارهای او به عنوان یک اقتصاددان حرفهای و دمدمی مزاج وجود دارد و همین امر گاهی اوقات منطق نوشتههای او را در جایگاه یک متفکر عمومی با سوال روبهرو میسازد. در حالیکه کارهای نظری فریدمن توسط اقتصاددانان جهان مورد ستایش واقع شده است اما یک دو سویهگرایی در نظرات سیاستی و بهویژه ترویجی او در خصوص بازار آزاد وجود دارد.

۱ - ابتدا به بررسی نظریههای اقتصادی فریدمن میپردازیم. در طی دو قرن گذشته تفکر علم اقتصاد همواره تحتسیطره مفهوم انساناقتصادی (Homo economicus) بوده است. انسان اقتصادی فرضی، میداند که چه میخواهد و ترجیحات او میتواند در قالب تابع مطلوبیت و به شکل ریاضی بیان میشود و انتخابهای او در نتیجه محاسبات عقلایی ناشی از حداکثر ساختن تابع مطلوبیت بهدست میآید. مصرفکننده تصمیم میگیرد که کدام کالا را مصرف نماید، سرمایهگذاران تصمیم میگیرند که پول خود را در کجا سرمایهگذاری نمایند: به بازار سهام بروند یا اوراق قرضه دولتی بخرند. بنابراین تصمیمات همه آنها بر پایه این فرض اتخاذ میشود که آنها به مقایسه مطلوبیت نهایی گزینههای مختلف در دسترس خود میپردازند.

«به راحتی میتوان به این قصه خندید». هیچکس و نه حتی برندگان نوبل اقتصاد واقعا تصمیمات خود را بر مبنای این روش اتخاذ نخواهند کرد. اما بیشتر اقتصاددانان و حتی خود من، معتقدند که فرضیه انسان اقتصادی بسیار مفید است، چرا که انسان اقتصادی مورد نظر اقتصاددانان، شکل ایدهآل آن چیزی است که به آن فکر میکنند. افراد ترجیحاتی دارند، حتی اگر ترجیحات آنها واقعا به طور دقیق توسط تابع مطلوبیت بیان نشود و حتی اگر آنها مطلوبیت خود را نیز حداکثر نکنند با اینحال معمولا تصمیمات معقولی اتخاذ میکنند. البته ممکن است این سوال پیش آید که چرا اقتصاددانان انسان را آنگونه که هست مطالعه نمیکنند؟ پاسخ این است که انتزاع و سادهسازی استراتژیک تنها روشی است که اقتصاددانان میتوانند برخی نظمهای فکری را بر پیچیدگی زندگی اقتصادی واقعی تحمیل نمایند و در این راه فرضیه رفتار عقلایی یک سادهسازی کاملا پر ثمر است.

اما سوال این است که چگونه باید این فرضیه را به کار گرفت. کینز به طور همه جانبه انسان اقتصادی را مورد حمله قرار نداد و به جای اینکه نظریهپردازی خود را بر مبنای تحلیل دقیق آنچه یک تصمیمگیر عقلایی انجام میدهد، بنابر این نظریه خود را بر اساس فروض روانشناسانه معقولی بنا کرد. از دیدگاه کینز تصمیمات تجاری از روحیات حیوانی (animal spirits ) ناشی میشدند از جمله اینکه تصمیمات مصرف کننده بر اساس یک مبنای روانشناسانه اتخاذ میشود و مصرفکننده تنها بخشی از افزایش درآمد و نه همه آن را به مصرف اختصاص میدهد.

اما آیا واقعا ایده کینز برای کاهش نقش انسان اقتصادی مفید بود؟ پاسخ فریدمن این بود که خیر، در مقاله ۱۹۵۳ خود با نام «روششناسی اقتصاد اثباتی» بحث کرد که «نظریههای اقتصادی باید مورد قضاوت قرار گیرند اما نه با واقعگرایی روانشناسانه بلکه با توانایی آنها برای پیشبینی رفتار عوامل اقتصادی. دو مورد از بزرگترین پیروزیهای فریدمن به عنوان یک نظریهپرداز اقتصادی از کاربرد فرضیه رفتار عقلایی و مباحثه با اقتصاددانانی که در ماورای این فرضیه میاندیشیدند بدست آمده است.

فریدمن در کتاب ۱۹۵۷ خود به نام «نظریه تابع مصرف» بحث میکند که بهترین روش برای پسانداز و مصرف، روش کینز یعنی توسل به نظریهپردازی روانشناسانه نیست بلکه بهترین روش این است که افراد را به گونهای در نظر بگیریم که ببینیم آنها ثروت خود را در طول زندگی چگونه هزینه میکنند و در این مسیر تصمیمات عقلایی اتخاذ میکنند. این ایده لزوما ضد کینزی نبود - در واقع بزرگترین اقتصاددان کینزی یعنی فرانکو مودیگیلیانی به همراه آلبرت آندو همزمان و مستقل از فریدمن ایده مشابهی را ارائه کرد که حتی در مورد رفتار عقلایی محتاطتر از نظریه فریدمن بود. «فرضیه درآمد دائمی» فریدمن و «الگوی سیکل زندگی» مودیگیلیانی چندین پارادوکس آشکار در مورد رابطه میان درآمد و مخارج را حل نمودند و در واقع به عنوان بنیان و پایه تفکر اقتصاددانان در خصوص مسائل مربوط به مصرف، مخارج و پس انداز تا به امروز باقی ماندهاند.

تلاش فریدمن در مورد رفتار مصرفی فرد عقلایی به خودی خود باعث شهرت آکادمیک وی شد. با این حال پیروزی بزرگتر او از کاربرد فرضیه انسان اقتصادی در خصوص نظریهپردازی در مورد تورم بدست آمد. در سال ۱۹۵۸ فیلیپس اقتصاددان متولد نیوزلند اشاره کرد که یک همبستگی تاریخی میان بیکاری و تورم وجود دارد به گونهای که تورم بالاتر با بیکاری کمتر همراه بوده و هست. مدتی اقتصاددانان این رابطه را به عنوان یک رابطه باثبات و قابل اعتماد پذیرفتند. بر اساس مباحث اصلی مطرح در مورد منحنی فیلیپس دولت ناگزیر از یک انتخاب سیاستی بود. برای مثال دولت باید تورم بالاتر را در ازای دستیابی به بیکاری کمتر بپذیرد؟

در سال ۱۹۶۷ فریدمن در یکی از جلسات انجمن اقتصادی آمریکا عنوان کرد «حتی اگر طبق دادههای اقتصادی، وجود رابطه میان تورم و بیکاری تائید شود، در بلند مدت چنین رابطهای وجود ندارد. او گفت «همواره یک مبادله موقت میان تورم و بیکاری وجود دارد اما این یک مبادله همیشگی و دائمی نیست». به عبارت دیگر اگر سیاستگذار بخواهد از طریق سیاستی که تورم بالاتری ایجاد میکند بیکاری کمتری بهدست بیاورد تنها در کوتاه مدت و به طور موقت موفق به انجام این کار خواهد بود. بر اساس نظرات فریدمن بیکاری دوباره افزایش خواهد یافت حتی اگر تورم همچنان در سطح بالایی باقی بماند. به عبارت دیگر اقتصاد چنانکه بعدها ساموئلسن آن را نامگذاری کرد در شرایط رکود تورمی قرار (stagflation ) دارد.

فریدمن چگونه به این نتیجه رسید؟ (البته ادموند فلپس که جایزه نوبل اقتصاد را در سال ۲۰۰۶ برد همزمان و به طور مستقل از فریدمن به همین نتیجه دست یافته بود). در مورد نظریه مصرف، فریدمن فرضیه رفتار عقلایی را به خدمت گرفت. او معتقد بود که بعد از یک دوره تورم دائمی، افراد انتظارات تورمی خود را در تصمیمات آینده خود دخیل نموده و تمامی اثرات مثبت تورم بر اشتغال را خنثی میکنند. برای مثال، یکی از دلایلی که تورم ممکن است منجر به اشتغال بیشتر شود این است که زمانیکه قیمتها سریعتر از دستمزدها افزایش مییابند استخدام بیشتر کارگران سودمندتر خواهد بود. اما کارگران میدانند که قدرت خرید دستمزدهای حقیقی آنها با توجه به وجود تورم کاهش خواهد یافت، بنابراین آنها دستمزدهای بالاتر و متناسب با رشد قیمتها را مطالبه میکنند. در نتیجه بعد از افزایش تورم، اشتغال افزایش نخواهد یافت.

در زمانیکه فریدمن و فلپس ایدههای خود را مطرح نمودند، آمریکا تا حدی تورم دائمی را تجربه میکرد. تورم پایدار دهه ۱۹۷۰، آزمونی را برای فرضیه فریدمن- فلپس فراهم نمود. با اطمینان کامل همبستگی تاریخی میان تورم و بیکاری براساس پیشبینی فریدمن - فلپس نقض شد: در دهه ۱۹۷۰ در حالی که برخلاف ثبات قیمتی دهه ۱۹۵۰ و ۱۹۶۰ نرخ تورم دو برابر شد، نرخ بیکاری بالا و بالاتر رفت. اما تورم بعد از یک دوره بیکاری شدید یعنی رکود بزرگ، تنها در دهه ۱۹۸۰ تقریبا تحت کنترل بود. فریدمن و فلپس با پیشبینی پدیده رکود تورمی یکی از بزرگترین موفقیتهای اقتصاد بعد از جنگ را بدست آوردند. این موفقیت و پیروزی بیش از هر چیز وضعیت میلتون فریدمن را به عنوان یک اقتصاددان بزرگ تثبیت کرد.

نکته جالب توجهاینکه اگرچه فریدمن با به کارگیری فرضیه عقلانیت فردی گامهای بزرگی در اقتصاد کلان برداشت اما او میدانست که در کجا توقف نماید. در دهه ۱۹۷۰ برخی اقتصاددانان تحلیل فریدمن را جلوتر بردند و چنین بحث کردند که حتی در کوتاه مدت نیز رابطهای میان تورم و بیکاری وجود نداردبه دلیل اینکه عاملان اقتصادی، رفتار دولت را پیشبینی میکنند و انتظارات خود را بر مبنای آن شکل میدهند. این دکترین اکنون با نام انتظارات عقلایی (از سوی مکتب کلاسیک جدید) شناخته میشود. اما فریدمن هرگز به سوی این گروه نرفت. احساس واقعی او این بود که دکترین انتظارات عقلایی ایده انسان اقتصادی را در حالت حدی آن به کار گرفته است. فریدمن در سال ۱۹۶۷ آزمون زمان را متوقف نمود در حالی که بینشهای وسیعتری در دهههای ۱۹۷۰ و ۱۹۸۰ توسط نظریه پردازان انتظارات عقلایی مطرح شد. در طی چندین دهه تصویر و شهرت میلتون فریدمن تحت تاثیر بیانات او در زمینه سیاست پولی و دکترین او یعنی پولگرایی (مانیتاریسم) بود. البته اکنون تا حدی عجیب مینماید که مانیتاریسم و همینطور برخی از نکاتی که فریدمن در مورد پول و سیاست مطرح میکرد، اکنون به عنوان یک شکست مورد توجه میباشد. برخلاف آنچه او در مورد مصرف یا تورم گفته بود، آشکار است که پول گرایی گمراهکننده بوده و شاید هم این امر عمدی بوده است.

۲ - برای درک اینکه بدانیم مانیتاریسم چه بود در ابتدا لازم است بدانیم که تعریف پول در اقتصاد چیست؟ زمانی که اقتصاددانان در مورد عرضه پول صحبت میکنند منظور آنها ثروت افراد نیست. منظور آنها تنها بخشی از ثروت است که به طور مستقیم میتواند برای خرید کالا و خدمات مورد استفاده قرار گیرد. پول رایج در گردش - کاغذهای سبزی که عکس فرد محبوب در هر کشور یا رییسجمهور متوفی بر روی آن حکاکی شده است- پول است و همچنین سپردههای بانکی که شما میتوانید با چک آنها را سریعا مورد استفاده قرار دهید. اما سهام، اوراق قرضه و داراییهای واقعی پول نیستند چرا که آنها قبل از اینکه بخواهند برای خرید مورد استفاده قرار گیرند باید به یکی از دو مورد قبل تبدیل شوند.

اگر عرضه پول صرفا از پول نقد در گردش تشکیل شده باشد در این صورت عرضه پول تحت کنترل دولت، یا به عبارتی همان بانک مرکزی قرار دارد. واقعیت این است که عرضه پول شامل سپردههای بانکی نیز میشود و همین امر موضوع را پیچیدهتر میسازد. بانک مرکزی پایه پولی - مجموعه پول در گردش، پول موجود در بانکها و سپردههای بانکها در بانک مرکزی - را تحت کنترل دارد که البته شامل سپردههای بانکی افراد نمی شود. در شرایط عادی کنترل مستقیم بانک مرکزی بر پایه پولی به منظور کنترل عرضه پول، کافی است.

پیش از کینز اقتصاددانان عرضه پول را به عنوان ابزار مدیریت اقتصادی بررسی میکردند. اما کینز معتقد بود که در شرایط رکود زمانی که نرخهای بهره خیلی پایین هستند تغییر در عرضه پول اثر ناچیزی بر اقتصاد دارد. منطق کینز چیزی شبیه این بود: اگر نرخهای بهره ۴ یا ۵ درصد باشد هیچ کس پول نقد بلا استفاده نمی خواهد. اما در شرایطی شبیه به سال ۱۹۳۵ که نرخ بهره اوراق قرضه خزانه داری آمریکا تنها ۱۴/۰ درصد بود انگیزه برای به کارگیری پول در هیچ کاری وجود ندارد. بانک مرکزی سعی میکند تا با چاپ گسترده پول اقتصاد را نجات دهد.

سیاست پولی کاملا فن شناختی است و تا حد زیادی شکل غیرسیاسی دخالت دولت در اقتصاد است. اگر بانک مرکزی تصمیم به افزایش عرضه پول بگیرد به ازای آن اوراق قرضه دولتی از بانکهای خصوصی خریداری میکند و در مقابل آن اعتباری در اختیار بانکها قرار میدهد و از این طریق پایه پولی افزایش مییابد و در مقابل، سیاست مالی باعث دخالت بیشتر دولت در اقتصاد میشود. اگر سیاستمداران تصمیم بگیرند که فعالیتهای عمومی را برای گسترش اشتغال مورد استفاده قرار دهند آنگاه باید تصمیمگیری کنند که این کار را کجا و چگونه انجام دهند. اقتصاددانان متمایل به بازار آزاد اعتقاد دارند که همواره سیاست پولی مورد نیاز است و آنهایی که دوستدار نقش بیشتر دولت هستند معتقد به اجرای سیاست مالی هستند. تفکر اقتصادی بعد از پیروزی انقلاب کینزی اولویت را به سیاست مالی داد در حالی که سیاست پولی به کناری رانده شده بود. همچنانکه فریدمن در سال ۱۹۶۷ در انجمن اقتصادی آمریکا بیان کرد:

«پذیرش بینشهای کینزی در اقتصاد بدین معنی بود که سیاست پولی به کنار گذاشته شد و گویا پول مهم نبود. اگر چهاین رویکرد تاحدی مبالغهآمیز بود، سیاست پولی در طی دو دهه ۱۹۴۰ و ۱۹۵۰ بسیار کم مورد توجه قرار گرفت.» با این حال فریدمن برای احیای اهمیت پول قیام کرد و تلاش او با انتشار مقاله تاریخ پولی ایالات متحده ۱۹۶۰-۱۸۶۷ با همکاری آنا شوارتز به اوج رسید. اگر چه کار تاریخ پولی فریدمن فوقالعاده بود و یک قرن از توسعه پولی آمریکا را در بر میگرفت در عین حال بیشترین بحث و جدل را در مورد رکود بزرگ ایجاد کرد.

بر اساس این تحقیق تغییرات در حجم پول نقش مستقلی در نوسانات ادواری ایفا میکرد. در این مطالعه آنها نشان دادند که هر چند حجم پول چه در دورههای انبساطی و چه در دورههای انقباظی رو به افزایش بوده است اما نرخ رشد عرضه پول در طی انقباض سطح فعالیتهای اقتصادی کندتر از انبساطها بوده است. فریدمن و شوارتز معتقدند که عواملی که انقباض پولی را در رکودهای عمده آمریکا بوجود آوردند عمدتا مستقل از تغییرات همزمان یا قبلی در درآمد پولی و قیمتها بوده است. در تحلیل فریدمن و شوارتز رکود بزرگ فقط به خاطر ناتوانی فدرال رزرو در جلوگیری از کاهش شدید حجم پول عمیق تر شد که در فاصله بین اکتبر ۱۹۲۹ تا ژوئن ۱۹۳۳ حجم پول حدود یک سوم کاهش پیدا کرد. آنها میگویند که سیستم فدرال رزرو میتوانست با اتخاذ سیاستهای دیگری از فرو ریختن بانکداری و به دنبال آن از کاهش حجم پول و رکود شدید اقتصاد جلوگیری کند. اما منظور آنها از این کار چه بود؟ از همان آغاز مقاله موقعیت فریدمن -شوارتز کمی بیثبات است و در گذر زمان ارائه مساله خامتر میشود نه ماهرانه و تقریبا چنین به نظر میرسد که یک بی صداقتی روشنفکرانه در کار آنها دیده میشود.

در اینجا ممکن است یک قیاس مفید باشد. فرض کنید که نوعی آنفولانزا شیوع مییابد و پس از آن با ارائه تحلیل و از طریق فعالیتهای مناسب مراکز کنترل بیماری، اپیدیمی میتوانست کنترل شود. در این جا رفتار عادلانهاین است که مقامات دولتی را برای شکست در انجام فعالیت مناسب مقصر بدانیم؟ اما این تنها کش دادن مساله است که بگوییم دولت در شیوع بیماری مقصر بوده است و شکست مراکز کنترل بیماری نشاندهنده اولویت بازارهای آزاد بر دولت بزرگ است. هنوز بسیاری از اقتصاددانان و خوانندگان غیر متخصص با استفاده از ایده فریدمن و شوارتز بانک مرکزی آمریکا را عامل رکود بزرگ میدانند- و به عبارت دیگر معتقدند که رکود بزرگ نشانگر دخالت گسترده دولت در اقتصاد است و در سالهای بعد من گفته ام که ادعای فریدمن به طور خام رد میشود و این شکل تحلیل رکود بزرگ سوء تعبیر و عدم درک درست مطلب را تغذیه میکند.در سال ۱۹۷۶ فریدمن در گفتوگو با مجله نیوزویک گفت: «حقیقت این است که رکود بزرگ در نتیجه سوء مدیریت دولت بوجود آمده است.» این گفته باعث شد تا خوانندگان سریعا نتیجهگیری کنند که اگر دولت وارد عمل نشده بود رکود اتفاق نمی افتاد. اما در حقیقت آنچه فریدمن و شوارتز ادعا کردند این بود که دولت باید بیش از پیش در اقتصاد دخالت کند.

چرا اهمیت مباحث مربوط به نقش سیاست پولی در دهه ۱۹۳۰ بیش از ۱۹۶۰ بود؟ این موضوع تا حدی بدین دلیل بود که آنها برنامه ضد دولتی گسترده فریدمن را پذیرفتند. در حالی که مهمترین دلیل این موضوع طرفداری فریدمن از پول گرایی بود. بر اساس این دکترین، دولت باید رشد عرضه پول را به طور یکنواخت ادامه دهد و نباید هیچگونه انحرافی در آن صورت پذیرد حال آنکه مهم نیست که در اقتصاد چه اتفاقاتی رخ میدهد؟ مکتب پولگرایی سیاست پولی را در جایگاه خلبان اتوماتیک اقتصاد قرار میدهد. به عبارت دیگر هر گونه تشخیص در بخش دولتی را از چرخه سیاستگذاری حذف مینماید.

ارسال نظر