نگاه

پیامدهای اقتصادی انقلاب اعراب

مترجم: مجید روئین پرویزی

منبع: پروجکت سیندیکیت

آشفتگیهای سیاسی در خاورمیانه بیشک دارای پیامدهای مهم اقتصادی و مالی است، به خصوص که ریسک، رکود تورمی را افزایش داده و باعث میشود که رشد آهسته و تورم شدید باهم به جان اقتصاد بیفتند. در واقع اگر بنا به رخ نمودن رکود تورمی باشد خطر کسادی مزمن برای اقتصاد جهان که هنوز زخمهای بحران مالی ۲۰۰۸ را بر پیکر خود دارد، خیلی زیاد خواهد شد.

نوریل روبینی *

مترجم: مجید روئین پرویزی

منبع: پروجکت سیندیکیت

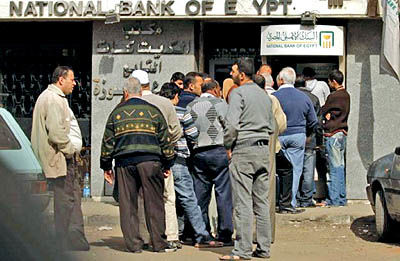

آشفتگیهای سیاسی در خاورمیانه بیشک دارای پیامدهای مهم اقتصادی و مالی است، به خصوص که ریسک، رکود تورمی را افزایش داده و باعث میشود که رشد آهسته و تورم شدید باهم به جان اقتصاد بیفتند. در واقع اگر بنا به رخ نمودن رکود تورمی باشد خطر کسادی مزمن برای اقتصاد جهان که هنوز زخمهای بحران مالی ۲۰۰۸ را بر پیکر خود دارد، خیلی زیاد خواهد شد. آشوبهای جدی در خاورمیانه به طور تاریخی ملهم از نوسانات شدید نفتی بوده اند، نوساناتی که به سهم خود سه بحران بزرگ بینالمللی را موجب شدهاند. جنگ سال ۱۹۷۳ یوم کیپور به خاطر جهش شدید قیمت نفت بود که بعد منجر به رکود تورمی سالهای ۱۹۷۴ و ۷۵ شد. انقلاب ایران نیز در ۱۹۷۹ موجب رکود تورمی و افزایش قیمت نفت شد که به نوبه خود رکود۸۱-۱۹۸۰ را شدیدتر کرد. حمله عراق در ۱۹۹۰ به کویت نیز افزایش مشابهی در قیمت نفت بهوجود آورد و آن درحالی بود که بحران بانکی خود آمریکا نیز وضع را به اندازه کافی ناخوشایند کرده بود.

قیمت نفت در بحران مالی اخیر جهان نیز بیتاثیر نبود. تا تابستان ۲۰۰۸، پیش از سقوط لمان برادرز، قیمت نفت طی دوره ۱۲ ماهه دو برابر شده و به بشکهای ۱۴۸ دلار رسیده بود - و این برای اقتصاد جهانی که به سبب شوک مالی شکننده و ضعیف شده بود، حکم تیر خلاص را داشت.

هنوز مشخص نیست که آیا آشوبهای سیاسی خاورمیانه به کشورهای دیگر نیز سرایت خواهد کرد یا خیر. شاید ناآرامیها به زودی فروکش کند و نفت را دومرتبه به قیمتهای سابقش بازگرداند، اما شانس اینکه قیامها جدیتر شوند و بحرین و الجزیره و عمان و اردن و یمن و در نهایت عربستان سعودی را نیز بیثبات کنند نیز کم نیست.

حتی قبل از این ناآرامیهای اخیر در خاورمیانه نیز قیمت نفت بالا رفته و به بشکهای حدود ۸۰ تا ۹۰ دلار رسیده بود. این افزایش نه فقط به خاطر مصرف بالای انرژی اقتصادهای نوظهور که همچنین متاثر از عوامل غیراساسی بود. مثلا افزایش نقدینگی بازارهای کالا و دارایی در اقتصادهای نوظهور که خود متاثر از نرخ بهره نزدیک به صفر و انبساط مقداری است؛ در کنار رفتارهای احساسی و هیجانی و عرضه محدود و بیکشش نفت. اگر تهدیدهای عرضهای فراتر از لیبی برود، حتی ترس از احتمال کاهش عرضه نیز میتواند به هیجانات دامن زده و موجب ذخیره احتیاطی بشکههای نفت توسط سرمایهگذاران شود.

آخرین دور افزایش قیمت نفت - و افزایشهای مرتبط در قیمت کالاها و به خصوص مواد غذایی - چند پیامد ناخوشایند به همراه داشته است (حتی اگر افزایش خطر ناآرامیهای شهروندی را نادیده بگیریم).

اول، فشارهای تورمی در اقتصاد بازارهای نوظهور بیش از پیش افزایش خواهد یافت و قیمت سوخت و مواد غذایی هم دوسوم تمام سبد هزینه را تشکیل میدهد. با توجه به ضعف تقاضا در اقتصادهای پیشرفته که رشد اندکی دارند، افزایش قیمت کالاها اثر اولیه کوچکی بر تورم شان خواهد داشت و اثر ثانوی نیز تنها به افزایش جزئی تورم هستهای میانجامد. با این حال این کشورها از آسیبها مصون نمیمانند.

در واقع ریسک ثانوی که ناشی از افزایش قیمت نفت است - و به شکل تغییر رابطه مبادله و درآمد قابل تصرف در تمام کشورهای واردکننده کالا و انرژی خودش را نشان خواهد داد - بیش از همه به اقتصادهای پیشرفته آسیب میزند؛ کشورهایی که تازه در حال بیرون آمدن از رکود هستند و اقتصادشان دوران نقاهت را میگذراند.

ریسک سوم این است که افزایش قیمت نفت اطمینان سرمایهگذاران را پایین آورده و ریسک گریزی را تقویت میکند که این موجب اصلاح قیمتها در بازار سهام میشود و به نوبه خود اثر ثروتی منفی بر مصرف و مخارج سرمایهای خاهد داشت. اطمینان مصرفکنندگان و اهالی کسب و کار هم احتمالا خدشهدار خواهد شد و بیش از پیش بر کاهش تقاضا فشار میآورد.

اگر قیمت نفت بیش از این افزایش یابد - در حد رسیدن به قلههای ۲۰۰۸ - اقتصادهای پیشرفته از نفس خواهند افتاد و بعضی حتی ممکن است باز به دامن رکود بازگردند. حتی اگر مابقی سال قیمتها در همین سطوح فعلی نیز باقی بمانند، رشد اقتصاد جهانی کند خواهد شد و تورم رو به بالا خواهد رفت.

حالا برای مقابله با خطر رکود تورمی چه گزینههای سیاستی در دست داریم؟ در کوتاهمدت، گزینههایمان خیلی اندک است. عربستان سعودی - تنها عضو اوپک که دارای ظرفیت مازاد است - میتواند تولید خود را افزایش دهد، یا اینکه آمریکا هم میتواند از ذخایر استراتژیکش برای افزایش عرضه نفت استفاده کند.

به مرور زمان - البته بحث گذشت سالها مطرح است - مصرفکنندگان میتوانند در انرژیهای جایگزین سرمایهگذاری کنند و از طریق مالیات کربن و تکنولوژیهای جدید تقاضایشان را برای سوختهای فسیلی کاهش دهند. از آنجا که انرژی و غذا علاوه بر اقتصاد مسائل درگیر با ثبات سیاسی و اجتماعی نیز هستند، کلیه سیاستهایی که نوسان قیمت کالاها را کاهش دهد باید مورد علاقه مصرفکنندگان و تولیدکنندگان باشد.

اما زمان وارد عمل شدن همین حالا است. گذار از اشرافیت سالاری به دموکراسی در کشورهای خاورمیانه احتمالا بیثبات و پردستانداز خواهد بود. در کشورهایی که عطش درآمد و رفاه بیشتر بیداد میکند، تب دموکراسی میتواند به کسریهای بزرگ بودجه، دستمزدهای خارج از عرف و تورم بالا بینجامد و در نهایت مسبب بحرانهای جدی اقتصادی شود.

بنابراین برنامه یاری رسان تازهای باید برای این منطقه طراحی شود، چیزی شبیه به طرح مارشال که پس از جنگ دوم در کشورهای اروپای غربی اجرا شد؛ یا حمایتی که پس از سقوط دیوار برلین به کشورهای اروپای شرقی پیشنهاد شد. تامین مالی باید از محل صندوق بینالمللی پول، بانک جهانی، بانک توسعه و نوسازی اروپا و همچنین از سوی کشورهایی چون آمریکا، چین، کشورهای خلیج و اتحادیه اروپا باشد. هدف اصلی باید این باشد که ثبات اقتصادی این کشورها در فرآیند گذار نظام سیاسی شان تامین شود.

گذار سیاسی بیثبات میتواند به بینظمیهای بزرگ اجتماعی، خشونت سازمان یافته یا جنگ داخلی و تشدید آشوبهای اقتصادی و سیاسی بینجامد. با توجه به سطح کنونی حساسیت قیمت نفت به ریسک، هرگونه پیامد ناخوشایند تنها به خاورمیانه محدود نخواهد ماند.

* نوریل روبینی استاد اقتصاد دانشگاه نیویورک و نویسنده کتاب «اقتصاد بحران» است

ارسال نظر