بازدهی شاخص بورس تهران در سالجاری به ۱۰.۲درصد رسید

جاماندگی بورس

کاهش میانگین ارزش معاملات دلاری بازار سهام نسبت به سالگذشته، سیگنال رکود را به سرمایهگذاران مخابره میکند. همچنین بازار سهام، طی سالجاری، شاهد خروج 37هزار میلیاردتومانی سرمایه حقیقی بود که رقم قابلتوجهی است، ضمن آنکه افزایش سود موثر سالانه صندوقهای درآمد ثابت موجب ورود 10هزار میلیاردتومان پول حقیقی به این صندوقها شد. بهنظر میرسد با رشد قیمت دلار و احتمال نوسان بیشتر قیمتها طی سالآینده، رشد مطلق عدد شاخصکل دور از انتظار نباشد، اما به سبب تحمیل ریسکهای دولت به شرکتها بازدهی دلاری نصیب سهامداران بورسی نخواهدشد.

مروری بر ارقام بورسی

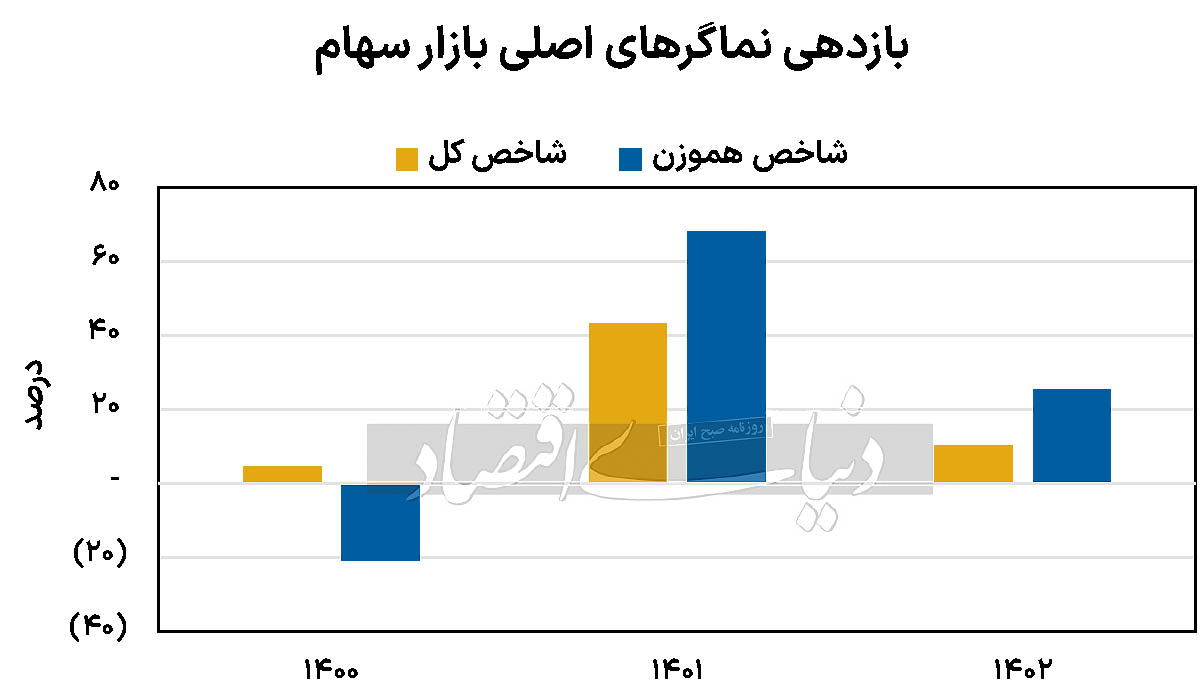

با وجود آنکه هنوز یک روز از روزهای معاملاتی سالجاری باقی است، اما بازدهی شاخصکل بورس، از ابتدای سال تا پایان 27اسفند، حدود 10.2درصد بهثبت رسید که از سال1400 بیسابقه است. هرچند بورس روند خوبی را از اواخر سالگذشته تا اردیبهشت ماه سالجاری بهثبت رسانده بود، اما بازدهی نماگر اصلی بورس در سال1401، حدود 43درصد بود. نماگر هموزن نیز در سالجاری، بازدهی 25.28درصدی را بههمراه داشت که در مقایسه با سال1401، عدد بسیار پایینی است. بازدهی این شاخص، در سال1401، حدود 68درصد بود. طی سالجاری، عوامل متعددی بر بازدهی شاخصکل اثرگذار بودند. اول، سرکوب نرخ ارز پس از رشد تا 60هزارتومان که سبب شد سهام، جذابیت کافی برای سهامداران نداشتهباشد.

دوم، سیاستهایی بود که در نهایت به افت تولید و رکود در بورس منجر شد. نامهای که تاریخ ابلاغ و انتشار آن تطابق نداشت و نرخ خوراک شرکتها را تا 7هزارتومان افزایش میداد و سبب شد تا عدهای با سوءاستفاده از اطلاعات نهانی، کارآیی اطلاعاتی را در بازار سهام، زیر سوال ببرند. هرچند نمیتوان ریزش بازار را صرفا بر گردن آن نامه کذایی انداخت. بهنظر کارشناسان، اگر دلار نیما در سال1402، حدود 40هزارتومان معامله میشد، احتمالا شاخصکل تا 2میلیون و 400هزار واحد ارزنده بود و سهام شرکتهای بورسی در این محدوده شاخصکل، توجیه سرمایهگذاری داشتند، لذا بازار با رشد نسبتا خوب و ثبت قله جدید توسط شاخصکل، احتمالا دچار حباب قیمتی میشد و محکوم به ریزش بود. این درحالی است که دلار نیما در اواخر سالجاری به 40هزارتومان رسید و میانگین دلار نیما در سال1402، حدود 38هزار تومان شد. هرچند بورس، قربانی ناترازیهای دولت و تصمیمات اشتباه آن شد، اما بهطور منطقی باید بازار با مفروضات سال1402، بین یکمیلیون و 900هزار واحد تا 2میلیون و 300هزار واحد معامله میشد.

تابلو، گویای همهچیز است

رکود در معاملات بازار سهام، در تابلوی معاملات کاملا مشهود است. ارزش معاملات خرد، با وجود آنکه در اردیبهشت ماه اعداد بالایی را بهثبت رساند، اما در فضای رکودی تابستان و اواخر نیمه اول سال، میانگین ارزش معاملات بسیار پایینتر از حد تصور بود. میانگین ارزش معاملات خرد سال1402، حدود 6هزار و 205میلیاردتومان بود که نسبت به 1401، عدد بالاتری است. این درحالی است که میانگین ارزش معاملات دلاری سالجاری حدود 127میلیون دلار بوده و در سال1401، این رقم حدود 161میلیون دلار بهثبت رسیدهاست.

این موضوع حکایت از آن دارد که نهتنها ارزش معاملات در سالجاری بهبود نیافتهاست، بلکه بهطور حقیقی بازار وارد فازرکودیتری نسبت به سالگذشته شدهاست. نگاهی به میانگین فصلی ارزش معاملات نشان میدهد که با وجود آنکه ارزش معاملاد خرد در بهار سالجاری حدود 12هزارمیلیاردتومان بود، اما با ورود به فصل تابستان و پاییز این رقم به زیر 5هزار میلیاردتومان و حتی به حدود 4هزار میلیاردتومان نیز در فصل پاییز نزدیک شد.

بهار سالجاری، با بهار بورس همراه شد و روزهای خوبی برای بورس تا نیمه اردیبهشت ماه رقم خورد، بهطوریکه از ابتدای سالتا 16اردیبهشت، بیش از 21هزارمیلیاردتومان سرمایه حقیقی وارد بورس شد. از زمانیکه شاخصکل از اردیبهشت ماه شروع به کاهش ارتفاع کرد، حدود 35هزارمیلیاردتومان سرمایه حقیقی تا پایان مرداد ماه از بازار فرار کرد. برآیند ورود و خروج پول حقیقی به بازار سهام، حدود 37هزارمیلیاردتومان بودهاست. تقریبا همین میزان پول حقیقی طی سالگذشته نیز از بازار خارج شد، با اینوجود تنها 734میلیون دلار سرمایه حقیقی از بازار خارج شدهاست که نسبت به سنوات گذشته رقم پایینی بهشمار میرود. درحالی که صندوقهای طلا و صندوقهای سهامی روزهای خوبی را پشتسر گذاشتند و با استقبال حقیقیها مواجه شدند، صندوقهای درآمد ثابت نیز پناهگاه خوبی برای روزهایی بودند که رکود سنگین بر بازار حاکم بود. طی سالجاری، حدود 10هزارمیلیاردتومان سرمایه حقیقی وارد صندوقهای درآمد ثابت شد. این میزان از ورود پول نسبت به سنوات اخیر رقم قابلملاحظهای است.

حال بازار بهتر میشود؟

قطعا سالجاری، خاطره بدی را برای بورسیها برجای گذاشتهاست، اما باید به این نکته توجه کرد که بورس، برای دلار اهمیت بهخصوصی قائل میشود. دلار در سالجاری، عمدتا در کانالهای ثابتی معامله شد و بازدهی بیشتر از بورس را برای سهامداران رقم زد. در سالجدید، برخی از تحلیلگران ارقام بالایی را برای دلار متصور هستند. برخی دیگر نیز با احتیاط درخصوص نرخ دلار صحبت میکنند، اما اگر دلار در سالآینده جهش قابلتوجهی را بهثبت برساند بازار نیز به تناسب با آن به رشد خود ادامه خواهد داد. حتی اگر نرخ دلار در محدودههای فعلی تثبیتشده و جهش شدیدی را هم تجربه نکند، احتمالا شاخصکل بورس بهطور مطلق رشد خواهد کرد و قله جدیدی را بهثبت خواهد رساند، اما نکته قابلتوجه آن است که صنایع بورسی فشار دوسویهای را از طرف دولت و ناترازیهای آن تجربه میکنند. از سویی نرخهای جهانی همچنان پایین است و روزهای رکودی برای اقتصاد جهان و بهخصوص چین، پیشبینی میشود. اوره پتروشیمی پردیس، زیر270دلار معامله شد.

متانول زاگرس حدود 200دلار معامله شد و شمش فولاد خوزستان حوالی 400دلار به ازای هرتن مورد دادوستد قرارگرفت. مس فملی نیز در کانال 7هزار دلار در 1402 مورد معامله قرار میگرفت. قیمتهای پایین جهانی همگام با رشد غیرمعقول بهای تمامشده شرکتها، سبب شد تا سود دلاری صنایع بورسی کاهش یابد. دخالت در قیمتگذاری محصولات، نرخ خوراک، انرژی و سایر موارد احتمالا میتواند سبب انتقال ریسک ناترازی دولت به بورس شود.

هرچند معاملات بازار مشتقه سهام، روزهای خوبی را در بهار سالجاری برای بازار پیشبینی میکند، اما معاملهگران با احتیاط در بازار معامله میکنند و مانع از ایجاد روندهای مثبت هیجانی میشوند. باید ریسک تصمیمات دولت بهویژه در بازار پول و نرخ بهره را در کنار رشد قیمت دلار درنظر گرفت. همچنان رشد نرخ بهره و P/E پایین بازار سهام، حکایت از آن دارد که معاملهگران ریسکهای اقتصادی کشور را بهخوبی میشناسند. همچنین سیاستگذار با این شاخص، سیگنال ورود به صندوقهای طلا و بازار سکه را میدهد، با این حال قطعا سهام بخش مهمی از پرتفوی سرمایهگذاران را تشکیل میدهد، چراکه انتظار نمیرود، قیمتهای پایینی در انتظار بازار سهام باشد.