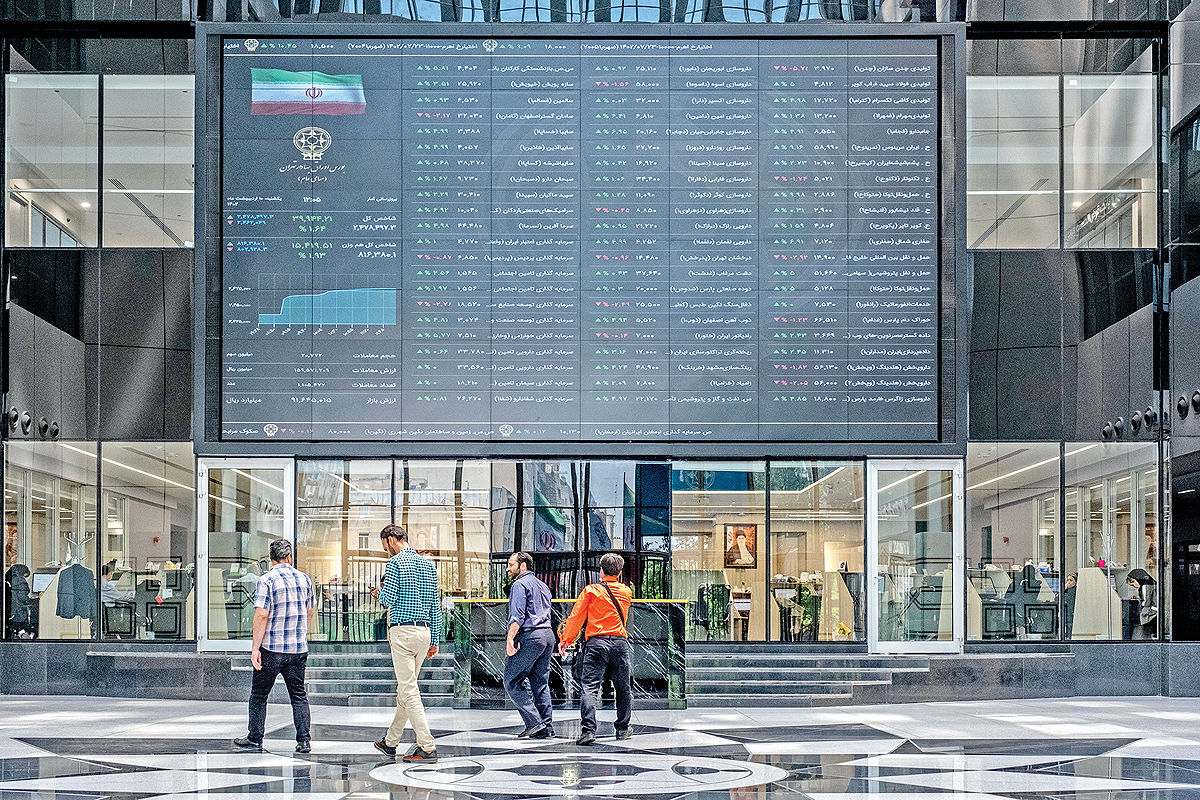

آیا گزارشهای ۹ ماهه نجاتبخش بازار است؟

سایه بیاعتمادی بر بورس

صبا طاهریان/ دنیایاقتصاد

صبا طاهریان/ دنیایاقتصاد

افـــت ۶ هزار واحـــــدی شــاخص کل در حالی به وقوع پیوست که نماگر هموزن که شاخصی برای ارزیابی همهجانبه حال و روز نمادهای مختلف بازار سهام است با افت ۰.۶۱ درصدی روبهرو شد و در سطح ۷۳۹هزار و ۷۷۱ واحدی قرار گرفت. در این بین شاخص کل فرابورس نیز که معیار مناسبی برای بررسی وضعیت سهام مختلف فرابورسی است، حدود ۰.۵۷درصد سرخپوش شد و در سطح ۲۵هزار و ۵۲۳ واحدی کار خود را به اتمام رساند. ارزش معاملات خرد بازار سرمایه که شامل سهام و حقتقدم بازار میشود روز گذشته مقدار ۴هزار و ۵۴۴ میلیارد تومانی را ثبت کرد. به علاوه ۴۷۵ میلیارد تومــان پول حقیقی نیــز از گردونه معاملات بازار خارج شد. در این میان سه نماد «بوعلی»، «تاپیکو» و «رمپنا» بیشترین تاثیر را بر شاخص کل بورس تهران و نمادهای «آریا»، «انتخاب» و «شاوان» بیشترین تاثیر را درشاخص کل فرابورس داشتند.

همچنین «داتام»، «ذوب» و «خودرو» سه نماد پرتراکنش روز دوشنبه بازار بودند. بازار سرمایه در حالی گام به یازدهمین ماه سال گذاشته است که بیاعتمادی شکلگرفته از اواسط اردیبهشت ماه سالجاری همچنان گریبانگیر سرمایهگذاران است. داغ شدن اخبار تجدید ارزیابی دارایی شرکتها از جمله محرکهایی بود که در نهمین ماه سال رنگ و لعاب دلپذیری به تابلوی معاملات بازار سهام بخشید. سطح مقاومتی ۲ میلیون و ۱۵۰هزار واحدی که سد مقاومتی مستحکمی بود به واسطه اخبار تجدید ارزیابی دارایی شرکتها در هم شکست. با وجود این شوق بازار نسبت به انتشار این خبر تداوم نداشت و روزهای رکودی و متعادل بازار در دهمین ماه سال نیز تکرار شد. حال به نظر میرسد بازار در سایه تنشهای ژئوپلیتیک و افزایش نااطمینانی سرمایهگذاران مسیر دشواری برای صعود داشته باشد.

سایه تقابل اخبار بر بازار

روز شنبه با انتشار مصوبه وزارت نفت، نرخ خوراک شرکتهای پالایشی و نرخ فروش فرآوردههای نفتی اعلام شد. بر مبنای این مصوبه فرمول نرخ خوراک شرکتهای پالایشی مانند دو سال گذشته معادل میانگین قیمت نفت خام برنت، عمان و دبی با ۵درصد به علاوه ۵ دلار تخفیف برآورد خواهد شد. واکاوی اعداد و ارقام حاکی از آن است که نرخ فروش بنزین فوب خلیج فارس جایگزین نرخ بنزین فوب سنگاپور خواهد شد. با توجه به کمتر بودن نرخ بنزین خلیج فارس نسبت به فوب سنگاپور، میتوان گفت با وجودی که شرکتهای پالایش نفتی متحمل زیان نشدند، فرمول تعیین نرخ فروش و درآمدهای شرکتهای پالایشی از محل فروش بنزین چندان به نفع شرکتهای وابسته به آنها نخواهد بود و سودآوری شرکتها را با مخاطره روبهرو کند. انتشار چنین مصوبهای با وجود اینکه بازار همچنان زیر سایه سنگین تنشها و تحولات منطقهای به سختی کمر راست کرده، خود میتواند به اعتماد سرمایهگذاران به صعود نماگرها خدشه وارد کند. با وجود این، انتشار برخی گزارشهای ۹ ماهه میتواند جو کمرمق و منفی بازار را التیام بخشد. در روزهای گذشته گزارشهای به نسبت مطلوبی از صنایع فولادی، سیمانی و کانههای غیرفلزی منتشر شد. انتظار میرود در روزهای آینده با انتشار سایر گزارشها بهبود نسبی در بازار حاکم شود.

بازار زیر لنز کارشناسان

نیما نائینیان کارشناس بازار سرمایه روند بازار سهام را این گونه تشریح کرد: از ابتدای هفته جاری شاهد بازار جذاب و سبزپوشی نبودیم. در ساعات ابتدایی روز شنبه با وجود اینکه بازار متعادل و مثبتی را پیش رو داشتیم، انتشار نامه نرخ خوراک شرکتهای پالایشی و نرخ فروش فرآوردههای نفتی بازار سهام را با چالش عجیبی روبهرو کرد. این کارشناس بازار سرمایه ادامه داد: شدت گرفتن آتش تنشهای منطقهای فضای نااطمینانی در اتمسفر بازار غالب کرد. از این رو تا زمانی که ریسک سرمایهگذاری در بازارهای مالی بیشتر از بازارهای موازی باشد، نمیتوان انتظار رشد از بازار سرمایه داشت. امیر ندیری کارشناس بازار سرمایه وضعیت این روزهای بازار را این گونه تشریح کرد: بازار سهام هفته معاملاتی جاری را با سرخپوشیهای متوالی سپری کرده است. باید اظهار کرد که بازار به لحاظ شاخصهای بنیادی مانند P/S و P/E در پایینترین سطح تاریخی خود قرار دارد و این مساله نشان میدهد که قیمتها در وضعیت مساعدی قرار دارند.

این کارشناس بازار سرمایه افزود: یکی از مهمترین عوامل رکودی بازار را میتوان به بالا بودن نرخ بهره نسبت داد. در شرایطی که نرخ بهره اوراق دولتی حدود ۳۰درصد است و سایر اوراق نیز نرخی مشابه دارند، نمیتوان سایه سنگین رکود را از بازارهای مالی برچید. از دیگر عوامل تاثیرگذار بر شرایط حال حاضر بازار میتوان به افزایش ریسکهای سیستماتیک و غیرسیستماتیک در ماههای گذشته اشاره کرد. از طرفی اتخاذ سیاستهای ضد و نقیضی همچون تغییر نرخ خوراک شرکتهای پتروشیمی و پالایشی که نزول بازار سرمایه را از قله تاریخی ۲ میلیون و ۵۳۵هزار واحدی رقم زد، خود به کمثباتی بازار میافزاید. مصوبه اخیر نیز میتواند بر سوددهی شرکتهای پالایشی تاثیرگذار باشد. این عوامل میتوانند دستاندازی برای عدمصعود پرقدرت بازار باشند و مانع رشدهای غلیظ نماگرهای اصلی بازار شوند.