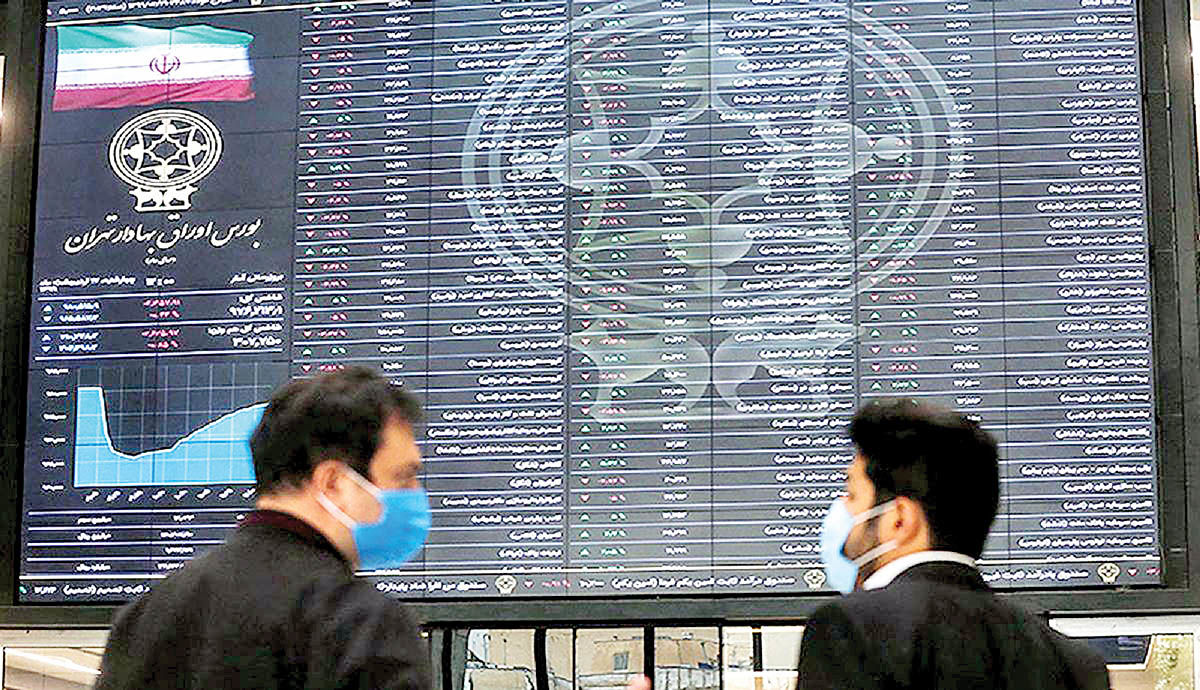

نزدیکشدن دو نرخ دلار آزاد و نیمایی کدام صنایع را منتفع میکند؟

برندگان بورسی کاهش شکاف دلاری

عقبنشینی نرخ دلار آزاد از کانال ۳۰ به ۲۷ هزار تومان و رشد لاکپشتی نرخها در سامانه نیما سبب شده تا شکاف موجود میان این دو ارز کاهش پیدا کند. اتفاقی که کارشناسان و تحلیلگران بازار سهام آن را به فالنیک میگیرند و معتقدند کاهش فاصله نرخ دلار نیمایی و آزاد به نفع بازار سرمایه بهویژه صنایع پتروشیمی، بانکی و خودرویی خواهد بود.

محمد گرجیآرا یکی از این تحلیلگران است که کاهش فاصله نرخ دلار آزاد و نیمایی را به نفع گروههای پتروشیمی، بانکی و خودرویی میداند و معتقد است در صورتیکه این فاصله کم شود سهام این شرکتها رشد مناسبی خواهند داشت. او در گفتوگو با «دنیایاقتصاد» ابتدا به مصوبات حمایتی دولت از بورس اشاره میکند و میگوید: در بستهای که دولت برای حمایت از بازار سهام در ستاد اقتصادی به تصویب رساند یکی از موضوعات مهمی که بر روی آن دست گذاشته بودند، در نظر گرفتن نرخ نیمایی برای تسعیر ارز گروه بانکی بود. این کارشناس بازار سرمایه یادآور میشود: در سالهای گذشته این نرخ معمولا زیر نرخ تسعیر ارز نیما در نظر گرفته میشد. هرچه نرخ دلار آزاد به نرخ دلار نیمایی نزدیک شود، این پتانسیل وجود دارد که این دو نرخ به یکدیگر لینک شوند و از این به بعد همجهت با هم حرکت کنند. گرجیآرا به فاصله بین نرخ دلار آزاد و نیمایی در چندماه گذشته اشاره میکند و میگوید: در گذشته و حتی یکی دوماه قبل اختلاف بین این دو نرخ یعنی نرخ دلار آزاد و دلار نیمای حتی تا ۸ هزار تومان هم رسیده بود، اما اکنون این فاصله در حال کمشدن است و با این اتفاق یکی از گروههایی که اثر مثبت میپذیرد گروههای بانکی است.

این کارشناس بازار سرمایه دومین گروهی را که از کاهش فاصله نرخ دلار آزاد و نیمایی اثر مثبت میگیرند، صنایع پتروشیمی معرفی میکند و توضیح میدهد: دومین گروهی که شاید بتوان گفت از نزدیکشدن نرخ دلار آزاد و نیما تاثیر میپذیرند گروه پتروشیمیها هستند. در گذشته این گروه باید ارز ناشی از صادرات محصولاتشان را با نرخ نیما عرضه میکردند و این مساله به نوعی یک ارزانفروشی برای آنها در بازار بهوجود میآورد.

از سوی دیگر هزینههای آنها، بهویژه در حوزه سرمایهگذاری مجدد برای خرید تجهیزات با نرخ ارز آزاد صورت میگرفت که این مساله نیز برای آنان چالشزا بود، اما با کمشدن فاصله بین نرخ ارز آزاد و نیمایی این چالش برای این گروه کمتر میشود، یعنی درآمد و هزینهکرد این شرکتها بههم نزدیکتر میشود. گرجیآرا گروه سوم را که از نزدیکشدن نرخ دلار نیمایی و آزاد برخوردار میشوند، گروه خودرویی میداند و توضیح میدهد: گروه سوم که کاهش فاصله بین نرخ دلار آزاد با نرخ دلار نیمایی برایشان اتفاق مبارکی محسوب میشود، گروه خودروسازی است. محاسبات و نرخ رشدی که برای محصولات خودروسازان در نظر گرفته میشد، بیشتر تابع نوسانات بازار آزاد بود. او با بیان اینکه «اگر این دو نرخ به یکدیگر نزدیک باشند برای خودروسازان مزیت محسوب میشود» میگوید: خودروسازان از یکسو با معضل قیمتگذاری دستوری مواجه هستند و از سوی دیگر دولت سعی میکند افزایش قیمت پلهای در قیمتهای خودرو لحاظ کند، بنابراین اینکه قیمت دلار بازار آزاد با نرخ دلار نیمایی هماهنگ شود میتوان گفت که در بهای تامین قطعات آنها اثرگذار خواهد بود و به خودروسازان کمک میکند که بتوانند با هزینه بهتری تولید کنند. از آن طرف هم اگر بتوانند با حاشیه بازار قیمتگذاری کنند و تابع بازار باشند بخشی از چالشهای آنها کمتر میشود.

کاهش چالش شرکتها

این کارشناس بازار سهام با یادآوری اینکه کشورهای زیادی نیستند که از نظامهای چندنرخی استفاده میکنند، میگوید: حدود ۱۰ تا ۱۱ کشور هستند که نظام چند نرخی دارند و متاسفانه ما جزو این کشورها هستیم. در کشور ما این نظام چندنرخی از گذشته وجود داشته و کماکان هم وجود دارد، بنابراین اینکه بگوییم با کاهش نرخ دلار آزاد و نزدیکشدن این دو نرخ مشکلات برای بلندمدت برطرف میشود، قدری خوشبینانه است. گرجیآرا در همین حال معتقد است که کمشدن فاصله نرخ دلار آزاد و نیمایی به کمترشدن چالشهای شرکتها کمک میکند. او تصریح میکند: کمشدن این فاصله کمک میکند که دولت نرخ دلار نیما را به نرخ دلار بازار آزاد لینک کند و برای مدتی اختلاف این دو از بین برود. البته من به همین اتفاق هم چندان خوشبین نیستم که نرخ دلار نیما دیگر مورد دستکاری قرار نگیرد و متناسب با بازار آزاد باشد. این کارشناس بازار سرمایه میافزاید: اینکه دولت چقدر در این بازار مداخله کند، به سرنوشت مذاکرات برمیگردد. اگر به توافقات خوشبین باشیم این امکان وجود دارد که اختلاف بین دلار آزاد و نیما به حداقل برسد ولی اگر خوشبین نباشیم و در مذاکرات چالشی ایجاد شود و در سیاست خارجی با مشکل مواجه شویم، در بلندمدت نظام چندنرخی ارز را شاهد خواهیم بود و بنابراین اثر نزدیکشدن نرخ نیما به نرخ بازار آزاد که الان شاهد هستیم، موقت خواهد بود.

دولت بهدنبال تکنرخی کردن ارز است

مهدی فرازمند، از دیگر کارشناسان بازار سرمایه اما معتقد است دولت بهدنبال تکنرخی کردن دلار است. او به «دنیایاقتصاد» میگوید: موضوعی که اکنون از استراتژی دولت برداشت میشود این است که میخواهد مسیر را به سمتی پیش ببرد که سال آینده در حوزه دلار بحث چند نرخی را نداشته باشیم و به سمت تکنرخی شدن پیش برویم. او با بیان این مقدمه توضیح میدهد: قاعدتا با توجه به اتفاقاتی که در حوزه بینالملل و حوزه برجام اتفاق میافتد و احتمال احیای برجام بیش از گذشته شده است بهترین زمان برای از بین رفتن نظام چند نرخی هم رقم خورده است. برای همین عملا در بازار آزاد نرخ دلار نزولی است و از آن طرف هم دلار نیمایی از ابتدای سال تا الان افزایشی بوده است. بهنظر میرسد که دولت حد وسطی را برای نرخ دلار تعیین میکند تا بتواند نرخ دلار را روی آن عدد تثبیت کند اما اینکه آن عدد چقدر خواهد بود الان نمیتوان دقیقا مشخص کرد و بیشتر ظن و گمانها مطرح است. فرازمند ادامه میدهد: اگر با این وضعیت مواجه باشیم با توجه به اینکه نرخ دلار نیمایی صعودی دیده میشود؛ اولا از همه دولت سود میبرد چراکه دولت همیشه با نرخ دلار نیمایی درگیر بوده است تا نرخ دلار آزاد؛ پس به نفع دولت است. از سوی دیگر شرکتهایی که درآمد دلاری داشتند با توجه به اینکه از این به بعد باید نرخ دلار نیمایی را با نرخ جدید شناسایی کنند پس برای این دسته از شرکتها هم مطلوبیت ایجاد میشود. این کارشناس بازار سرمایه در پاسخ به این سوال که چرا پس اکنون بازار در حال ریزش است و اثر این کاهش فاصله در بازار دیده نمیشود، میگوید: اکنون بازار با هیجان کوتاهمدت مواجه شده است. قبلا هم این اتفاق افتاده و بازار با نرخ دلار در کوتاهمدت دچار نوسان شده است ولی بهنظر میرسد در میانمدت با توجه به افزیش نرخ دلار نیمایی شرکتهایی مثل پتروشیمیها و معدنیها و شرکتهایی که نرخ محصولاتشان با بهصورت جهانی مشخص میشود با رشد قیمت سهام مواجه خواهند شد. فرازمند در ادامه تاکید میکند: با صحبتهایی که تیم اقتصادی دولت دارد بهنظر میرسد که قصد دارند به سمتی حرکت کنند که سال آینده یک نرخ برای دلار داشته باشیم و اصلا دلار نیمایی وجود نداشته باشد، یعنی نرخ دلار نیمایی و آزاد دو نرخ نباشد، بنابراین به احتمال زیاد این فاصله تا آخر سال به همین صورت کاهشی خواهد بود تا نهایتا از بین برود و ما یک نرخ در بازار داشته باشیم.

اثر کاهش نرخ دلار آزاد و نیمایی

محمد نوربخش، دیگر کارشناس بازار سرمایه از دریچه دیگری به این موضوع نگاه میکند. او معتقد است بیش از آنکه کمشدن فاصله نرخ دلار و آزاد برای صنایع مزیت محسوب شود، افزایش نرخ دلار نیمایی است که میتواند محرکی برای شاخص بورس باشد. او در گفتوگو با «دنیایاقتصاد» میگوید: مهم این است که نرخ دلار نیمایی بالا رود، یعنی ماهیت کاهش فاصله بین دلار آزاد و نیمایی مهم نیست. بهعبارت دیگر اگر نرخ دلار آزاد به نرخ دلار نیمایی برسد هیچ فایدهای برای بورسیها ندارد اما اینکه نرخ دلار نیمایی به سمت بالا حرکت کند مزیت محسوب میشود و این اتفاق برای بازار سرمایه خوب است؛ بنابراین جهت حرکت مهم است تا نزدیکشدن این دو نرخ به یکدیگر. این کارشناس بازار سهام در ادامه با بیان اینکه «ما صنایع ریالی و دلاری به آن معنا نداریم» میافزاید: شویندهها یا تایرسازان را صنایع ریالی نام میبرند درحالیکه وقتی بررسی میشوند میبینیم که ما هم واردات لاستیک و هم مواد شوینده داریم و هم صادرات آنها، بنابراین نرخ آنها دلاری تغییر میکند پس صنایعی به اسم دلاری یا ریالی محض نداریم و همه شرکتها به نوعی از دلار تاثیر میگیرند و بالا رفتنقیمت دلار با فرض ثابتماندن سایر متغیرها باعث رشد سود اسمی شرکتها میشود.