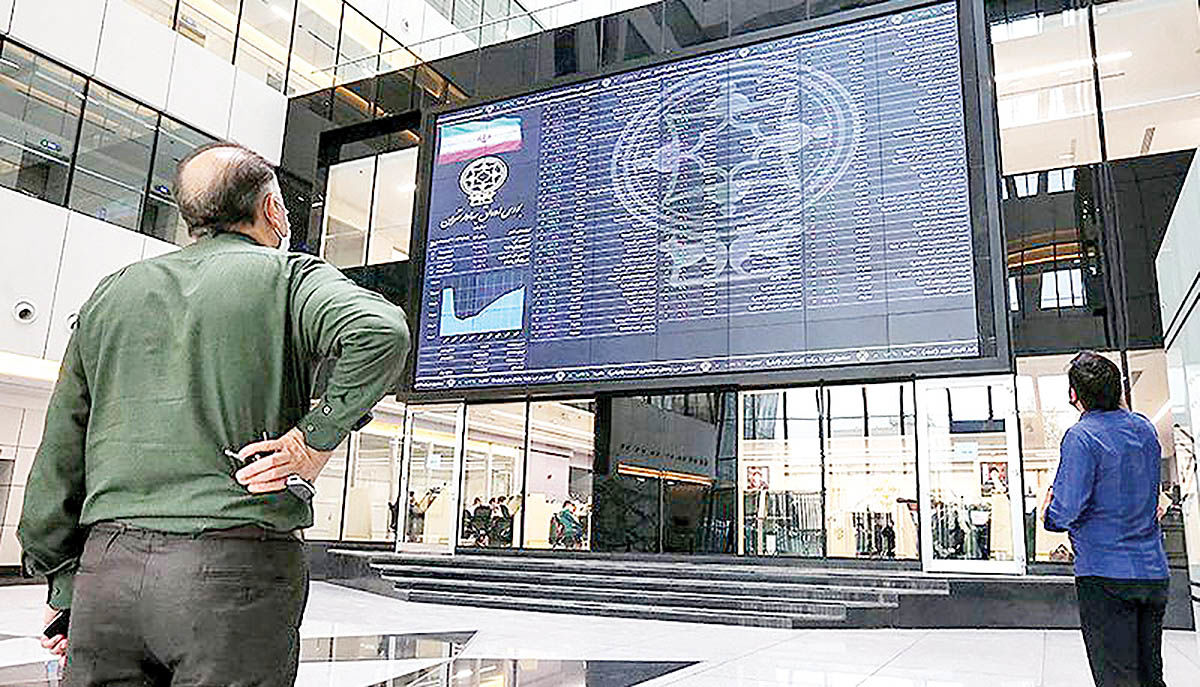

سرمایههای فراری از تالار شیشهای به کدام مقصد میروند؟

سرعتگیر ملکی رونق بورس

روزهای رکودی بورس به ۴۹۱ روز رسیده است و در این مدت هرچند نماگر اصلی تالار شیشهای نزدیک به ۳۸درصد عقبنشینی کرده است اما هستند سهامدارانی که نیمی از سرمایه خود را در این بازه زمانی از دست دادهاند. به سبب این شرایط هر روز پولهای بیشتری از گردونه معاملات سهام خارج میشود. آمارها نشان میدهد تا پایان دادوستدهای روز سهشنبه حدود ۹۹درصد از پولهای حقیقی وارد شده در ۵ ماه نخست سال گذشته از این بازار خارج شدهاند. خروج سرمایهای که این روزها بیشتر به فرار میماند؛ به طوری که حتی اخبار مثبتی که نوید افزایش سود بنگاههای بورسی را میدهند نیز نمیتوانند مانع خروج سرمایهها شوند. آیا این پولها در انتظار فرصتی مناسب برای بازگشت به بورس هستند یا راه بازار دیگری را در پیش گرفتهاند؟

پیشتر صندوقهای بادرآمد ثابت میزبان پولهای خروجی از تالار شیشهای بودند اما این روزها ورود سرمایه به این نهادهای مالی نیز چنگی به دل نمیزند. در مقابل اما به نظر میرسد سرمایهگذاران تصمیم گرفتهاند شانس خود را در دیگر بازارها بیازمایند. شرایط اقتصادی، ریسکهای سیستماتیک و مهمتر از همه سیاستهای غلط اقتصادی نیرویی را به وجود آورده تا پولها را به سرمایهگذاریهای غیرمولد بهویژه ملاکی منحرف کند و در مقابل بخش تولید و مسیرهای متصلکننده سرمایهها به این بخش، جایگاه خود را میان سرمایهگذاران از دست بدهد. ادعایی که نظرسنجی چندی پیش «ایسپا» نیز آن را تائید کرد و این روزها نمود عینی پیدا کرده است. بازار مسکن یکی از بازارهایی است که بر اساس آمارهای رسمی، در میانه پاییز شاهد ورود سرمایه بود؛ جایی که گزارش بانک مرکزی از وضعیت قیمت و نبض معاملات مسکن نشان داد طی آبانماه حدود ۷هزار و ۳۰۰ فقره معامله آپارتمان مسکونی در تهران ثبت شده که نسبت به حجم معاملات مهرماه ۳۲درصد رشد را نشان میدهد. به نظر میرسد تا زمانی که فعالیتهای غیرمولد مشمول هزینه واقعی یعنی مالیات کارشناسی، صحیح و اصلی نباشد، فعالیتهای بخش واقعی و به تبع آن بورس نیز رونق پایدار نخواهد داشت. اما برخلاف وعدههای رئیس دولت سیزدهم در لایحه بودجه ۱۴۰۱ نیز اخذ مالیات اصلی و کارآمد از فعالیتهای غیرمولد مورد غفلت قرار گرفته و مجددا ذهن سیاستگذار از «مالیات اصلی» به «مالیات فرعی» منحرف شد تا همچنان سدی برای خروج پول از بازار سرمایه که میتواند نقشی مولد در رشد و توسعه اقتصادی و تامین مالی تولیدمحور داشته باشد، مشاهده نشود.

مقصد پولهای گریزان از بورس

اینکه دقیقا بتوانیم مسیر بعدی پولهای خروجی از تالار شیشهای را تشخیص بدهیم، کاری غیرممکن به نظر میرسد اما آنچه از شواهد پیداست، علاقه و اشتیاق ایرانیها به سرمایهگذاری ملکی مجددا در حال افزایش است. بهتر است در ابتدا نگاهی به وضعیت سرمایهگذاری در بازر سهام بیندازیم. در ۵ ماه نخست سال ۹۹ بود که شور و اشتیاق ورود به بازار سهام سبب شد تا آمار ورود پولهای حقیقی در این بازه زمانی ۱۴۲ روزه، به رقم اعجابانگیز و بیسابقه ۹۵هزار و ۴۶۱میلیارد تومان برسد. این روند اما ادامه پیدا نکرد و با تغییر مسیر بازار، پولهای حقیقی نیز برای ماندن در این بازار دچار تردید شدند و با موجهای صعودی و نزولی تغییر نقش میدادند. در مجموع اما در ۱۶ ماه گذشته که رکودی فرسایشی بازار را فراگرفته، شاهد خروج ۹۴هزار و ۴۳۱میلیارد تومان از این سرمایههای خرد بودیم. به عبارتی حدود ۹۹درصد از پولهای حقیقی وارد شده به بازار در سال گذشته، تصمیم گرفتهاند فعلا قید سرمایهگذاری در بورس را بزنند. اما آیا این سرمایهها کلا از بازار سهام خارج شدهاند یا به دنبال مناسب شدن فرصت و مرتفع شدن ریسکهای سیستماتیک برای ورود مجدد به بازار هستند؟ هر چند آمار دقیقی از پولهای منتظر در کف حساب کارگزاریها وجود ندارد اما اعداد و ارقام روزانه مربوط به ورود این دسته از سرمایهگذاران به صندوقهای با درآمد ثابت میتواند تا حدودی به این سوال پاسخ دهد. پیشتر با افزایش تعداد فروشندگان بورسی، صندوقهای سرمایهگذاری به عنوان پناهگاهی امن شاهد ورود بازیگران خرد بودند اما این روند طی یک ماه گذشته، در برخی روزها همراستا با بورس و در برخی روزها نیز به کندی دنبال شده است. آماری که میتوان از آن این نتیجه را گرفت که حقیقیهای خارج شده از گردونه معاملات سهام امیدی برای بازگشت مجدد به این بازار ندارند و تصمیم گرفتهاند شانس خود را در بازاری دیگر بیازمایند. یکی از این بازارها، بازار مسکن است. فارغ از مواردی همچون «سیاستهای دستوری» و «دخالت» در روند معاملات سهام و موانع کاهنده جذابیت این بازار همچون «دامنه نوسان» به عنوان عوامل فراریدهنده سرمایه از بورس، اما آنچه به جذابیت معاملات ملکی افزوده است، فرش قرمزی است که سیاستگذار برای سرمایهگذاران در این بازار گسترده است. بازاری غیرمولد که به علت «خلأ اهرم ضدسفتهبازی»، به مکنده سرمایههای بورسی تبدیل شده است. این فرش قرمز با معافیت ملاکان از مالیات اصلی ملکی و سرگرم شدن سیاستگذار به مالیات فرعی پهن شده است. اما راهکار چیست؟

مالیات اصلی مسکن در بایگانی دولت

یکی از موارد بودجهای که میتواند با واقعیکردن هزینه سفتهبازی در بازارهای غیرمولد باعث ورود این سرمایهها به بازار سهام و افزایش نقش این بازار در تولید و رشد اقتصادی شود، بخش مالیات است. «دنیایاقتصاد» پیشتر در سلسله گزارشهایی به این مهم پرداخته که سیاستگذار میتواند مانند بازار مسکن در کشورهای موفق، از مالیات اصلی که همانا مالیات سالانه بر ملک است، برای تنظیم معاملهگری در این بازار بهره جوید و برای جریان سمی و مخرب ملاکی، ریسک و هزینه بازدارنده ایجاد کند. این در حالی است که طی سالهای اخیر تنها مالیاتهای فرعی، همچون وضع «مالیات بر خانههای خالی» و «مالیات بر خانههای لوکس» بوده که موردتوجه سیاستگذاران قرار گرفته است. در الگوی جهانی تنظیم بازار مسکن با مالیات اثبات شده است. مقابله با سفتهبازی و سوداگری ملکی بدون استفاده از اهرم مالیات اصلی غیرممکن است، حتی اگر مالیاتهای فرعی فعال شود. موضوعی که در لایحه بودجه ۱۴۰۱ بار دیگر تکرار و مجددا ذهن سیاستگذار از «مالیات اصلی» به «مالیات فرعی» منحرف شد. بر اساس مفاد لایحه بودجه ۱۴۰۱ کشور که روز یکشنبه منتشر شد، بند «ر» تبصره ششم این لایحه به مالیات خانههای لوکس تعلق دارد. مالیاتی که در بودجه ۲سال گذشته نیز دیده شد اما عایدی از آن صفر بوده است؛ چرا که فرمول از اساس اشتباه است. بررسیها نشان میدهد مالیات پیشبینی شده برای خانههایی با ارزش روز ۱۰ تا ۱۵میلیارد تومان، معادل ۱/ ۰درصد، املاک با ارزش ۱۵ تا ۲۵میلیارد تومان ۲/ ۰درصد، املاک ۲۵ تا ۴۰میلیارد تومانی ۳/ ۰درصد، املاک ۴۰ تا ۶۰میلیارد تومانی ۴/ ۰درصد و املاک با ارزش بیش از ۶۰میلیارد تومان ۵/ ۰درصد است.

این در حالی است که در کشورهای توسعهیافته، مالیات سالانه (که از تمام املاک و نه املاک لوکس دریافت میشود) بین ۱۶/ ۰ درصد (برای ارزانترین خانهها) تا ۹۳/ ۱درصد (برای املاک لوکس) از ارزش روز ملک است. اما دلیل این مقایسه چیست؟ همانطور که اشاره شد در لایحه بودجه ۱۴۰۱ تصمیم گرفته شده از خانههای لوکس با ارزش بیشتر از ۱۰میلیارد تومان، مالیات اخذ شود. در ناکارایی طراحی چنین مالیاتی، همین کافی که یک آپارتمان با ارزش ۱۲میلیارد تومان با توجه به ضریب ۱/ ۰درصد، باید سالانه مالیاتی معادل دومیلیون تومان پرداخت کند.

این در حالی است که همین آپارتمان بهطور میانگین سالانه ۱۵میلیون تومان شارژ پرداخت میکند. ضمن آنکه تعداد خانههای فوق لوکس با قیمت بیش از ۱۰میلیارد تومان حتی در تهران کمتر از پنجدرصد موجودی مسکن این کلانشهر است و در سایر شهرها این سهم به مراتب کمتر است. از این رو دولت از این طریق عایدی چندانی نخواهد داشت، همانطور که در ۲سال گذشته نداشته است. ضمن آنکه این فرمول مالیاتی، یک نرخ کاریکاتوری و غیربازدارنده جریان ملاکی است.

دومین مالیات فرعی که در لایحه بودجه مانند ۲سال گذشته تکرار شده، مالیات خانههای خالی است. از زمانی که موضوع مالیات خانههای خالی مطرح شده بیش از ۲سال میگذرد و هنوز حتی اطلاعات سامانهای که برای این منظور طراحی شده، تکمیل نشده است که بتوان با اتکا به آن نسبت به شناسایی خانههای خالی مشمول مالیات اقدام کرد. همین موضوع سبب شده درآمد دولت از این سرفصل مالیاتی نیز همچنان صفر باشد. از سوی دیگر تجربه جهانی نشان میدهد مالیات خانههای خالی پس از مالیات سالانه املاک، مالیات بر عایدی سرمایه و مالیات بر معاملات مکرر، مالیات دست چهارمی است که با هدف تنظیم بازار مسکن و کوتاه کردن دست محتکران و سوداگران از بازار املاک مصرفی وضع میشود و این مالیاتها حتما بعد از مالیات اصلی فعال میشود. نتیجه این انحراف سیاستگذاری از «مالیات اصلی» به «مالیات فرعی» نیز عایدی جز افزایش جذابیت سفتهبازی در بازارهای غیرمولد و کوچ تقاضا از بازار سهام (به عنوان بازاری مولد) به بازار ملک نداشته است. سرمایهگذار طبیعتا به دنبال سود است و بازاری را برمیگزیند که از کمترین نسبت ریسک به بازده برخوردار باشد و اینجاست که بازار سهام بازنده قطعی رقابت با بازار ملک است. اما راهکار چیست؟

به نظر میرسد اتصال بازار مسکن به بازار سرمایه از مهمترین راهکارهای جلوگیری از فرار سرمایهای از بورس به ملک است. در این راستا چنانچه بازار ملک با تجهیز به «مالیات سالانه»، برای سفتهبازها و خریداران غیرمصرفی ناامن و پرریسک شود، سیاستگذار میتواند مسیر سرمایهگذاری بورسی را برای متقاضیان سرمایهگذاری ملکی، تسهیل کند. این مسیر در چارچوب «راهاندازی صندوق زمین و ساختمان» و «صندوق املاک و مستغلات»، ایجاد میشود. بهطوری که با ورود سرمایههای خرد به این صندوقها و افزایش ساختوساز بهواسطه این منابع بورسی، از یکسو شاهد افزایش عرضه مسکن و رونق سرمایهگذاری ساختمانی خواهیم بودیم و از سوی دیگر، به جای سرمایهگذاری بر روی املاک موجود در بازار، شاهد افزایش عرضه خواهیم بود و سرمایهگذار نیز به هدف خود یعنی کسب سود متناسب با عایدی بازار ملک دست خواهد یافت. از این رو با اتصال بازار مسکن به بازار سرمایه، نهتنها بورس با فرار تقاضای سرمایهای مواجه نمیشود بلکه آثار مثبتی نیز برای بازار مسکن به لحاظ افزایش عرضه و تعدیل قیمت به همراه دارد.