شاخص کل بورس تهران ۱۰ هزار واحد دیگر رشد کرد

چشمانداز بورس از تابلوی نقدینگی

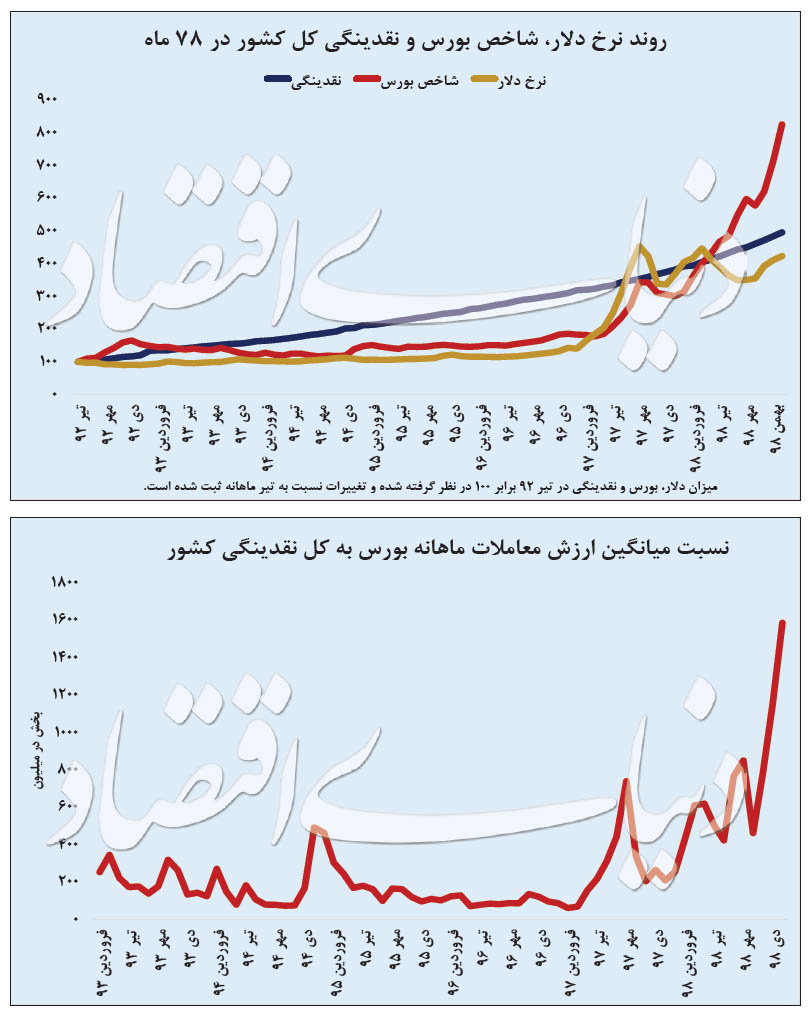

اگر به ارزشگذاری شرکتها بپردازیم احتمالا به این نتیجه میرسیم که ترمز رشد سهام باید چند هفته قبلتر کشیده میشد، اما امروز شاخص سهام وارد کانال 470 هزار واحدی شده است. از نگاه تحلیلگری و مفروضات ذهنی (نشاتگرفته از رویه سنتی) بورس جایی برای رشد ندارد و بورس تمام سقفهای تحلیلی مورد نظر را یکی پس از دیگری پشت سر گذاشته است. البته منظور از تفکر سنتی، تفکر قدیمی یا اشتباه نیست و اتفاقا معیارهای تحلیلی معتبری که همه از آن برای ارزشگذاری استفاده میکنیم بر مبنای روشهای ارزشگذاری در دنیا است اما این معیارها در وضعیت کنونی در بورس تهران بیاعتبار شده است. حال اینکه چه زمانی دوباره بنا است بازار به رویه سنتی یا همان عقلانیت بازگردد را باید مورد بحث قرار داد و پیش از این باید ابتدا این موضوع را پیش کشید که آیا واقعا سهام در شرایط کنونی از مسیر عقلانی و منطقی خارج شده است یا خیر. تنها توجیهی که برای وضعیت کنونی بازار سهام میتوان مطرح کرد «دریای بیکران پول» است که مقاومتهای پیشروی سهام را یکی پس از دیگری در هم شکسته است. «دنیایاقتصاد» نیز چند بار به مساله رشد پلهای نقدینگی و عبور از سقفهای موردنظر اشاره کرده بود. در این میان برخی از موارد در تازهترین ترازنامههای ماهانه بانکمرکزی نظر ما را جلب کرد که میتواند در تحلیل وضعیت کنونی سهام موثر باشد. البته در نقطه مقابل به گفته کارشناسان، نسبت ارزش بازار به نقدینگی کل کشور از سقف تاریخی عبور کرده است و بسیاری بر این عقیدهاند که سهام در مسیر هیجانی بالاتر از ارزش واقعی خود قرار دارد و فارغ از جولان نقدینگی در سهام باید در انتظار پایان مسیر صعودی و اصلاح سهام بود. باید منتظر ماند که سرانجام بازار سهام در عبور از معیارهای ارزشگذاری و جدال با هجوم نقدینگی به کجا خواهد رسید.

تغییر چشمگیر سهم بورس از نقدینگی

شش هزار میلیارد تومان ارزش معاملات خرد در بازار سهام کشور سهم حدود 25دههزارم (0.0025 یا 2500 سهم در میلیون) از کل نقدینگی کشور دارد. نسبت نقدینگی در بورس تهران به کل نقدینگی کشور در اوایل سال 97 به سختی به 120 سهم در میلیون (12صدهزارم) میرسید. بر این اساس نسبت ارزش معاملات به کل نقدینگی کشور بیش از 20 برابر شده است. اما چرا این نسبت مهم است.

در نگاه نخست بهنظر میرسد که رشد بورس در شرایط کنونی تمامی ندارد. برای آنکه بتوانیم مدت زمان صعود بورس را حدس بزنیم یا به زبان سادهتر زمان پایان صعود پرشتاب یا آغاز اصلاحی سهام را تخمین بزنیم باید به عواملی که باعث شکلگیری چنین موج قدرتمندی در بورس تهران شده است بپردازیم. فعلا نیز دستاویزی جز نقدینگی و رشد روزافزون ارزش معاملات نداریم و این نقدینگی که به سمت بورس روانه شده است نیز مجزا از نقدینگی کل کشور نیست. قصد تحلیل نقدینگی کشور را در این بخش نداریم اما برخی از سناریوها و تغییرات چشمگیر که مشاهده میشود جالب توجه بوده که شاید در نتیجهگیری نیز موثر باشد. علاوه بر این زمانیکه به رویه رشد نقدینگی در بانکمرکزی نگاهی میاندازیم شاید دیگر نتوان به سادگی از احتمال افت نرخ دلار سخن گفت و شتابی که نقدینگی در پیش گرفته است میتواند رشد همسان را برای بازار ارز رقم بزند و احتمالا همگان پس از اتفاقات دو سال اخیر از اثر رشد ارز بر سهام آگاهی کافی دارند. در معاملات دیروز رشد نرخ ارز در سامانه نیما و بازار آزاد نیز به افزایش تقاضای محسوس در سهام کالایی و بهدنبال آن جهش بیش از 10 هزار واحدی شاخص ختم شد. کالاییها از گروههای فلزی، پتروشیمی، پالایشی، معدنی با رشد قابلتوجه قیمت همراه شدند.

نرخ رشد نقدینگی به 30 درصد میرسد؟

میزان رشد نقدینگی کشور در سال 96 حدود 22 درصد بود و این عدد در سال 97 به 23 درصد رسید. اما آماری که بانکمرکزی از حجم نقدینگی کشور در سال 98 منتشر کرده است حاکی از این موضوع است که میزان رشد نقدینگی کشور از ابتدای سال تا پایان آذر از 20 درصد عبور کرده است. این درحالی است که بهصورت تاریخی سهماه پایانی سال و در آستانه شروع سالجدید معمولا نرخ رشد نقدینگی بیشتر میشود. بررسی روند 78 ماه اخیر نقدینگی این موضوع را تایید میکند که نرخ رشد نقدینگی در ماههای پایانی سال بهخصوص در اسفند رشد محسوسی را نسبت به ماههای قبل از آن تجربه میکند. بر این اساس اگر بنا باشد که رویه سالهای گذشته بار دیگر تکرار شود و با توجه به رویه نرخ رشد نقدینگی از ابتدای سال تا پایان آذر بعید نیست که رشد نقدینگی کشور در پایان اسفند سالجاری نسبت به اسفند سال قبل به حدود 30 درصد نزدیک شود. در این خصوص نقدینگی در آذر نسبت به ماه مشابه سال قبل رشد نزدیک به 28 درصدی را نشان میدهد و پایه پولی نیز رشد تقریبا مشابهی را به ثبت رسانده است.

رشد نقدینگی و اثر آن بر بازارها؟

با یک تخمین از اعداد نقدینگی کشور تا پایان بهمن و در نظر گرفتن نرخ دلار حدود 14 هزار تومان ارزش دلاری نقدینگی کل کشور به حدود 170 میلیارد دلار رسیده است. ارزش دلاری نقدینگی در مهر سال گذشته از 115 میلیارد دلار کمتر بود و مهر سال 96 نیز این عدد از 350 میلیارد دلار بیشتر بود. براساس آمار موجود باید گفت ارزش دلاری نقدینگی از میانگین تاریخی کمتر بوده و شاید بتوان گفت که دلار فاصله چندانی از سطوح تعادلی ندارد. افت بیشتر ارزش دلاری نقدینگی معمولا پایدار نبوده و در دوره زمانی کوتاه مانند مهر سال گذشته شاهد افت محسوس این عدد (با جهش محسوس نرخ دلار) بودیم که در ماههای بعد سریع این نسبت خود را تعدیل کرد. یا اینکه در مقاطعی که دست دولت باز بوده و آرامش بر کشور حاکم بوده است به پشتوانه دلارهای نفتی سرکوب ارزی در دستور قرار گرفته میشد و ارزش دلاری نقدینگی کشور به بیش از 300 میلیارد دلار نیز میرسید که نتیجه آن در التهاب شدید بازارها طی دو سال اخیر خود را نشان داد.

در چنین شرایطی و با توجه به این موضوع که فعلا چشمانداز رشد محسوس اقتصادی یا رفع تحریمها و افزایش درآمد ارزی مشاهده نمیشود احتمالا بانکمرکزی نیز به تعدیل دلار همسان با تورم و رشد نقدینگی رضایت دهد تا کشور بار دیگر به تلاطم جدید وارد نشود. با این تفاسیر ادامه رشد نرخ دلار تا نیمه نخست سال آینده دور از انتظار نیست، گرچه در این میان سایر عوامل نیز اثرگذار هستند. برای مثال یکی از دلایل اصلی رشد پایه پولی افزایش داراییهای ارزی بانکمرکزی است. در اینخصوص پایه پولی از ابتدای سالجاری تاکنون رشد نزدیک به 49 هزار میلیارد تومانی داشته است و داراییهای خارجی رشد نزدیک به 29 هزار میلیارد تومانی را دارا است. بررسی بیشتر این بخش به گزارش جداگانهای نیاز دارد.

به هر حال اگر واقعا این فرضیه که دلار نزدیک سطوح تعادلی معامله میشود را در نظر بگیریم و مسیر رشد را با توجه به رشد نقدینگی کشور در نظر بگیریم، طبیعی است که بار دیگر تقاضا برای سهام کالایی افزایش یابد؛ مشابه هفته اخیر. بار دیگر تاکید میشود که برای بررسی دقیقتر باید سناریوهای ارزشگذاری را با مفروضات مختلف نیز در نظر گرفت و اینجا تنها از لنز نوسان متغیرهای اثرگذار بر سهام بررسی شده است.

سناریوهای ایست نقدینگی در بورس

با هجوم نقدینگی به سهام رشدهای خیرهکنندهای را شاهد هستیم. یکی از نکات جالب که در بررسی ترازنامههای ماهانه بانکمرکزی در 78 ماه گذشته مشاهده میشود افزایش محسوس سهم پول در برابر کاهش سهم شبهپول است. پول به بخش سیال نقدینگی اشاره دارد درحالیکه شبهپول عموما به سپردهها با دوره زمانی طولانیتر اشاره دارد که قابلیت سیالیت کمتری دارد. سهم پول از نقدینگی کشور در مهر سال 96 کمتر از 12 درصد بود که این عدد در شرایط کنونی به حدود 14 درصد رسیده است. در تیر سال 92 این عدد بیش از 20 درصد بود که به تدریج در ادامه کاهش یافت. در کنار تورم و افزایش عمومی قیمتها افزایش سهم سیال پول در اقتصادی که نشانهای از رونق اقتصادی در آن مشاهده نمیشود به افزایش فعالیتهای سفتهبازی در بازارهای مختلف اشاره میکند که اثرات آن را در بورس و مسکن میتوان مشاهده کرد. البته در اینجا باید به انطباق عملی شبهپول با تعاریف آن اتکا کنیم در صورتیکه شاید در واقع در بانکهای داخلی شبه پول با تعریف واقعی خود همخوان نباشد. اگر بنا داشته باشیم که براساس انتظارات از نقدینگی کشور و حجم سیال پول و بدون اعتنا به مسائل ارزشگذاری سهام به تحلیل وضعیت روند کنونی بازار سهام بپردازیم شاید بتوان این توجیه را برای حرکت بورس در مسیر صعودی مناسب دانست.

میانگین رشد نقدینگی از اردیبهشت سال 98 تا پایان آذر براساس آمار بانکمرکزی ماهانه حدود 3/ 2 درصد بوده است. در این میان سهم بورس نیز همانطور که اشاره شد رشد محسوسی را نسبت به گذشته تجربه کرده و نسبت ارزش معاملات به کل نقدینگی کشور به 25دههزارم رسیده است. تغییر کلی در چینش نقدینگی در بازارها رخ داده است و این موضوع نیز بهدلیل وضعیت کلی بازارها و بستر مناسبتر بورس برای سفتهبازی بوده است. حال اگر بنا باشد همین وضعیت (نسبت ارزش معاملات به نقدینگی کشور) حفظ شود و ادامه رشد نقدینگی کل کشور نیز سناریوی معتبر فرض شود در نتیجه میزان ورودی نقدینگی به سهام نیز افزایش مییابد و همین موضوع میتواند فضا را برای حفظ روند کنونی بورس مهیا کند. وضعیت کلی کدهای معاملاتی و صفهای شلوغ کارگزاریها نیز احتمال افزایش سهم بورس از نقدینگی کل کشور را حتی بیشتر کرده است.

در شرایط کنونی نگرانی از فاصله گرفتن قیمتها از ارزش واقعی وجود دارد. با رشد ارزش سهام و همچنین قیمتها نقدینگی بیشتر برای عبور از عرضهها نیاز است. سناریوهای کاهش التهاب سهام را میتوان اینگونه مطرح کرد.

در سناریوی نخست باید انتظار داشت که افسار کلی نقدینگی کشور تنگتر شود که این موضوع میتواند به رکود در اقتصاد کشور دامن بزند؛ برداشت نگارنده از پست اینستاگرامی روز شنبه رئیس بانکمرکزی. در سناریوی دیگر از سیالیت پول کاسته شود که به معنی افزایش نرخ سود در بانکها یا انتشار گسترده اوراق با نرخ جذاب است تا بتواند نقدینگی را به سمت خود بکشد. با این حال باید توجه داشت که سرمایهگذاری که طعم سودهای چند صد درصدی در بورس را چشیده است به سختی به سمت بازار با سود ثابت جذب میشود و نرخهای بالایی نیز باید وجود داشته باشد که در عمل شاید تنها به تغییر جبهه سفتهبازی منجر شود.

در این شرایط است که به منظور کنترل رشدهای بیمحابای سهام باید به فکر توسعه عرضی بورس بود. در سطح کلان اقتصاد کشور و همچنین در میان مدیران سازمان بورس گرچه سخن از توسعه هست اما در عمل نمودی پیدا نمیکند. حتی در ابزار فروش استقراضی که دخالتهای نابجایی مشاهده میشود. کلا این ابزار را بیمصرف میکند و تنها از این ابزار نامش باقی میماند. افزایش عرضه سهام شرکتهای تازه یا افزایش شناوری سهام از جمله مواردی است که میتواند در این راستا کمک کند. البته یکی از نکاتی که در معاملات دیروز نیز مشاهده شد افزایش عرضهها در سهام بزرگتر بود که همین موضوع در یک سال گذشته موجب شد نقدینگی به سمت شرکتهای کوچکتر با بستر مهیاتر برای سفتهبازی حرکت کند و تشکیل حباب کوچکترها نیز به یکی از مشکلات بازار تبدیل شده است. باز گذاشتن دست سهامداران درصدی میتواند در کنترل هیجان موثر باشد که همین موضوع نیز از بازار پایه دریغ شده است.

برای مثال اگر بار دیگر صادرات نفت کشور افزایش یابد احتمالا با کاهش تنشهای بینالمللی برای کشور همراه بوده که میتواند عقبنشینی پول از بازارها و کاهش التهاب ارز و سهام را بهدنبال داشته باشد. با این سناریو نیز با چشمانداز توسعه اقتصادی و بهبود وضعیت متغیرها شاید سهام همچنان در کانون توجه قرار بگیرد که تجربه قبلی (برجام) تا حدودی خلاف این موضوع را نشان داد. در سناریوی پایانی برای کاهش جولان نقدینگی در سهام باید کاهش دوباره سهم بورس از نقدینگی را انتظار داشت. این موضوع همان جذابیت بازارهای رقیب، اتفاقی برای کوچ یا خروج نقدینگی از سهام است که در قالب موارد بالا و سیاستهای پولی جا میگیرد و در گزارشهای هفتههای اخیر «دنیایاقتصاد» و همچنین «دنیایبورس» نیز مورد بررسی قرار گرفته است.