انحراف نقدینگی در قالب ترازنامه بانکی

چند اصل

۱.اعطای تسهیلات از نوع مبادلهای است. بنابراین اصل و سود در همان زمان اعطای وام جزو دارایی بانک محسوب میشود و در سمت راست ترازنامه ظاهر خواهد شد.

۲.اعطای تسهیلات تا دوماه در سرفصل جاری خواهد بود. در صورت عدمپرداخت قسط پس از دوماه به سرفصل سررسید گذشته، پس از ۶ماه کلیه اقساط عقبافتاده به سرفصل معوق و نهایتا پس از ۱۸ماه کل تسهیلات پرداختنشده و حتی آنهایی که سررسید نشدهاند به مشکوکالوصول منتقل میشوند.

۳.اگر تسهیلات در سرفصل جاری باشد بانک باید معادل ۱.۵درصد از مبلغ تسهیلات را برای سررسید گذشته ذخیره کند و اگر تسهیلات معوق ۱۰ درصد باشد ذخیره باید ۲۰درصد باشد و در صورتی که مشکوکالوصول باشد بین ۵۰ تا ۱۰۰درصد آن را ذخیره کند و این خود باعث تحمیل هزینه بر بانکها خواهد شد؛ چرا که نمیتوانند این درصد از منابع خود را مجددا تسهیلات دهند و در قبال آن سود دریافت کنند؛ درست مثل فروشگاهی که جنسی را خریداری کرده و در قفسه نگهداری کرده و نمیتواند آن را به فروش برساند. حتی در خصوص مطالبات مشکوکالوصول این ذخیره وضعیت بدتری پیدا میکند؛ تا جایی که ذخیره مطالبات مشکوکالوصول بهصورت منفی در سمت راست ترازنامه ظهور میکند.

۴.سود پرداختی بانکها به سپردهها در سمت راست ترازنامه به عنوان یک هزینه عملیاتی ظهور میکند.

۵.روش حسابداری در بانکها تعهدی است با این توضیح که به محض سررسید شدن قسط، ولو آنکه پولی هم به بانک پرداخت نشود، بازهم سود آن قسط شناسایی و سود آن در قالب درآمد به سمت چپ ترازنامه منتقل میشود.

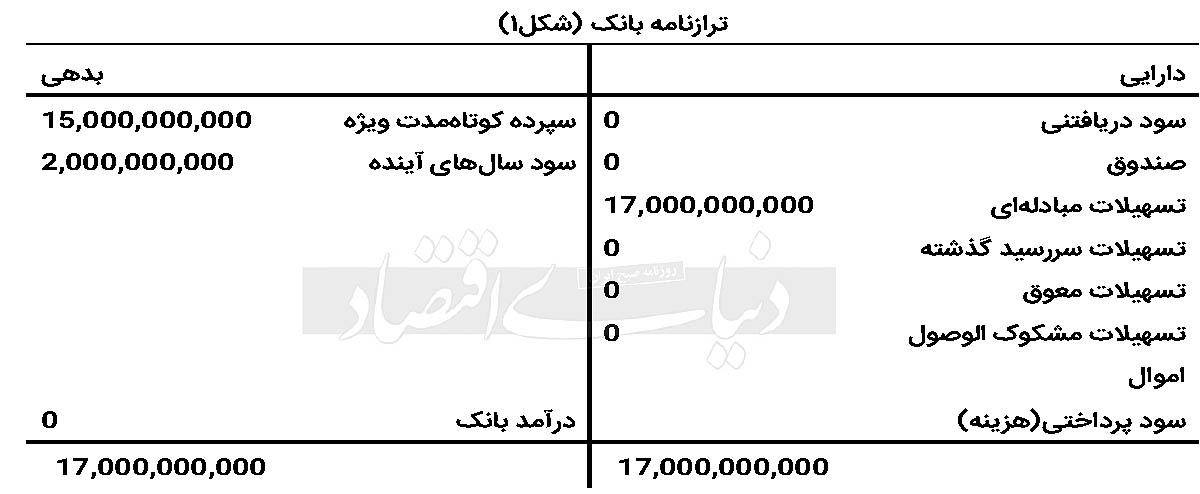

مثال: فردی در ماه اول سال به بانک مراجعه کرده و به منظور تولید تسهیلاتی فروش اقساطی بالغ بر ۱۵۰۰۰.۰۰۰.۰۰۰ریال در قبال وثیقه ملکی دریافت میکند، اما بهجای تولید، آن را صرف خرید مسکن کرده و انتظار دارد پس از فروش ۲۰.۰۰۰.۰۰۰.۰۰۰ریالی آن، در ۱۰قسط ماهانه علاوه بر اصل، ۲۰۰۰.۰۰۰.۰۰۰ریال سود بانک را پرداخت کرده و در نهایت خودش از سود ۳۰۰۰.۰۰۰.۰۰۰ریالی برخوردار شود. در این شرایط ترازنامه بانکی بهصورت شکل یک خواهد شد (توجه: برای راحتی کار فرض میکنیم نرخ ذخیره قانونی برابر با صفر است).

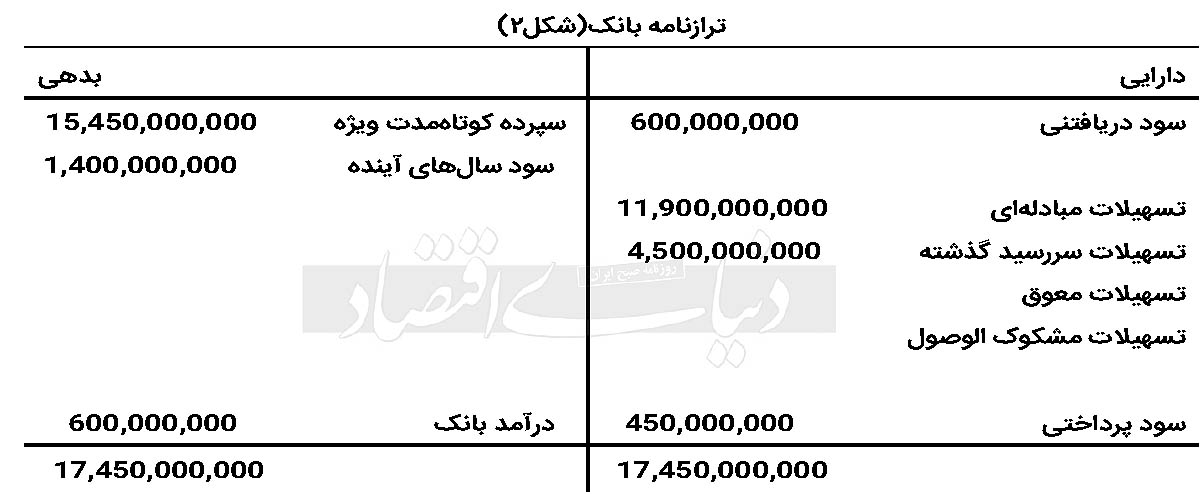

اگر فرض کنیم سود نیز بهطور مساوی در ۱۰قسط تقسیم میشود و در سررسید قسط اول هستیم، هنوز با اینکه در فضای واقعی اقتصاد اتفاقی نیفتاده، اما حجم نقدینگی به اندازه ۱۵۰.۰۰۰.۰۰۰ریال یعنی معادل با سودی که مقرر است از سود عملکرد اقتصادی به عنوان سهم به سپردهگذار پرداخت شود، در جامعه نقدینگی ایجاد شده است.

پس از سه ماه و باز هم درصورت عدممراجعه مشتری ترازنامه بانک به صورت شکل 2 خواهد بود.

اشتباهات بانک را میتوان در موارد ذیل خلاصه کرد:

ضعف در بررسی و نظارت بر خرجکرد تسهیلات یا پرداخت تسهیلات خارج از قاعده اخلاقی و قانونی؛

ظرفیت اعتباری، به طوری که مشتری امکان داشتن چنین پولی را در هیچ زمان دیگری الا فروش ملک نخواهد داشت؛

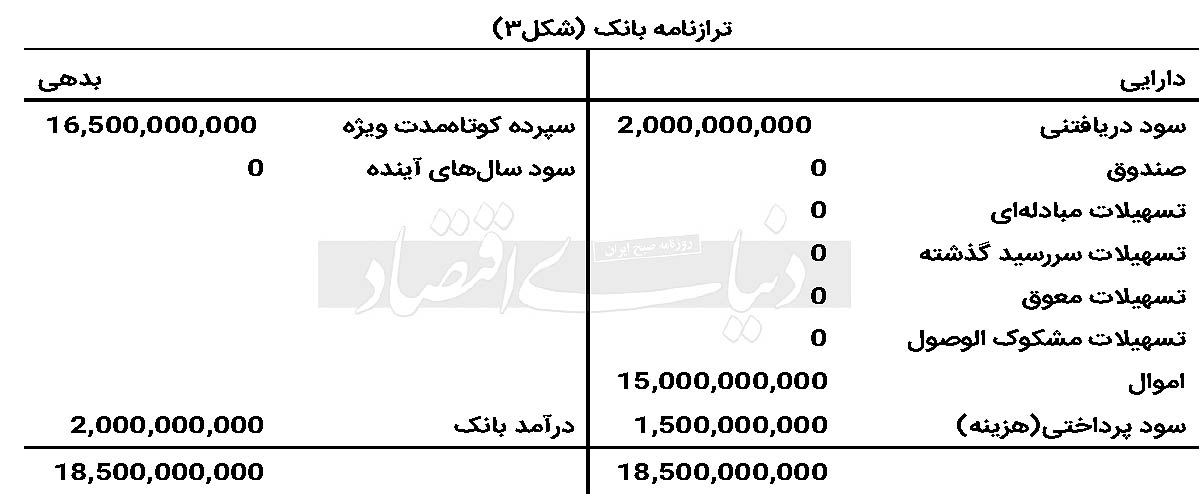

عدمبررسی اهلیت اعتباری، یعنی مشتری حاضر نیست در جهت منافع طرف مقابل (بانک) حتی از سود خود گذشته و ملک را به گونهای بفروشد که حداقل اصل تسهیلات را به بانک برگرداند. عدموفای به عهد در پرداخت بهموقع از سوی این شخص امری طبیعی قلمداد میشود. حال وضعیت تسهیلات را در زمانی که مشتری هیچ پرداختی نداشته و کل اقساط سررسید شده، البته با این فرض که پس از ۱۰ماه به سرفصل مشکوکالوصول منتقل میشود (برای اینکه تراز در همان سال قابل بررسی باشد) و هنوز ذخیرهای بابت مطالبات مشکوکالوصول لحاظ نشده است را مورد بررسی قرار میدهیم.

این بانک بهرغم آنکه درآمدش بر هزینه فزونی دارد ورشکسته است؛ چراکه اگر سپردهگذار جهت دریافت پول خود به بانک مراجعه کند بانک با صندوق صفر پاسخگوی او نخواهد بود.

عمده نکات اقتصادی

1.دو نوع ورشکستگی را میتوان برای بانکها باید متصور شد؛ یکی وقتی که در ظاهر تراز مشخص است (ظاهری) و دیگر وقتی که در ظاهر تراز مشخص نیست، اما بانک توانایی پاسخگویی به مردمی را که برای دریافت سپردههای خود به بانک هجوم آوردهاند ندارد (واقعی).

2.در هر زمانی که تراز بانکها را بررسی میکنیم باید به روند سود دریافتنی آن نگاه ویژهای داشته باشیم؛ چرا که این روند خود میتواند نشاندهنده رسواییهای حسابداری باشد.

3.یک ابزار برای بانکها در جهت جلوگیری از خروج سپردهها پیشنهاد نرخ بیشتر سود به سپردهگذاران است. بدینوسیله آنها میتوانند تا مدتها ورشکستگی واقعی خود را مخفی سازند.

4.ابزار دیگر بانکها برای مخفی کردن ورشکستگی ظاهری خود، انتقال مطالبات به سرفصل جاری با استفاده از راهکار استمهال جعلی است؛ یعنی بدون آنکه مشتری مبلغی پرداخت یا حتی از این قاعده اطلاع داشته باشد از قاعده استمهال و جاری شدن بدهی خود برخوردار میشود.

5.نقدینگی ایجادشده توسط این بانک برابر با سودهای پرداختی به حساب مشتریان است. البته مفهوم اقتصادی آن، ثروتی است که تنها ارزش ذهنی دارد و هیچ کارآیی اقتصادی نخواهد داشت؛ چرا که وامگیرنده نهتنها در قبال آن تولیدی نداشته، بلکه با ایستادگی در برابر کاهش قیمت آن ملک بیشتر از حد برآورد شده، سایر علائم اقتصادی را نیز برهم خواهد زد.

6.بانکها نیز تورم را دوست خواهند داشت؛ چرا که در صورت افزایش قیمت مسکن وامگیرنده نیز به هدف خود رسیده و اصل بدهی و سود را به بانک بازخواهد گرداند.

7.در حالی که پروسه جابهجایی تسهیلات در سرفصلها بسیار منظم و در موعد مقرر انجام میپذیرد، اما روند قضایی تملک ملک وثیقهشده به نام بانک آنقدر کند و بیضابطه است که در طول یکسال نمیتوان ترازنامه را بهصورت شکل 3 نمایش داد.

* پژوهشگر اقتصادی