سرنوشت طلای دیجیتال

تحقیقات دانشگاهی نشان میدهد که برخی کشورها ممکن است ذخایر طلای خود را کمتر از مقدار واقعی گزارش دهند تا در زمان کاهش قیمت طلا، از انتقاد عمومی نسبت به تصمیمات سرمایهگذاریشان جلوگیری کنند. تنها یک بانک مرکزی بهطور عمومی اعلام کرده که بیتکوین را به ذخایر ملی خود افزوده است؛ یعنی السالوادور. تا اکتبر ۲۰۲۴، السالوادور ۵,۹۱۷ بیتکوین به ارزش تقریبی ۴۰۷میلیون دلار در کنار ۳.۱میلیارد دلار ذخایر ارزی و طلا در اختیار داشت. بهینهسازی سبد سرمایهگذاری نشان میدهد که تخصیص بهینه بیتکوین در ذخایر، در محدوده ۲ تا ۵درصد است.

این امکان وجود دارد که کشورهای دیگری نیز بهصورت غیررسمی بیتکوین را به صندوقهای ذخیره ملی خود اضافه کرده باشند، زیرا الزامات افشاگری این صندوقها نسبت به ذخایر بانکهای مرکزی بسیار کمتر است. در بخشهای بعدی، دلایل اصلی نگهداری طلا توسط بانکهای مرکزی براساس نظرسنجی سال ۲۰۲۴ شورای جهانی طلا بیان و بررسی شده است که تا چه حد این دلایل میتوانند نگهداری بیتکوین را نیز توجیه کنند. نگارنده استدلال میکند بیتکوین یکدارایی ذخیرهای است که از برخی جهات مشابه با طلاست و برخی بانکهای مرکزی ممکن است افزودن بیتکوین به ذخایر خود را مدنظر قرار دهند. این مقاله عمدتا بر نقش بیتکوین بهعنوان ذخیره ارزش تمرکز دارد و به سایر ویژگیهای پولی بیتکوین نمیپردازد.

عملکرد بیتکوین در دوران بحران: یکی از ویژگیهای کلیدی یک دارایی ذخیره این است که این دارایی نوعی بیمه فراهم میکند و در زمانهایی که سایر داراییها عملکرد ضعیفی دارند، بازدهی مثبتی تولید میکند. بهعنوان مثال، اثر «فرار به ایمنی» معمولا باعث تقویت ارزش دلار آمریکا در دوران آشفتگی اقتصادی میشود، زیرا سرمایهگذاران داراییهای پرریسکتر را با داراییهای امنتر مبادله میکنند.

بیتکوین در مقایسه با سایر داراییهای ذخیره، بهطور قابلتوجهی نوسان بیشتری دارد، بهویژه اگر نوسان در بازههای زمانی کوتاه مانند بازدهی روزانه اندازهگیری شود. علاوه بر این، بیتکوین در آغاز همهگیری کووید-۱۹ عملکرد ضعیفی داشت. قیمت بیتکوین در فاصلهای کوتاه مابین ۶ تا ۱۶مارس ۲۰۲۰ تقریبا ۴۵درصد سقوط کرد.

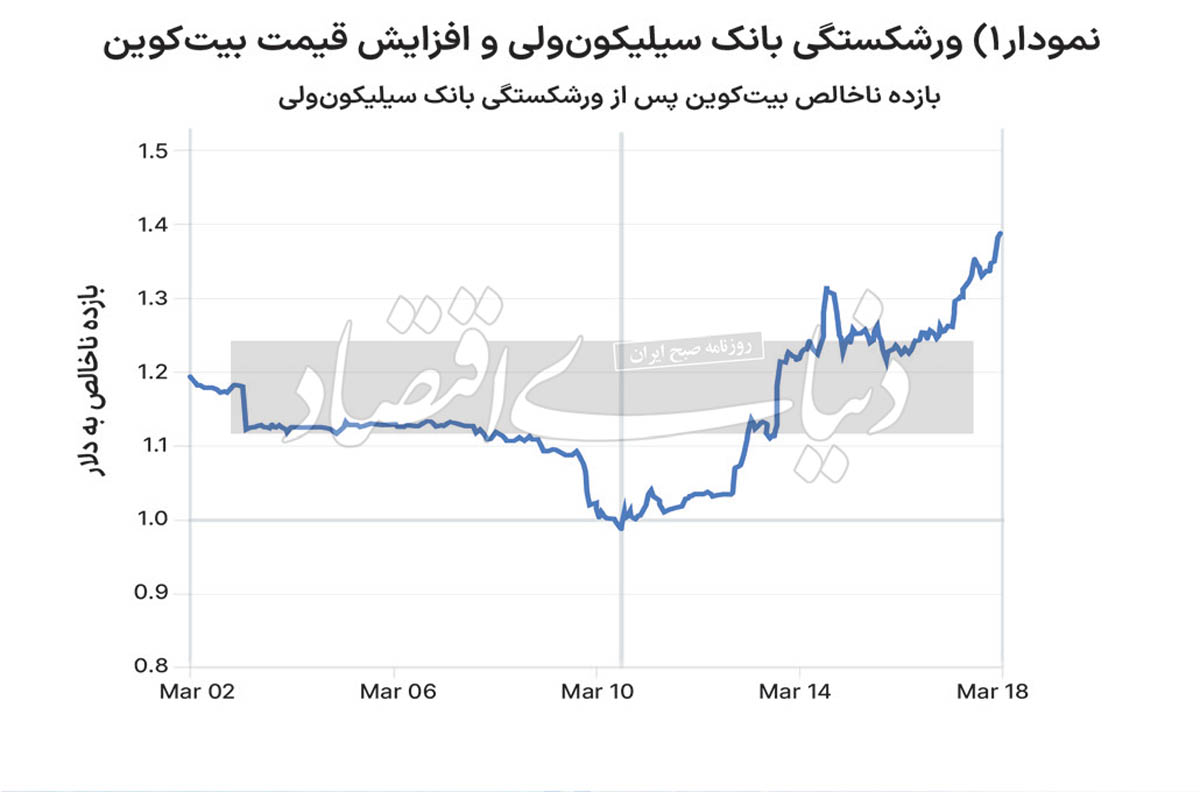

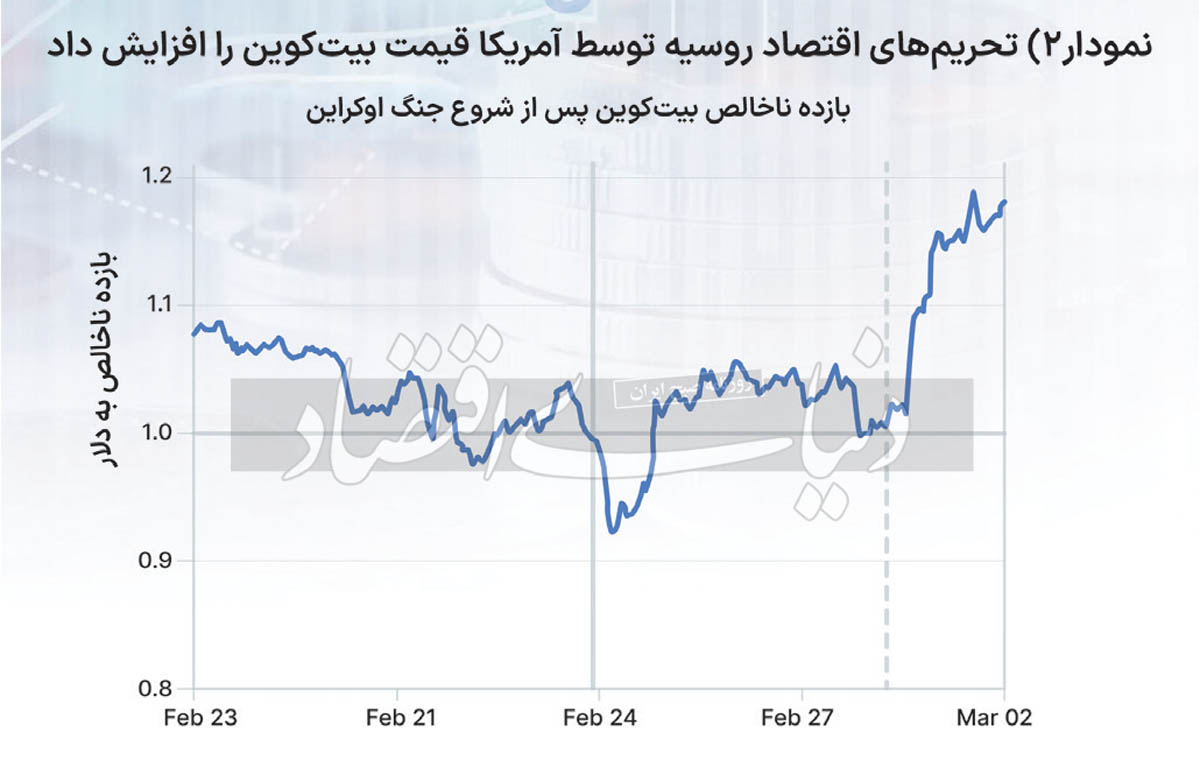

با این حال، هیچ داراییای وجود ندارد که بتواند در برابر هر نوع شوک اقتصادی بیمه ارائه دهد. بهعنوان مثال، اوراق قرضه خزانهداری اسمی ایالاتمتحده در برابر شوکهای تورمی عملکرد ضعیفی دارند. از سوی دیگر، بیتکوین در طول تاریخ در برابر دو نوع بحران اقتصادی عملکرد خوبی داشته است: بحرانهای مربوط به شکست بانکهای آمریکایی و تحریمهای مالی گسترده ایالات متحده. بیتکوین مزایای بیمهای خاصی ارائه میدهد که سایر داراییها قادر به ارائه آن نیستند.

وسیله حفظ ارزش در بلندمدت : تشخیص اینکه آیا بیتکوین بهعنوان یک محافظ بلندمدت در برابر تورم عمل میکند دشوار است، زیرا روابط میان متغیرهای مالی میتواند در طول زمان تغییر کند و حتی داراییهایی که بهعنوان ذخیره ارزش در بلندمدت شناخته میشوند ممکن است طی دهههایی عملکرد ضعیف را تجربه کنند. بهعنوان مثال، ارزش تعدیلشده طلا براساس تورم از نقطه اوج خود در ژانویه ۱۹۸۰ تا کمترین میزان آن در آوریل ۲۰۰۱، ۸۶درصد کاهش یافت. بنابراین، طلا تنها در بازههای زمانی بسیار طولانی، مانند قرنها، میتواند بهعنوان محافظ در برابر تورم عمل کند. پژوهشهای علمی نشان دادهاند که قیمت نان، برحسب طلا، امروز تقریبا معادل همان قیمتی است که در دوران امپراتوری روم بوده است.

همچنین، دستمزد یک فرمانده رومی (Centurion) به طلا تقریبا برابر با دستمزد یککاپیتان ارتش ایالات متحده است. در نهایت، عرضه محدود بیتکوین -که مقدار بیتکوین جدیدی که هر چهار سال ایجاد میشود نصف میشود- احتمالا مقداری محافظت در برابر تورم فراهم میکند. پژوهشها نشان میدهند که تغییرات در قیمت بیتکوین تمایل دارند تغییرات در انتظارات تورمی را پیشبینی کنند. علاوه بر این، در بازههای هفتگی، قیمت بیتکوین در پاسخ به افزایش شاخص قیمت آنلاین رشد میکند.

تنوعبخشی موثر به پرتفوی: اگر بیتکوین بخواهد بهعنوان یک متنوعکننده موثر در سبد سرمایهگذاری عمل کند، بازدهی آن باید تحتتاثیر نیروهای کلان اقتصادی متفاوتی نسبت به سایر داراییهای ذخیره قرار گیرد. در مطالعهای که پنجرههای ۳۰ دقیقهای حول انتشار اخبار اقتصادی را تحلیل کرده بود، پژوهشگران بانک فدرالرزرو نیویورک دریافتند قیمت بیتکوین با هیچ نوع خبری بهجز اخبار مرتبط با تورم ارتباطی ندارد. این پژوهشگران بهویژه از نبود رابطه بین نرخ بهره و قیمت بیتکوین متعجب شدند. بااینحال، نویسندگان این مطالعه روابط معناداری را بین انواع مختلف اخبار اقتصادی و قیمت طلا یافتند که نشان میدهد بیتکوین میتواند در سبدی که شامل طلاست، مزایای تنوعبخشی ارائه دهد، زیرا قیمت بیتکوین تحتتاثیر نیروهای کلان اقتصادی که بر قیمت طلا تاثیر میگذارند نیست.

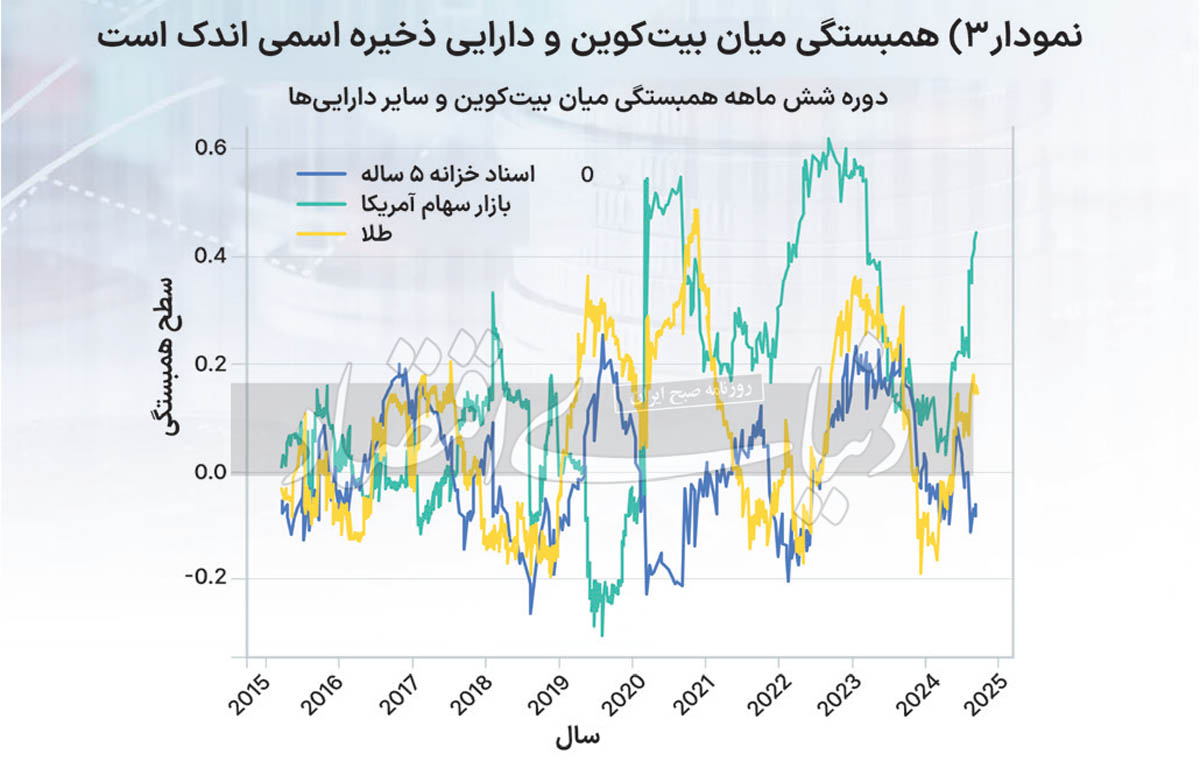

فراتر از نوسانات خود بیتکوین، کل نوسانات یک سبد ذخیره که دارای تخصیص کوچکی از بیتکوین باشد عمدتا توسط همبستگی بیتکوین با سایر داراییهای موجود در سبد تعیین میشود. بنابراین، بیتکوین زمانی بهعنوان یک متنوعکننده سبد ارزشمندتر است که همبستگی آن با داراییهای ذخیره سنتی پایین باشد.

پیش از همهگیری کووید-۱۹، همبستگی بین بیتکوین و سایر داراییهای ذخیره تقریبا صفر بود. اما در طول همهگیری، همبستگی بین بیتکوین و سهام افزایش یافت. برخی پژوهشگران پیشنهاد کردهاند که افزایش همبستگی بیتکوین و سهام نتیجه معاملات سرمایهگذاران نهادی است که احتمالا مشارکت آنها در بازارهای رمزارز باعث کاهش نوسانات این بازار از زمان پیدایش بیتکوین شده است. سایر پژوهشگران معتقدند که این همبستگی نتیجه معاملات سرمایهگذاران خرد بوده است. بااینحال، این همبستگی در سال ۲۰۲۳ از اوج خود در دوران همهگیری کاهش یافت، همانطور که در نمودار سوم نشان داده شده است. بدون شک، بیتکوین در برابر همه انواع شوکهای اقتصادی تنوعبخشی را ارائه نمیدهد. اما این واقعیت که عملکرد بیتکوین مانند سایر داراییهای مالی با مبانی کلان اقتصادی مرتبط نیست، نشان میدهد که بیتکوین میتواند مزایای تنوعبخشی را فراهم کند.

نداشتن ریسک نکول: بیتکوین فاقد ریسک نکول است، زیرا برخلاف اوراق قرضه یا سهام، بیتکوین نماینده ادعایی بر جریانهای نقدی آینده نیست. فرآیند استخراج بیتکوین امنیت آن را از طریق رمزنگاری تضمین میکند.

تحریمهای مالی ارتباط نزدیکی با مفهوم نکول دارند. تحریمها را میتوان نوعی نکول گزینشی در نظر گرفت که مانع دسترسی هدف تحریم به جریانهای نقدی حاصل از داراییهای تحریمشده میشود. بااینحال، بلاکچین بیتکوین در برابر تحریمهای مالی مقاوم است، زیرا ماینرها انگیزه مالی برای پردازش تراکنشهای روی زنجیره دارند. حتی اگر گروهی از ماینرها از پردازش تراکنشها به یک کیف پول خاص خودداری کنند، مالک آن کیف پول میتواند با ارائه کارمزد تراکنش بالاتر، سایر ماینرها را-که ممکن است در حوزههای قضایی فعالیت کنند که این تحریمها را اجرا نمیکنند-ترغیب به پردازش این تراکنشها کند.

اگرچه تحریمهای مالی نمیتوانند تراکنشهای روی زنجیره را مسدود کنند، اما ممکن است بر تمایل اشخاص ثالث برای معامله با نهادهای تحریمشده تاثیر بگذارند. شرکت تحلیل بلاکچین Chainalysis اشاره کرده است که تحریمهای آمریکا علیه سرویس مخلوطکننده رمزارز Tornado Cash تا حد زیادی موثر بودند، نه به این دلیل که تحریمها مانع فعالیت Tornado Cash شدند، بلکه به این دلیل که کاربران این سرویس از عواقب قانونی مرتبط با نقض تحریمها میترسیدند. از سوی دیگر، ورودیها به صرافی رمزارز روسی Garantex پس از تحریمهای آمریکا افزایش یافت(نمودار 2). Garantex قول داد که صرفنظر از تحریمهای آمریکا به فعالیت خود ادامه دهد و شاید همین امر باعث اطمینان برخی از بازارهای غیررسمی (darknet) شد که این صرافی قصد مصادره داراییهای آنها را ندارد. نوع دیگری از ریسک نکول مربوط به متولیان داراییهای سرمایهگذاری است.

بسیاری از بانکهای مرکزی سرمایهگذاریهای خود را به امانت نزد اشخاص ثالثی مانند بانک فدرالرزرو نیویورک میسپارند. این متولیان گاهی تصمیم به مسدود کردن داراییهای حسابداران خود میگیرند. برای مثال، در سال ۲۰۲۳، بانک مرکزی ونزوئلا نبرد حقوقی خود را برای آزادسازی تقریبا ۲ میلیارد دلار از طلای سپردهگذاریشده در بانک انگلستان باخت. بیتکوین امکان نگهداری شخصی (self-custody) را فراهم میکند، به این معنا که مالکان بیتکوین میتوانند کلیدهای مجازکننده تراکنشهای بلاکچین را بهصورت شخصی نگهداری کنند. نگهداری شخصی نیاز به اعتماد به اشخاص ثالث برای دسترسی به بیتکوین را کاهش میدهد، اما مستلزم رعایت دقیق اصول امنیت سایبری است. بنابراین، برای بانکهای مرکزی، بیتکوین امکان مقاومت در برابر تحریمها را فراهم میکند، بهویژه اگر بانک مرکزی بتواند به زیرساختهای معاملاتی رمزارزها دسترسی داشته باشد تا بیتکوین را به ارز تبدیل کند.

بهعنوان ابزار تنوعبخش ژئوپلیتیک عمل میکند: اخیرا صندوق بینالمللی پول بر تاثیرات احتمالی افزایش تنشهای ژئوپلیتیک بر امور مالی بینالمللی تاکید کرده است. به میزانی که این تنشها به تکهتکه شدن سیستم مالی بینالمللی منجر شوند، اختلال در جریانهای سرمایه بینالمللی خطراتی را برای ثبات مالی، حوالهها و تجارت ایجاد میکند.

شواهد متناقضی در مورد ابعاد واقعی تکهتکه شدن سیستم مالی بینالمللی در نتیجه تحولات ژئوپلیتیک وجود دارد. براساس بررسی جریانهای سرمایه بینالمللی در سال ۲۰۲۲، یک اقتصاددان هیات فدرالرزرو هیچ نشانهای از کاهش خرید اوراق بهادار ایالات متحده توسط اقتصادهای بازارهای نوظهور -از جمله چین، خاورمیانه و هند-نیافت. از سوی دیگر، تحقیقات دانشگاهی نشان میدهند کشورهایی که تجهیزات نظامی بیشتری از چین و روسیه خریداری کردهاند، بین سالهای ۲۰۱۶ تا ۲۰۲۱ با سرعت بیشتری ذخایر طلای خود را افزایش دادهاند. در سال ۲۰۲۲، بانکهای مرکزی رکورد خرید طلا را ثبت کردند و چین، ترکیه، هند و صادرکنندگان نفت خاورمیانه خریدهای قابلتوجهی داشتند. اشتهای ترکیه برای خرید طلا ممکن است تا حدی ناشی از مواجهه اخیر این کشور با تحریمهای ایالاتمتحده باشد. در سالهای ۲۰۱۹ و ۲۰۲۰، ایالاتمتحده، ترکیه را به دلیل فعالیتهای نظامی در سوریه و خرید سیستم پیشرفته دفاع هوایی روسیه تحریم کرد.

صرفنظر از میزان تکهتکه شدن ژئوپلیتیک در سیستم مالی بینالمللی، پژوهشهای دانشگاهی شواهدی پیدا کردهاند که بیتکوین در برابر ریسکهای ژئوپلیتیک محافظت میکند. بهویژه، ریسک ژئوپلیتیک پیشبینیکننده بازده و نوسانات بیتکوین است. با بررسی نوسانات بزرگ قیمت در بازارهای رمزارز، پژوهشگران دریافتند تنها جهشهای قیمت بیتکوین وابسته به جهشهای یک شاخص ریسک ژئوپلیتیک بوده است که شواهد بیشتری از موقعیت منحصربهفرد بیتکوین در میان داراییهای رمزارز ارائه میدهد.

نقدشوندگی بالا: بیتکوین از قدرت نقدشوندگی عمیق بازار اوراق قرضه خزانهداری ایالات متحده برخوردار نیست، اما نقدشوندگی آن به اندازهای است که تراکنشهایی به ارزش میلیاردها دلار را پشتیبانی کند که قابل مقایسه با طلاست. در واقع، بیتکوین ممکن است نقدشوندگی برتری نسبت به بسیاری از داراییهای فیات که ممکن است تحت کنترلهای سرمایه قرار گیرند، ارائه دهد. پژوهشهای علمی نشان دادهاند که بیتکوین به تسهیل دور زدن کنترلهای سرمایه در اقتصادهای نوظهور کمک میکند. بهعنوان مثال، در آرژانتین، تشدید کنترلهای سرمایه با افزایش استفاده از رمزارزها همراه بوده است.

نتیجهگیری

نه بیتکوین و نه طلا لزوما برای همه بانکهای مرکزی مناسب نیستند و فراتر از محدوده این مقاله است که توصیههای سرمایهگذاری خاصی ارائه شود. عوامل متعددی بر ترکیب ارزی ذخایر بانکهای مرکزی تاثیر میگذارند که فراتر از موارد مورد بحث در اینجا هستند. بهعنوان مثال، بانکهای مرکزی معمولا ترکیب ارز ذخایر خود را با ارز مرتبط (در صورت وجود) و همچنین ترکیب ارزی واردات و بدهیهای خارجی خود هماهنگ میکنند.بیتکوین دارای ویژگیهای سرمایهگذاری منحصربهفردی است که میتواند به بانکهای مرکزی در تنوعبخشی در برابر چند ریسک کمک کند؛ از جمله ریسکهای مرتبط با تورم، تنشهای ژئوپلیتیک، کنترلهای سرمایه، نکول حاکمیتی، ورشکستگی بانکی و تحریمهای مالی. به همان اندازه که طلا یک دارایی ذخیره است، بیتکوین نیز چنین است.