اولویتهای جدید

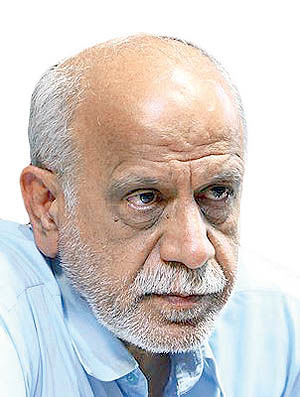

دکتر حاتمی یزد

رئیس اسبق بانک صادرات

بحث در مورد عملکرد بانکی دولت در ۴ سال اخیر را باید با تقسیم آن به دو حوزه خارجی و داخلی آغاز کرد. در بخش داخلی، اهتمام دولت بر ایجاد شفافیت بیشتر در نظام بانکی بوده است. ساختار ناسالم بانکها و مطالبات معوق آنها سبب شده است، حسابهایی غیرمنطبق با استانداردهای بینالمللی را داشته باشند. در این دولت، بانک مرکزی برای اولین بار لزوم انطباق حسابرسی بانکها با استانداردهای حسابرسی بینالمللی را به بانکها دیکته کرد که نتیجه آن، مورد قبول واقع شدن از جانب طرفهای خارجی است.

دکتر حاتمی یزد

رئیس اسبق بانک صادرات

بحث در مورد عملکرد بانکی دولت در ۴ سال اخیر را باید با تقسیم آن به دو حوزه خارجی و داخلی آغاز کرد. در بخش داخلی، اهتمام دولت بر ایجاد شفافیت بیشتر در نظام بانکی بوده است. ساختار ناسالم بانکها و مطالبات معوق آنها سبب شده است، حسابهایی غیرمنطبق با استانداردهای بینالمللی را داشته باشند. در این دولت، بانک مرکزی برای اولین بار لزوم انطباق حسابرسی بانکها با استانداردهای حسابرسی بینالمللی را به بانکها دیکته کرد که نتیجه آن، مورد قبول واقع شدن از جانب طرفهای خارجی است. زیرا در روابط بینالمللی، ترازنامه بانکی اولین چیزی است که مورد بررسی قرار میگیرد و شفاف نبودن آن موجب تردید در همکاری میشود. موضوع مهم دیگری که از اقدامات دولت در حوزه بانکی محسوب میشود «قانون بانک مرکزی» و «قانون بانکداری» است که هردو مورد تصویب دولت قرار گرفته است و اینک در اختیار مجلس قرار دارد.

در صورت تصویب نهایی این دو قانون، امیدواری بسیاری برای اصلاح سیستم بانکی پدید میآید. قطعا استقلال نداشتن بانک مرکزی، شرایطی همانند دولت گذشته به وجود میآورد که با دستور رئیس دولت، بدون در نظر گرفتن عواقب اقتصادی آن، همچون تورم و نوسانات نرخ ارز و نقدینگی، نرخ سود بانکی بالا یا پایین تعیین شود. تصویب نهایی این قانون، استقلال بانک مرکزی را تضمین خواهد کرد. یکی دیگر از تصمیمات اجرایی شده از سوی دولت در حوزه بانکی، حل و فصل نسبی موسسات اعتباری غیر مجاز است. اجبار به قرار گرفتن در چارچوبهای بانک مرکزی برای ادامه فعالیت، از اقدامات اثرگذار در این حوزه است که باعث تعطیلی چند موسسه نیز شده است. اقدامات دولت برای سالمسازی سیستم پولی کشور شایسته تقدیر است.

مساله دیگر سروسامان دادن به آمار و ارقام نقدیگی کشور است که سابقا در آن موجودی نقدینگی برخی از موسسات اعتباری و بانکها در مجموعه نقدینگی کشور لحاظ نمیشد. جمعآوری اطلاعات در این زمینه سبب شده است که نقدینگی اعلام شده واقعی باشد و بخشی از افزایش اعلام شده در نقدینگی کشور به دلیل لحاظ کردن اطلاعات جدید در آمار است.

اما در حوزه خارجی باید بیان کرد که به دلیل تحریمهای بانکی، امکان جابهجایی وجوه از طریق کارگزاران بانکها وجود نداشت. بیشتر نقل و انتقال وجوه بهصورت غیررسمی به وسیله صرافیها و شرکتهای صوری که در دبی و ترکیه و نقاط دیگر قرار داشت انجام میشد. روشی بسیار خطرناک که نه تنها امکان سوءاستفاده را فراهم میکرد، بلکه روشی بسیار پر هزینه بود. به دلیل محدودیتهای اعمال شده، مجبور به پرداخت حق دلالیهایی بسیار بالاتر از قواعد رایج تجارت بینالمللی بودیم که با توجه به حجم بالای تجارت ما با کشورهایی نظیر چین، مبالغ بسیار هنگفتی را به جیب دلالان میریخت. به هر صورت بعد از اجرای برجام، هزینههای یاد شده برداشته شد و شاهد آغاز همکاری با کارگزارانی از کشورهای خاور دور و اروپا بودیم که بهرغم نرسیدن به وضعیت قبل تحریمها، با این حال هزینهها را بسیار کاهش داده است. تا امروز طبق آمار، حدود ۳۰۰ بانک مختلف غیر ایرانی با ما همکاریشان را مجددا آغاز کردهاند.

موضوع دیگر تک نرخی کردن ارز است که متاسفانه دولت موفق به انجام آن نشده است. بخش زیادی از ناتوانی در اعمال این سیاست به محدودیتهای بینالمللی باقیمانده بازمیگردد. اگر روزی تمام موانع نقل و انتقالات برداشته شود آنگاه دولت توانایی اجرایی کردن را خواهد یافت. دیگر مقولهای که دولت در آن توفیق نداشته است، کاهش نرخ سود بانکی است. به نحوی که میزان پرداختی بانکها بهعنوان سود بسیار بالاتر از نرخ تورم کشوراست. این موضوع نه تنها کمکی به سرمایهگذاری و اشتغال نمیکند، که حتی سبب گرایش مردم از بازارهایی چون بورس و غیره به سپرده بانکی میشود و از طرف دیگر موجب فلج شدن بخش تولید میشود، چرا که توان بازپرداخت نرخهای کنونی را ندارند.

ارسال نظر