سال خوب سهامداران و سال بد تحلیلگران چگونه گذشت؟

افت و خیز مالی در۲۰۲۳

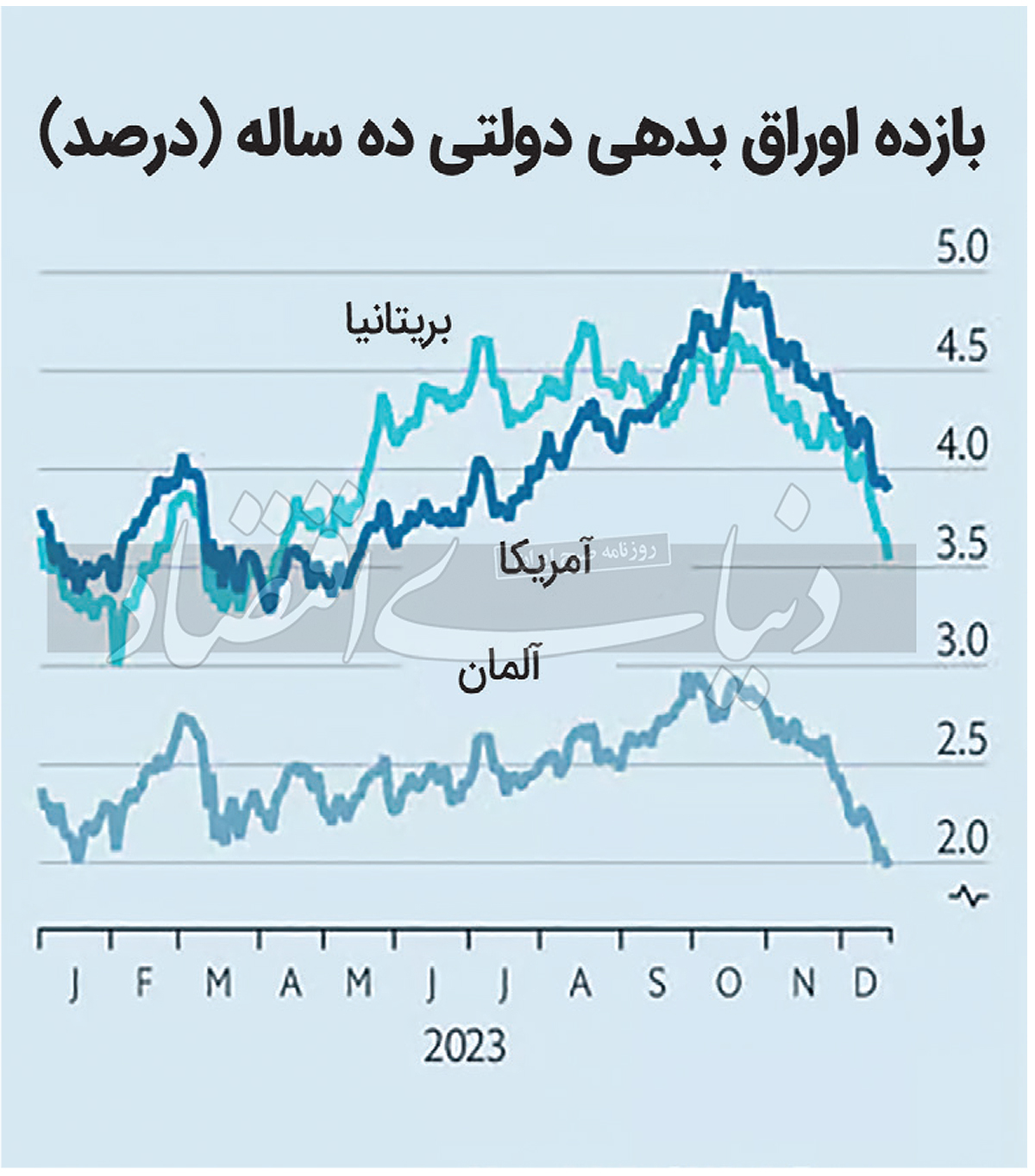

سال۲۰۲۳ درحالی آغاز شد که اعتبار فدرالرزرو زیر سوال رفته بود. مقامات تصمیمگیرنده درباره نرخ بهره ماهها بهطور پیوسته مشغول تشدید سیاست پولی انقباضی بودند. رئیس بانک مرکزی آمریکا، جروم پاول، از هرفرصتی برای اعلام مواضع تهاجمی استفاده میکرد. با این وجود، بازار هنوز رویکرد جدید را باور نکرده بود و انتظار داشت که فدرالرزرو به زودی کوتاه بیاید و ظرف چند ماه کاهش نرخ بهره را آغاز کند. درهمین حال بود که اتفاق مهمی رخ داد. آن اتفاق مهم ورشکستگی گروهی از بانکهای منطقهای آمریکا در ماه مارس بود. با تداوم روند افزایشی نرخ بهره در بحبوحه بحران بانکی، بازار نهایتا متقاعد شد که فدرالرزور درپیگیری سیاست پولی انقباضی جدی است. بازار برآوردهای رسمی درباره نرخ بهره معیار در پایان سال را پذیرفت و بازده بلندمدت اوراق بدهی دولتی هرروز بالاتر رفت. بازده اوراق خزانه ۱۰ساله آمریکا که در آوریل به کف ۳.۲درصدی رسیده بود، در اکتبر از ۵درصد (بالاترین سطح از سال۲۰۰۷) عبور کرد. اینگونه بود که نرخ بهره «بالاتر برای زمان طولانیتر» ورد زبان تحلیلگران شد.

معکوس شدن روند بازارها

هنوز چند هفته از این اتفاق نگذشته بود که روند نزولی بازده اوراق بدهی آغاز شد. بازده اوراق دولتی ۱۰ساله آمریکا، بریتانیا و آلمان اکنون حدود یک واحد درصد پایینتر از اوج خود قرار گرفته است. این وضعیت باعث رشد قیمت اوراق شده است؛ چراکه بازدهی اوراق با قیمت رابطه معکوس دارد. جو مثبت دربازارهای بدهی با انتشار دادههای مختلفی که امید به کاهش تورم و درنتیجه تعدیل سیاست تهاجمی بانکهای مرکزی را افزایش دادهاند، تداوم یافته است. زمانی بود که اگر این شرایط پیش میآمد، پاول نگران افت هزینههای استقراض میشد؛ زیرا این امر میتوانست محرک رشد اقتصادی بیش ازحد شده و تلاش او و همکارانش برای مهار تورم را تحتالشعاع قرار دهد. اما برخلاف انتظار، رئیس فدرالرزور جشن دارندگان اوراق بدهی را تکمیل کرد. او در سیزدهم دسامبر اعلام کرد که مقامات بانک مرکزی آمریکا بحث درباره کاهش نرخ بهره را آغاز کردهاند و پیشبینی کرد که ممکن است زمان اولین کاهش زودتر از رسیدن نرخ بهره به هدف ۲درصدی فرا برسد.

بیتوجهی سایر بازارها

کمتر موضوعی برای تحلیلگران مالی اهمیتی بیشتر از بازده «امن» اوراق دولتی و تاثیر آن بر هزینههای استقراض دارد. بنابراین نوسانات زیاد نرخ بازده اوراق درطول سال باید منجر به تزلزل در قیمت سایر طبقات دارایی میشد؛ اما اغلب داراییهای تابآوری چشمگیری درمقابل افزایش بازدهی اوراق بدهی از خود نشان دادند. سرمایهگذاران نگران بودند که افزایش نرخهای بهره باعث شود که وامگیرندگان نتوانند تعهدات خود را ایفا کنند. اما بعد از دوسال روند افزایشی نرخ بهره، نرخ نکول پرریسکترین اوراق آمریکا تنها ۳.۸درصد و کمتر از میانگین بلندمدت ۴.۵درصدی است. بنابراین سرمایهگذاران اوراق بدهی سال بسیارخوبی را تجربه کردهاند. داستان بقیه داراییهای حساس به نرخ بهره نیز مشابه بوده است. قیمتهای جهانی مسکن پس از افت مقطعی مجددا صعودی شده و طلا نیز امسال بازدهی ۱۲درصدی نصیب خریداران کرده است.

هیجان هوش مصنوعی

بهبود وضعیت بازار سهام آمریکا از چند نظر قابل توجه بوده است. شاخص معیار S&P ۵۰۰ که سال۲۰۲۲ حدود ۱۹درصد ریزش کرده بود، تمام زیانهای آن سال را جبران کرده است و اکنون در نزدیکی اوج تاریخی خود قرار دارد. دو جنبه این بازگشت چشمگیر بازار، توجه سرمایهگذاران را جلب کرده است. با وجود افت قیمت سهام شرکتهای آمریکایی در سال۲۰۲۲، در ابتدای سال۲۰۲۳ قیمتها هنوز گران به نظر میرسید. با این حال، افزایش قیمتها ادامه یافت و سنجههای مختلف نشان میدهند که سهام اکنون به گرانترین سطح خود از زمان حباب دات کام در سال۲۰۰۰ رسیده است. جنبه دوم آن است که هیجان دربازار سهام با بالاگرفتن تب هوش مصنوعی همزمان شد. سرمایهگذاران معتقد بودند که غولهای بزرگ تکنولوژی در بهترین موقعیت برای بهرهگیری از این فناوری قراردارند و همین موضوع باعث شد افزایش قیمت سهام این شرکتها، بیشترین سهم را در رشد والاستریت داشته باشد. با وجود اینکه سودده شدن نوآوریهایی که هنوز تجاری نشدهاند قطعی نیست، سرمایهگذاران علاقه بالایی به سهام این شرکتها نشان دادهاند.

سال بیرمق عرضه اولیه

متاسفانه همه نسبت به روند کنونی خوشبین نیستند. بازار عرضه اولیه سهام شرکتها بیرمق بوده است. برآوردها نشان میدهد شرکتهای جدیدی که در سراسر جهان به بازارهای سهام وارد شدهاند، حدود ۱۲۰میلیارد دلار سرمایه جذب کردهاند؛ درحالیکه این رقم سال۲۰۲۲ حدود ۱۷۰میلیارد دلار و سال۲۰۲۱ بیش از ۶۰۰میلیارد دلار بوده است. یکی از عوامل این اتفاق میتواند سردرگمی درباره وضعیت نرخهای بهره بلندمدت باشد؛ ولی از جنبههای دیگر، کمیابی عرضه اولیه رخدادی گیجکننده است؛ زیرا نوسانات و «بادهای مخالف» اقتصادی آرام گرفتهاند و معاملهگران سهام نیز جانب احتیاط را رها کردهاند. تردید شرکتهای خصوصی برای پیوستن به بازار سرمایه ممکن است به این معنا باشد که آنها دلیلی برای نگرانی دارند که بقیه بازار متوجه آن نشده است. شاید هم این شرکتها درحال آماده کردن خود برای پیوستن به «جشن» بازارها در سال۲۰۲۴ باشند.